原文作者:Vitalik Buterin

原文标题:veTokens Overview

在整个加密货币生态系统中,每个项目都有其代币模型(称为“代币经济学”),其中描述了其发行方式、效用等。

区块链项目不一定需要“代币”(项目的原生加密货币)才能成功。然而,如果想去中心化一个项目并鼓励人们与之合作,代币是至关重要的。

从创建代币的那一刻起,代币的构建就与协议本身一样重要,因为协议和代币一起运转:具有良好设计的代币经济体是项目长期成功的最佳竞争力之一。

然而,大多数代币都有反复出现的缺陷:没有足够的社区参与、利益冲突等,一旦代币看起来不再有趣,相关项目的价值就会开始崩塌。

最近可以看到有大量项目选择采用“veToken”,这一经济模型,与经典发行相比,veToken的代币发行和激励使用完全不同的机制。大多数用户对于veToken的理解,多是关于去中心化金融(曲线战争)事件。了解veToken的工作原理,对于设计动态性的激励机制至关重要。因此,DAOrayaki 去中心化编辑委员会对veToken模型的工作原理、最新趋势、面临风险等问题进行分析和报道。

为了理解veToken的概念,我们将以Curve的CRV为例,因为它是现有的第一个也是最有代表性的veToken。

V神撰文介绍隐形地址概念以解决以太坊隐私保护难题:1月23日消息,以太坊联合创始人 Vitalik Buterin 近日发布新文章《隐形地址的不完整指南》,指出以太坊生态系统后续的最大挑战之一就是隐私,并提出隐形地址概念作为可能的隐私解决方案。该方案可能会使 P2P 交易、NFT 转移和 ENS 注册实现匿名化,从而起到用户保护作用。Vitalik Buterin 提出接收资产的用户可以生成并保存一个支出密钥,用于生成一个可以在 ENS 上注册的隐形元地址。该地址可以传递给交易发送者,发送者对元地址执行加密计算以生成一个属于接收者的隐形地址。发送方可以将资产转移到接收方的隐形地址,此外还可以发布临时密钥以确认隐形地址属于接收方,每个新交易都会生成一个新的隐形地址。

Vitalik Buterin指出除了实施密钥盲化机制之外,还需要采用Diffie-Hellman 密钥协议算法,以确保隐形地址和用户元地址之间的链接不会公开,并利用 ZK-SNARKs 技术转移资金支付 Gas 费。[2023/1/23 11:26:48]

因此,在钱包中持有 CRV 代币不会带来任何效用。CRV 仅用于在市场上买卖。要获取 veToken 实用效用,必须将其锁定:

https://curve.fi/usecrv

V神:在eth2和EIP 1559实施前,“满足健全货币信仰”是不可能发生的:V神今晨发推特称,关于“供应门”为何重要的问题,我听过的最好的论据是,如果ETH社区没有努力建立便利函数来计算总供应量,那意味着我们不太在乎“健全的货币信仰(the sound money religion)”,而您想要一种货币。我认为在eth2和EIP 1559发行时间表实施并证明其可持续性之前,“满足健全货币信仰”是不可能发生的。因此无论如何我们都必须耐心等待几年。您会发现,许多以太坊人已经完全融入eth2之后的经济体系,尽管与此同时一些其他出色的团队已经制作出供应量计算脚本。此前消息,比特币咨询公司Bitcoin Advisory创始人Pierre Rochard表示,将发布赏金计划、寻求更多供应脚本计算ETH总供应量。[2020/8/11]

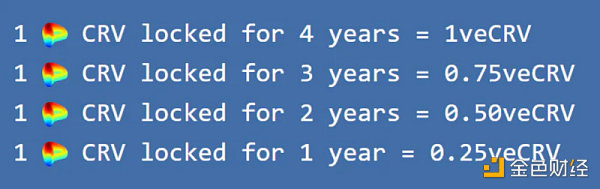

在 Curve 上,可以将 CRV 代币锁定更长或更短的时间。当它们被锁定一段时间后,我们会得到一定数量的“veCRV”。veCRV使我们能够获得以下属性/权益:

曲线治理中的投票权

获得Curve收取的50%的交换费

增强流动性提供者的回报(在Curve的情况下,回报可以比没有veCRV的提供者高2.5倍)

作为对所有这些属性的交换,veCRV不能出售,在锁定期内不能转让。

某人锁定 CRV 的时间越长,获得的 veCRV 就越多,这对于确保持续激励来保留自己的代币特别有趣。事实上,拥有 veCRV 的参与者有动力致力于改进协议,失去这种投票权将意味着失去收入。

V神:股票市场正变得像加密货币:6月12日消息,V神刚刚发推称,我们的预期是:加密货币将正常化并变得更像股市。实际正在发生的是:外部世界变得疯狂,股票市场变得更像加密货币。[2020/6/12]

锁定CRV的时间越长,获得的veCRV就越多,这对于持续激励人们保持自己的代币来说特别有意思。事实上,拥有veCRV的行为者有动力致力于改善协议,而失去这种投票权就意味着失去收入。

这是Curve模型的基本操作,也被其他veToken模型所借鉴。根据项目的不同,锁定期和一些比率可能会有所不同,但代币都保持相同的属性。

人们在某种程度上可以把veToken看作是流动性挖矿的 "权益证明"(希望这种比较不要太不稳定

鉴于veToken允许参与治理和更多的回报,许多大玩家愿意投入必要的资源以获得尽可能多的回报。即使锁定的代币不能转让,玩家仍然可以通过其他方式诱导投票。

在Curve的案例中,我们意识到有很多veCRV没有用来投票。因此,出现了一个贿赂系统,项目付钱给用户,让他们使用veTokens的投票权。

具体来说,有一些项目,如bribe.crv或Votium,是贿赂市场,用户选择他们希望委托的veTokens的项目,并因此获得回报。

贿赂是一种古老的机制。而到目前为止,veToken模式是唯一一个完全接受这种机制并可信地使用它的模式。

声音 | V神:DeFi正确的术语应该是债务抵押债券头寸:据Bitcoinist消息,最近一篇名为“ 我用加密货币借了一笔贷款,但没有签名 ”的文章提到,DeFi是免费资金的来源,对于那些需要快速借几块钱的人来说是没有追索权的。其中,术语“放贷(lending)”和“贷款(loan)”已与DeFi一起使用。这引起了以太坊创始人V神的注意。V神发推表示,每当我看到一篇文章,说DeFi可以让您“无须任何手续就可以借出贷款”,我会感到害怕……V神继续说明,常规贷款有书面文件的原因是为了核实借款人是否有能力偿还贷款,这就向DeFi提出了一个问题:如果任何人都可以在没有“书面文件”的情况下直接借款,那么还款的保证从何而来?因此,正确的术语应该是债务抵押债券头寸。[2020/1/30]

除了贿赂的道德方面之外,事实上每个人都可以知道谁在提供什么贿赂,谁是接受贿赂的用户,并且每个人都遵守相同的规则,即使没有人信任彼此。只有区块链(以及扩展的 veToken)允许这种事情。

正如文章开头所提到的,veToken 是去中心化交易平台 Curve 上首次提出和应用的。

当veCRV在2020年推出时,该系统受到了加密货币社区的严厉批评,因为与其他去中心化金融代币相比,代币的发行量非常大,同时,Curve在2020年8月引发了争议,因为Curve的创始人持有该协议71%的投票权。

然而,在2021年期间,veToken在一个被称为Curve Wars的事件中充分发挥作用。

声音 | V神:区块链行业正转向实际应用阶段:据cointelegraph消息,以太坊创始人Vitalik Buterin在接受采访时表示,加密和区块链行业的快速发展现在正在达到“上限”,并且正在从“只关注人们”转向“实际经济的实际应用”阶段活动。Buterin解释说,该领域爆炸性增长的时期可能即将结束,因为对该行业的肤浅认知水平已经显着增长,并且很可能是稳定的:“如果你在此时与普通受过教育的人交谈,他们可能至少听说过一次区块链。这个领域的任何事物都不可能再增加1000倍。“[2018/9/10]

规则很简单:积累尽可能多的veCRV,以增加从Curve获得的收入,并影响协议的治理,使其有利于自己。然后重复这个循环。

Curve创造了当今DeFi中最大的权力战争:几十个DeFi项目参与了这场veCRV竞赛,而且有十多个协议是专门为了在Curve Wars中发挥作用而创建的。

如果有兴趣,TokenBrice是对它最了解的人之一

正是由于veToken机制,才有这么多行为者参与到这场权力斗争中,因为与当时存在的绝大多数去中心化金融代币相比,它提供了更先进的治理机制。

由于Curve Wars的出现,现在已经有几十个去中心化金融项目采用了veToken。其中有Balancer、Frax finance、Yearn Finance、StakeDAO......有些项目甚至在考虑修改他们的治理代币来采用这种模式,比如交易所平台DYDX或稳定币发行商MakerDAO。

这么多项目采用veToken的原因是,与传统的治理代币相比,它有很多优点。

首先,它增加了对协议的长期承诺。将代币锁定长达数年的简单事实鼓励用户倾向于支持协议而不是他们的利益的决定。

此外,锁定代币的所有者在经济上受到激励以对协议决策进行投票。在这种情况下,定期举行称为“gauges”的投票,用户投票支持 DAO 以获得新代币发行的津贴。同时,不投票的 veToken 持有者一无所获。

在大多数去中心化交易平台中,代币可以划分代币所有者和用户的利益。例如,在 Sushiswap 上,SUSHI 代币质押者以及流动性提供者都从协议收取的费用中获得收入。

这种划分导致了一个问题:如果每个人都选择质押 SUSHI,该协议则没有流动性。另一方面,如果每个人都愿意提供流动性,代币没有价值,大投资者可以一次性购买所有代币,从而垄断治理。

使用 veToken,所有者在无法出售其代币的情况下获得收入,而流动性提供者如果拥有 veToken,则可以获得更多回报。总而言之, veToken 正充分利用符合所有用户的利益。

正如在 Curve Wars 中看到的那样,并非所有参与的玩家都可以出售代币,并可免费兑换的代币数量非常有限。

因此,几乎不可能购买超过 50% 的代币并进行治理接管。

在发生灾难情况(例如巨大的崩溃)时,一些代币对收购毫无防御能力。最新的例子是 Terra 的 LUNA 代币,其价值如此之低,以至于只需 1.8 亿美元的 LUNA 就可以实现 51% 的攻击。

大多数现有的治理代币也容易受到这种攻击,但 veToken 的设计使其无效。

即使某些参与者对 veToken 持狂热态度(出于真正的原因),该模型在实践中也存在一些显而易见的弊端。

在发布时,流通的代币很少,而且非常便宜。对于激进的参与者来说,这是从头到尾建立垄断治理的最佳机会。

这通常是 Curve 在 2020 年 8 月发生的情况,当时 Yearn Finance 积累了太多 veCRV。如果没有 Curve 创始人的干预,Yearn 将拥有 Curve 的虚拟垄断权,因此对所有协议决策拥有生死攸关的权利。

要正确启动 veToken,必须有一个良好的初始分布,并拥有足够数量的不同参与者,他们都有兴趣参与其中。

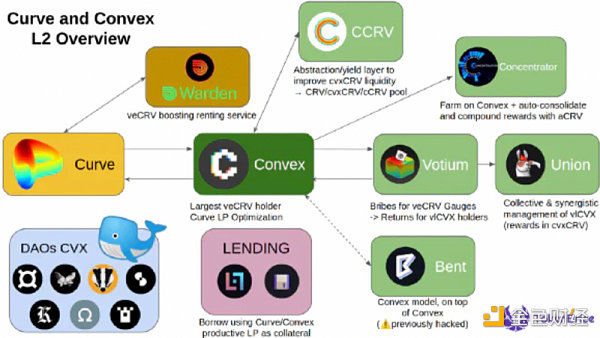

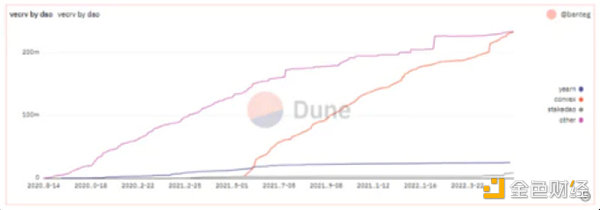

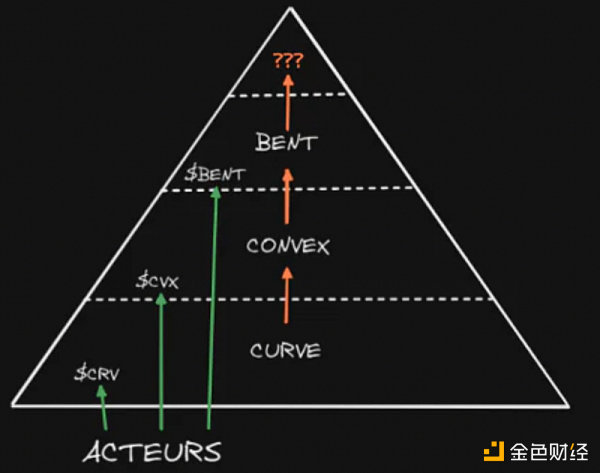

今天,Yearn 并不控制 Curve,但此时有一个协议垄断了 veCRV—Convex。

即使有良好的初始分布,也需要监控其长期演变,因为参与者拥有的代币越多,从长远来看,它对协议的控制权就越大。“贿赂”机制更是如此,它通过多种手段加速了玩家的统治。

正是由于这个过程,Convex 协议成功地垄断了 Curve。而今天,DeFi 协议正在努力控制 Convex。

我们最终可能会陷入一个无休止的循环,当我们首先应该对金融进行去中介化时,协议会互相争斗以争夺控制主协议的权力……

代币锁定是一个双刃剑的机制:当生态系统试图获得尽可能多的veTokens时,要找到大量的自助储备变得非常困难。

因此,价格操纵非常容易实现,任何拥有被锁定的veTokens的人如被宰羔羊。

一些像 StakeDAO 这样的协议提供了解决这个问题的“Liquid lockers”:你在平台上质押一个 veToken,并获得一个具有锁定 veToken 优势的交易对手,但它可以随时撤回。这是一个非常有趣的解决方案,但效果仍需观察。

以上是 veTokens 的全部内容。本文主要围绕 Curve 展开讨论,因为它是最具代表性的案例。即使 Balancer 或 QiDAO 等其他协议的工作方式可能不同,但机制仍然相似。

veToken 不是灵丹妙药,但它仍然是一个比大多数现有代币经济学更复杂、优化的模型。一方面,veToken 的实用程序允许调整绝对所有参与者的利益,另一方面,veToken 提供更适合真实金融世界的机制。

如果目前去中心化金融中出现了几十个 veToken 模型,则证明它解决了 DeFi 协议治理中的“关键问题”。任何采用 veToken 的协议的愿望都是在其上重现 Curve Wars。

如果 veTokens 的平均锁定时间成为一种衡量单位,甚至成为一种营销论点,这也就不足为奇了。然后,随之而来的滥用行为,比如制作一个只能锁定 25 年的 veToken。

veTokens 在一定程度上是可靠的,但一般的代币经济学也不容忽视, 如GMX 或 Platypus 这样的替代模型,基于时间的机制并且运转良好

Vitalik Buterin

个人专栏

阅读更多

金色财经

去中心化金融社区

0x阿走

深潮TechFlow

区块链骑士

DeFi之道

1435Crypto

OneBlock Community

元宇宙之道

CT中文

巴比特资讯

标签:TOKTOKETOKENKENKappi TokenimToken钱包安卓FOFO Tokenimtoken提现教程

本文来自 Coindesk,原文作者:Sage D. YoungOdaily 星球日报译者 | Moni在过去一周时间里,市场上充斥了大量关于 SBF 及其加密货币交易所 FTX 的猜测.

1900/1/1 0:00:00文/Jack Niewold,Crypto Pragmatist创始人;译/金色财经xiaozou过去的48小时发生了疯狂大动荡。如果你想知道现在的加密世界到底发生了什么,那你来对地方了.

1900/1/1 0:00:00Art Gobblers 是近期最火爆的 NFT 项目,项目 NFT 从 Free Mint 开始,到目前地板价已经来到了 17ETH,总交易高居 OpenSea 交易榜榜首.

1900/1/1 0:00:00以太坊仍然主导着市场投资者对这个永无休止的加密货币寒冬感到恼火。它已经摧毁了其他行业,包括DeFi,NFT,dApp等.

1900/1/1 0:00:00原文标题:《透视 FTX 事件,加密市场现在有多脆弱》原文作者:Asher Zhang,比推核心观点:FTX 会不会是下一个三箭资本,其可能性或许相对较小,但在糟糕的市场环境下.

1900/1/1 0:00:00我和来自 Socket 的 Vaibhav Chellani 想要提议一个用来评估不同桥接架构安全概况的风险架构.

1900/1/1 0:00:00