原文作者:Conor Ryder, CFA

在 2023 年的所有事件之后,尽管 Tether 最不受信任,但它已成为占主导地位的稳定币。在本周的 Deep Dive 中,我们探讨了这是否证明 <信任> 对于加密货币投资者来说已不是那么重要,人们似乎更喜欢锚定的稳定性、流动性和多功能性。

尽管 USDT 是最不受信任的,但它已成为占据主导地位的稳定币。

USDC 和 DAI 在银行业危机期间遭遇脱钩,而 BUSD 因监管设定了到期日。

CEX 和 DEX 交易量份额显示出不同的稳定币偏好。

投资者似乎更看重 USDT 锚定的稳定性、流动性和多功能性,而不是其不透明的报告。

稳定币市场在 2023 年发生了翻天覆地的变化。年初,BUSD 的到期日为 2024 年,3 月份的银行业危机重创了 USDC 和 DAI,而币安选择 TUSD 作为其稳定币的首选零费用 BTC 对。所有这些事件都对稳定币市场结构产生了巨大影响。BUSD 逐渐淘汰,USDC 和 DAI 在银行业危机后脱钩,TUSD 崛起。在这一切之中,USDT 成为了业界最值得信赖的稳定币。本文将探讨多年来稳定币市场结构的演变,并深入挖掘业内最不透明的公司之一如何加冕稳定币之王。

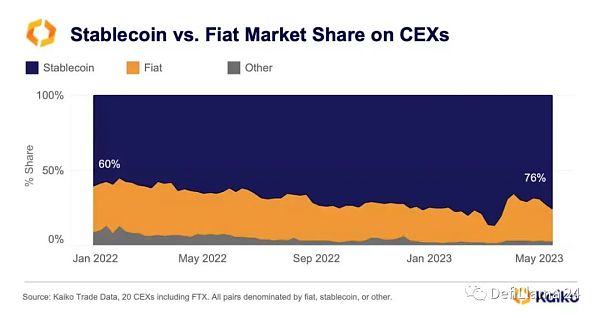

稳定币对加密行业的重要性从未像 2023 年这样重要。随着法币通道的消亡,稳定币的交易量份额从 2022 年的 60% 上升到现在的 76%。

美SEC专员:不明白为何比特币现货ETF申请决定需要花费这么长时间:1月5日消息,在周二发布的一份通知中,SEC指出,“指定一个较长的期限来发布批准或不批准该ETF的指令是合适的”。消息传出后,比特币的价格并未受到影响,仍在4.7万美元以下的盘整区间内徘徊。

虽然加密货币爱好者已经习惯了比特币现货ETF申请被拒绝和延迟,但SEC专员Hester Peirce也想知道为什么要花这么长时间。在接受行业媒体采访时,Peirce表示:“我不敢相信我们还在谈论这件事,就好像我们在等待一件事发生一样……甚至在最近,我们还否决了一系列的此类ETF申请,而那些声明仍在使用我认为在现下已经过时的论证方法。”(Cointelegraph)

此前消息,美国SEC已将有关NYDIG比特币ETF的决定推迟至3月16日。[2022/1/5 8:27:29]

美国严格的监管以及法定支付渠道的关闭,使得在加密货币交易所中使用稳定币进行交易变得更加高效。因此,占主导地位的稳定币现在对市场健康的影响力比以往任何时候都大。

稳定币格局

SBF:对SEC为何允许比特币期货ETF而不允许现货比特币ETF而感到困惑:金色财经报道,今日在美国国会的加密听证会上,众议员Tom Emmer向SBF提出了一系列问题,以确定FTX为其用户提供何种保护。随后SBF表示,他对美国SEC允许比特币期货ETF推出,却不允许现货ETF推出感到“困惑”。(CoinDesk)[2021/12/9 12:59:36]

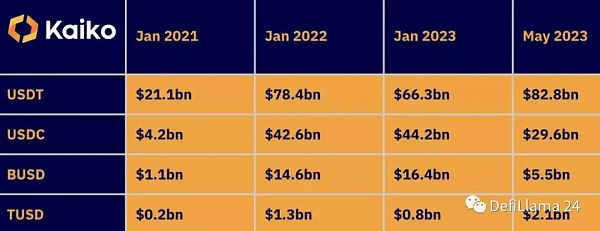

稳定币的市值快照帮助我们更直观地了解稳定币竞争格局的潮起潮落。

2021 年初,Tether 是迄今为止最大的稳定币,比 USDC 大 5 倍以上,BUSD 和 TUSD 落后。2021 年的牛市见证了稳定币市值的大幅增长,因为 USDT 增长了近 4 倍,USDC 增长了 10 倍,由于币安的强劲表现,BUSD 增长了 14 倍,而 TUSD 突破了 10 亿美元大关。

2022 年,随着熊市的发展,稳定币格局再次发生变化。有趣的是,USDC 和 BUSD 的市值实际上同比增长,而 Tether 的市值由于 FTX 崩溃后的脱钩而损失了超过 120 亿美元。USDC 的锚定汇率在动荡的 2022 年年底保持了令人印象深刻的稳定,其市场份额因此上升,在当时被认为是加密货币中最安全、最透明的中心化稳定币。

然而,这一切都将在2023 年发生变化,因为银行业危机导致 USDC 的交易价格大幅下跌。这导致 Circle 大量赎回,导致 USDC 市值损失 140 亿美元。BUSD 被 Paxos 设定了到期日,今年市值缩水超过 66%,而 TUSD 市值则受到币安的优惠待遇而得到提升。

以太坊开发者Tim Beiko解释为何柏林升级没有纳入EIP-2537:以太坊开发者Tim Beiko解释为何柏林升级没有纳入EIP-2537表示,其在柏林升级需要更多测试,团队总体都同意,但是当我们讨论将它包含在伦敦升级时,有人提出了一个我们应该使用的新库,并可能修改gas成本,这需要更多的测试,因为它没有削减gas。此外,它从一个非常好的拥有(预存款合约启动以验证存款)变成了“我们在分片之前需要这个”,因此紧迫性大大降低。[2021/6/8 23:21:36]

体积份额

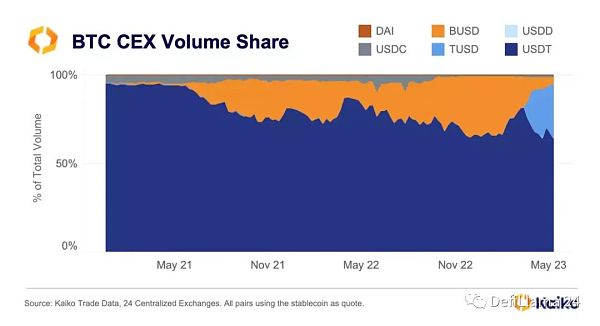

市值凸显了稳定币的主导地位,但交易量份额也值得一看,看看哪些稳定币在交易量方面处于领先地位。市值和交易量之间的显着差异是 TUSD,其交易量份额从两个月前的 0% 大幅增加到现在的 30% 以上。

TUSD 的上涨和 BUSD 的下跌证明了币安对稳定币市场的影响力。目前尚不清楚为什么 Binance 将 TUSD 加冕为他们最喜欢的稳定币,但无论哪种方式,TUSD 都被推到了突出地位。CEX 上的 USDC 交易量几乎降至零,而另一种中心化稳定币 USDD 在所涵盖的交易所里几乎没有交易量。

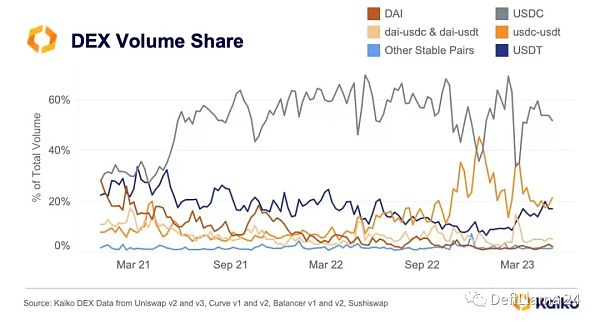

DEX 市场份额凸显了一幅略有不同的景观,其中凸显了一些更有趣的叙述:

动态 | 智能投顾公司Wealthfront创始人解释为何其投资服务不包含加密货币:智能投顾公司Wealthfront创始人Andy Rachleff称,公司聚焦于千禧一代投资者,应用程序链接到Coinbase,用户可查看加密货币余额,但在Wealthfront的投资服务不包含加密货币。

其表示,公司曾发文解释关于比特币的立场。公司专注于经时间考验、学术验证的投资方法,这就是为何Wealthfront提供基于多元化和再平衡的低成本指数基金投资组合的投资服务。这项研究清楚表明,从长远来看,人们(甚至专业人士)不擅长超越市场,实际上远不如市场表现。Robinhood等公司为那些自己动手、试图挑战研究结论的人服务。我敢打,如果你评估Robinhood客户表现,那将特别糟糕。因此,我们正努力为客户做长期来看最好的事情,作为前专业投资者,我学到的一件事是,为了让某样东西成为投资,必须有现金流。如果没有现金流,那就是投机。比如贵金属是投机,而不是投资。你不会看到老练的投资公司会购买贵金属。那只是投机。这就是为何加密货币不是我们投资服务的一部分。我们告诉人们,“听着,如果你想用游戏费来做这件事,我们欢迎你这么做,但应该控制在净资产的10%以下。”(The Block)[2019/12/4]

DAI 的失宠。DAI 一直缺乏发展方向。它被称为去中心化的稳定币,但由于过度依赖 USDC 的储备,它处在一个模棱两可的位置。它在 DEX 交易量中的份额因此受到影响,从 2021 年的市场领导者地位,其拥有的 28% 的交易量下降到现在的 2%。DAI 正在逐渐变得无关紧要,市场看起来已经成熟了另一种去中心化稳定币的选择。DAI 的 USDC 和 USDT 货币对在 2021 年的总交易量中也占 11%,而今天则降至 5%。

声音 | 亿万富翁Druckenmiller:不理解为何需要比特币:据华尔街见闻消息,亿万富翁Stanley Druckenmiller表示,并不理解美联储为何被困在2%这一通胀目标。目前并没有陷入衰退,但必须保持警惕。此外,Druckenmiller还称不理解为何需要比特币,他既不会沽空、也不会做多比特币。[2019/6/4]

USDC 作为市场领导者的姿态崛起, USDT 在 Defi 交易中的份额下跌。与中心化交易所形成有趣对比的是,DEX 交易员倾向于选择 USDC 作为他们的交易稳定币选择,选择更透明的稳定币而不是 USDT 这种稳定挂钩的稳定币。

USDC 和 USDT 在 CEX 和 DEX 上的使用差异凸显了两种不同的投资者类型。CEX 上的交易员可能不太关心中心化风险,而更愿意使用 USDT 作为其首选稳定币。尽管 Tether 支持 USDT 的储备金报告不透明,但还是如此。

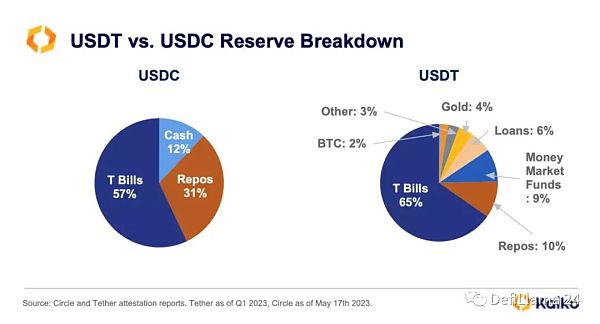

储备

Tether 储备仍然包括占比 3% 的其他类别,我们对这一类别中包含哪些资产一无所知。我们可以确定的是,在第一季度,Tether 实现了 14.8 亿美元的利润,这是一个惊人的数字。大多数人将这种回报归因于他们的美国政府债券的高利率。然而,Tether 的实际无风险持股,Tether 赚取的利润实际上相当于 7.9% 的年利率,比无风险利率高出 +3.15%,这表明 Tether 的持股额外承担了 3.15% 的风险。

Tether 宣布在第一季度积累了 15 亿美元的 BTC,并承诺未来将 15% 的净利润用于购买 BTC。截至目前,这使 BTC 在他们的持股中占 2% 的权重,并且这一数字将在未来逐渐增加。

Tether 为这一举动辩护,称它只是在使用超额利润购买 BTC。然而,Tether 现在有 125 亿美元(占储备的 15%)投资于风险资产(比特币、黄金、其他和担保贷款)。这让我对未来购买更多 BTC 的决定持谨慎态度。我不确定为什么 Tether 不能将他们的超额利润存放在一个流动性更强、收益接近 5% 的货币市场基金中。唯一的解释是,他们想增加美国政府无法监管的资产基础。我们可以看到 USDC 的配置更具流动性,有政府支持,客观上风险更小。

从抵押品的角度来看,USDC 最近因决定将现金存放在哪里而受到影响。USDT 在 BTC 购买和其他风险投资的支持下上涨。然而,公平地说,USDT 目前在稳定币竞赛中处于领先地位还有其他 3 个原因:

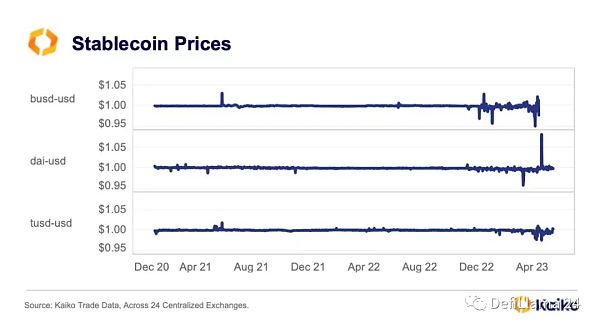

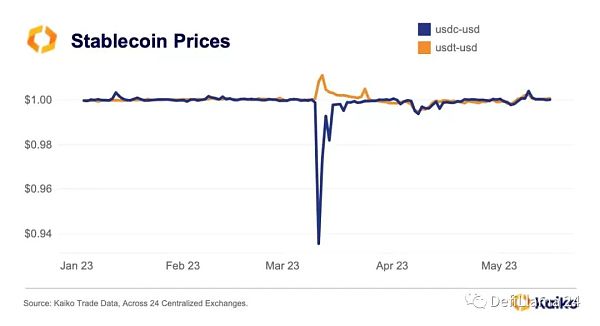

1)挂钩的稳定性

在其他稳定币苦苦挣扎的同时,USDT 及其挂钩依然坚挺。Tether 的崛起表明,对于大多数稳定币持有者而言,锚定稳定性远比发行人的透明度重要。USDT 可以自豪地宣称其至少有 6 个月的锚定稳定性,而大多数其他稳定币甚至连 3 个月都难以宣称。

TUSD 和 BUSD 的挂钩最近承受了一些压力,而 DAI 被标榜为一种更去中心化的稳定币,却成为过度依赖 USDC 的受害者,并在 3 月份与 USDC 一起脱钩。

放大到 2023 年,很明显可以看出为什么投资者青睐 USDT,事实上,随着 USDC 在 3 月份脱钩,USDT 的交易价格出现了溢价。

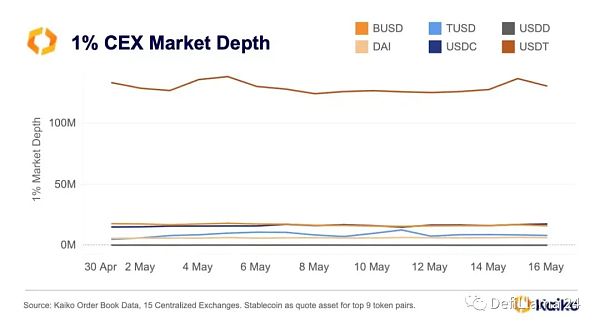

2)流动性

USDT 也是迄今为止中心化交易所中流动性最强的稳定币,与 USDC 的 1800 万美元相比,顶级加密代币的 1% 市场深度超过 1.3 亿美元。更大的流动性助推稳定币主导交易量,而 Tether 一直是交易所超大市场深度的一大受益者。

3)多功能性

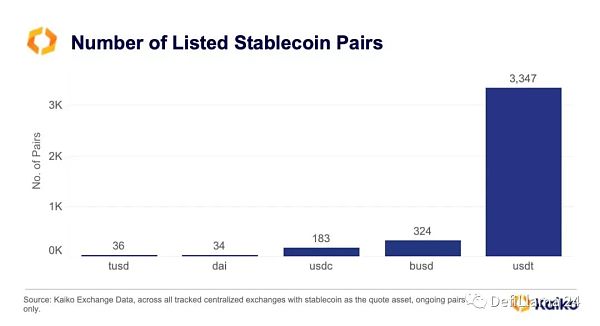

就交易对而言,USDT 为交易者提供了最多的交易选择,这主要归功于其在中心化交易所的大量交易对。截至今天,USDT 是中心化交易所 3,347 对的报价资产,而 BUSD 占 324 对,USDC 占 274 对。现实情况是,持有 USDT 可以让你在 CEX 的交易中拥有更大的灵活性。

结论

Tether 的捍卫者似乎在证明购买 BTC 作为其储备的一部分是合理的,因为来自其超额利润。但其忽略了上述储备构成的大问题:模棱两可和有风险。然而,凭借稳定的锚定汇率、更大的流动性和交易者的更大灵活性,USDT 将继续主导中心化稳定币竞赛。USDC 提升其竞争力的最大希望是提高锚定稳定性,或者 Tether 崩溃,但 USDC 的增长本身在短期内完全取决于美国的监管环境。监管的不确定性使 Tether 成为加密行业的大赢家,而这应该是一个以透明度和问责制为荣的行业所担心的事情。默认情况下,最不受信任的稳定币已成为最受信任的稳定币。

DeFi 实际上在这两种稳定币之上运行,它需要比 DAI 更好、更去中心化的解决方案,以保护自己免受 USDT 或 USDC 的任何潜在问题的影响。问题是,在 Terra 之后,去中心化的稳定币已被放逐到黑暗领域。希望新的稳定币,如 crvUSD、GHO 或其他尚未推出的稳定币,能够为投资者提供去中心化、更健康的解决方案,以应对中心化稳定币的朦胧世界。

DefiLlama 24

个人专栏

阅读更多

金色荐读

金色财经 善欧巴

迪新财讯

Chainlink预言机

区块律动BlockBeats

白话区块链

金色早8点

Odaily星球日报

欧科云链

MarsBit

金色财经0xnaitive2023年5月19日,蓝筹NFT Pudgy Penguins团队宣布发布线下(Offline)实体玩具Pudgy Toys和线上(Online)数字体验(digita.

1900/1/1 0:00:00这一切只能用「歇斯底里」来描述。现在的市场和 2021 年底的「加密狂热」相比简直是云泥之别:人们已经开始胡言乱语、各种预测离谱到令人发指,而且,所有人都已经无法自拔地沉迷于推特.

1900/1/1 0:00:00尽管不断取得进步,但区块链目前难以提供与主流数字支付生态系统相同水平的灵活性和用户体验。然而,新兴技术可以增强使用数字货币进行交易时的支付体验.

1900/1/1 0:00:00原标题:《去中心化 Rollups》随着 Rollups 使用的增加并托管生态的应用程序,用户的迁移成本将增加,中心化的排序器将获得对定价的垄断性影响力.

1900/1/1 0:00:00根据Lookonchain监测,三个巨鲸地址过去一周共增持约195 万枚LDO,Lido Finance V2版本升级投票通过允许用户提取质押的ETH,链上有巨头持续布局LSD赛道.

1900/1/1 0:00:00最近,因FTX暴雷影响,Genesis深陷泥潭,连带着总公司DCG、Grayscale(灰度)各种负面消息在市场传播.

1900/1/1 0:00:00