作者:Joey Wu

去中心化期权金库(DOV)是一揽子期权策略,将标的资产的波动率转化为期权费,以此为储户的收益。与其他依赖 Token 奖励的传统 DeFi 产品不同,DOV 的收益来自交易波动率产生的真实损益。并且,加密资产的隐含波动率(IV)往往比 TradFi 的 IV 高,因此收入也比较可观。

DOV 出现之前,期权策略几乎只提供给机构投资者,他们通过场外交易或在 Deribit 等期权交易所执行。然而,期权策略的特性是非常适合量化交易,因此完全可以开放给普通投资者使用。DOV 就提供了这样的投资机会,用户只需将他们的资产存入金库,合约就会自动执行策略。

下文对 ETH、BNB Chain 和 Solana 上的龙头 DOV 应用进行了比较。

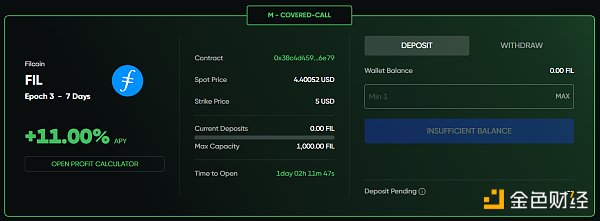

目前运用最广的期权策略是 Covered Call,最早是 ETH 上的 Ribbon Finance 开始使用。投资者买入现货(蓝色)并卖出等量的看涨期权(黄色),组合头寸如下图所示:

去中心化稳定币跨链交易平台EYWA将于10月底发布主网:10月25日消息,去中心化稳定币跨链交易平台EYWA宣布将于10月底发布主网,届时支持的资产将包括USDT、USDC、DAI以及BUSD,支持的链将包括以太坊、BNB Chain、Arbitrum、Avalanche、Fantom以及Polygon。

EYWA将以Aurora区块链将作为流动性中心,并在Aurora上托管合约。主网推出后将暂时维持较小流动性规模,以确保协议没有漏洞,未来将增大流动性,初期仅支持用户交易100至200美元金额的稳定币。[2022/10/25 16:38:01]

来源:http://www.option-trading-guide.com/coveredcalls.html

绿线代表组合头寸,当标的价格大于期权执行价(Strike),组合收益为恒定的期权费(Premium),而当价格小于执行价减期权费(Strike - Premium),组合收益由正转负。Covered Call 适合那些不愿意卖出资产但又对后市不乐观的投资者。

SBF:以太坊上的去中心化交易所不可持续:尽管像Uniswap和它的分支SushiSwap这样基于以太坊的去中心化交易所(DEX)在今年夏天取得了成功,但FTX创始人、Serum顾问Sam Bankman-Fried(SBF)认为,以太坊并不是建立交易所的最佳场所。在昨天的洛杉矶区块链峰会上,他表示:“以太坊不是一个可持续的解决方案,至少对以太坊现在的情况来说不是。”SBF称,这“并不是说以太坊2.0不能,或者以太坊Layer 2协议不能托管一个交易所”。他认为,DEX的格局仍然“比中心化交易所糟糕得多”。尽管如此,SBF还是声称,他对那些“雄心勃勃且运行良好”的去中心化交易所“相当乐观”。(Cryptonews)[2020/10/8]

Ribbon Finance 是目前 TVL 最大的 DOV 产品,不过只开放 BTC、ETH 等核心资产。

Shield 是目前 BNB Chain 上 TVL 最大的 DOV,采取的是 Delta Neutral 策略。Delta 是资产价格对期权价格的一阶导影响,假设 Delta 为 0.5,则资产价格每变动一个单位,期权价格会同方向变动 0.5 个单位。由于 DOV 的目的是获取资产的波动率,因此必须对冲掉价格的影响。

节点资本创始合伙人杜均:海内外对以Filecoin为代表的去中心化市场的态度呈两极分化现象:7月22日,节点资本创始合伙人杜均受邀参加星际崛起—-IPFS技术与分布式存储生态云峰会。节点资本创始合伙人杜均表示,2020年上半年,加密货币市场尚未出现任何一个“能打”的热点,直到Filecoin出现。不过Filecoin的主网尚未上线,其真正的价值还未得到市场和用户的验证,验证过之后可能并没有任何故事可讲,所以Filecoin主网上线之后很可能出现一地鸡毛。

杜均认为,加密货币市场的每波热点背后都有各自的“推手”,“深圳帮”在炒作Filecoin热点中起到了重大的推动作用,杜均透露目前他了解到IPFS矿机市场的销售数据已经超过了10亿人民币(不过杜均认为真实数据要远大于这个数据),参与的用户超过了30万人,但是这些IPFS矿机并不一定都能挖出Filecoin代币,这些人是Filecoin主网没上线阶段期间最大的利益贡献者,所以他们有足够的动力推动炒作Filecoin。

另外杜均表示,海内外市场对于以Filecoin为代表的去中心化市场的态度呈两极分化现象,其对于Filecoin的感知并不是很强,关注的人也很有限。[2020/7/22]

简言之,对一个欧式看涨期权空头做对冲时,每卖出一份期权就需要买入 N(d1) 份资产。而用户存入的资产就起到了对冲的作用。

动态 | Synthetix与Chainlink集成以提供去中心化价格反馈:据Cryptoninjas消息,去中心化资产合成平台Synthetix今天宣布与Oracle网络Chainlink的集成现已启动。该集成为Synthetix的FX和Commodity Synths提供去中心化价格反馈。将这些价格信息分散后,Synthetix平台上的交易者可以在链上保留更多传统资产,同时完全保管其资金。[2019/12/18]

不过,Delta 是为不断变化的,这里就需要引入另一个概念,Gamma。Gamma 是资产价格对期权价格的二阶导影响,衡量的是 Delta 的变化量。如今,在 TradFi 市场上执行期权策略的机构不会简单地对 Delta 进行对冲,也需要保证 Gamma 为 0。这部分目前还没有体现在 DOV 的策略上。

相较 Ribbon Finance,Shield 的最大优势是定位于DOV发行平台,对任意拥有流动性(已上线的金库看,仅需DEX 流动性>30万美金)的长尾代币(Altcoin)开放,允许项目方或者做市商在无需许可的情况下通过场外期权对冲策略发行代币的期权金库。

贵阳市委常委徐昊:区块链是去中介化,而不是去中心化:5月26日,央视《对话》栏目走进贵阳数博会现场,贵阳市委常委常务副市长徐昊表示,比特币是区块链技术最成功的应用,这是大家的共识,区块链不等于比特币。区块链的本质到底是什么?很多人都在提去中心化,我对这个词稍稍做一个修改。我认为区块链本质是去中介化,中心是不可能去掉的,无论在现实当中还是在虚拟世界当中不可能去掉,如果真的把全世界的节点全部消灭掉,那我的理解一定会产生一个超级节点。这在现实当中是不可能的,所以从某种意义上讲,区块链因为去中介,因为它要建立一种自证清白的信任机制,所以在金融领域的应用就水到渠成,因为金融对信任的需求是最高的。[2018/5/27]

相比BTC、ETH等主流资产,项目方发行DOV的意义在于,通过场外期权做市服务首次使项目方可以在无需任何单方面补贴的情况下为社区提供一个可持续收益的代币使用新场景。因此,项目方期权金库(DOV)有机会成为继流动性挖矿和单币锁仓挖矿等传统DeFi激励方式后的新流行。

Friktion 是目前 Solana 上最大的去中心化期权应用,其中超过 70% 的 TVL 集中在 Altcoin 上,这些 Token 通常在 CEX 上没有对应的期权产品,因此不会影响 CeFi 市场。

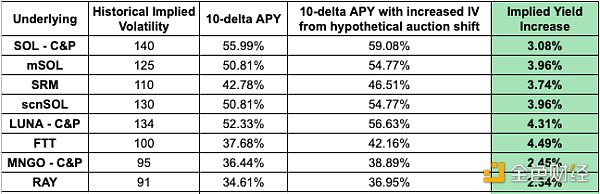

此外,Friktion 还实行了提前拍卖机制,在期权到期前 6 个小时卖出下一周的期权已获得更高的期权费。下方表格为官方通过历史回测做出的总结,回测表明提前 6 小时拍卖可以显著提升 Altcoin DOV 的隐含波动率(但无法提高 BTC 和 ETH 的隐含波动率,因为这两个 Token 在 CEX 上也有期权,价格不只受 DOV 影响)。

然后,随着 FTX 的崩溃,Solana 的生态也遭受沉重打击。

BTC ATM Implied Volatility

ETH ATM Implied Volatility

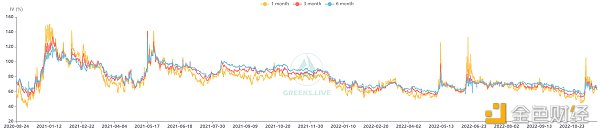

期权隐含波动率(IV)是衡量投资者对未来市场预期波动的有力工具,通常当大部分投资者对未来市场方向的判断和当下走势方向相同时 IV 会降低,而当预期与当下行情相悖时 IV 则为升高。

观察 BTC 期权与 ETH 期权的 IV 走势可以发现,自 2020 年第四季度以来,加密市场期权 IV 整体上在不断走低,除了类似去年 5 月和今年 5 月的市场暴跌行情。根本原因在于,IV 与期权价格成正比,当期权市场供过于求,期权价格就会下降,进而导致 IV 下降。

CeFi 市场上,期权的买卖双方通常能达成平衡,因此 IV 可以真实地反映投资者对未来的预期。然而随着 DeFi Option Vault(DOV)市场的不断扩大,这一切似乎发生了变化。

由于 DOV 卖方可获得额外收益,例如平台奖励或质押收益等,导致卖方市场有大量散户参与。且期权毕竟属于小众产品,买方通常是机构做市商,他们购买期权不是为了未来的利润,而是在 DOV 内购买便宜的 IV,并在 Deribit 链上出售相关期权,以此进行套利。因此,DOV 市场实际上供过于求,导致 IV 逐渐降低。

IV 的降低不仅影响传统期权市场,对 DOV 自身也产生负面影响。起初,DOV 选择出售 0.1 delta 的期权,执行价格离当前价格较远,风险较小。但随着期权价格的不断降低,卖方获利 空间越来越小,为了维持收益率,DOV 不得不提高 delta,这就导致执行价格与当前价格更接近从而扩大了风险。应对核心资产 DOV 收益逐渐降低的趋势,大多竞品选择将标的物扩展至其他 Token。

DOV 产品的核心出发点就是为让用户放弃无限赚取收益的可能,通过将波动率转化为期权费使用户获利。

一般地, DOV 的 APY 集中在 10%-50%,其中 Altcoin 的更高。以 Curve、AAVE 或 Compound 为首的 DeFi 存款 APY 通常不会超过 10%,远低于 DOV 的 APY。而且,DOV 的收益不是依靠 Token 的通胀,而是通过组合策略套利产生利润,因此不会影响价格。

不过,这里我们所说的 Token 是指拥有 Holder 的 Token,即使是 Altcoin,也必须是有应用场景的 Token,而非那些以高 APY 吸引用户质押挖矿的庞氏 Token。因为虽然 DOV 的 APY 较高,但相较“挖矿 Token”动辄上万的 APY,恐怕还不具备吸引力。

上述的 Ribbon 竞品中,Shield 的创新度最高,其无许可机制可以吸收做市商在平台上进行锁仓。目前很少有 DeFi 协议能够不依靠 Token 的通胀为用户提供质押收益,Shield 的机制不仅解决了 Altcoin 流动性较低的问题,而且缓解了 DOV 对 CeFi 的影响(将大量 DOV 用户从 BTC 或 ETH 迁移至 Altcoin,提高前者的隐含波动率)。

不过,正如前文所述,DOV 的 APY 虽高,但相较庞氏挖矿的 APY 并无优势。因此前提是标的资产必须有上涨的潜力,否则 DOV 也无法拯救它。

吴说区块链

个人专栏

阅读更多

金色早8点

金色财经

去中心化金融社区

CertiK中文社区

虎嗅科技

区块律动BlockBeats

念青

深潮TechFlow

Odaily星球日报

腾讯研究院

作者:BITWU.ETH,来源:作者推特/img/2023525181735/0.jpg" />ERC-6551 是什么?ChatGPT金融业应用首批研究成果可解读美联储声明、预测股价:金色财经.

1900/1/1 0:00:00本文对于TradFi和DeFi为何应当以及如何进行深入集成的思路,更多的可能性有待行业参与者继续探索。我们相信,下一个DeFi盛夏将伴随DeFi和TradFi的深度集成而来.

1900/1/1 0:00:00作者:Yan Meng,来源:作者twitter Yan Meng @ Solv Protocol | ERC-3525到底什么能够称为“数字资产”.

1900/1/1 0:00:00作者:NIC Lin 来源:mediumRollup不管是Validity Rollup还是Optimistic Rollup,它们都会将资料上传到L1(比如以太坊).

1900/1/1 0:00:00原文作者:TalentDAO/img/20231695447/0.jpg" />图1:具有丰富输入集的说明性模型组件元函数在这里被定义为由集合函数组成的复合函数.

1900/1/1 0:00:00美股周二大幅走高,因华尔街忽视疫情的反复,转而关注一系列强劲的财报,以及在假期缩短的交易周内未来小幅加息的可能性.

1900/1/1 0:00:00