原文作者:Alex

当今的数字资产市场已经发展成为一个巨大的全球性行业,吸引了越来越多的投资者和机构参与。然而,随着市场范围的不断扩大和市场参与者的增加,市场的稳定性和公平性也成为了一个越来越重要的问题。

因此作者根据近期的 Arbitrum 事件,介绍了有关代币做市商(MM)的具体机制以及潜在违规的可能性,同时提出了对该领域项目需求更多披露的个人看法。

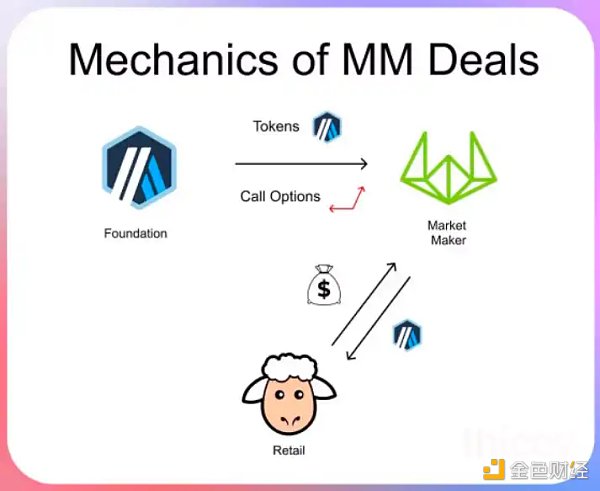

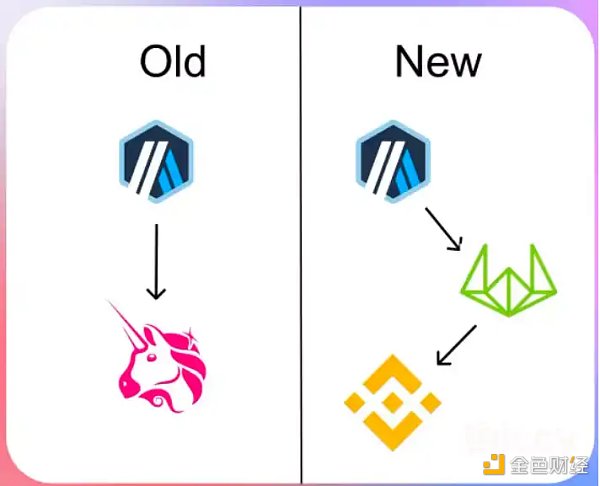

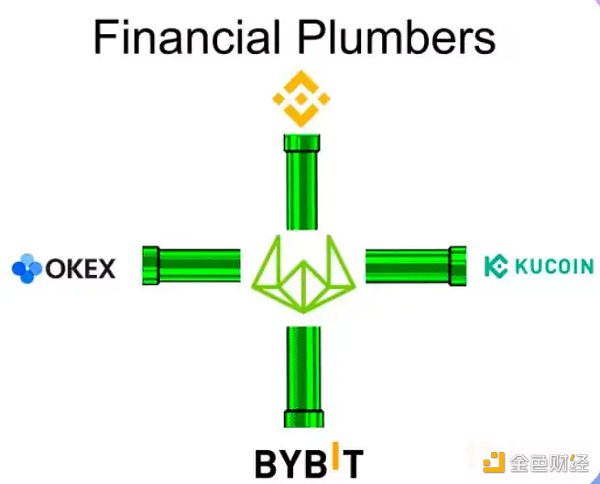

过去,项目通常是通过向链上的池子提供代币作为激励来促进流动性。但现在,它们会向复杂的做市商提供激励,以在中心化交易所(CEX)上提供流动性。

这种转变是为了提高价格发现的效率,并减少所有参与方的成本。

在 CEX 上,由于流动性更大,价格发现更加有效。此外,做市商能够为买方和卖方提供更好的买卖价格,从而使市场更具有吸引力。

BitMEX母公司代理CEO:加密交易所应该逐步淘汰内部做市商:金色财经报道,BitMEX母公司100x集团的代理首席执行官兼集团首席财务官Stephan Lutz表示,BitMEX曾经有一个内部交易团队,Arrakis Capital之前是作为做市商运营,但现在则作为财库服务台(treasury desk)。Arrakis只有少数员工,在技术上和组织上都与BitMEX分离。当没有足够的买家或卖家时,流动性提供者填补市场缺口的工作,交易所有足够多的高频交易员和自营商店可以执行该功能。在一个拥有更成熟公司和更多机构流动性提供商的市场中,对于加密货币交易所来说,这是一个自然的转变。[2023/6/22 21:54:17]

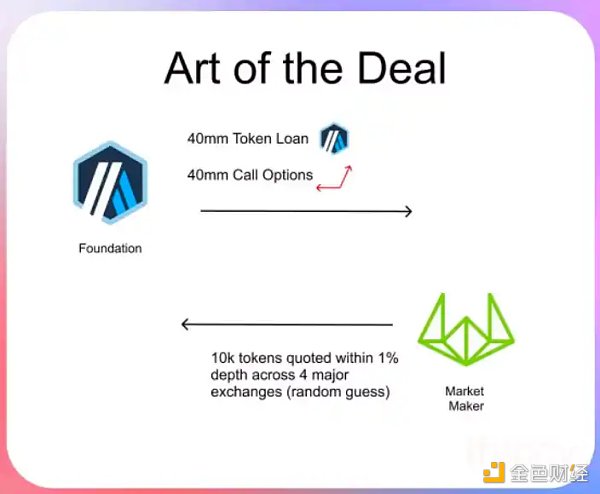

通常,项目会向做市商提供一年的代币贷款,期间给予代币附带零成本认购期权。具体而言,项目会将代币借给做市商(通常是 3-5 个),并在借款期内要求市场制造商保证市场规模和点差。

做市商需要代币贷款来确保其运营中有足够的库存,以应对可能出现的过度购买需求。

Orbiter Finance:预计在Q2-Q3发布Orbiter X以及新的做市系统:2月24日消息,Layer2跨Rollup桥Orbiter Finance于官推宣布,新的做市系统以及Orbiter X的公开发布日期预计在2023年第二季度至第三季度左右,但具体日期仍不确定。

此前消息,Orbiter Finance已宣布其Orbiter Bridge功能将升级为Orbiter X,新功能包括跨代币和跨地址传输、以更少的gas消耗优化做市者的收入等。[2023/2/25 12:28:13]

同时,做市商需要进行有效的借入操作,以便在必要时抵消过多的买方需求。

代币贷款通常具有零利率或非常低的利率。虽然市场制造商需要代币来提供流动性,但他们不希望承担巨大的借款成本。

因此,代币贷款是一种常见的激励机制,它可以为做市商提供必要的代币来支撑市场流动性,同时也减少了做市商成本的负担。

做市商需要支付代价来提供流动性服务。项目方通常会选择使用代币而不是现金来支付这种代价,因为代币更具流动性和可操作性。

去中心化NFT做市商FloorDAO将在V2中引入新投票机制Gauge Voting:9月17日消息,去中心化NFT做市商FloorDAO在社交媒体宣布将在FloorDAO V2中引入Gauge Voting(规范投票机制)。FloorDAO表示,目前该组织采用的是集合累加(Collections Addition)投票机,,让gFLOOR持有者对组织治理决策进行投票,而新的投票机制则可以让获胜者获得随后两周金库总收益的50%,继而进一步提升流动性。[2022/9/17 7:02:44]

然而,为了避免做市商立即抛售代币从而影响市场价格以及投资者的利益,项目方通常会给予做市商认购期权,以达成激励一致性。如果代币价格上涨,做市商能够获得更多收益,同时项目方也能够受益于代币的升值。

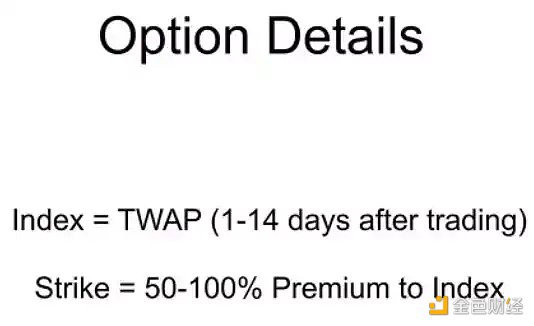

在这种情况下,项目方会选择将认购期权的行权价设置为指数价格的 50% - 100% 的溢价。由于指数价格通常可以在链上或其他市场上确定,行权价格不需要在交易达成时就已知。

这种设置认购期权行权价的方法,可以为做市商和项目方提供一定程度的灵活性,并能够降低交易风险。如果代币价格高于行权价,做市商可以赚取差价利润实现收益,如果代币价格低于行权价,做市商可以选择不行使认购期权并放弃收益。

数据:过去1小时,Alameda Research单个做市钱包Gas费消耗占比近1%:数据分析平台 Nansen CEO Alex Svanevik 发推表示,在过去 1 小时内,加密量化交易公司 Alameda Research 的单个 DEX 做市钱包的 Gas 费消耗占比已近 1%。过去一小时 Alameda Research 的做市钱包约花费了 5 个 ETH 的 Gas 费,价值近约 1 万美元;而过去一周他们的 Gas 费花销超过了 100 万美元。[2021/2/18 17:26:56]

代币做市商的相关机制本身并不具有恶意。问题在于,这些机制通常没有向散户投资者透露信息。

因此,这使得开放市场参与者感到不公平。他们可能无法了解到有关代币价格和流动性的重要信息,从而在交易中遭受损失。如果项目方或做市商将这些信息清楚地传达给投资者,整个市场可以更加透明和公正,从而减少投资者的损失并提高市场参与者的信心。

动态 | 高频交易公司Jump Trading或已经开始为加密货币项目提供做市商服务:金色财经报道,Jump Trading是一家位于芝加哥的高频交易公司,被许多人认为是数字资产市场中的强大参与者。Jump Trading拥有100名员工,业务涉及许多资产。消息人士称,而其创始人是加密爱好者。该公司可能与Robinhood、Bitfinex和BitMEX等加密相关公司有合作关系。一位消息人士说:“’如果您想交易100 btc,您可以去Jump。低于100,可以前往Alameda。”另一位交易商表示,该公司一直在大力拓展亚洲市场,已经开始为加密货币项目提供做市服务。(The Block)[2019/11/6]

我们来看一下最近发生的 Arbitrum 事件。

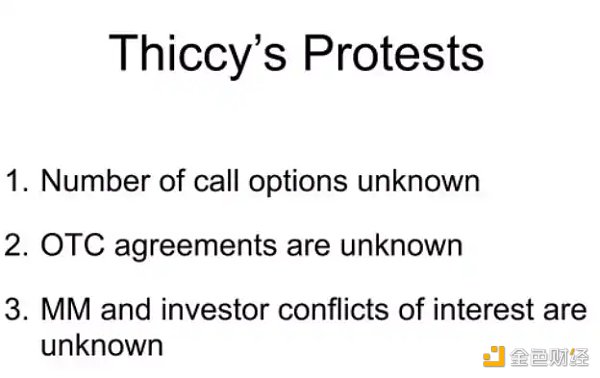

在文件中,没有提到代币做市商的交易条款和条件,这使得投资者很难了解做市商的行动和潜在影响。

更为重要的是,该文件也没有明确说明 Wintermute(做市商)是否是 Arbitrum 的投资者,这可能导致利益冲突和道德风险的产生。

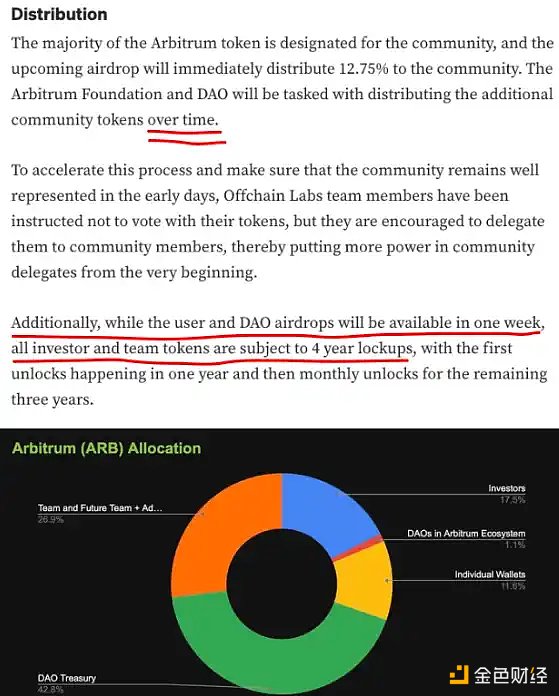

散户投资者在做出投资决策时,基于文件中提到的仅有 12.75 亿代币是二级市场上的唯一供应的假设进行分析和决策。但是事实并非如此,这导致了一些意外情况。

这些看涨期权实质上会增加代币的流通供应量,并因此导致代币价格和流动性受到影响。

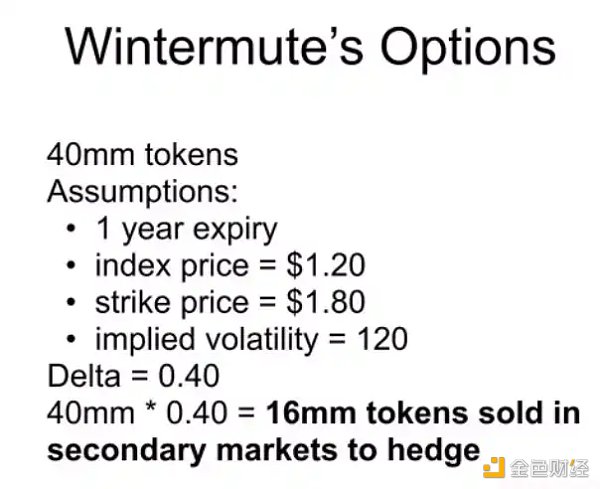

做市商为了保持市场中性,需要通过出售代币来对认购期权的 Delta 进行对冲。在这个过程中,做市商出售了大量代币,实际增加了代币的供应量,但这些数据并没有及时公开地披露给投资者。

据悉,Wintermute(做市商)的对冲交易至少增加了 1600 万个代币进入二级市场,这也是导致代币供应量不稳定和价格波动的原因之一。

另一个令人关注的问题是,基金会通过与 Wintermute(做市商)进行一项场外交易,出售了价值 1000 万美元的代币。

然而,这些操作在交易发生之前并未向散户投资者披露。事实上,直到交易完成后,投资者才得知了这一信息。

同时,在原始文件中也没有提到基金会是否有权在如此短的时间内出售代币。

在 Arbitrum 事件中,尚不清楚 Wintermute(做市商)是否是该项目的投资者。

特别是对于散户投资者来说,了解投资者和做市商之间的关系非常重要。他们应该清楚了解到做市商在市场中的角色和利润来源,以便正确评估市场的风险和机会。

以下是 Alameda 的一个著名策略:

散户投资者在这次事件中受到了双重打击,首先是被迫接受额外的代币转嫁给他们,而他们并没有得到通知。

然后,Arbitrum 还试图偷偷搞一个虚假去中心化计划,但最终被识破了,导致代币价格下跌。

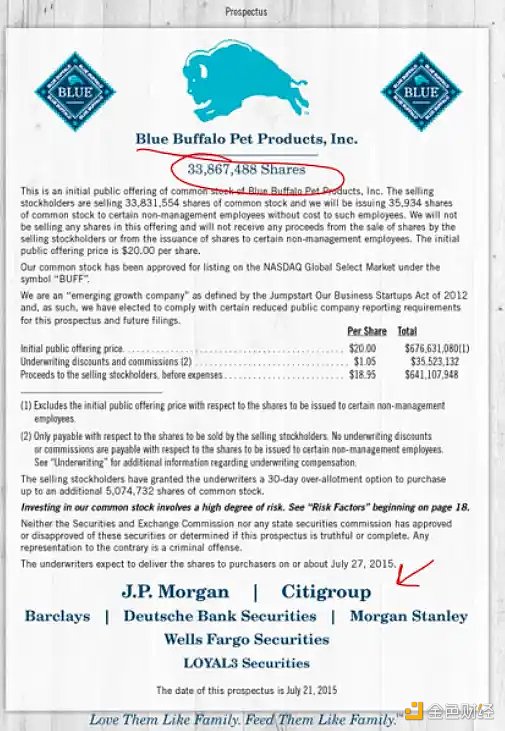

Tradfi 中的 IPO 要求招股说明书明确概述以下内容是有原因的:

已发行股票数量;

首次公开发行价格;

参与交易的承销商;

承销商获得的利润和分红。

这些信息对于投资者来说是非常重要的,因为它们提供了有关该公司和股票的全面和透明的信息,以帮助投资者做出明智的投资决策。

当然,还有一个原因是内幕交易法存在。持有大量代币或掌握内幕信息的参与者需要公开披露他们在二级市场上的操作。这有助于保护市场的公正性和透明度。

但在加密货币市场中,有时会发生一些不合规操作,比如向市场投放大量代币等行为。这些操作通常会对市场造成不良影响,并对投资者造成损害,这是不能容忍的。

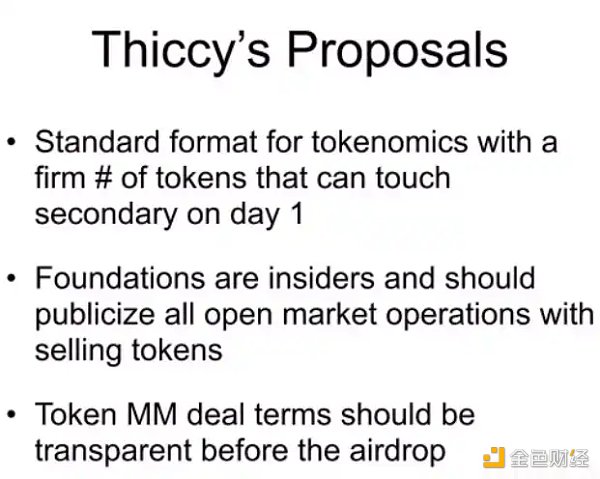

对于代币市场的发展,透明度和公平性是非常重要的。上周的事件对这个行业带来了很大的损害,这也表明了现有规则和机制存在一些不足和漏洞。

在当前的代币市场中,许多投资者和交易者都面临着信息不对称和市场不确定性的问题。这种情况不仅影响了投资者的信心和利益,还可能阻碍整个市场的发展和创新。

因此,我们需要更严格的监管和更为透明的市场规则,以促进市场的稳定和可靠性。只有通过加强市场的透明度和公平性,才能吸引更多的投资者和参与者加入到这一行业中。

我相信我们可以共同建立一个社会契约,要求未来的项目提供更为透明和公开的信息和规则。

作为投资者和参与者,我们可以采取措施来实现这一目标。例如,不购买那些没有提供足够信息和披露的治理代币;或者通过对市场进行更多的研究、调查和监督,来守护市场的公正性和透明度。

同时,代币发行方和市场制造商也需要承担起责任,提供更多的信息和披露,以满足投资者和市场的需求。只有通过合作和共同努力,才能使代币市场更加安全、公平和可靠,从而为所有市场参与者创造更多的机会和利益。

深潮TechFlow

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

白话区块链

Odaily星球日报

Arcane Labs

欧科云链

MarsBit

BTCStudy

链得得

标签:BITRBITERORBITFC BitcoinArbitrage TokenZero Collateral DaiLow Orbit Crypto Cannon

DeFi数据1、DeFi代币总市值:501.39亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量27.

1900/1/1 0:00:00作者:川越牛熊本次硅谷银行和瑞士信贷的根源是加息缩表引起的,但媒体少有报道瑞士信贷巨额亏损的原因,本文我们尝试从债券现货和衍生品交易角度扒一扒硅谷银行和瑞士信贷暴雷的异同和关联.

1900/1/1 0:00:00如果一切按计划进行,两个星期后,以太坊将推出备受期待的「上海升级」。此次升级,允许质押者取出质押在信标链上的ETH,这意味着以太坊顺利达成了长达数年的POS转变.

1900/1/1 0:00:00近日,根据相关法庭文件披露,Mysten Labs 3月22日与FTX债务人达成协议,将以9630万美元的现金回购 FTX 对Mysten Labs的股权投资和SUI代币权证.

1900/1/1 0:00:00自2022年11月香港财经事务与库务局(财库局)正式发布了《有关香港虚拟资产发展的政策宣言》,标志着香港作为我国最为国际化、经济活动最频繁的金融地区之一,正式加入了竞争世界虚拟资产中心的大潮中.

1900/1/1 0:00:003月29日,非营利组织“未来生命研究所(Future of Life Institute)”发表了一封题为“暂停巨型AI实验”的公开信.

1900/1/1 0:00:00