原文作者:Marco Manoppo

这个系列文章将研究有趣的公司或协议,评估他们如何产生收入,估算他们的支出并分析其利润。

就个人而言,我对独立黑客、个体企业家和自主创业公司的文化着迷,这些公司能够以极高的利润率为核心团队创造巨额利润。

相比之下,加密货币业务和协议在货币化模型方面往往相当不明确,首先关注的是技术,而不是商业。

这不一定是件坏事——但在当前的宏观经济和融资环境下,加密货币企业需要将注意力重新集中在一件事上:“我们如何赚钱?”

以下是快速总结的要点:

Aave 是最大的借贷协议,TVL 为 47 亿美元 。

包括代币激励排放在内,Aave 没有盈利。

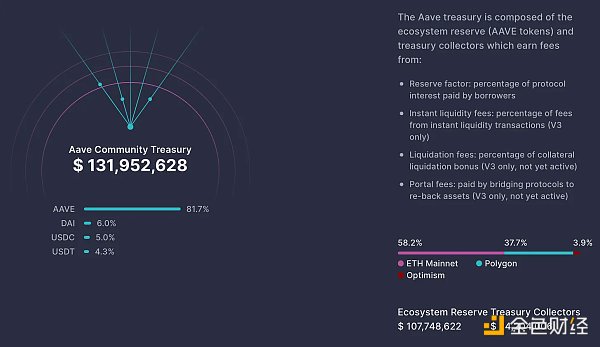

Aave 的金库下降了-88%,从 2021 年第一季度 10.3 亿美元的峰值下降到 2022 年第四季度的 1.1464 亿美元。

AAVE 代币占该协议金库的 80% 以上。

根据 LinkedIn 的数据,Aave 雇佣了 117 名员工,预计每年会消耗 1200-1500 万美元。

Aave 是一个在以太坊区块链上运行的去中心化金融(DeFi)平台。它使用户能够在不需要中介的情况下借出和借入各种加密资产。使用 Aave,用户在任何时候都可以完全控制他们的资金,并可以访问各种借贷选项。

加密基金DBA Crypto将目标募资额从5亿美元降至1.5亿美元:6月17日消息,根据6月份提交给美国SEC的文件以及两名知情人士的消息,加密货币基金DBA Crypto仍在努力启动。

这家以机构为导向的投资初创公司此前试图募集至少5亿美元的外部资金,其目标是在2022年底或2023年初推出。其中三名核心员工已跳槽到其他加密企业。 当时的消息人士表示,DBA正在与潜在的锚定投资者进行高级对话,但其计划没有成功。

最新SEC文件显示,DBA Crypto将其基金的目标募资总额从5亿美元削减至1.5亿美元,其旗舰DBA Crypto Fund 1在岸和离岸版本的目标募资额均为7500万美元。[2023/6/17 21:43:57]

Aave 的一项独特功能是其“闪电贷” ,它允许用户在很短的时间内无需抵押就可以借入资金。这使得它在套利交易者和寻求构建新的 DeFi 应用程序的开发人员中很受欢迎。

Aave 有一个名为 AAVE 的原生代币,可用于治理和赚取被动收入。通过抵押 AAVE,代币持有者可以赚取 6-7% 的年收益率,以帮助保护协议免受任何流动性危机的影响。这种收益并非没有风险。在坏账累积的情况下,质押的 AAVE 代币最多可削减 30% ??。

疑似Amber Group买入40万枚DYDX和100万枚BLUR:金色财经报道,据Spot On Chain监测,疑似Amber Group钱包0x011d在过去24小时市场下跌期间从Binance收到40万枚DYDX,并从OKX收到100万枚BLUR。预计当前持仓:0x011D和0x06cD2个钱包中有950万枚BLUR,0x011D、0x06cD和0x239A 3个钱包有430万枚DYDX。[2023/5/5 14:44:55]

总体而言,Aave 已成为业内最受欢迎的 DeFi 协议之一,其锁定的总价值达数十亿美元。到目前为止,Aave 一直保持着 TVL 排名前 10 的 DeFi 协议的地位。

它目前的TVL 为 47 亿美元。

在 2021 年 10 月达到顶峰时,Aave 的 TVL 曾达到 190 亿美元 。

资料来源:DeFiLlama

与许多其他 DeFi 协议一样,Aave 通过在其平台上收取的各种费用来产生收入。这些费用由参与 Aave 平台借贷活动的用户支付。

Cosmos Hub将在下次升级中实施流动性质押模块:5月5日消息,Cosmos Hub在推特上表示:“提案#790已获得批准,Cosmos社区支持在Hub上实施流动性质押模块(Liquid Staking Module),LSM带来了即时流动性质押,无需等待解绑期,该模块将集成到近期的未来升级中。

Cosmos Hub对该功能进一步解释道:“用户将能够直接对他们已经质押的Atom进行流动性质押。为了减轻流动性质押风险,LSM引入了治理控制参数。可以流动质押的ATOM总量将有一个初始上限。上限将设定为所有质押ATOM的25%,并且可以通过治理进行更改。作为一项额外的安全功能,想要从流动质押提供商处获得委托的验证者将需要自行绑定一定数量的ATOM。”[2023/5/5 14:44:00]

Aave 收取的费用根据平台上执行的具体活动而有所不同。值得注意的是,Aave 的费用可能会发生变化,并且可能会根据市场条件和其他因素而变化,例如借款人使用的是固定利率还是可变利率。

以下是 Aave 收取费用的一些示例:

借款费用:向在平台上贷款的借款人收取的费用,通常在 0.01% 到 25% 之间,具体取决于所借资产、贷款价值比和贷款期限。

闪电贷手续费:向使用平台“闪电贷”功能的用户收取,允许他们在没有抵押的情况下,在短时间内借入资金。费用通常为借入金额的 0.09%。

Aptos基金会提出完全可重现的性能测试基准:4月28日消息,Aptos 基金会提出完全可重现的性能测试基准,并提出了交易和峰值性能等术语的定义,以便正确衡量性能。为了实现此评估的端到端、真实世界设置,Aptos 基金会建立了一个完整的节点网络,并在其上运行了完整的节点堆栈。为了使其尽可能接近真实世界的设置,Aptos 基金会将其建模为接近主网网络。[2023/4/28 14:32:20]

其他功能费用:在 V3 中,Aave 将提供收取额外费用,例如清算、即时流动性、门户桥等。

简而言之,Aave 通过向其服务的用户收取费用来赚取收入。然后将这些收入存入 Aave 社区金库,AAVE 代币持有人有权决定如何使用这些资金。这些是通过在 Aave 的治理论坛上对各种提案进行治理投票来完成的。

截至 2023 年 2 月 28 日,Aave 拥有 1.319 亿美元的资金。

Aave 81.7%(或 1.077 亿美元)的资金以 AAVE 代币的形式存在,其余 15.3% 以美元计价的稳定币形式存在。

在 2021 年第二季度达到顶峰时,Aave 的金库资金为 10.3 亿美元。

Coinbase交易平台负责人Vishal Gupta将离职:4月11日消息,Coinbase交易平台负责人Vishal Gupta即将离职。他加入Coinbase已有两年半多时间,此前曾在高盛工作。(TheBlock)[2023/4/11 13:55:55]

资料来源:AAVE

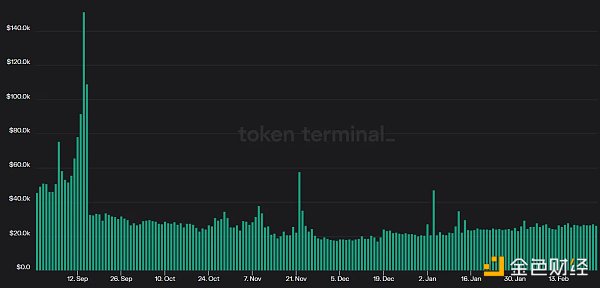

如果我们看下图,Aave 在过去 6 个月中成功地保持了每天约 2 万美元的平均收入。

但是,这些数字是最高收入。基本上,如果不了解 Aave 为支付其员工和服务提供商或代币激励,而消耗了多少钱,那么它就不是很有用。

资料来源:Token Terminal

根据 Linkedln 的数据,Aave 拥有117 名员工。其前 5 个“部门”如下所示:

工程 - 37 人

业务发展 - 22 人

财务 - 12 人

艺术与设计 - 11 人

市场营销 - 9 人

让我们创建一个场景来估算 Aave 需要在上述 5 个部门上花费多少钱:

工程:在 10 万美元到 20 万美元的范围内,Aave 每年需要支付 370 万美元到 740 万美元。

业务发展:在 8 万美元到 12 万美元的范围内,Aave 每年需要 176 万美元到 264 万美元。

财务:在 8 万至 12 万美元的情况下,Aave 每年需要支付 96 万至 144 万美元。

艺术与设计:在 6 万至 9 万美元的范围内,Aave 每年需要支付 66 万至 99 万美元。

市场营销:在 5 万至 8 万美元的范围内,Aave 每年需要支付 45 万至 72 万美元。

总的来说,对于上面列出的 5 个部门,Aave 每年需要花费 753 万美元到 1319 万美元。

这不包括未包含在计算中的其余 26 名员工。假设平均工资为 8 万美元,AAVE 需要在这些人身上额外花费 208 万美元。将最终总数推高至 953 万美元 - 1527 万美元。

此外,来自 Token Terminal 的数据表明,AAVE 在 2022 年花费了1.2467 亿美元用于代币激励,为其资金消耗增加了另一个指标。

再次感谢 Token Terminal 所做的繁重工作???

据报道,在 2022 年,Aave 损失了1.037 亿美元,其中包括用于引导或维持流动性的代币排放支出,这是其服务的一个关键要素。如果我们包括上面计算的额外的 953 万美元 - 1527 万美元的人员资金消耗:

Aave 在 2022 年的运营净亏损为 1.1323 亿美元 - 1.1897 亿美元。

虽然考虑到 Aave 只剩下 1.2 亿美元至 1.3 亿美元的金库资本,看起来可能非常糟糕,但这一切或许还有一线希望。

Aave 是加密借贷领域事实上的领导者,Compound 是最接近的竞争对手。

Aave 的商业模式仍然可以呈指数级扩展,因为它越来越接近去中心化的货币市场基金,尤其是其即将推出的 GHO 稳定币,它将成为更多创新产品的基石。

Aave 几乎没有触及 DeFi 服务的制度方面,其 Aave Arc KYC 授权池惨遭失败。

与 2022 年第四季度相比,Aave 在过去 3 个月的收益呈现出积极趋势,表明该协议在这个熊市中谨慎行事。

Aave 最新一轮融资是 2020 年 10 月的 2500 万美元 B 轮融资。在最坏的情况下,他们仍然可以在未来几年内筹集到 C 轮融资。

Aave 于 2023 年 1 月推出了 Version 3(版本 3),重点是提高稳定币和流动性抵押衍生品借贷的资本效率。Aave 还在开发一种名为 GHO 的稳定币,这是一种去中心化的多抵押稳定币,它完全支持、透明且原生于 Aave 协议。目前,它仅在测试网上的 Aave 平台上处于活跃状态,尚未部署到主网上。

凭借 GHO 和版本 3,Aave 将自己定位为围绕稳定币和流动性质押衍生品的借贷市场的首选。

基本上,随着更广泛的加密货币行业转向权益证明(因此获得收益)、流动性质押衍生品和稳定币,该平台将提升和重新质押用户的资产。

通过推出自己的稳定币,Aave 扩大了 TAM(总可寻址市场)并进一步巩固了其作为 DeFi 巨头的地位。

在全球范围内,货币市场基金持有约 3 万亿美元。

接下来做什么:Aave 需要减少其代币激励支出,同时通过自己的稳定币和 LSD 资本效率创造创新产品来保持领先地位。

如果没有代币激励,考虑到其员工人数和其他运营成本,Aave 大致处于盈亏平衡点。只要稍微调整一下顶线或底线,协议就应该是有利可图的。

我们预测 Aave 的最终形式将更接近于一个去中心化的货币市场巨头。

DeFi之道

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

Odaily星球日报

欧科云链

Arcane Labs

深潮TechFlow

MarsBit

BTCStudy

澎湃新闻

如何用3个星期赚到1千万?普通人做梦都不敢想的事,电竞职业选手Mongraal却用几把游戏轻易完成.

1900/1/1 0:00:00今天,受美国硅谷银行(Silicon Valley Bank,简称 SVB)濒临倒闭影响,加密市场全线下跌,比特币跌破 2 万美元创近两月新低.

1900/1/1 0:00:00近日,知名比特币最大主义者(BTC maxis)Jameson Lopp 转发了基于比特币网络建立主权 rollup 的想法,随后该想法在比特币以及以太坊社区内引起了大量讨论.

1900/1/1 0:00:00近期Beosin安全团队研究发现,通缩代币引起的安全事件依然频发,造成众多项目方资金的损失,因此,Beosin安全团队准备了这篇详解通缩代币的文章,与大家分享.

1900/1/1 0:00:00原文作者:Cookie,律动 BlockBeats昨日,/img/2023525214316/0.jpg" />让我们一起看看 BRC-20 Token 的玩法.

1900/1/1 0:00:00撰文:Teng Yan时光飞逝, 2023 年 的第 1 季度即将结束。如果你没有时间跟上 NFT 领域,别担心,我会帮你的.

1900/1/1 0:00:00