DeFi早期就像是西部淘金探险,充满机遇,也充满风险。其中最大的风险是智能合约的被黑风险,可能会导致用户资产全部损失;还有抵押资产(如ETH)的黑天鹅风险,会导致用户损失惨重。虽然DeFi可以带来很好的收益,但这些潜在的风险也让DeFi饱受争议。

蓝狐笔记在以前的文章中关注更多的是技术的可扩展性,由于区块链自身的共识需求,导致其吞吐量、速度都存在天然的限制,不过本文关注的更多是社会可扩展性。假如我们解决了技术可扩展性问题,比如通过layer 2和分片等方案,那么,是不是用户就愿意来使用?DeFi还需要解决安全等问题。显然,过去DeFi发生的多次风险事件,对DeFi的社会可扩展性带来消极影响。那么,有什么方法来解决这些问题?

其中很重要的是保险的机制,可以让参与DeFi的人们安心。同时这个保险最好符合加密社区无须信任的特质,减少人为协商的摩擦成本,比如无须界定风险性质(是流动性风险,还是黑客风险等)。只有简单、无须信任才能为DeFi带来更顺滑的体验,才能为DeFi提供社会可扩展性。

蓝狐笔记今天介绍的是Opyn,它就是解决上述问题的协议,试图为DeFi领域带来风险对冲。那么,Opyn是什么?

报告:缺乏简单的投资选择阻碍了潜在印度加密投资者:金色财经报道,印度加密货币交易所CoinDCX对印度投资者情绪的调查显示,缺乏简单和无缝的投资选择是该国潜在加密投资者最担忧的问题。根据大多数受访者,印度加密投资者平均是年龄在25岁至35岁之间的受过良好教育的个人。尽管他们的教育程度很高,但72%的受访者仍认为缺乏知识和意识是他们进入加密市场面临的最大挑战。另外,其中一项发现表明,不到5%的受访者认为加密技术没有用。其余受访者则认为它是另类资产类别,因此在该国被广泛采用的潜力很大。[2020/11/27 22:16:30]

说得晦涩一些,它是凸性协议,说得简单一些,它是无须托管的期权协议,也是无须许可的保险协议。Opyn上主要有三个主体,一个期权的卖家,一个是期权的买家,还有就是期权的套利者。不同主体的目的不一样,共同组成了一个期权市场,而这个期权市场的形成可以帮助DeFi用户保护其资产价值。

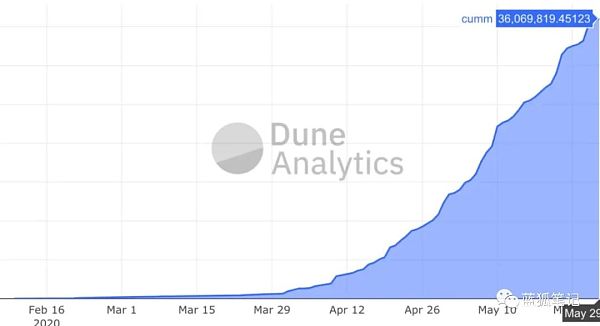

Opyn增长迅速

BB:EOS治理很简单就是坚持不懈地为EOS持有者争取利益:3月12日,Block.one CEO BB发推称,由于EOS持有者有多种选择可获得拥有80%以上选票回扣,这使得实际通货膨胀率低于2%,这在绩效产出成本方面是无可匹敌的。EOS的治理很简单,即坚持不懈地为持有者争取利益。[2020/3/12]

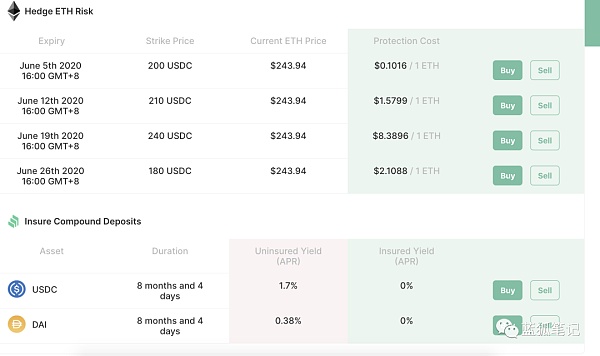

DeFi的保险服务不同于Nexus Mutual的保险服务,Nexus Mutual是基于以太坊的互助保险平台,Opyn主要是通过看跌期权为用户提供保险服务。当前主要有两类:一类是ETH的保护性看跌期权,二是Compound存储资金的保险(USDC和DAI)。

Opyn的ETH保护性看跌期权和Compound存储资产保险

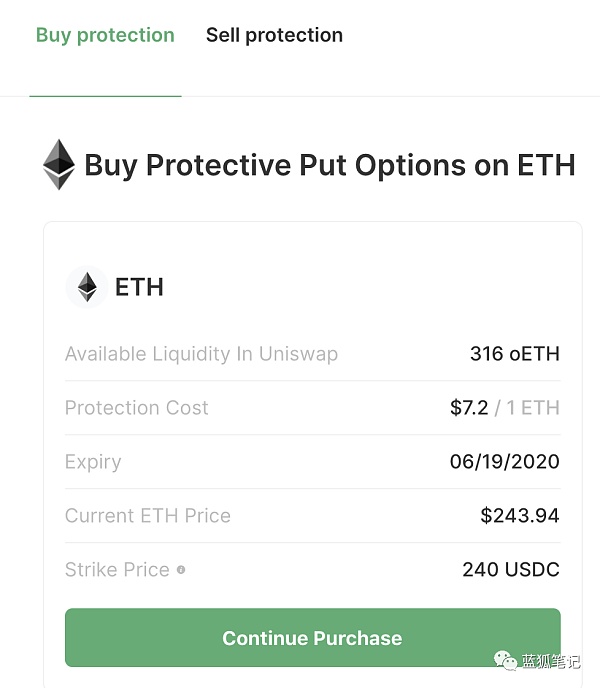

ETH的保护性看跌期权相当于是对ETH价格的保险。如上图,截止到蓝狐笔记写稿时,Opyn上有四种ETH的保护性看跌期权。例如行权截止时间为2020年6月19日16:00 GMT+8点,行权价格为240USDC的ETH看跌期权,在蓝狐笔记写稿时其1ETH的保护性价格为8.3896美元,比较贵。原因一是时间较长,当时距离行权有两个星期,二是成交价格跟现货价格很接近。而离到期时间近且离成交价格远的期权价格相对比较便宜。如下图所示,在不到一个小时内,随着ETH价格小幅上涨,该期权oETH有了小幅下跌。

声音 | ICE新加坡清算所总裁:目前还没有实证是否使用区块链就能够使得交易更简单、更可靠、更快速:据金融界报道,2019年第15届中国(深圳)国际期货大会在深圳举办,在境外交易所圆桌论坛上,ICE新加坡期货交易所及ICE新加坡清算所总裁兼首席运营官Lucas Schmeddes表示,现在交易所必须具备技术型公司的特点,必须拥抱技术,但是目前还没有真正使用新的技术的案例。是否使用区块链就能够使得交易更简单、更可靠、更快速?目前还没有得到实证。区块链的加密技术,在金融领域虽然有安全性的需求,但是怎么样去落地,还有很多的问题。[2019/12/1]

假如期权买家小蓝购买1ETH的上述看跌期权,那么,到2020年6月19日北京时间16:00过期前,如果1ETH价格跌至210美元,用户行权,则该oETH期权买家可以按照240USDC的价格卖出1ETH,从而获利。这样,期权买家小蓝就不用担心ETH价格的下跌。此外,如果小蓝认为到期前ETH价格不会低于240USDC,那么,他也可提前将其oETH期权卖给其他人。

声音 | Roger Ver:加密钱包应像iPhone一样简单安全:据Ambcrypto报道,比特币耶稣 Roger Ver在韩国区块链周期间接受采访时表示,加密钱包是数字货币生态系统中最普遍存在的部分。因此,它应该是友好的,每个人都可以轻松使用,应该像iPhone一样简单安全。[2018/8/1]

刚才是从期权买家的角度来看Opyn,那么,从期权是从哪里来的?谁来承担行权时候的兑换义务。这需要Opyn期权的卖家来承担。有意思的是,这种到期行权是无须许可和无须信任的,通过智能合约保证期权到期时买家可以按照当初约定的成交价格完成交易。

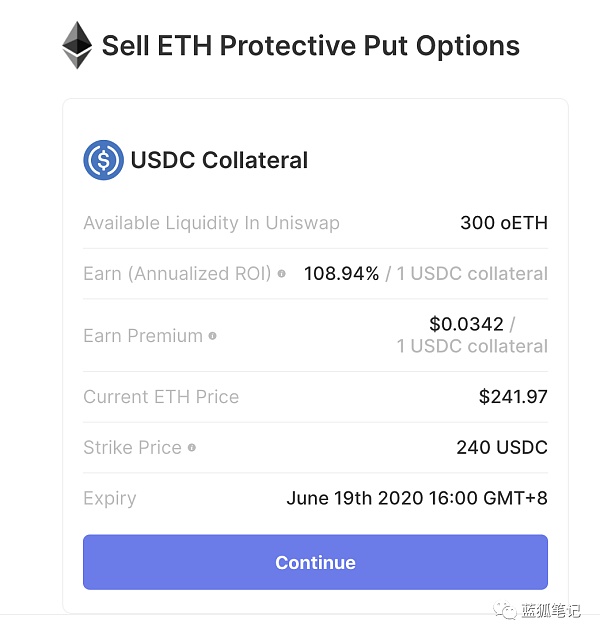

为什么可以实现?首先,Opyn的期权是由卖家通过抵押资产生成的,这类似于Maker生成Dai的机制。通过抵押USDC,可以生成oETH的期权。假如一位期权卖家小狐,她希望参与上述提到的成交价格为240USDC,到期时间为2020年6月19日16:00 GMT+8的ETH看跌期权产品,她只需要抵押相应的USDC,即可生成相应oETH期权。一旦行权,那么买家可以按照1ETH 240USDC的价格进行兑换,兑换的USDC来自于卖家生成oETH时的抵押资产。

CVC币创始人Vinny Lingham:长期持有是比特币投资的最简单、最伟大的策略:CVC币的创始人Vinny Lingham表示,长期持有是比特币投资的最简单、最伟大的策略。如果短期交易的话,在牛市中表现可能良好,但在熊市中则会表现糟糕。任何在2014年左右抄币的人都可以证明这一点。2014年,比特币价格从年初的1000美元左右,跌倒年末的300美元。[2017/12/22]

那么,为什么Opyn的期权卖家愿意承担兑换的义务?因为期权卖家提前获得了保护性费用。就像上述的产品中,仅对1ETH进行保护,买家就支付了7.2美元的费用。而看跌期权的卖家认为2020年6月19日16:00 GMT+8到期前ETH价格有可能不会低于240USDC。如果价格不低于240 USDC,买家就不会行权,那么期权卖家就相当于赚取了1ETH 7.2美元的费用。

(期权卖家的年化收益可以达到108.94%)

在高额的收益面前,期权卖家愿意生成oETH期权。不过,需要注意的是,如果价格低于240 USDC,尤其是低于231.79 USDC,那么,期权卖家可能产生损失,损失的程度取决于这段时间ETH价格的下跌程度,假如是在3.12黑天鹅期间,ETH跌至100美元以下,这会是非常大的损失。而对于买家来说,则可以将ETH的价格保护在240美元。

这些下跌的风险最终会计算到期权的价格中,距离期权的行权时间越长,成交价格距离标的价格越近,那么保护性费用就会越高,期权就越贵。

由于Opyn的期权产品也是ERC20代币,这些代币可以在DEX(如Uniswap、Balancer上交易)。由于存在二级市场,随着期权行权时间的接近,随着标的价格的涨跌,期权价格会发生变化,人们会根据自己的判断,对期权进行交易,从而生成套利机会。

一开始期权的价格是由Opyn设定,但随着套利者的进入,期权逐步形成市场价格。对于oETH 期权来说,其价格跟ETH的波动性、ETH行权到期时间的剩余时间相关。

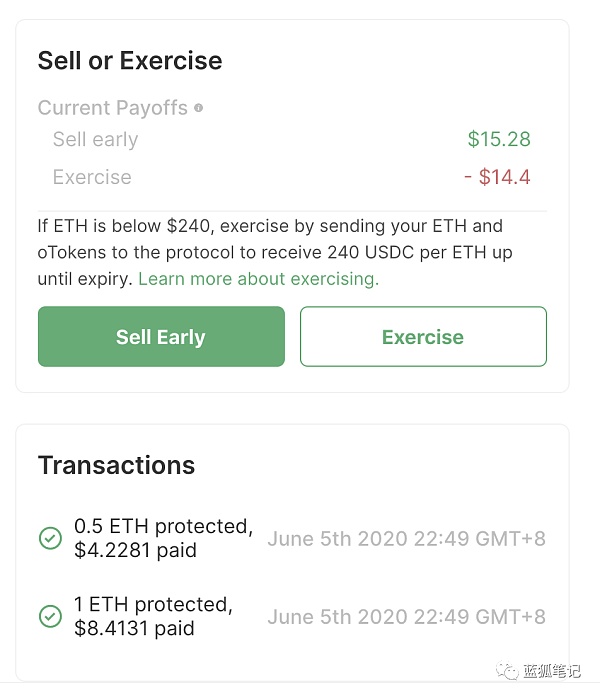

例如,有些用户可以在Opyn上买入期权,然后根据价格变化卖出套利。例如下图,一位用户为其1.5ETH购买了保护性看跌期权,一共花费了12.6412USDC,并在ETH价格接近于期权成交价格时卖出,一共卖出15.28USDC,前后时间不到10个小时,大约盈利20%。当然,期权的价格会随着标的资产价格的变化而变化,这里也是存在风险的。

由于Opyn期权产品是ERC20代币,随着套利者参与,期权市场开始具有一定的流动性,这反过来又促进了期权买家和卖家的积极参与。

在DeFi保险市场,除了Opyn,还有Nexus Mutual,不过Nexus Mutual的机制跟Opyn不同。Nexus Mutual对保险金额有严格限制,其保险的范围也有一定的限制,比如主要预防黑客入侵造成的风险,而对流动性等风险暂不提供服务。此外,在发生索赔事件时,需要人员参与,需要区分代码错误还是黑客行为等,由于人为参与,这会导致较高的执行成本。

Opyn由于采用期权模式,其保护性的看跌期权可以提供客观性的保险服务,不管资产因为何种原因(黑客入侵或市场闪崩等),都能提供保护。同时,由于期权模式有客观的行权标准,期权买家只要符合条件就可以行使权利,双方既不用考虑保险欺诈,也不用考虑人为索赔和欺诈评估的繁杂事务,可节省成本。

当然,Nexus Mutual对DeFi的发展也很重要,作为互助保险,对于DeFi的发展也是重要尝试,截止到蓝狐笔记写稿时Nexus Mutual目前的活跃保险总额达到16326.15ETH,而且当前Opyn的期权保险服务也无法完全涵盖Nexus Mutual的服务。曾经有用户在Nexus Mutual为Opyn提供接近7万美元的质押资金(质押截止日期为2019年12月26日),之后有用户在Nexus Mutual中为Opyn购买了为期一个月的保险,保险金额达2.5万美元,这相对于通过Nexus Mutual 为Opyn的用户提供了保险服务,实现对保险业务的再保险。

在传统金融市场,什么市场的流动性最大?衍生品市场。而在衍生品市场中,什么资产类型的交易量最大?期权。期权每年的交易量达到数百万亿美元。期权的良好流动性为市场参与者带来对冲、金融保险、杠杆的服务。DeFi要实现社会可扩展性,要走向更大规模的人群,期权是非常关键的一环,因为它可以为参与者提供保险服务,可以控制参与者的最大损失。

Opyn是期权协议,可以为DeFi领域提供保险服务。Opyn只是开始,会有更多项目投身到这个无须托管无须许可无须信任的期权领域,为DeFi用户提供更丰富的风险对冲和保险服务。期权服务会逐渐成为DeFi领域非常重要的乐高积木,进而推动DeFi的繁荣。

最近一则关于某知名加密货币交易所OTC被冻卡的新闻闹得沸沸扬扬,搞得很多在交易所做OTC业务的人一惊一乍,一些想要进场交易的人也变得犹犹豫豫起来,这大概跟一朝被蛇咬十年怕井绳的道理一样吧.

1900/1/1 0:00:00周末两天,大盘维持缩量整理走势,从量价关系看,9500美金为近期的压力点,反弹无量,多头的势能偏弱.

1900/1/1 0:00:00上图为BTC 2010-2020年至今的长期走势,通过研究可以发现,以三次产量减半为时间分割点,从之前每一轮熊市的最低点一直延伸至各自周期内的产量减半时间点这一段时间周期.

1900/1/1 0:00:006月3日,前新加坡金融局Deputy director何川、聚币CEO Jeff做客「掌柜调查署」线上直播,直播由金色财经合伙人佟扬主持,主题为“监管视角谈交易所合规之路”.

1900/1/1 0:00:00在张艺谋拍摄的旅游宣传片里,成都被形容为一座“来了就不想离开”的城市。宜人的气候和悠闲的生活节奏,使得这座历史文化名城多次被评为幸福感最强的城市.

1900/1/1 0:00:00文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

1900/1/1 0:00:00