作者:rxndy444;编译:Block unicorn

加密货币的叙事波动起伏,但稳定币作为链上金融基础设施的核心组成部分,已经稳定地存在于市场之中。目前市面上有150多种稳定币,且似乎每周都有新的稳定币发布。用户该如何在所有不同的选项中做出选择呢?

评估不同稳定币的优点和缺点时,基于常见设计元素进行分类会有所帮助。那么,稳定币有哪些基本的变化方式呢?

不同稳定币之间的主要区别包括:

1. 抵押:这些代币是否完全由资产支持?部分支持?或者完全没有支持?

2. 中心化:抵押物是否涉及到政府支持的资产,如美元,英镑,或者国债?或者是由去中心化的资产如以太坊组成?

记住这些属性,我们可以开始构建一个用于比较不同稳定币的框架。让我们看看今天的一些主要玩家如何相互竞争。

Castle Island Ventures创始人:稳定币是加密货币的杀手级应用:金色财经消息,Castle Island Ventures创始人Nic Carter将稳定币称为“一种令人难以置信的消费产品”,他表示“到目前为止,稳定币是加密货币的杀手级应用,毫无疑问,他们一直对巨大的交易自主权负责,在数字环境中涉及现金时,隐私非常重要”。Carter还认为,政策制定者考虑的数字美元会掉入“隐私陷阱”,最终会选择模仿现金的相对匿名性,他表示“没有政府会赋予我们这个“隐私性”,没有CBDC计划对此是真诚的,我们必须为此考虑稳定币行业。”(blockworks)[2022/5/19 3:26:41]

深入了解去中心化稳定币

观察按交易量排名的前10大稳定币,我们可以看到中心化的稳定币,基本上就是链上的美元,是最常使用的。这些稳定币并不能提供审查抵制或免受传统金融银行危机的保护。例如,当硅谷银行在三月份倒闭时,USDC的持有者不得不担心在那里保留的储备的命运。许多人匆忙用更稳健的选项,包括LUSD,来兑换他们的USDC,这并不是我们第一次看到去中心化溢价发挥作用。

BitPay CEO:加密货币采用率正在增长,稳定币使用增长最快:12月13日消息,BitPay的首席执行官兼联合创始人Stephen Pair表示,加密货币除了作为一种价值储存手段,正越来越多地被用作一种货币。他使用BitPay过去12个月的指标来证明其采用率的增长。Pair表示:“我们的平台支持大约14种不同的加密货币。今年,我们看到付款增加了57%,与去年相比这是巨大的增长,最近我们看到稳定币的使用量大增,这可能是我们平台上增长最快的支付方式。”

据悉,BitPay为商户提供比特币和比特币现金支付处理服务,自2011年开始运营。目前,该企业平均每个月有超过6.55万笔交易被处理,其中55%是通过比特币进行的。(ZyCrypto)[2021/12/13 7:35:55]

稳定币的最终目标是找到一种既能实现去中心化,又能保持资本效率,还能保持价格稳定的选项,这是USDC和USDT明显无法做到的。要推动稳定币领域的发展,我们必须超越这两种选项 - 那么当前的竞技场看起来如何呢?

摩根士丹利报告:银行业可能会利用稳定币存款需求:11月8日消息,摩根士丹利(Morgan Stanley)首席加密货币策略师Sheena Shah在一份报告中表示,在市场呈指数级增长的背景下,银行业最有可能试图利用人们对稳定币存款的需求。

这些代币的一些显著特点是它们提供加密存款利率和参与DeFi的途径。摩根士丹利表示,加密贷款机构为其中一些代币提供超过5%的利息,这反过来将导致监管机构和政府做出回应。来自政府和央行的刺激导致风险资产达到历史最高水平,加密货币也不例外。她补充称,在市场杠杆增长的支持下,加密货币的交易“类似于风险资产”。

Shah指出,“机构投资者对参与价格上涨势头的兴趣正在增强”,并补充说比特币的主导地位正在下滑,因为山寨币由于其较低的美元价格和潜在的使用案例而表现优异。“区块链之战”可能会继续下去,因为各方都在提高市场份额。他指出,自2020年以来,稳定币发行量已经增长20倍。随着越来越多的机构(如资产管理公司、交易所和公司)决定购买加密货币,比特币行业最终将由更少的参与者拥有,这将导致中心化。(CoinDesk)[2021/11/8 6:39:16]

Fei Labs为其稳定币项目筹集了约12.7亿美元:据官方消息,Fei稳定币背后的公司Fei Labs共筹集了639,000 ETH,按当前价格计算约为12.7亿美元。超过17,000个地址参与了Fei 稳定币的“ Genesis”事件。[2021/4/5 19:45:45]

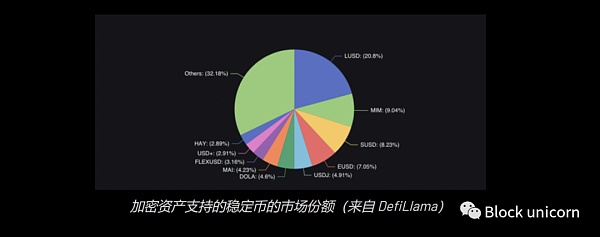

在这十大稳定币中,只有3种可以被视为有些去中心化;DAI,FRAX,和LUSD。

最近通过的一个提案显示,社区支持转向完全抵押的模型。这里的主要动机主要是由于Terra的UST困境后,对算法稳定币的监管审查加强。总的来说,算法稳定币仍然是市场的一个高度实验性部分,尽管Frax已经能够成功地使用其AMO模型进行发展,但它看起来正在转变。

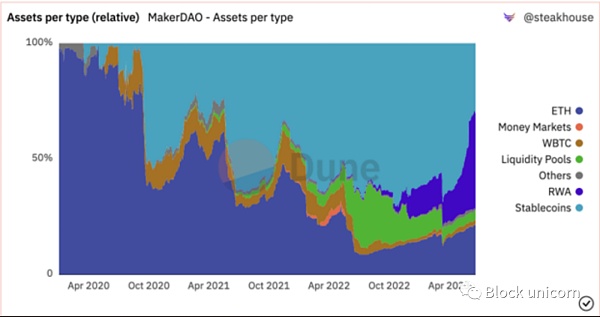

DAI:部分去中心化DAI凭借其CDP模型,已经成为USDC和USDT等链上美元之外最成功的稳定币。这里最主要的问题是,大多数人可能最初并没有意识到,DAI的借款通常用同样的中心化稳定币进行抵押,使其暴露于同样的中心化风险。自从扩展到多抵押模型以来,这些集中化的稳定币已经成为DAI支持的主要组成部分,有时超过50%!

韩国扶余郡本地稳定币Goodtrae Pay的采用率飙升:金色财经报道,韩国忠清南道扶余郡2019年初创立的本地稳定币“Goodtrae Pay”的采用率急剧上升。该地区大部分人口都是老年人。目前该地区已经使用了约4850万美元的代币,以加强非接触支付的采用。扶余郡发布的数据显示,其居民中有54%的人下载了该应用程序或使用智能卡通过Goodtrae Pay付款。本地企业收到的代币中至少有8%尚未兑现成法币。该地区澄清说,新冠肺炎疫情并未推动该代币的采用率。自2019年末推出以来,该代币的采用率一直在飙升。[2020/7/29]

考虑到我们对Frax和DAI的储备不确定性,让我们看看去中心化稳定币市场的其他情况。继续观察哪些稳定币是去中心化的,且仅由加密资产提供抵押。

LUSD

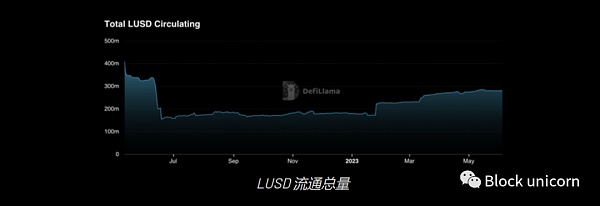

到目前为止,LUSD是完全由加密资产抵押的稳定币领域中最杰出的。通过建立坚实的基础,LUSD达到了这个地位:不可变的智能合约,经济上合理的锚定机制,以及为增长提供空间的资本效率,而不会危及抵押比例。尽管Liquity的智能合约将永远停留在以太坊上,但LUSD现在也已经被桥接到L2,Optimism和Arbitrum的流动性总和超过1100万美元。

自今年年初以来,流通供应量已经增加了超过100M LUSD,超过10M已经转到L2。Rollups在2023年累积了显著的TVL,Arbitrum的从9.8亿美元增长到23亿美元,Optimism的从5亿美元增长到9亿美元。主网用户并不是唯一重视去中心化稳定币选项的人,这为LUSD在L2上抓住更多市场份额提供了充足的机会。

伴随着流通供应量,Trove数量今年也在大幅上升,接近历史最高水平。自2021年牛市以来,我们还未曾看到1200多个活跃Trove。考虑到以太坊的价格远未回到那个时候的水平,这些用户似乎是更倾向于稳定币而不是以太坊杠杆。

稳定币市场趋势

分叉

人们常说,模仿是最高级别的赞美,Liquity模型正在被一些新的稳定币复制。大多数人正在进行同样的CDP风格,但使用抵押的ETH。考虑到2023年上半年ETH及其LSDs所得到的关注,以及现在已经启用的提款,抵押ETH明显更具流动性,更具吸引力。

抵押ETH是否优于ETH?很难说得很确定,但肯定需要考虑一些权衡。使用像stETH这样的LSD作为稳定币的支持的主要好处是利息收益特性。主要的缺点看起来是削减风险和LSD解除锚定风险的结合。出于这些原因,通常相对于LUSD使用更高的最低抵押比率。除了这些风险,大多数这些稳定币的合约是可升级的,并由多签名控制,与Liquity背后的不可变合约不同。

这意味着抵押率等参数可能会发生变化。抵押ETH支持的稳定币肯定很有趣,在去中心化和产生收益方面表现良好,但由于增加了风险,所以比普通的ETH资本效率更低。

美元风险和去中心化溢价

我们在本文开头提到的一个值得回顾的问题是 - 传统金融银行危机。Silvergate,SVB,First Republic,美国历史上最大的三家银行破产事件都在过去的几个月内发生。

这些事件背后的真正问题是,在危机时期,你会觉得在哪里存放你的资金最安全?并非所有的美元都是一样的,正如最近的银行破产事件提醒我们的,银行存款可能会在一瞬间消失。当然,有FDIC保险额度高达25万美元,政府已经显示出愿意救助濒临破产的银行,但是,由于美元运行的部分储备制度,人们在不确定的时期仍然会寻求安全。这意味着银行挤兑,我们已经第一次看到了这如何影响依赖法币储备的稳定币,比如USDC和SVB。

在不确定时期,对于那些关心在危机期间保护资产的人来说,去中心化稳定币具有相关的使用场景,提供真正的非托管所有权。那么,从恢复能力的角度,你会选择哪种稳定币作为5年以上的选择?如果它运行在不可变的智能合约上,并且总是可以兑换为固定数量的去中心化资产,那么你就在正确的地方。

这就是为什么LUSD在危机时期经常出现价格溢价:人们希望在其他更加中心化的稳定币看起来风险较大时持有它。将去中心化置于稳定币三难问题的首位,是LUSD区别于其他许多稳定币的特点,也使Liquity在熊市期间能够增加超过3.8亿美元的TVL。

总结

每一次银行破产都在重申真正去中心化稳定币的价值,而LUSD一直被市场视为在形势变得棘手时持有的稳定币。在L2上增加桥接和流动性场所,使LUSD面向更广大的市场参与者,同时仍保留使该协议如此强大的不变性。我们都看到了中心化稳定币的缺点,而虽然算法稳定币有可能提供类似的去中心化,但它们尚未达到可以可靠使用的地步。LUSD被设计为能够经受时间和逆市条件的考验,这一点得到了其在熊市低谷中持续增长的证明。现在,抵押ETH已经成为加密货币中的一种主导资产,我们正在看到新的协议分叉Liquity,并使用LSD作为抵押,这进一步说明了其设计的优越性。

Block unicorn

企业专栏

阅读更多

金色早8点

Odaily星球日报

金色财经

DAOrayaki

曼昆区块链法律

标签:稳定币USDLUSDLUS稳定币和加密货币的区别在哪可以赚usdt币globalusdtokenExclusiveCoin

金色财经 区块链7月2日 2022年11月,一款强大的人工智能工具ChatGPT横空出世,引发了全世界对于人工智能技术的惊叹,更是吸引了部分嗅觉敏锐的风险投资家们.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:448.46亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量37.

1900/1/1 0:00:00本月早些时候,OpenAI首席执行官奥特曼(Sam Altman)在他此次全球行的最后一站澳大利亚出席活动时.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:428.46亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量33.

1900/1/1 0:00:00作者:Amy Bainbridge,Sunil Jagtiani,Bloomberg;编译:松雪,金色财经据知情人士透露,澳大利亚金融市场监管机构搜查了币安的办公室.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:474.05亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量39.

1900/1/1 0:00:00