作者:蒋海波,PANews

Maker正从一个古典DeFi协议转向RWA(现实世界资产)方向,在将DSR(DAI存款利率)提高到3.49%后,终于让普通用户能够通过头部DeFi协议从美国国债中获得收益。

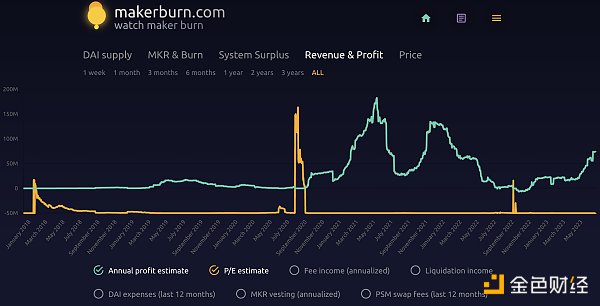

近期,MakerDAO的各项数据表现优异。根据makerburn.com的数据,截至6月29日,Maker每年产生的利润预计为7367万美元,创下了过去一年多时间来的最高值。当前的市盈率为8.43,也创下了历史最低值,在DeFi项目中具备较强的竞争力。

如下图所示,MakerDAO一年的净利润预计为7367万美元。根据当前数据,Maker一年的稳定费(包括RWA)收入预计为1.18亿美元,支出的MKR折合426万美元,DSR支出预计658万美元,过去一年清算支出93万美元,PSM交易费用收入15万美元,DAI支出3313万美元。

Maker中RWA和加密抵押借贷产生的预期收益均在增加。一方面,最近一年来Maker在RWA上的投入不断增加,在短期美债收益率超5%的情况下,Maker将超过20亿美元的稳定币储备金用于购买美债或以其它可产生收益的方式(Coinbase Custody和GUSD PSM)持有。

动态 | BafeEx解读:欧洲央行对欧元稳定币态度较为乐观:1月3日,欧洲央行市场基础设施和支付总监Ulrich Bindseil发布了央行欧元稳定币CBDC工作总结。BafeEx交易所分析师Zoy表示,从文章来看,欧洲央行对欧元稳定币CBDC持较为乐观的态度,注意不是极度乐观。欧洲央行主要担心:1.金融脱媒(Disintermediation),储户和机构通过这种方式藏匿和转移欧元资产,规避欧洲央行监管;2.无法应对危机时期的银行的系统性建导(Facilitation)问题,即CBDC相对来说更难被央行调控。BafeEx分析师Zoy强调,CBDC的双层利率系统也许可以应对上述两个问题,CBDC得以顺利发行的可能性在逐渐提高。[2020/1/4]

另一方面,美债收益率的升高也促使Maker在6月19日将DSR和ETH、stETH等加密资产抵押借贷的最低利率从1%同步提高到3.49%,因此Maker中通过加密资产超额抵押借DAI的预期收益也在近期提高。

另外,随着Maker终局计划的推进,一系列降本增效的措施正在实施。截至6月29日,本月支出的DAI只有190万美元,而今年3-5月每月的平均支出约为500万美元。由于DAI支出部分参考的是过去一年的实际支出,因此该数据尚未体现在利润的增加中。

一年前,DAI发行量的51.7%来自于PSM中的USDC,Maker因此被诟病既承担了USDC的中心化风险,又不能捕获这部分价值,USDC的发行方Circle却将发行稳定币的美元储备用于购买美债获得收益。随着Maker在RWA上的推进,这一局面发生了转变,目前仅有8.8%的DAI抵押品为PSM中的USDC。

分析 | TokenGazer币安中签解读:大陆用户仍为主力 机构持有较多BNB:TokenGazer分析显示:币安此次签数16666个,因为放开国内用户准入,中签率从上次MATIC的58.38%下降到30.82%;按照这次的中签率,锁定20天的BNB数量是540多万个,约3-4%的比例,再次说明大部分bnb在机构手里;另,此次中签率下降了一半,持有100个BNB以上地址大概率为活跃交易用户,可能说明用户仍旧占到币安活跃交易用户的半壁江山。[2019/5/28]

makerburn的RWA页面显示,由RWA抵押品铸造的DAI达到14.2亿,每年产生约5311万美元收入。除此之外,根据RWA014存于Coinbase Custody处的5亿USDC,每年产生的收入约为1300万美元;PSM中的5亿GUSD每年产生的收入约为1000万美元。

目前,PSM中未被利用的稳定币包括5亿USDP和4.14亿USDC。PSM中的USDP和GUSD均已达到设置的5亿上限,Maker PSM的持有量分别占据这两种稳定币总发行量的50.5%与88.5%。

出于对中心化和安全问题的担忧,Maker已计划降低PSM中的USDP和GUSD上限。USDP将被用于RWA015中,PSM中GUSD的上限可能会被降低至1.1亿美元。

动态 | 媒体:蚂蚁金服成立区块链公司只是事务性公司 不要过度解读:据上海黄埔2月25日报道,蚂蚁金服旗下蚂蚁区块链科技(上海)有限公司在黄浦区正式揭牌成立。据了解,除蚂蚁区块链科技(上海)有限公司之外,蚂蚁金服旗下另一创新企业蚂蚁双链科技(上海)有限公司也在同期成立。消息人士称,蚂蚁金服旗下的子公司众多,而这些子公司往往跟注册地有关,跟实际负责业务关联不大。而成立这两家公司只是属于事务性的,为了当地办事方便,不必做过分解读。(财经网)[2019/2/26]

Maker在RWA的投资中会先将PSM中的USDC等稳定币赎回为美元,再用于购买美债,这一过程也在过去一年里加速了USDC发行量的减少。由于Maker PSM已经是USDP和GUSD的主要持有者,对这两种稳定币的削减甚至停用会对两者的发行商造成更大影响。

在短期美债收益率超过5%的时期,Maker将DSR提高至3.49%,USDC等稳定币的持有者可将稳定币通过PSM 1:1地兑换为DAI,Maker再将这些稳定币赎回为美元购买美债获得更高的收益,可能形成双赢的局面。

近期,Maker治理代币MKR的利好除了来自于业务的增长外,还有回购、销毁规则的潜在调整。

MKR在MakerDAO系统中除了有治理权外,也充当着维持系统稳定的工具。当系统的债务大于系统盈余时,需要出售新的MKR来弥补债务;当Maker协议的盈余资金超过一定上限时,也会用收益来回购销毁MKR。

分析 | 2100ETH交易手续费事件不宜过分解读:据猎豹区块链安全中心舆情数据监控显示,2100ETH交易手续费事件引起了超过20余家主流媒体关注报道。猎豹区块链安全中心研究员对2月19日以太坊上的交易全面分析后发现,剔除这5笔异常交易后,平均交易手续费(总交易手续费/交易笔数)为0.000906ETH,约为0.13美元,与最近7日的数据相比没有明显异常。[2019/2/20]

Maker中设置有一个“盈余缓冲”(Surplus Buffer),协议的盈利(稳定费用和清算罚款等收入减去所有支出的DAI)会作为储备保存在这里。按照现在的规则,当盈余缓冲中的资金达到2.5亿DAI时,才会启动MKR的回购销毁。协议中目前已有的盈余为7050万美元,还需要约1.8亿美元的盈利才能进行下一次回购销毁过程。

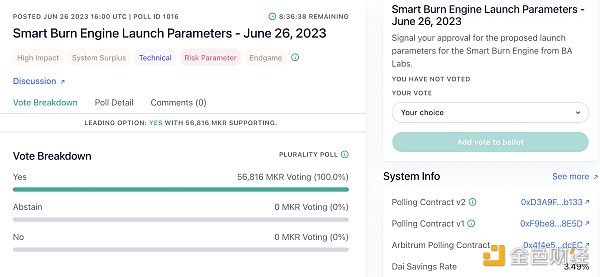

6月26日,Maker论坛中进行了“智能燃烧引擎(Smart Burn Engine)启动参数”的名义调查投票,希望更改目前的回购销毁规则。新的治理计划将盈余缓冲的上限设置为5000万DAI,当超过该上限后,智能燃烧引擎会自动在Uniswap V2的DAI/MKR交易对中用DAI购买MKR,并将所得的MKR和DAI组成交易对在Uniswap V2上提供流动性,LP代币将转移到协议拥有的地址中。

截至6月30日,该名义调查投票已结束,赞成率为100%。若这项提案在后续的执行投票中通过并生效,由于现有的盈余已经超过新的上限,将直接开始用盈余购买MKR。

证券时报发文解读比特币价格暴力拉升的背后原因: 证券时报发文称,这次拉升从各交易所分钟级时间差来看,是从Bitfinex开始拉,然后被套利交易者迅速扩散到了其他平台上。据币圈一位专业投资者介绍,由于Bitfinex自己发行了USDT,然后用自己发行的USDT买入BTC,短时间内拉升比特币价格,同时平台上的空仓悉数爆仓,从而获得大量BTC,接着再以BTC交换海量增发出去的USDT进而回收大部分的增发,并盈余大量BTC。[2018/4/15]

Maker在RWA上的投入已消耗PSM中的大量资金,这让PSM中剩余的稳定币不多。这可能也是Maker大幅提高DSR的原因之一,希望能以更高的利率吸引更多资金。但DSR提高导致的加密抵押借贷利率提升也可能降低Maker在加密抵押借贷中的竞争力,限制Maker的未来发展。

根据galssnode的数据,DAI的发行量在最近的一年多时间里一直处于减少的状态,已从2022年2月的103亿降至目前的46.8亿,下降54.6%。DAI的规模决定着Maker协议的上限,通过超额抵押方式铸造的DAI为Maker提供持续的稳定费用收入,通过PSM铸造的DAI中的大部分储备金也已用于购买国债产生收入。DAI发行量的下降对Maker产生不利影响。

除了可以铸造稳定币外,Maker也通过DSR合约将协议的部分收入分享给稳定币的持有者,这属于Maker的支出部分。在DSR的利率从1%提高到3.49%之后,DSR中的存款从1.06亿DAI增加至目前的1.88亿,也导致Maker的这部分支出增加。

根据Dune/img/202379215549/6.jpg" />

如前所述,由USDC通过PSM铸造的DAI比例已从51.7%降低至8.8%,剩余部分也必须保障DAI的正常赎回有足够的流动性。同时,PSM中的USDP和GUSD也会在近期大幅下降,可用于投资RWA的资金已经不多。

随着DSR的提高,Maker在链上稳定币存款中的竞争力提高,也可能吸引新的用户将USDC通过PSM铸造为DAI以获得更高收益。Aave上DAI的存款利率为2.6%,USDC的存款利率为2.83%,USDT的存款利率为2.69%,均低于Maker的DSR利率。若通过PSM用USDC铸造DAI的资金增加,Maker用于购买美债的资金也会增加,使协议的收入增加,形成双赢的局面。

尽管DAI的发行量在下降,但某些抵押品铸造的DAI仍在上升,如wstETH。在过去3个月时间里wstETH-B Vault铸造的DAI由9087万增加至2.61亿;wstETH-A Vault铸造的DAI由1.81亿增加至2.01亿。同一时期,ETH-C Vault铸造的DAI从2.95亿减少至2.9亿,并未出现明显下降。这说明wstETH Vault中的新增抵押品并非来自于原来ETH Vault中的资金,确有新增资金进入。

MakerDAO的首个SubDAO Spark已经上线,DeFiLlama数据显示目前Spark的TVL为1504万美元,处于增长中。由于Spark带来的特殊可组合性,存入DSR的DAI(sDAI)也可作为抵押品,进一步提高资金利用率。

Maker正从一个古典DeFi项目转向RWA,近期对DSR和ETH、stETH等加密抵押借贷利率的调整将进一步增强Maker在RWA中的竞争力,削弱其在加密抵押借贷中的竞争力。

在业务的转变过程中,Circle等稳定币发行商面临着重大竞争,可能不得不考虑将更多利润分配给稳定币的持有者。而对于USDP和GUSD,Maker PSM持有这两种稳定币超过50%的份额,对这两种稳定币PSM上限的调整将使两者的发行商遭受重创。

由于可用于RWA的资金已经不多,这可能也是Maker近期提高DSR的重要原因。如果能借此吸引更多资金,未来在RWA上的投资金额也可能继续增长。

MakerDAO论坛正对更改回购销毁规则的提案进行投票,目前的盈余已超过新规则的上限,若新的规则开始实施,将开始进行回购,对MKR形成利好。

PANews

媒体专栏

阅读更多

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

作者:Haotian,链上观就在OP Stack拿下BNBChain公链,Arbitum祭出Orbit L3大法器之际, Matter Labs也宣布推出了ZK Stack开源框架.

1900/1/1 0:00:00关于以太坊虚拟机(EVM)的性能在以太坊主网上的每一个操作都要花费一定的 Gas,如果我们把跑基础应用所需的计算量都放在链上,要么 App 会崩溃,要么用户会破产.

1900/1/1 0:00:00作者:Yogita Khatri,THE BLOCK;编译:松雪,金色财经瑞士信贷与瑞士足协合作推出基于以太坊的 NFT 系列,以支持瑞士女足.

1900/1/1 0:00:00▌SEBA银行高管:机构兴趣上升是加密货币的看涨信号SEBA 银行董事、特许金融分析师 Nasha Afshar表示,随着越来越多的机构从仅仅表现出对加密货币领域的兴趣转向实际投资Web3项目.

1900/1/1 0:00:00作者:nobody(Twitter:/img/202379222031/0.jpg" />数据来源:https://dappradar.

1900/1/1 0:00:00大型语言模型(LLMs)已经成为科技行业的热点,为我们提供了一些令人称奇的体验——从几秒钟内编写一周的代码,到生成比与人类进行的对话更富有共情的对话.

1900/1/1 0:00:00