6月13日,Uniswap发布了Uniswap V4版本代码草案,在业界引发了强烈震动,也成为了过去几周内的热点新闻。作为当前最大的去中心化交易平台,Uniswap长期占据链上交易50%以上的交易份额,其交易量是第二大竞争对手的3倍多。Uniswap V4的推出将会进一步巩固其作为DeFi最大DEX的地位。

Uniswap以创新引领整个DeFi行业发展

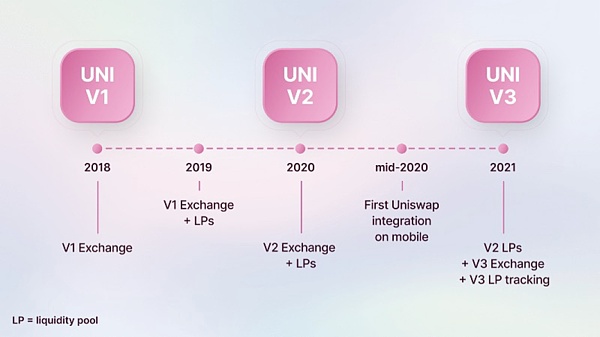

Uniswap V4的升级之所以会引发众多机构的关注,一方面是美国证券交易委员会(SEC)对全球最大CEX币安起诉风波,让行业内机构开始对CEX的未来发展产生了担忧,而拥有去中心化和抗审核性的DEX无疑获得了更多的青睐。此外,最重要的一点是Uniswap 作为行业龙头,其推出的每个版本都引领了DEX的发展方向,被后继者争相模仿,也带动了整个DeFi繁荣发展。下面让我们来回顾一下Uniswap的每个历史版本。

Uniswap V1是第一个正式版本,于2018年11月推出。它提供了ERC-20代币和ETH之间的交易,并首次引入了自动做市商模型,自动调整代币价格和流动性,从而使代币的交易更加快速、简单和低成本。这一做法也为许多后来的去中心化交易所提供了灵感,并为整个DeFi生态系统的发展奠定了基础。同一时期,SushiSwap、Curve Finance、Bancor都借鉴了Uniswap V1的做法。

Uniswap V2于2020年5月推出,进一步提供了ERC-20代币之间的交易支持,并引入了流动性挖矿机制,通过奖励流动性提供者来增加交易对的流动性。有了V2的流动性赋能,同一时期兴起的项目包括Yearn.finance、AAVE、Compound和Chainlink等。

Bit Pay推出使用户能够使用加密货币支付账单的应用BitPay Bill Pay:金色财经报道,Bit Pay推出BitPay Bill Pay,使用户能够使用ShibaInu(SHIB)和其他顶级加密货币支付账单。BitPay Bill Pay允许用户直接从BitPay的自助钱包应用程序无缝地还清各种余额。BitPay与Method Financial合作,实现账单和负债的实时检索。[2023/8/9 21:34:32]

Uniswap V3于2021年5月推出,引入了集中式流动性和价格限制订单(PLC)功能。集中式流动性可以让做市商更有效地管理资金,从而提高其利润和效率。PLC可以让用户根据自己的需要设置交易价格的上限和下限,从而更精细地控制交易。同一时期,Concentrated Liquidity和BarnBridge,都是通过使用Uniswap V3的集中式流动性和PLC功能,获得了更高的效率和收益。

Uniswap V4是即将推出的新版本,虽然具体上线时间尚未公布,但根据项目方公布的信息,此次UniswapV4版本将与以往的V1-V3不同,不再是从0到1的技术创新,而是从DeFi的基础设施上进行全面的颠覆。例如,V4将提供可以自主创建和管理的代币池,可以通过“挂钩”添加新功能的AMM,以及采用大合约框架取代以往的Factory/Pool模式等等。这些创新将进一步强化Uniswap作为去中心化交易平台的特性,并为整个DeFi生态系统带来新的变革和机遇。

Uniswap V4:四大创新机制打造DeFi真正基础设施

Unsiwap作为DeFi行业的重要参与者和领导者,在推动行业进步和完善方面发挥了至关重要的作用,此次Uniswap V4将通过引入Hooks、Singleton和Flash accounting等创新机制,打造了一个真正适合DeFi的高效、灵活、低成本的基础设施,为用户提供了更好的交易体验和更多的机会。下面我们来详细介绍一下Uniswap V4这些新功能

花旗银行:到2030年,区块链上的资产代币化可能会成为价值5万亿美元的行业:金色财经报道,纽约证券交易所的投资者单日交易量超过10亿股,但其中许多交易需要数天时间才能结算。摩根大通和花旗等大银行认为他们有一个解决方案,他们需要借用加密货币的工具区块链来实现这一目标。花旗认为,到2030年,区块链上的资产代币化可能会成为一个价值5万亿美元的行业。但市场的严格监管以及SEC对加密货币的打击可能会减缓采用速度。[2023/7/22 15:51:42]

Hooks

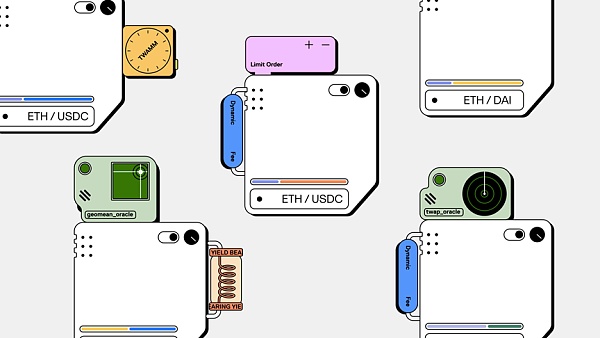

Uniswap v4 的关键创新之一是引入了“hooks”,Hooks也被翻译成“挂钩”,其本质是一个由开发者创建和定义交易逻辑的外部合约。通过Hooks,开发者可以在流动池生命周期(如添加、调整、删除、交换等)的特定点位调用外部合约执行指定的操作,比如在交易之前创建限价订单,在流动池头寸改变之后调整交易费用等级等。

通过Hooks添加插件的功能,Uniswap V4变成了一个可定制化的流动性池平台。这种可定制化的特性对于中心化交易所来说是无法企及的。开发者可以自由涂画,在此基础上开发出各种新功能,从而满足各种交易场景,让流动性更加与项目自身的发展有深度绑定。此外,这种可定制化的特性还可以激发开发者和社区的想象力和创造力,进一步增加Uniswap V4的网络效应,使其成为整个DeFi生态系统的底层基础设施。

目前Uniswap V4展示了以下几个钩子样本:

时间加权平均做市商 (TWAMM)

美国参议院委员会寻求投资者对加密税的意见:金色财经报道,周二,美国参议院财政委员会发起了一项提议,以解决围绕数字资产税收处理的不确定性,寻求专家、利益相关者和利益相关方的意见。由于高度不确定的市场环境涉及反复的执法行动,美国证券交易委员会的行动已经导致几家美国加密货币公司寻求其他地方开展业务。

参议院财政委员会主席Ron Wyden和财政委员会高级成员Mike Crapo邀请了加密社区成员和其他利益相关者,帮助他们更好地了解国会如何应对税收挑战。参议院领导人设定了一个滚动期限,截止日期为2023年9月8日,以接受加密货币行业参与者的回应。[2023/7/12 10:49:47]

传统的AMM做市商在执行大交易时,由于在交易过程中池子中的价格会发生变化,所以会产生巨大的滑点,给交易带来不便。而TWAMM通过将大交易拆分成多个小交易,每个小交易都在一段时间内完成,从而减少了价格波动,降低了滑点,提高了交易的平滑度,为用户提供更好的交易体验。

动态费用

动态费用可以根据流动性池中的资产数量、交易量和波动率等因素进行计算。当市场波动性较低时,交易费用会降低,从而提供更具竞争力的交易环境。而当市场波动性较高时,交易费用会相应地增加,从而保护流动性池的稳定性和安全性。

链上限价单(On-chain Limit Orders)

链上限价单是通过引入一个新的合约类型实现的,称为限价订单合约(Limit Order Contract),它可以让用户在特定的价格条件下自动执行预设的交易订单。通过链上限价单,用户可以更加灵活地进行交易,以满足特定的交易需求。

闲置流动性的借贷

Ripple呼吁对Hinman以及2018年发表的演讲进行新的调查:金色财经报道,Ripple呼吁对美国证券交易委员会公司财务部前主任William Hinman以及他在2018年发表的一篇演讲进行新的调查,该演讲在有关数字资产是否符合投资证券定义的问题上经常被引用。

Ripple公司首席执行官Brad Garlinghouse也持相同观点。他在Twitter上写道:一个监管者在面对如此多的反对意见时,决定继续前进,使整个行业陷入混乱,这绝对是不合情理的。[2023/6/14 21:34:53]

在传统的AMM交易所中,流动性提供者只能将资产存入流动性池中,以获得交易手续费和挖矿奖励等收益。然而,如果流动性超出了特定范围,这些流动性可能无法获得最大化的收益,变成了闲置的资产。在Uniswap V4中,通过引入闲置流动性转移合约(Idle Liquidity Transfer Contract),可以将超出范围的流动性存入借贷协议,提高了资本利用效率,并增加了收益来源。

定制的链上预言机

定制的链上预言机是通过引入一个新的合约类型实现的,称为聚合预言机合约(Aggregator Contract)。聚合预言机合约可以根据用户的配置选择不同的预言机服务提供商、数据源和计算公式等,从而实现定制化的预言机服务。

内部化的MEV利润分配回LP

在传统的 AMM 交易所中,MEV 利润通常被矿工或其他参与者获取,而流动性提供者只能从交易手续费和挖矿奖励中获得收益。而通过内部化的 MEV 利润分配回 LP,流动性提供者可以直接从 MEV 利润中获得收益,从而增加其收益来源和收益水平。

Ledger联创反驳Charles Hoskinson:开源固件钱包安全性较低:5月20日消息,Ledger联合创始人Eric Larchevêque澄清说,最新的Recover固件更新中没有“后门”。Larchevêque还驳斥Cardano创始人Charles Hoskinson的说法,后者声称开源软件总是比闭源软件更好。Larchevêque警告称,由于安全风险增加,开源是危险的。Ledger是包含闭源固件的硬件钱包。Larchevêque表示,开源钱包配有常规硬件,但安全性较低,而闭源钱包具有安全元件,可提供更高级别的安全性。当插入硬件以刷新固件时,可能会发生供应链攻击,而“全息密封”(holographic seal)减轻了一些风险,但它无法有效防止制造商级别的攻击。[2023/5/20 15:15:49]

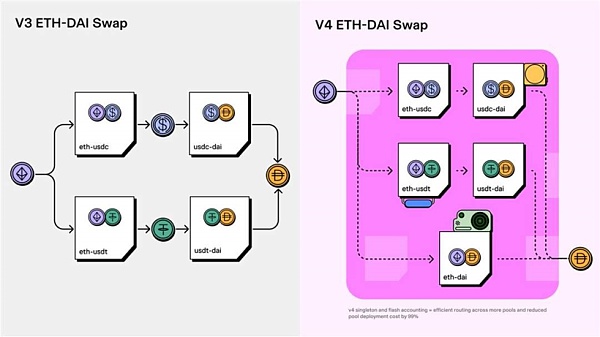

Singleton

Singleton是Uniswap V4的一种新的合约架构。在以前的版本中,每个流动性池都对应一个合约,当添加新的流动性池时,需要部署一个新的合约,这不仅增加了开发者的部署成本,而且交易需要跨越多个合约,导致Gas费用和交易时间增加。而在Singleton架构中,所有流动性池都保存在一个合约中,这种设计大大降低了创建流动性池的成本和Gas费用,并提高了交易效率。

Singleton架构的优势主要有以下几点:

降低成本:由于所有流动性池都保存在同一个合约中,开发者不需要为每个流动性池部署单独的合约,从而降低了开发和维护成本。

提高效率:Singleton架构实现了多跳交易,用户只需调用一次合约就可以完成所有交换,这大大提高了交易效率,降低了Gas费用。

可扩展性:Singleton架构可以方便地添加新的功能和特性,为未来的创新留下更多的可能性,使得Uniswap V4具备更高的可扩展性和灵活性。

简化流动性仓位管理:在Singleton架构中,流动性仓位不再使用代币化的方法进行封装,而是使用地址进行仓位管理,这样可以更加简单高效地管理流动性仓位数据

Flash Accounting

Flash Accounting,称之为“闪电记账”,是在单例合约架构之上引入的一种新的记账方式。在以前的版本中,每次交易都需要计算所有相关仓位的余额,这会占用大量的Gas,导致交易成本高昂。而Flash Accounting系统可以仅根据净余额(即余额的变化量)来计算交易费用,从而减少Gas消耗。

Native ETH

Uniswap V4中的Native ETH是指在交易过程中,以太坊原生代币(ETH)与其他代币之间的直接交易。在以前的版本中,如果想要进行ETH与其他代币之间的交易,必须先将ETH转换为WETH代币,这个过程需要多次交易和Gas费用,导致交易成本高昂且效率较低。

在Uniswap V4中,引入了Native ETH的概念,这使得ETH与其他代币之间的交易可以直接进行,无需先转换为WETH。这样可以大大减少交易成本和时间。同时,Native ETH还可以提高流动性,吸引更多的流动性提供者进入Uniswap V4生态系统,为交易者提供更好的流动性和价格。

具体实现上,Uniswap V4在核心合约中添加了一个ETH池子,这个池子仅用于ETH与其他代币之间的直接交易。当用户进行ETH与其他代币之间的交易时,系统会自动将交易量与池子中的ETH量进行比较,然后根据比率计算出交易量对应的其他代币数量。这样,用户可以直接在Uniswap V4中进行ETH与其他代币之间的交易,而无需进行繁琐的转换过程。因此,Native ETH的引入使得Uniswap V4更加便捷和高效,为用户提供了更好的交易体验,并进一步加强了Uniswap的流动性和竞争力。

Uniswap V4或将成为解决DEX困境的契机

数字资产交易市场上,CEX和DEX是两种主要的交易所模式。由于DEX长期受困与流动性不足、用户体验差、交易费用和成本高等问题,所以长期以来CEX一直占据着数字资产交易市场上的大部分份额。随着DeFi迅速发展,DEX的发展困境也引发越来越多的关注,在这种情况下,Uniswap V4的发布可能成为解决DEX困境的契机。通过创新性的解决方案,Uniswap V4计划从四个方面去改善DEX的状况,一旦取得成功,将会引领更多的机构加入进来,共同推动DEX困境的彻底解决。

改善流动性:流动性是DEX的核心问题之一。Uniswap V4通过引入Hook功能和内部化的MEV利润分配回LP等钩子结合,提高了DEX的可定制性和流动性。Hook功能允许任何人使用自定义合约来部署流动性池,从而使Uniswap的流动性更加具有可组合性和可扩展性,而内部化的MEV利润分配回LP可以鼓励更多的LP参与Uniswap流动性提供,从而提高流动性。

改善用户体验:Uniswap V4引入了TWAMM算法和限价交易功能,提高了价格发现的效率和用户的交易体验。TWAMM算法可以根据时间加权平均值来计算价格,从而反映出更准确的市场价格,限价交易功能允许用户设置价格的上限和下限,更好地控制交易风险。这些功能可以提高用户体验,吸引更多的用户参与DEX交易。此外,通过Hook自定义合约来部署流动性池,可以满足用户不同的需求,也极大的提升了用户的体验度。

降低交易费用:交易费用是用户选择交易所最重要的参考指标之一。Uniswap V4通过内部化的MEV利润分配回LP等钩子结合和闪电记账等机制,降低了交易费用。内部化的MEV利润分配回LP可以提高LP的收入,从而降低用户的交易费用,而闪电记账可以降低频繁交易的成本,为用户提供更低交易成本和更高的效率。

提高成本效率:Uniswap V4的Singleton架构可以将所有的LP合约都设置为了单一合约,此举不但可以降低创建LP和multi-hop trade(跨池路由交易)的Gas费用,还能极大提升了部署合约的效率。再加上闪电记账来降低频繁交易的成本,Uniswap V4帮助用户以最小化的成本实现最大化的效益或价值,同时也为DEX的可持续发展提供了更好的基础。

总结

Uniswap是DeFi行业中的重要奠基者之一,一直在不断引入新的创新机制来带动整个行业的发展。而Uniswap V4作为其中的集大成者,它的出现无疑是DeFi行业乃至整个加密行业的重大创新。Uniswap V4赋予用户更大的自由度、更高的流动性、更低的费用以及更加完善和便捷的服务,这些优势使得Uniswap V4成为更加具有竞争力交易平台的同时,也推动了整个DEX行业的进步和完善。

尽管当前在用户体验度、费用和安全方面,DEX与CEX之间还存在较大的差距,但随着Uniswap版本的不断更新和完善,这一差距正在逐渐缩小。相信未来不久,Uniswap V4将会在DEX与CEX的竞争中占据更加重要的地位,成为DeFi行业的流动性增长飞轮,引领整个行业的发展方向。

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

标签:SWAPUNIUniswapETHwaultswap币充提Decentralized Community Investment Protocoluniswapwallet教程Ethereum Name Service

上次[LSDFi Map]发布后发布后,我们的预测的产品大部分都已经出现,比如LST支持的稳定币(R,TAI,USDL等).

1900/1/1 0:00:00▌彭博ETF分析师:贝莱德现货比特币ETF今年年底会批准金色财经报道,彭博社高级ETF分析师Eric Balchunas谈贝莱德的现货比特币ETF,Balchunas称,我将押注于贝莱德.

1900/1/1 0:00:00最近,在与我们的一个客户合作时,我们发现了一个有趣的错误,有可能成为一些DeFi项目的攻击媒介。这个错误尤其与著名的ERC777代币标准有关.

1900/1/1 0:00:00作者:Solaire,YBB Capital引言2014年以太坊的联合创始人Gavin Wood提出了一个概念,是从现有互联网的去中心化和民主化视角出发.

1900/1/1 0:00:00作者:Kyle Liu,Bing Ventures投资经理;翻译:金色财经xiaozouStarkNet是一个采用zkSTARKs扩展以太坊的第二层解决方案.

1900/1/1 0:00:00Memecoin 一直是区块链世界的一大热点,吸引着众多交易者的关注,一夕暴富的梦想、短期投机的心态驱使着很多人前仆后继的涌入.

1900/1/1 0:00:00