本周,Curve 攻击事件闹的沸沸扬扬。编程语言层面的漏洞已不足成为焦点,创始人面临的巨量清算让市场人心惶惶,生怕出现 DeFi 的全面崩盘。尽管是一起相对独立的事件,但针对 CRV 的 FUD 映射出了长期困扰 DeFi 的病征。仔细挖掘,此次漏洞利用事件背后,是 Curve 持续面临的流动性困境、DeFi 无法改善的收益率难题,以及 Curve 创始人为之展开的、维持长达数月的博弈。

实际上,针对 CRV 的 FUD 已经不是第一次。从去年底开始,CRV 就成了多空力量对决的主战场。在过去的半年多时间,Curve 以及它的创始人总是以各种「奇特」的方式出现在我们的视野中。

2022 年 11 月底,「链上大空头」ponzishorter.eth(以下称 ponzishorter)盯上了 Curve,试图做空其代币 CRV。不久前,同样遭到他攻击的 Mango Market 损失了近 1 亿美元。所以此次应对 CRV 做空势力的对决,被 DeFi 老玩家们称为「DeFi 保卫战」。

11 月 13 日起,ponzishorter 看准创始人「抵押套现」的利空好时机,决定立刻行动。随后将约 4000 万 USDC 存入 Aave,借入大量 CRV 进行抛售,而这些被借出的 CRV 中,大部分都是 Curve 创始人 Michael Egorov 为了借入稳定币而抵押的。

11 月 22 日下午,ponzishorter 决定发起总攻,从 Aave 中陆续借入 8, 000 余万枚 CRV 进行抛售。散户们注意到了价格异动,团结起来轧空,Curve 创始人 Michael 也往 Aave 补交 2000 万枚 CRV 以确保自己的仓位不被清算。随现货市场的购入和借贷池中的代币不断借出,CRV 流动性骤减,价格也从 0.4 美元附近上涨至 0.6 美元附近。

大约晚上 9 点,CRV 涨破 0.63 美元,ponzishorter 开始面临清算。最终,其抵押的 6, 000 余万美元仓位全部被强平,并在 Aave 平台留下约 170 万美元坏账。次日,Curve 发布其 Stablecoin「crvUSD」代码和白皮书,CRV 价格从 0.6 美元飙升至 0.74 美元,「DeFi 保卫战」以空头的彻底失败告终。

5 月 28 日,据 Australian Financial Review 报道,Curve 创始人 Michael Egorov 与其妻子 Anna Egorova 花费 4100 万美元买下位于墨尔本的豪宅 Avon Court,一举创下今年以来澳大利亚维多利亚州房产最高的成交纪录。此外,他们还被曝出在去年 3 月以 1825 万美元的价格买下了一座两层五居室意大利式豪宅。社区哗然。

Curve创始人第三次偿还100万枚FRAX债务:8月1日消息,3分钟之前,Curve创始人再次转入100万枚USDT,偿还100万枚FRAX债务,当前累计还款313万枚FRAX。共累计提取三次CRV,总计750万枚。[2023/8/1 16:11:15]

Egorov 位于墨尔本的豪宅 Avon Court

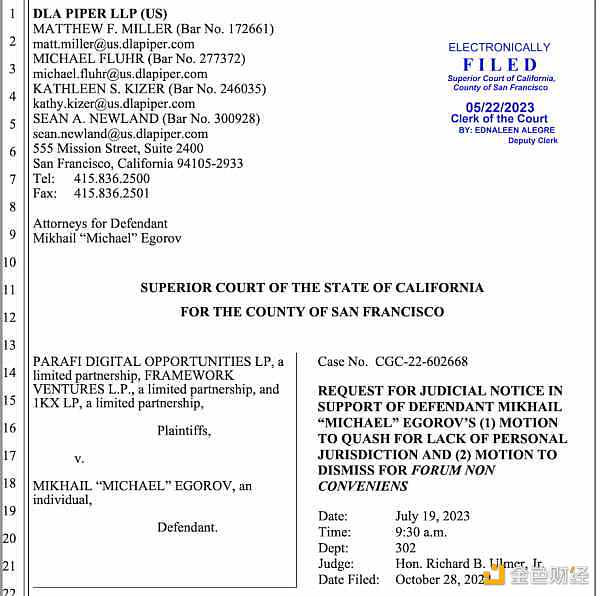

随后在 6 月初,ParaFi、Framework Ventures 和 1kx 三家知名 VC 又对 Egorov 提起诉讼,指控其涉嫌欺诈行为和盗用商业机密。三家 VC 声称 Egorov 他们将资金用于招募开发人员、律师和其他工作人员,但实际上却将这些资金用于获取 Curve 治理权。对此 Egorov 辩护团队回应指控是「取巧说词」。

ParaFi、Framework Ventures 和 1kx 针对 Egorov 的诉讼文件

月底,有人发现 Egorov 再度向 Aave 存入了约 3800 万枚 CRV。由于价格的持续下跌,Egorov 必须补交更多抵押品,以降低自己的清算风险。截止此时,Egorov 已向 Aave 存入了价值约 1.8 亿美元的 CRV,总计数量 2.77 亿枚,并借出 6, 423 万枚 USDT,借贷健康系数为 1.68 。

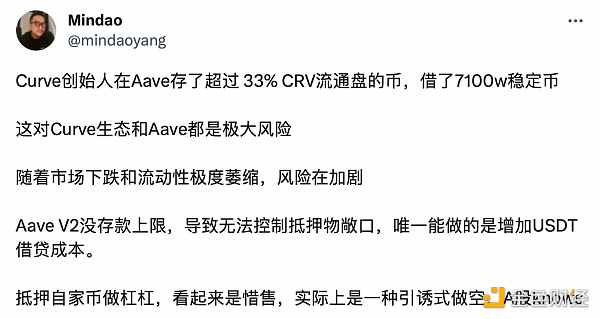

按照 CoinGecko 显示的 8.5 亿余枚流通供应量计算,Curve 创始人掌握了 CRV 约三分之一的流通盘。Egorov 的借贷行为因此被许多人解读为在市场流动性不足背景下的「套现行为」。但也有声音认为,这或许是一种「诱空」行为。

dForce 创始人 mindao 认为 Egorov 的「抵押套现」是一种诱空行为

过去几天,行业又开始讨论 DeFi 大崩盘的可能性了。7 月 31 日凌晨,以太坊 EVM 编译器 Vyper 官方推特帐号发布推文表示,部分 Vyper 版本容易受到重入锁故障的影响,任何依赖这些版本的项目都应立即与团队联系。随后 Curve 团队发推表示,部分稳定币池已遭到攻击。

c0ffeebabe.eth向Curve.fi转入2879枚ETH:金色财经报道,Yearn核心开发者和Curve贡献者banteg在社交媒体上表示,感谢c0ffeebabe.eth退还资金。数据显示,30分钟前,MEV机器人c0ffeebabe.eth向Curve.fi: Deployer转入2879枚ETH((价值约合540万美元)。[2023/7/31 16:08:03]

据派盾监测,仅数小时时间,Curve 就损失了约 5200 万美元。受事件影响,Curve 的 TVL 也从 32 亿美元骤降至 24 亿美元,CRV 价格也迅速跌破 0.6 美元。另据 dexscreener 信息显示,CRV 在凌晨时分瞬时价格曾一度接近归零。很快,人们关注的重点就来到了 Curve 创始人身上。由于价格下跌,Egorov 的链上 CRV 抵押借贷健康率开始下降,其本人也向 Aave 再次转入 1600 万枚 CRV。

中午时分,比特大陆和 Matrixport 联合创始人吴忌寒在社交媒体发文表示:「在即将到来的 RWA 浪潮中,CRV 是最重要的基础设施之一。我已抄底买入,不构成财务建议。」但 Egorov 的借贷健康情况似乎不容乐观,其在 Fraxlend 约 1580 万美元的贷款利率为 105.%,并将在 3 天后达到 10, 000% 。CRV 随后下行跌破 0.5 美元, 24 小时跌幅 20% 。人们开始担心,DeFi 是不是要亡了?

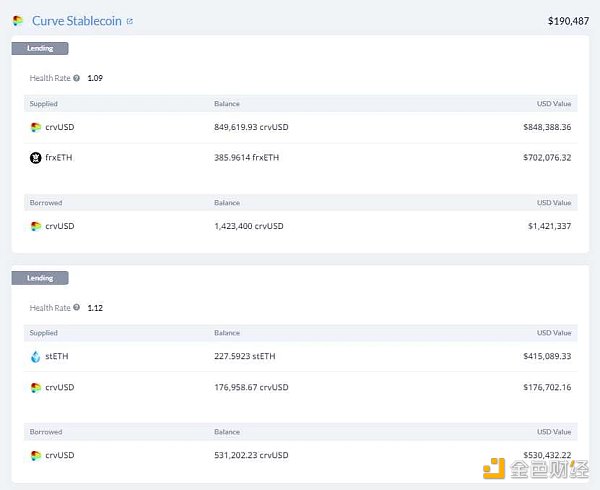

Egorov 的借贷健康情况曾一度接近清算临界点

但事态很快发生了转机。晚间 12 点左右,黄立成在社交媒体上确认自己通过 OTC 从 Curve 创始人处收购 375 万枚 CRV 并质押锁定在 Curve 协议中。次日,孙宇晨的相关地址也向 Egorov 地址转入 200 万枚 USDT,并获得 500 万枚 CRV。坊间开始传闻:Curve 创始人正以 0.4 美元均价进行 CRV 场外交易。

紧接着就是 Yearn Finance、Stake DAO 等项目,以及 DWF 等一众机构和 VC 纷纷参与到 CRV 的救火行动中。据监测,Egorov 当日累计出售 5450 万枚 CRV,回笼约 2180 万美元的资金,其主要贷款头寸健康率均恢复至 1.6 以上水平。随后,CRV 价格也回升至 0.6 美元左右,关于 CRV 的多空争夺战再次告一段落。

数字金融科技公司Mercurity Fintech已批准进行股份合并等事项:1月5日消息,数字金融科技上市公司Mercurity Fintech Holding董事会已批准以下事项:进行股份合并并同时调整ADR比率、转让公司股东名册、存款协议的终止。其中董事会批准有关以400:1的比率将股份合并的建议,股份合并后公司的授权股本为25万美元,分为6250万股普通股,每股面值为0.004美元。此外经董事会批准,公司将同时将美国存托凭证(ADR)与普通股的比例从1:360更改为1:1。

此前报道,2022年12月3日,Mercurity Fintech Holding完成500万美元私募股权融资,投资方未披露,所筹资金用于在美国发展加密货币咨询服务,包括获得纽约金融服务部门的运营许可以从事数字货币相关活动。[2023/1/5 9:53:40]

不止一次刻意诱空,将协议和整个 DeFi 置于风险之下。我们不禁会问,Curve 创始人究竟在想什么?不可否认,和其他创始人比起来,Egorov 的确很有「个性」。但 Curve 所面临的困境并不是个例,现在,整个 DeFi 都患上了「收益病」。

关于 DeFi,我们谈论最多的是去中心化和安全性。这两者固然重要,但不管是传统金融还是去中心化金融都离不开一个核心点,就是要能赚钱,尤其是要能让有钱的人赚钱。对于坐拥千万美金链上资产的鲸鱼和机构,这一点至关重要。让这些人赚钱,是 DeFi 面临的最现实的问题。

随随便便 APY 上百的「土狗」是不可靠的,DeFi 需要至少能容纳百万资金量,并为 LP 提供可观、稳定收益的「大池」。比如过去的 LUNA,它的金融引擎 Anchor 能为 180 亿美元的资金提供 20% 固定年化收益。LUNA 暴雷后,老牌 DeFi 又「香了」。虽然 APY 没有 20% 那么高,却经受住了市场和时间的考验。然而遭受 LUNA、3AC 和 FTX 三连击后的加密市场并没有给这些老协议提供太多东山再起的机会,尤其是 Curve。

作为 DeFi 稳定币市场最重要的基础设施之一,没有人质疑 Curve 在生态中所扮演的重要角色。但就赚钱效益来说,Curve 的确疲态尽显。同样拿稳定币基础收益来说,Curve 与 Aave 上 TVL 前五名的流动性池在收益方面有着明显的差距,尤其在近期激烈的链上多空博弈催化下,Aave 的基础收益更是远超 Curve。而 Curve 大部分流动性池的主要收益,则还是来自 CRV 的排放。

Curve遭遇治理攻击已关闭USDM gauge:11月11日,据Curve Finance官方消息,Curve Emergency DAO近期注意到了CVX价格的异常走势,在与Yearn和Convex的共同研究下,发现此次异常是由Mochi protocol发起的治理攻击。Mochi使用其自身代币(MOCHI)贿赂CRV gauge中的投票,通过Convex激励对其指标的投票,直至池内达到1亿美元的流动性后,又为自己铸造了大量代币。

此时Mochi并没有铸造上限和设置代币经济学。新铸造由团队自身设定自定义价格预言机的MOCHI,LTV达到90%。随后又在Curve中铸造了价值4600万美元的USDM,并将USDM转化为DAI,后续使用DAI购买以太坊并最终购买105枚个CVX,将其锁定。而Mochi总量的99.5%归其团队所有,这将意味着USDM抵押不足。同时Mochi存在严重的安全性问题,新购买的CVX可能会被用来向USDM池提供更多流动性,最终为Mochi团队创造更多的流动性,将他们抵押不足的USDM抛售向其他不知情的代币对。由于这构成了明显的治理攻击,同时Curve Emergency DAO认为该池中的代币对处于危险中,因此决定关闭USDMgauge,使其立即停止接收CRV产出。[2021/11/12 6:47:29]

Curve 与 Aave TVL 前 5 名流动性池的收益率情况,数据来源:DeFi Llama

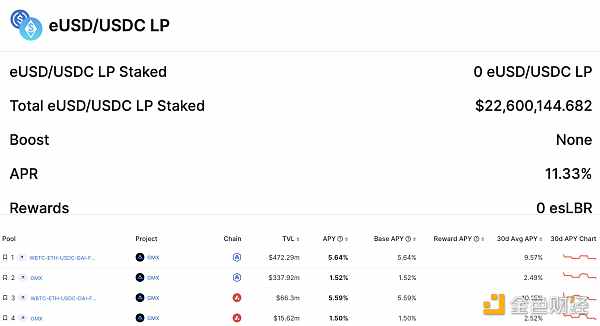

在与 BlockBeats 的访谈中,Smrti Labs 创始合伙人 Bowen 表示,在当前的 DeFi 领域,像 Lybra 和 GMX 这样能容纳一定资金规模,同时又有可观收益率的协议更受大户的青睐。Lybra 提供的 eUSD/USDC 池,目前 APR 能达到 11.3% ,而在 GMX 上的稳定币池过去 30 天的平均收益率也能达到 9.57% 。都是稳定币,但对于大户来说,哪里更能赚钱便会去哪里,因此 Curve 便一直面临着流动性只减不增的问题。

Lybra eUSD 以及 GMX 各池收益率情况,数据来源:Lybra Finance、DeFi Llama

Securitize首次完成Lottery.com证券型代币链上股息支付:代币化证券发行和交易平台Securitize已经向其发行方的一种证券型代币持有者发放了一笔类似股息的资金。在上周五向Lottery.com证券型代币持者人发放“版权费”时,Securitize声称已成为首家注册证券记录保管人、转账代理机构,同时完全在区块链上为代币持有人支付款项。(CoinDesk)[2020/6/8]

基础收益低,币价表现又不好,怎么改善 LP 们的收益情况呢?Curve 创始人的想法是在市场上搏一搏,让 CRV 的价格再高一些。

与其他老牌 DeFi 不同,Curve 在这方面确实有一些独特「优势」。

首先,由于 Curve 的 veToken 贿选机制刺激,大部分 CRV 代币多处于锁仓状态,这使得 CRV 在流动性方面,比其他大市值 DeFi 代币要差很多。有时,在 Aave 上面借出 CRV 的成本甚至比在交易所直接购买还低,因为过低的流动性会使买方在购买过程产生较大的溢价。

另外,上文提到,Curve 创始人掌握着 CRV 流通总量的三分之一,这为一个想要控制币价的团队提供了很多操作的可能,其中一种方法就是假借「惜卖」来进行诱空行为。

从结果上看,这种方式在去年底的「DeFi 保卫战」中运用效果非常不错,不仅抬升了币价,还让 Curve 再次成为了市场关注的焦点,为即将推出的 crvUSD 做了一波 PR。而在这次 CRV 多空对决中,Curve 创始人似乎输的很惨,不仅币价没能回到先前水平,自己还被迫变卖了不少 CRV 持仓。

但从另一个角度看,Evgorov 还是得到了他想要的结果,用 Bowen 的话说,就是「绑架大家一起来帮 CRV 抬轿子」。现在 Evgorov 的 CRV 持有量占总流通量比例下降至 20% 左右,但 CRV 又获得了一批极具实力的支持者,包括吴忌寒、杜均、孙宇晨等头部玩家,以及 DWF 等一众「机构朋友」。

现在,大家都有了共同的利益,Curve 和 CRV 又未来可期了。这样看,Egorov 这一搏也不算太差。

LUNA 暴雷后,流动性问题就开始在整个加密市场蔓延开来。随后倒下的三箭资本(3AC),就是因市场活动减少而无法产生目标收益,导致大型客户撤资,并最终崩盘。据部分 3AC 前内部员工向 BlockBeats 透露,到公司运作后期,团队所管理的大规模资产几乎找不到任何可以产生预期收益的场景。年末的 FTX 暴雷,更让市场雪上加霜。

自美联储开启加息进程,流动性紧缩就一直在侵蚀全球的各类市场,被定义为风险资产的加密货币尤为明显。尽管几场暴雷下来,人们对去中心化金融的公开透明和抗风险系数津津乐道,但这并不能阻止紧缩匕首慢慢插入 DeFi 的心脏。

美国一年、两年及十年期国债收益率情况,数据来源:FRED

截至目前,美国一年期、两年期以及十年期国债的收益率分别为 5.37% 、 4.88% 和 3.97% 。抛开收益率曲线不谈,无论是短期还是长期国债,收益率自 2021 年底便开始稳步上升。相较 Curve、Aave 等主流 DeFi 协议,即便是十年期国债目前的收益率也明显高出其平均收益率。

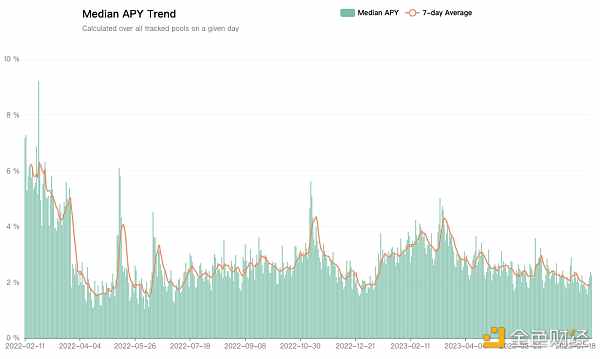

与之相对的,是 DeFi 逐步下滑的收益水平。据 DeFi Llama 数据显示,DeFi 收益中值已从去年初的 6% 降至今年 7 月的 2% ,对于大户而言,这几乎已是无利可图。「为什么还要冒着两三倍的风险乘数在 DeFi 里拿 3% 的收益,当你在美国国债里就可以拿 5% 的收益呢?」Bowen 这样向 BlockBeats 解释道。

DeFi 收益率中值变化,数据来源:DeFi Llama

对于资金体量大的客户,现在的 DeFi 早已不如从前。过去别说一年,光是一天就能有 3% 的收益。因此在流动性紧缩以及监管阴影的双重笼罩下,仍将资金留在 DeFi 里似乎并不是一个明智的选择。Bowen 认为,现在仍然留在 DeFi 市场里的资金,大部分或许是不方便甚至无法「上岸」的资金。「其他的钱,能跑的早就跑了」。

既然走不了,那就需要在内部解决问题。除了 PoS 质押奖励和协议代币排放外,还有什么可以为大户们提供稳定、可观收益的方式呢?

首先想到的是 Real Yield。本质上,Real Yield 就是指协议根据其实际收入,以 ETH 等生态原生 Token 或 USDC 等稳定币计价,向用户支付收益,消除代币排放带来的通胀和收益不稳定的情况。去年底开始火热的 GMX 就是这一叙事的龙头代表。

据 Nansen 数据显示, 2022 年 8 月底,GMX 的交易数量一度超过 Uniswap,成为 Arbitrum 网络单周交易数量最多的协议。在 GMX 的白皮书中团队明确提到,GLP 代币持有者(即 LP)除了获取 GMX 代币奖励之外,还获得以 ETH 计价的平台费用收益。在 GMX 代币价格在 9 月大幅上涨至 56 美元后,Real Yield 叙事也成了拯救 DeFi 的新希望。

但实际上,在熊市期间,这种依靠所谓「协议实际收入」产生的收益并不可靠。很快大家就发现,除了 Uniswap、GMX 这类有大引力、能容纳大资金量的协议外,大部分 DeFi 协议并不能在熊市期间创造收益。在与 BlockBeats 的访谈中,1inch 联合创始人 Anton Bukov 透露,如果没有 DeFi 聚合器产品,大部分 DEX 根本无法在熊市期间存活,因为这些 DEX 并没有流动性可言。

相关阅读:《专访 1inch:Uniswap 垄断阴影下,如何在 DEX 领域创新?》

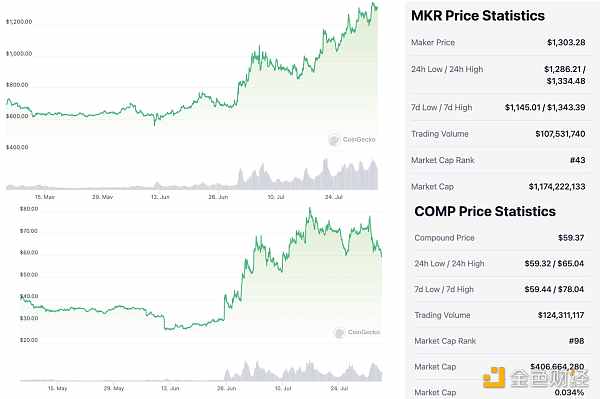

经历年初短暂的「春季躁动」后,市场在今年 4 月进入深熊。除了「撸毛工作室」的批量操作外,链上行为已经到了屈指可数的程度,Real Yield 叙事也很快死去。不过令人意外的是, 6 月以来 Compound、MakerDAO 这两个老牌 DeFi 的代币开始上涨,并创造出年内新高。

MKR 与 COMP 代币价格变动,数据来源:CoinGecko

市场为上涨作出的解释是:RWA。

在加密市场,Real World Asset 这个概念过去几年被反复炒作,这次又被用在了 DeFi 领域。既然没有办法在链上产生足够的收益,能否将现实世界的收益带入 DeFi 呢?此前,MakerDAO 创始人在 Tornado Cash 风波后发表的《Endgame》提案文章,就曾引起一轮关于 RWA 的讨论。

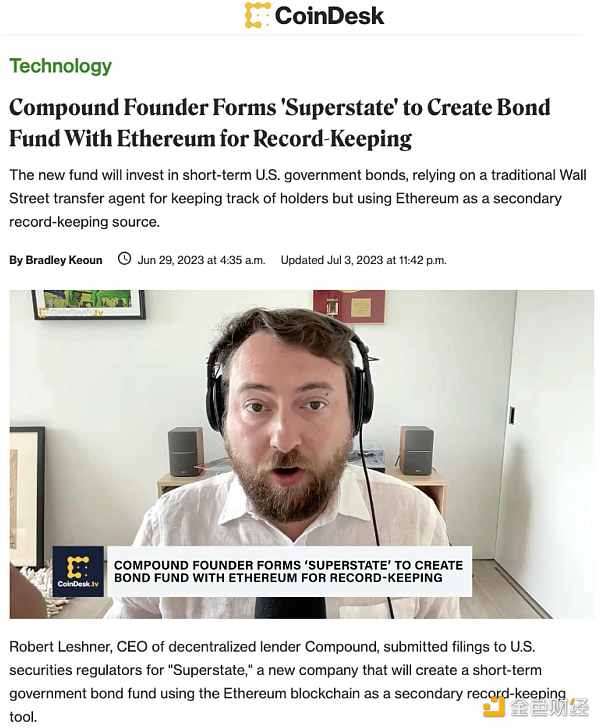

现在市场又有传闻,MakerDAO 通过用国库资金购买美国国债,收入在过去几月显著提升。而 Compound 创始人也在 6 月底宣布了自己创立的新公司 Superstate,专门负责将债券等资产带到链上,为潜在客户提供比肩现实世界的收益。消息公布后,COMP 代币价格 24 小时上涨幅度超 23% 。

关于 Compound 创始人新公司 Superstate 的报道

香港合规浪潮下,RWA 的热度来到了新的高点。香港 6 月以来的 Web3 线下活动,绝大多数都与 RWA 有关。人们不仅希望通过这一叙事获得更好的链上收益,还希望依靠它吸引更多的传统资金进场,创造新一轮加密周期的风口。

但就目前来看 RWA 或许还不能从根本上解决 DeFi 的「收益病」。因为资产管理模式尚未成熟,当前的 RWA 基本限于对国债,尤其对美国国债的敞口。这一方面降低了 DeFi 的抗监管能力,另一方面,也意味着一旦美联储反转,依靠美债的 RWA 协议将再次失灵,进入收益下降的不可逆趋势。而在许多人看来,美联储距离反转已经不远了。

不管是 Staking、veToken 等代币经济学,还是 Real Yield、RWA 等叙事风口,都反映出 DeFi 在「收益病」面前的痛苦挣扎。当前 DeFi 领域的创新,似乎皆是治标不治本。或许想要治好这一病症,只剩「等待牛市」这一味药方了。

区块律动BlockBeats

媒体专栏

阅读更多

极客 Web3

Foresight News

金色财经 Jason.

白话区块链

金色早8点

LD Capital

-R3PO

MarsBit

深潮TechFlow

做Layer2,似乎成为了一种热潮。从Mantle Network、Linea等新兴项目到Cele等老牌公链,都在积极探索和实施Layer2解决方案.

1900/1/1 0:00:00编译:吴说区块链美国司法部宣布了首个涉及对 DEX 运行的智能合约攻击的刑事案件。身为一家国际科技公司高级安全工程师的 Shakeeb Ahmed 利用他的专业知识,欺诈了在 Solana 上的.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:480.31亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量38.

1900/1/1 0:00:00新平台的特点是怎样的?将如何差异化竞争占据市场份额?让我们先把时钟拨回到40年前的电子游戏行业初期。1982年圣诞节,美国的孩子们都在期待一款名为《E.T.外星人》游戏.

1900/1/1 0:00:00作者:Galaxy 编译:Yvonne,MarsBit注:本文节选并译自Galaxy发布比特币矿业年中报告概要2022 年,矿工们面临着一场危险的风暴,各种不利因素交织在一起.

1900/1/1 0:00:00作者:Ac-Core,YBB Capital研究员;翻译:金色财经xiaozouETH的主要叙事方向已经从L1转向L2,如果我们还将其解读为“一键发行代币”的ERC-20叙事.

1900/1/1 0:00:00