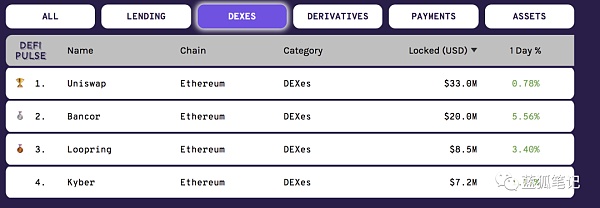

DeFi领域经过2019年的蓄力,2020年初步打开了局面,不管是借贷,还是DEX或衍生品领域,在锁定资产量、借贷量、交易量、用户量等方面都有了很大的提升。蓝狐笔记在年初介绍过Kyber《Kyber的淡出与起势》,当时Kyber在市场上还相对低调,如今截止到蓝狐笔记写稿时Kyber市值超过2亿美元,按Coinmarketcap的数据,其市值排名第40位。

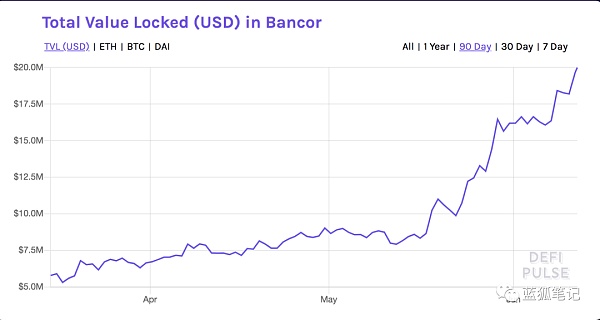

最近两个月,Bancor的起势也引起了蓝狐笔记的关注。下图显示了Bancor的锁定资产量及其变化趋势。

(Bancor的锁定资产量,来源DeFiPulse)

Web3支付网关Banxa宣布与Metis整合:金色财经报道,Web3支付网关Banxa宣布与去中心化二层基础设施Metis整合。通过整合,Metis用户现在可以与Banxa支持的49多种加密货币进行交互,包括BTC、ETH、SOL、DOT和BNB。[2023/2/3 11:45:56]

(Bancor锁定资产量的趋势,来源DeFiPulse)

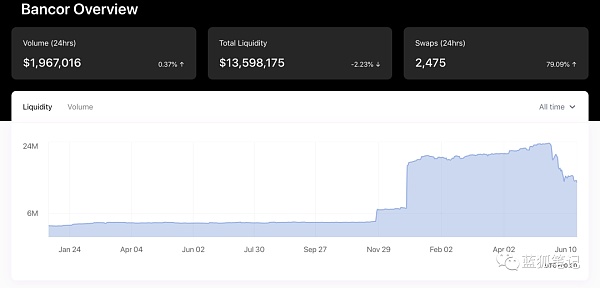

(Bancor最近24小时交易量,总流动性等数据,来源Bancor统计)

LBank蓝贝壳支持SUN 代币拆分计划:据官方消息,LBank蓝贝壳将支持SUN 代币拆分计划,将于2021年6月9日 20:00(UTC+8)关闭SUNOLD的充币和提币业务以及下线SUNOLD所有现货交易对。下线交易对后,将对用户的SUNOLD持仓进行快照,后续按照“1 SUNOLD = 1000 SUN”的比例将用户持有的SUNOLD资产兑换为SUN。拆分兑换完成后,用户即可直接进行新SUN代币的交易、充值及提现操作。

SUN是波场TRON上集稳定币兑换、代币挖矿及自治的一体化平台。其推出的3pool 兑换池,可支持 USDT、USDJ 及 TUSD之间的自由兑换。兑换平台具有低手续费、低交易滑点及低无常损失等优势,且兑换效率和安全性远高于其他平台。SUN平台将陆续实施代币挖矿、平台自治等计划,将更多的权益开放给社区。 SUN代币作为平台治理代币,也会赋予社区用户更多权益,如平台治理权、价值捕获权及质押收益权等。[2021/6/9 23:24:55]

Bancor代币BNT在最近两个月也随之发生变化,市场非常敏感地捕捉到了整个过程。同时随着DEX市场的整体发展,例如Kyber和路印等的发展,BNT也逐步引起市场的更大关注。其中,Bancor V2是Bancor 能否重新赶超的关键。

LBANK蓝贝壳于3月11日22:00上线KINE:据官方公告,3月11日22:00,LBANK蓝贝壳上线KINE,开放USDT交易,3月11日19:00开放充值。为庆祝KINE上线,LBank蓝贝壳将于3月11日22:00开启充值KINE瓜分5,000USDT活动。活动期间,用户净充值数量不少于1枚KINE ,即可根据净充值量占比瓜分5,000USDT活动奖励,单名用户最高奖励500USDT。详情请点击官方公告。

Kine的总发行量为1亿,是一种去中心化协议,可建立由定制数字资产组合支持的通用流动性池。KINE是Kine协议的代币,当前在以太坊上发行。KINE是一种实用程序代币,旨在促进社区治理并激励Kine生态系统的活跃圈。[2021/3/11 18:36:25]

Bancor V2 试图解决流动性提供商的“无常损失”

Band Protocol:为避免混乱将更改托管服务更改为Netlify:针对BandProtocolCTOSorawitSuriyakarn被质疑为SushiSwap的匿名创始人NomiChef一事,BandProtocol官方发文回应称,团队没有以任何身份参与SushiSwap的运营。作为BandProtocol的首席技术官,SorawitSuriyakarn经常审查其他项目的代码,他确实对SushiSwap的初始代码部署进行了审查,这样做是为了确保其可以安全地供公众使用。如果Sushiswap成功,Band代币就可作为一种挖矿代币上架,提高使用率。此外,针对sushiswap.org和bandprotocol.com在托管服务中共享相同的IP这一质疑,BandProtocol团队称,这是事实,不过,BandProtocol用的是主流托管服务Render.com,这是一项被大部分科技公司使用的服务,不仅仅是BandProtocol,为了避免进一步的混乱,BandProtocol决定将托管服务更改为Netlify。[2020/9/7]

最近加密领域AMM模式大行其道,而其中Bancor是它的始祖,不过,刚开始把它发扬光大的是Uniswap,其中很大的原因是因为当初Uniswap的简洁,任何人都可以参与做市,gas费更低,用户体验也更好,也借了synthetix等DeFi的东风。这些因素综合起来使得AMM模式在Uniswap上开花结果。

Bancor V2或将在未来几周部署:7月17日,去中心化交易协议Bancor发文称,目前V2核心的智能合约已经完成,仍然有一些工作需要进行,包括代码审计、漏洞赏金计划、前端设计,以Bancor V2的相关文档、指南和示例等。团队对Bancor V2将在未来几周内部署持乐观态度,不过这也不是确定的发布日期。[2020/7/18]

不过随着大家对AMM的深入使用,一个不可避免的问题呈现在眼前,那就是关于“无常损失”(关于无常损失,可以参考蓝狐笔记之前的文章《为什么自动做市商可能会亏钱?》)。简单来说,假设你为ETH-DAI代币池提供流动性,但如果ETH涨得很快,那么你为代币池提供流动性的获得费用收益,可能还不如直接持有ETH带来的收益。

这是AMM池当前对于流动性提供商最不利的地方,也是DEX发展的最大阻力之一。因为这会阻碍机构和用户为DEX提供流动性。这也是Bancor V2要解决的重点之一。如果Bancor V2能够切实解决这个问题,那么它是有机会在流动性上追赶Uniswap的。能否实现,未来几个月可以看看它的发展。

Bancor V2解决“无常损失”的方案通过创建具有固定流动性储备的AMM来实现。它使用Chainlink预言机价格来保持其储备的相对价值不变,Curve的稳定币池和Uniswap的sETH-ETH池都使用这种方式取得成功。Bancor V2的做法是将这种方式通用化,将其带入波动性大的资产中,且它不要求流动性提供商持有额外的包装资产和合成资产。

除了解决“无常损失”的问题,Bancor V2还解决代币风险敞口的问题,在Uniswap中,流动性提供商按照50%:50%价值比例来提供代币池的流动性。在Bancor V2中,流动性提供者可以只提供100%的单个代币,这对于扩大流动性来说,非常重要,因为可以允许自动做市商提供单代币的流动性。假设一位流动性提供者小蓝看好MKR代币,在传统的AMM中,往往需要按照一定的价值比例提供MKR-ETH池(在Uniswap中是各50%的比例),这可能会导致MKR代币数量的减少,如果按照前两天MKR上涨的波动,并按照50%:50%的价值比例提供MKR-ETH代币池,那么其实用户持有MKR的量在减少,而持有ETH的量在上升。如果该用户不想其持有的MKR代币数量减少,那么他就可能会放弃提供流动性。而Bancor V2试图解决这个问题,流动性提供商可以只提供100%的单个代币,保持该代币的敞口,支持用户自定义设置代币池的比例,从0-100%都可以。当用户只提供单个代币的流动性时,用户可以既保持该代币的敞口,又赚取交易费用。

以上是流动性提供商最关注的问题之一,此外,Bancor V2还提供了一个甜点。它支持AMM集成借贷协议,这意味着流动性提供者除了可以获得交易费用的收益,还可以获得贷款利息的收益。

以上三点是从流动性提供商的角度考虑问题,而对于交易者来说,最重要的关注点之一是滑点问题。Bancor V2 也希望解决这个问题。它会提供可定制的联合曲线来提高Bancor AMM的资本效率,它在给定的兑换价格范围内利用更多流动池的资本,由此来减少滑点。具体的细节还没有披露太多。

Bancor V2 是否有机会超越Uniswap?

AMM的做市模式由Bancor提出,后来在Uniswap上开花结果。但是自动做市商模式的DEX目前并不像传统的CEX那样形成了足够的网络效应。这意味着Uniswap的领先优势在当前情况下并不是绝对的。目前看,Uniswap在流动性和交易量上明显强于Bancor,不过两者的差距还达不到压倒性的级别。

对于AMM模式的DEX来说,首要的是流动性,如何激励流动性提供商的愿意提供流动性是关键。当前Bancor为了激励自动做市商,除了有传统的交易费用激励之外,还使用BNT代币激励,做市商使用BNT提供流动性,可以获得交易收益和质押收益。上面也提到Bancor V2还会集成借贷协议,帮助流动性提供者获得贷款收益。为了激励流动性提供者的参与,Bancor V2做了不少新设计,这是增益的部分。在减损方面,上述也提到Bancor V2还试图帮助流动性提供者减少“无常损失”。

假如Bancor能切实解决上述提到的问题,能够为流动性提供者实现更具有吸引力的方案,更大的收益,那么它超越Uniswap也不是完全不可能。本质上来说,流动性提供者对平台本身没有太大的粘性,他们是逐利的,哪个平台提供的做市收益更高,他们就会流向那个平台。从这个角度看,AMM模式的DEX可能在较长时间内都无法确定最终格局,会形成你追我赶的局面。

标签:BANBancorANCSWAPBANCCBancor Governance TokenANCTyBEARSwap

随着近期以太坊转账费用居高不下,以太坊的Layer 1明显不够用了。当前,人们的眼光都聚焦在DeFi上,人们可能没有注意到,随着以太坊费用的提升,以太坊其他领域的dApp日活在下降,尤其是游戏领.

1900/1/1 0:00:00加密资产的转账组成大多数加密观察者都养成了观察加密资产价格的习惯,无论比特币价格是9000USD还是4500USD,即使没有持币的人也会看上一眼.

1900/1/1 0:00:00夜间行情依然处于窄幅震荡中,和昨日白天相比唯一明显的变化在于,震荡区间上移了一个小台阶,在9500上方运行的时间更多,也侧面证明了9300-9400区间支撑的有效性.

1900/1/1 0:00:002018年6月,三点钟澳门万人大会,XMX要做泛娱乐公链,市场是非常认可的,私募了价值1.5W个BTC的ETH,几乎币圈的大部分知名机构和知名投资人都参与了,没有任何散户参与.

1900/1/1 0:00:00交易所平台币最早可以追溯到2013年比特时代推出的时代币TMC,尽管它当时并不是实际上的链上币种而更像是一种积分凭证,但它所具有的分红权益为平台币的诞生与发展奠定了最初的基础.

1900/1/1 0:00:00有传闻称,印度政府计划全面禁止加密货币,这让业界再次陷入怀疑和困惑。加密技术在印度的法律地位一直不明确.

1900/1/1 0:00:00