CryptoArt:AIImaginedPortraitPaintedbyaRobot

本投研报告由币萌研究院发布,报告内容仅供参考,切勿作为投资建议或投资依据。

文中所涉数据均截至2021/5/6,可能与发文时的实际情况有所偏差,请自行验证。

01项目简述

BagelsFinance是一个跨链杠杆化聚合收益平台,通过DeFi挖矿组合策略帮助用户获得更高的APY收益,且支持2-10倍的杠杆化挖矿。Bagels同时在以太坊/BSC/HECO上搭建,并上线跨链聚合协议Dokodoa,支持跨链流动性挖矿和跨链机池。

官网|http://bagels.finance

推特|https://twitter.com/BagelsFinance

电报|https://t.me/BagelsFinance

博客|https://bagelsfinance.medium.com

02项目解读

2.1设计理念

Bagels的主体是一个杠杆借贷协议,用户无需1:1两种资产抵押LP进DEX,只需要质押一种资产,就可以杠杆配资2-10倍的数字资产来进行流动性挖矿。杠杆借贷协议与超额抵押借贷协议的区别是资金使用率比超额抵押要高很多,这也意味着存币者的存币利息会更高,加上Bagel对于存币者和借币者都有BAGEL治理代币奖励,Bagels的无损挖矿APY会相对较高。

Bagels也是一个聚合收益策略平台,Bagels把BSC和HECO上主流的流动性矿池整合在Bagels平台上,实现一键单挖,Bagels与其他竞品的不同之处在于,还引入了跨链的元素,这使Bagels平台能够将更多的挖矿策略整合于一体,为用户筛选出最优质的流动性矿池。用户可以高达2至10倍的杠杆率借出ETH、WBTC、USDT、DAI、BNB、HT,在系统支持的杠杆化资金池中做质押、进行流动性挖矿,以赚取更高的交易费和流动性挖矿APY回报。除此之外,Bagels还构建了一个跨链桥产品Dokodoa,可以通过其实现跨生态的Farm,如使用BSC或HECO上的资产可以跨链挖以太坊生态的流动性矿池,或以太坊上的资产跨链挖BSC或HECO上的流动性矿池。

美SEC主席拒绝透露SEC是否或何时可能对Ripple的判决提出上诉:金色财经报道,美国证券交易委员会主席Gary Gensler拒绝透露该机构是否会对上周针对 Ripple Labs 的执法案件中的分歧决定提出上诉,也拒绝透露该委员会做出上诉决定的时间表。但他在出席参议院拨款委员会听证会后对记者发表讲话时,回应了联邦法官简易判决中的部分内容。

Gensler表示,Howey分析是有关机构投资者的部分裁决,适用于机构销售,我们对此表示赞同,与Howey对零售销售的分析相关性较小,仍会进行研究。

Gensler还拒绝评论Ripple的裁决是否会导致委员会暂停与其他加密货币公司的诉讼,直到上诉得到解决。[2023/7/20 11:06:08]

目前以太坊、BSC、Heco等生态中已存在一些杠杆借贷产品,例如以太坊生态的AlphaHomora,BSC生态的Alpaca,HECO的Pilot等。

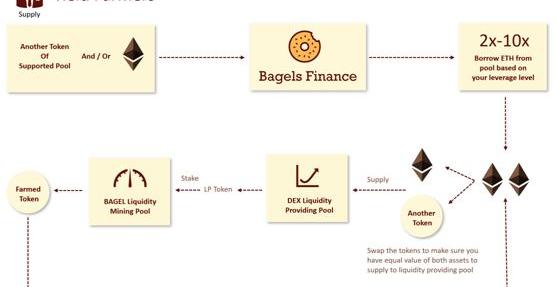

2.2杠杆流动性挖矿

按照常规的流动性挖矿规则,假如用户想要在某个AMMDEX中参与挖矿,则需要将自己的本金以1:1的价值比例拆分为两种代币资产,组成LP并质押进行挖矿。例如用户A持有100ETH,想要在Uniswap中参与UNI/ETH资金池的流动性挖矿,则需要手动将其中的50ETH兑换为UNI,搭配原有的50ETH组成总价值100ETH的流动性份额,获得挖矿收益。

Bagels提供了一种操作简洁、高收益、杠杆化的挖矿思路,具体特点如下:

简化质押操作:用户无需手动组合LP,只需要质押一种资产即可进行挖矿,Bagles系统将会自动以最佳比率兑换对应资产,确保用户持有价值相等的两种资产,以提供给DEX的资金池进行挖矿。

额外的机池收益:在Bagles质押挖矿,不仅可以获得来自DEX的流动性挖矿收益,还可以获得额外的BAGEL代币奖励。

杠杆化挖矿:基于借贷池为用户提供杠杆配资,让用户的收益随杠杆倍数增加。例如100ETH本金配3倍杠杆,用户理论上就可以获得3倍收益。具体实现方式下文详述。

Bagels的杠杆挖矿是通过借贷来增加自己的本金,以获得更高的收益。在Bagels平台中,存在三种角色,借币者、存币者和清算者。

数据:昨日莱特币交易金额为7319.8万LTC,上涨76.49%:5月17日消息,据Tokenview数据显示,昨日莱特币交易金额为7319.8万LTC,较前日环比上涨76.49%。昨日莱特币活跃地址数为60.12万,较前日环比下降19.47%。[2023/5/17 15:08:01]

借币者

即使用杠杆挖矿的用户,通过在系统借贷池中借币来实现杠杆。例如用户A持有100ETH,质押到Bagels平台内作为保证金,从借贷池中借出了200ETH,此时用户A的本金变成了300ETH,相当于加了3倍杠杆。这些资金可以投入到平台支持的杠杆机池内,从而获得3倍的挖矿收益。借币期间,借币者需要支付利息。

存币者

即向借贷池存币的用户,为借贷池提供资金支持并获得存币利息。存币之后,存币者可以获得计息代币gToken,例如存入ETH即获得gETH,gToken是获取利息的凭证,代表用户存入Bagels资金池中的份额,可以进行自由交易,类似于Compound的cToken。

杠杆挖矿会大量使用借贷池中的资金,导致出借率上升,出借率会影响到贷款的利率,具体如下:

出借率为0%-50%时,贷款利率被固定在10%

出借率为50%-90%时,贷款利率将上升至30%

出借率为90%-95%时,贷款利率将上升至60%

清算者

为了避免币价波动导致借币者资不抵债,从而带来系统性风险,Bagels引入了和其他借贷平台类似的清算机制,用户的债务率达到85%时即触发清算线,此时清算者可以入场进行清算。

债务率=借出代币价值/持有头寸价值

例如用户A质押100ETH本金,借出了200ETH,持有的头寸价值为300ETH,投入到杠杆机池内,该机池的策略是在Uniswap的UNI/ETH资金池内进行流动性挖矿。挖矿一段时间后,由于无常损失、ETH价格上涨等因素,持有的头寸价值下降到了235ETH,此时的债务率为200/235=85%,触发清算线,清算者执行清算。

Layer 1协议Radix与互操作性协议LayerZero达成合作:4月20日消息,Layer 1协议Radix与互操作性协议LayerZero合作,计划将LayerZero与Radix Babylon公共网络集成,从而鼓励跨链通信和资产转移到Radix生态系统。

Radix和LayerZero之间的Web3互操作性集成将于2023年下半年推出。LayerZero的技术使去中心化应用程序能够在不同区块链之间发送消息。通过将LayerZero集成到Radix生态系统中,Radix用户和开发人员将获得互联体验验,使DApp和资产能够解锁全链功能。[2023/4/20 14:16:35]

清算时,需要先偿还债务,然后将头寸价值的5%奖励给清算者,剩余资金返还给借币者。按照上方例子,需偿还的债务为200ETH,清算者可以获得235*5%=11.75ETH,返还给借币者235-200-11.75=23.25ETH。

2.3跨链机池

目前的机池平台往往都是单链运行的,如果用户想要跨生态挖矿,例如使用以太坊上的资产参与BSC上的机池,就需要先通过CEX或跨链桥进行资产的跨链转移,前者是中心化的,后者操作繁琐,且需要付出高昂的双向Gas费。

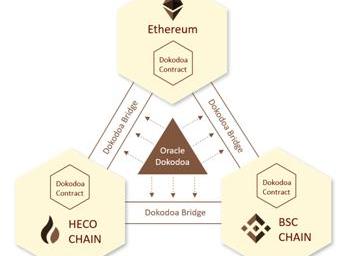

Dokodoa跨链桥

Bagels建立了Dokodoa跨链聚合协议,是基于状态预言机技术和跨链桥智能合约组合的一种安全的、去中心化的跨链解决方案,可以支持使用ECDSA和EDDSA签名算法的公链,例如以太坊、BSC、HECO、OKExChain、波卡等,项目上线初期支持前三者的跨链,后续将陆续支持更多公链生态。

Dokodoa的跨链方式相比现存的各类方案更加便捷,用户无需在不同区块链之间进行重复的切换,跨链桥节点会自动识别用户的资产跨链操作,从而触发跨链映射合约在链上生成1:1映射资产。例如用户A想把以太坊上的某种代币资产跨链转移到BSC上,只需向以太坊上的Dokodoa跨链桥智能合约中的托管账户充值该代币,智能合约会根据该托管账户的状态变更,在BSC上映射生成代币,并为用户在BSC上的钱包账户发放映射代币,从而实现代币的跨链映射。整个跨链过程中,除向托管账户充值时的Gas费外,无需付出其他Gas费用。

奥斯卡奖得主Anthony Hopkins推出“Eternal Collection”系列NFT:金色财经消息,奥斯卡最佳男主角奖得主Anthony Hopkins与Web3创意工作室初创公司Orange Comet合作,创作并推出了他的第一个NFT系列“Eternal Collection”。

Hopkins称,元宇宙“提供了一个令人难以置信的机会,以一种完全不同的方式与观众建立联系。我可能是NFT社区和社交媒体上最年长的人,这证明在任何年龄一切皆有可能。”

据悉,Eternal Collection系列NFT包含Hopkins的电影生涯中描塑造的10种不同角色原型,包括包括《沉默的羔羊》中的Hannibal Lecter和和漫威《雷神》系列中的Odin。(Variety)[2022/8/20 12:37:38]

从技术上看,Dokodoa是基于状态预言机技术来检测不同链上数据的状态从而实现跨链映射,本质上是一个支持多链的去中心化预言机网络。如果将Dokodoa跨链协议同时部署在多链上,即可以为这些链提供数据预言机服务,例如以太坊上的智能合约经由Dokodoa链下P2P网络的路由就能够调用BSC或HECO链上的智能合约,从而自动触发跨链状态变化。这相当于初步实现了智能合约的跨链,能够让Dokodoa的应用场景不止步于资产跨链,而是可以充当同构或异构区块链之间互相操作的连接器或桥梁,实现更广阔的应用场景。

在技术架构上,Dokodoa是一条独立的链结构,也是一个去中心化的、可扩展的二层协议,可以服务于所有现有的智能合约平台,采用POS共识机制。Dokodoa的技术实现分为链上/链下两层,包含以下几个关键组件。

链上部分:在支持的区块链上部署的一组Dokodoa系统合约,主要功能包括请求处理和响应/计算结果验证、节点注册和代币抵押、统计监控、支付处理等。不同链上的开发者和智能合约可以通过链上系统合约提供的统一接口来请求跨链服务。

链下部分:由第三方用户运行的、实现了核心协议的客户端所组成的第二层分布式点对点网络。协议客户端包括几个重要模块:事件监听和链适配器、分布式随机数引擎、链下组内共识模块、请求/计算任务处理模块等,具体包含哪个模块取决于用户节点所提供的预言机服务类型。

币安任命前道富银行高管Karl Long为其爱尔兰业务负责人:8月8日消息,币安已任命道富银行都柏林业务的前高管Karl Long为其爱尔兰部门的董事。Karl Long和币安拒绝就该任命置评。

据悉,今年2月,币安发布公告称,它正在寻找一位负责政府关系等活动的爱尔兰董事。(Independent)[2022/8/8 12:09:24]

跨链机池

Dokodoa跨链桥可实现跨链流动性挖矿,Dokodoa是一个开源协议,完全开放给以太坊、BSC和Heco生态中所有的DeFi机池进行协议嵌套,实现跨链机池,例如使用BSC或HECO上的资产到以太坊生态中挖矿。在跨链期间,用户仅需支付BSC和HECO的Gas费,在以太坊上的智能合约交互所产生的Gas费会由以太坊上的触发者来支付,类似于KP3R这样的交易触发平台,触发者在KP3R平台去支付以太坊上已被调用的流动性矿池Gas费并获得Dokodoa跨链桥5%的矿税奖励。这也就意味着,用户使用跨链机池时仅需耗费极低的Gas成本。

2.4发展现状

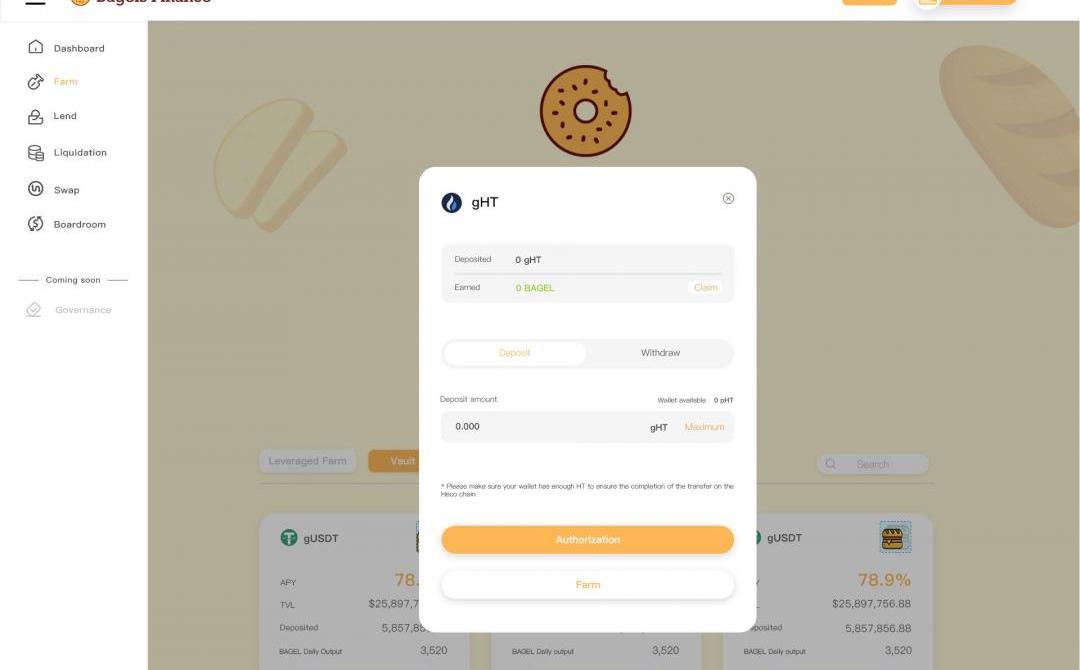

目前Bagels和Dokodoa均未正式上线,处于测试阶段,预计近日将启动Bagels主网V1版本,5月下旬启动主网V2版本,6月启动Dokodoa跨链聚合协议。下图为官方推特发出的Bagels产品Demo。

在社区热度方面,Bagels的推特粉丝为2,914人,电报群组成员为5,473人,热度一般,主要由于项目处于极早期阶段,未出现成型的产品供用户体验。

03经济模型

3.1基本信息

代币名称:BAGEL

代币用途:去中心化治理;挖矿

发行总量:1.1亿BAGEL

代币分配:

3.2挖矿方式

BAGEL代币总量的60%通过挖矿产出,具体包含以下三种:

借币挖矿:占比17%,在Bagels进行借币杠杆交易挖矿产出BAGEL代币。共挖5年,每季度减产;

存币挖矿:占比15%,为Bagels借贷池存币进行挖矿。共挖5年,每季度减产;

LP流动性挖矿:占比28%,在BAGEL资金池按1:1价值比例质押两种资产,获得LPToken后,再把LP质押进BAGEL流动性矿池挖BAGEL。共挖5年,每季度减产。

3.3系统收入分配

BagelsFinance系统包含Bagels和Dokodoa两个产品,均可以为系统带来一定的收入。其中Bagels平台的收入来自于借贷利率差价、0.1%的交易手续费、5%的清算手续费,Dokodoa跨链桥的收入来自于0.05%的跨链资产转账手续费和5%的跨链流动性挖矿矿税。

系统收入以下列方式进行分配:

核心团队:40%,长期用于产品迭代和运营发展;

回购销毁:20%,回购BAGEL,促进通缩增值;

DAO分红:40%,按照持币份额分配给每一位DAO董事会成员。

04团队/融资/伙伴

4.1核心团队

BagelsFinance由硅谷MerkleLabs提供技术支持和深度孵化,MerkleLabs专注研发DeFi产品,自2020年初以来,开发过40多个DeFi产品,包括DEX、借贷理财、收益聚合器、流动性挖矿、算法稳定币、跨链协议和NFT。团队成员具备技术和金融方面的学术背景,以及谷歌、华为、英特尔和北美知名投行的工作背景。

项目发起人/产品设计者:FoxLee

旧金山大学计算机硕士,精通C/C++、Java、Solidity等语言,高级软件开发工程师和UE工程师,曾任职于谷歌和英特尔。拥有5年的区块链领域开发经验,曾在硅谷矿机服务提供商Umining担任CTO,拥有丰富的区块链创业经验,2017年在加州硅谷创立了硬件钱包品牌HooFoo,并担任联合创始人和CTO。

工程师/运营:AlexXin

伯克利大学计算机和数学双学士,精通C、Java、Python、Solidity等语言,擅长数学模型设计和统计学。2017年进入区块链领域,曾在硅谷多家区块链公司和加密基金任职,拥有丰富的区块链开发经验和区块链投资机构资源。

财务顾问:EricWangPh.D

加拿大滑铁卢大学计算机科学博士,精通C/C++、Java、Python、Matlab等语言。在金融领域工作11年,拥有丰富的投资管理、量化交易、金融衍生品定价、风险管理和大型金融风控系统开发等经验,曾任职于加拿大多家大型金融机构,如加拿大皇家银行、BMO银行、加拿大养老基金等。

营销/BD:EmilySit

香港城市大学本科学位,在加拿大萨斯喀彻温大学获得全额奖学金并完成了经济专业硕士学位。游历了30多个国家,曾在美国/加拿大/中国香港/工作。2017年进入区块链领域,曾在北美知名加密基金任职,基金规模达10,000ETH,还曾在北美合规STO平台Polymath负责全球品牌运营,以及在迪拜合规加密交易所CBX.one负责上币。

4.2融资及合作

Bagels的投资机构包含LibraCommercial、BVCapital、Superchain、Jackdaw、Flybit、ConsensusLab、CoinBene等,具体如下图所示。

Bagels已公开的合作伙伴包含HECO上的低滑点稳定币兑换协议Orbits、加密货币暗池项目BlackOcean。

05项目分析

BagelsFinance整个项目涉及到了借贷、杠杆挖矿、机池、跨链、预言机等多个概念,杠杆流动性挖矿和跨链机池是其主要的创新点。

杠杆挖矿是一个比较有想象空间的应用,一方面可以给挖矿者提供高收益的机会,另一方面杠杆能大幅提升借贷池内的资金利用率,从而让存币者获得更高的利息。也就是说,存币者和借币者都能通过Bagels满足其追求高收益的需求,相比其他的借贷和Farm平台有明显的竞争优势。杠杆挖矿赛道内的龙头产品是AlphaFinance,当前流通市值约为4.8亿美元。

加密世界是在朝着多链发展的,跨链机池是必然的产物,但目前市场上尚未出现成熟的产品。Dokodoa的解决方案引入了预言机,更加高效和低成本,用户在跨链时无需进行复杂的操作、付出多重Gas费用,目前来看是比较优秀的方案,但实际效果仍需主网上线后再做定论。

Bagels初期主要的发力生态是BSC和HECO,目前HECO生态内缺少杀手级的应用,和其他主流公链生态相比有较大的差距,这对于Bagels来说是挑战也是机会。如果Bagels的产品能够运营成功,或许可以给HECO生态注入活力,也将获得火币的大力支持。

在项目风险上,Bagels的两个产品各有一个风险点。首先,杠杆挖矿需要借贷池内有大量的资金支持,否则会陷入无币可借或借币利息极高的状况,存币者也无法从其中提出已被杠杆占用的本金,从而形成无人愿意存币、无法进行杠杆的恶性循环。如果该产品上线后能够吸引到大量用户使用,或者能够引入其他借贷协议的流动性,那么将不存在这个问题。其次,跨链机池的技术逻辑比较复杂,最终的产品形态尚未可知,需要注意开发进度延期、安全性等风险。

END

·风险提示·

以上内容均基于网络资料分析整理,仅作为项目研究使用,切勿作为投资依据。

请注意防范各类以「区块链」和「虚拟货币」等名义进行的非法集资、网络等活动。币萌将严格遵守国家法律和监管规定,坚决抵制各类违法活动。如发现内容含敏感信息,请后台联系我们,我们会及时处理。

·加入社群·

上证指数早盘高开低走,高点3126.78,收于3120.33。截至收盘,沪指振幅1.69%,涨0.88%,板块方面:通信服务、计算机应用和传媒涨幅居前,美容护理、医药行业和环保跌幅居前.

1900/1/1 0:00:00美国证券交易委员会起诉加密服务提供商Coinbase之后,加密货币价格周二(6月6日)小幅上涨.

1900/1/1 0:00:00分析一下市场趋势,先说结论,目前大趋势继续看涨。 理由主要有几点: 1:btc比eth更强!从历史数轮牛熊周期中可以发现,任何一次由btc带头走强的行情都是主升,且极大多数情况下都会带动主流币走.

1900/1/1 0:00:00以太坊价格已跌破1,900美元,低于此前多头持有的2,000美元大关。这导致了另一次抛售,尽管有复苏尝试,但看跌影响依然强劲.

1900/1/1 0:00:00CryptoArt:MbiusSisyphus本投研报告由币萌研究院发布,报告内容仅供参考,切勿作为投资建议或投资依据.

1900/1/1 0:00:00在一个投机的行业中,投资名人效应起到了拉波助澜的作用,最终收割的都是普通的投资者。狗狗币,比特币都是马斯克的喊单项目.

1900/1/1 0:00:00