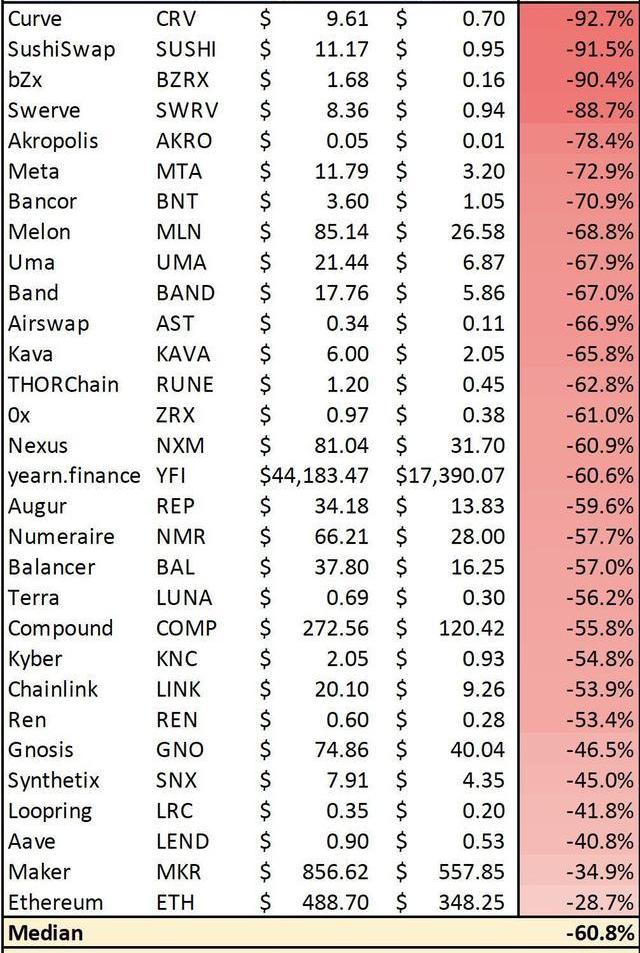

最近看到到处在宣传一张十月份价格大跌以来,DEFI项目代币的跌幅排行榜,跌幅最高为Curve,跌幅达92.7%,之后是寿司,BZX。

排行榜上跌幅最小的是ETH,MKR,AAVE,以及Loopring。跌幅在28.7%到41.8%之间。

据表格统计,榜上DEFI代币平均跌幅为61.8%。

估计这张跌幅榜吓坏了很多同学,以为DEFI真的崩盘了。

在之前也看到一张9月份DEFI的跌幅排行榜在整个币圈传阅。实话说有点不太明白,这张表格制作出来的目的是什么。

其实在9月底到十月初的大跌行情中,实际情况是所有币种都在跌,并非只有Defi在跌。

雪儿粗略统计了一下公链项目的几个龙头项目跌幅情况,分别如下:

当前DeFi协议总锁仓量跌至410亿美元附近:金色财经报道,defillama链上数据显示,当前DeFi项目总锁仓量(TVL)为413.3亿美元,24小时内跌幅为0.7%。锁仓量资产排名前五:MakerDAO(65.7亿美元),Lido(58亿美元),Aave(36.6亿美元),Curve(35.8亿美元),UniswapV3(35.4亿美元)。[2022/11/26 20:47:10]

ATOM:51.5%

DOT:48.6%

ETH:37%

EOS:33%

BTC:18.5%。

我们抽取DEFI行业各赛道的龙头项目币种来看一下,他们的跌幅情况分别是

数据:DeFi市值达1439.53亿美元,创历史新高:9月6日消息,TradingView数据显示,DeFi市值达1439.53亿美元,创历史新高。[2021/9/6 23:03:13]

借贷赛道:Mkr34.9%;

DEX:Uni不在榜上,说明跌幅小于28.7%;

衍生品:SNX45%

预言机:Link53.9%

这一轮DEFI项目的大跌,雪儿认为有这样几种情况

1.这些DEFI龙头项目代币的跌幅情况跟大部分主流币跌幅都差不多。

2.抗跌的都是有实际业绩支持,是真正做DEFI业务的项目。而那些跌幅特别大的,大多数是没有多少创新和自己的真实业绩支撑的项目。这里的Curve可能是个例外,它的价格跌幅如此大,可能跟挖矿释放量太大有关,每天200万的释放抛压一定是很大的。

DeFi 概念板块今日平均跌幅为0.42%:金色财经行情显示,DeFi 概念板块今日平均跌幅为0.42%。47个币种中12个上涨,35个下跌,其中领涨币种为:MLN(+72.53%)、REP(+20.16%)、TRB(+14.13%)。领跌币种为:LBA(-18.65%)、HDAO(-14.51%)、RSR(-7.67%)。[2021/3/23 19:09:03]

3.可能还有一种情况是前期涨得太多,泡沫比较大的项目,黑天鹅来临时,跌起来也就会更厉害。

这段时间在推特上流传的是另一张图。

是DEFI项目的30天收益增长率与价格下跌率之间的一个对比图。DEFI龙头项目的这个对比分别如下:

Makerdao:449.27%VS-24%

动态 | EOS REX 锁仓的资金量超 MakerDAO 登顶 DeFi 排行榜第一近一周:据 IMEOS 报道,根据 DAppTotal 数据显示,EOS REX 自5月1日上线以来,不到一个月的时间,已经锁仓了高达7500万的 EOS(5.19亿美元),占比 DeFi 项目的45.79%,占比近一半。

据悉,5月22日,EOS REX 的锁仓量就已经超过以太坊上最大的去中心化金融借贷产品 MakerDAO ,登顶 DeFi 排行榜第一,至今已有近一周的时间。目前,EOS REX 锁仓占 EOS 流通量的8.2%,而 MakerDAO 锁仓超过200万ETH,占 ETH 流通量的2%。[2019/5/27]

Uniswap:251.78%VS17%

AAVE:235.27%VS-29%

Curve:191.15%VS82%.

而排在后面的几个项目这个对比分别是

寿司:24.9%VS34%

Compound:29.29%VS41%

Idex:47.48%VS41%

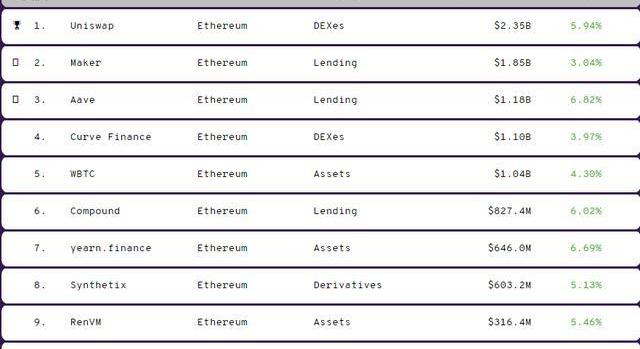

上面这张表格显示的是各个DEFI项目资金锁仓情况。

排在前面的分别是Uniswap:23.5亿美金

Maker:18.58亿

AAVE:11.8亿

CURVE:11亿

一个项目的收益代表的是它的赚钱能力,资金锁仓量代表的是项目中吸引的资金价值。他们合起来基本上就代表了一个项目的基本面情况。如果在行情不好的情况下,项目赚钱能力和基本面没有太大的变化,那么价格的下跌很大程度上就应该是受整体行情的影响,而不是项目本身出了问题。

DEFI行情整体情况,我们还可以上面这一张图来做个大概的分析。

今天以太坊上面DEFI的锁仓中金额是104.9亿美金,确实比9月底有一些下降。不过我们可以算一下比例,锁仓金额最高发生在9月30日,为112.33亿,下降比例仅为6.6%。

当然在7号左右锁仓金额比今天低不少,这两天应该又涨起来了一些。

从这个数据和趋势来看,人们对DEFI的信心还是并没有受到太大的影响。

但是对于锁仓金额这个数据,雪儿认为应该要分成两个部分来看。

一部分是真正有金融需求的锁仓,比如Maker和Aave中的锁仓。因为这两个项目都没有实行流动性挖矿。应该大部分锁仓是真实的数据。

另外一部分是因为有流动性挖矿的收益刺激而产生的锁仓,很可能他们中的一部分本身是没有需求,只是为了获得奖励才来参与DEFI活动的。

因此对于DEFI,我们在参与的时候需要透过表面的一些激励活动,看到背后的本质。并采取不同的策略。

如果只是为了奔着挖矿的高收益去的,那么挖到之后就要赶快卖掉,而不是当做投资价值项目留在手里。

如果是因为看中项目本身的价值和基本面,那么就要有承受价格波动的心理准备,做好应对价格波动和各种诱惑的策略。

经常看到有人在说XXDEFI挖矿在割韭菜,开盘就大跌,跌倒脚脖子永远起不来。其实我们换个思路来思考这个问题,也许你会得出不一样的看法。

对于很多矿币来说,所有新币的发行都是通过挖矿的形式,也就是说人们其实是没有购买的刚需。而且每天都有大批新币产生出来,那么一路挖一路跌显然是必然的结果。

如果参与了这样的项目,那么从一开始其实就已经注定最后的结局,你要做的是一开盘就赶紧去卖掉,而不是接盘。

很多时候,可能割我们的是自己,因为自己没有去深入了解自己挖的是个什么东西。

真正有价值的项目,如果再配合比较好的经济模型,即使现在跌下去了,也会有起来的那一天。

雪儿还是认为,对于DEFI来说,不存在崩盘这个说法,崩的只是表面的各种营销和促销手段而已。

我们上周看到的1000万美元比特币流入全部流入做空BTC的数字资产投资产品。 由于资产外流仍然是主要的市场趋势,加密货币行业尚未结束波动加剧的时期.

1900/1/1 0:00:00欧洲央行行长克里斯蒂娜·拉加德表示,他们将在未来几个月内大幅加息,而且短期内不会做出调整利率的决定.

1900/1/1 0:00:00前不久加密行业受到美国SEC严厉的监管打击,头部中心化交易所被调查,大量权益证明机制的加密货币被定性为证劵,一时间风声鹤唳.

1900/1/1 0:00:00今天继续Web3.0的话题,这是关于构建Web3.0这个大世界的项目分析第二篇。在前面的分析中我们弄清楚了Web3.0的本质是实现用户对个人数据,身份,资产等价值的自我控制权,最终目的是实现整个.

1900/1/1 0:00:00最近两个月,全球科技圈最风头无两的产品一定非OpenAI和它旗下的产品ChatGPT莫属。而SamAltman也因作为OpenAI和ChatGPT的创始人一夜之间走到前台,名声大噪,被普通人所知.

1900/1/1 0:00:00为什么OpenSea和MagicEden的用户体验基本相同?或者,换句话说,为什么OpenSea或MagicEden的首页没有活动提要、直播入口,或NFT相关的赛事结果等?答案是.

1900/1/1 0:00:00