前言

同志们,币圈又见君,吾心神摇曳。

"代币经济学"在过去几年已经成为一个流行的术语,用来描述管理加密资产的数学和激励机制。它包括关于资产如何运作的一切机制,以及可能长期影响其价值的心理或行为力量。

拥有精心设计的代币组的项目更有可能长期成功,因为他们在激励购买和持有他们的代币方面做得很好。代币经济学不佳的项目注定要失败,因为人们一有问题就会迅速抛售代币。如果你正在考虑是否购买一种加密货币资产,了解tokenomics是你做出正确决定最有用的第一步。

正如在正常的经济学中,我们最感兴趣的两种力量是供应和需求,了解这些是如何被纳入代币经济学的,可以让我们很好地了解一个特定的代币或加密货币。

ROI(投资回报率)

在我们讨论的情况中,ROI并不是你想象的那种,代币上涨后出货带来的收益,而是这个代币在持有的过程给你带来收入或现金流。例如,在以太坊POS启动后,如果是以太坊的持有者,你可以质押ETH用以验证网络安全,作为质押的回报,你会通过以太坊支付的回报,利率大约为5%。有些代币允许你通过持有它们,获得它们所代表协议的部分收入。例如,你是SushiHolder,你可以质押他们的代币,来获得Sushi协议的回报,目前年利率约为10.5%。

DefiLlama 推出测试网代币创建工具Token Faucet:3月28日消息,链上数据分析网站DefiLlama 推出测试网水龙头代币创建工具Token Faucet,它是一个代币合约列表,已部署在所有具有确定性地址的测试网,任何人都可以从这些合约中铸造代币或轻松创建新的测试代币。[2022/3/28 14:22:11]

ROI的另一种形式可以体现为“Rebasing”,这很像股票分割,这会在你持有或者质押代币时体现,当协议增加代币供应量时,你会获得更多的代币。Olympus的运作机制就是如此,这意味着,高通胀率对于协议来说,有时候并不是坏事,因为你所持有的份额是不会发生变动的。

Constitution DAO推出后续计划:获取PEOPLE退款或兑换为治理TokenWTP:11月20日,Constitution DAO继参与美国宪法副本竞拍失败后,于社群发布其最新计划,用户可以选择退回捐款,获得Constitution DAO退还给用户得等值PEOPLE(1ETH=1,000,000PEOPLE)。或将原有捐款投入ConstitutionDAO国库,并获得Constitution DAO新推出的DAO治理TokenWTP(WeThePeople)。Constitution DAO将于7日后将为此推出一个网站,用户可在该网站上为原有捐款的后续去向做出选择。[2021/11/21 7:01:44]

ROI是需要考虑的,当一个Token不具备产生投资回报或现金流的特质时,要证明持有它们有意义是难上加难的,你必须相信其他人对代币价格上涨的信念足够强大,用以维持它的价格。或者,你必须相信代币的Memes。

Memes

人们想获得代币的原因仅仅是相信其他人也想获得它,并且会在未来也会持有它。你可以称之为信仰,信念或者Memes,但是,无论你怎么称呼它,这种对未来价值增长产生信念的机制,总是一个重要的考虑因素。你将怎么去评估它呢?构成代币经济学的其他因子都是可以清晰量化的,这在Memes上如何体现?了解它,你需要去社区扎根于感受。

TokenInsight分析师:市场的不确定性减少或是推动比特币期权市场增长的主要原因:自减半以来,芝商所(CME Group)的比特币期权市场一直在升温,上周未平仓合约和交易量创下新纪录。TokenInsight高级分析师武祥健对金色财经分析指出:根据CME的数据,5月15日成交的CME 5月29日到期call option行权价$10,500 - 13,000之前共有约1,300张期权未平仓,占总持仓量(1,869张)的约70%。按CME每张合约连带5BTC计算,该未平仓量超$64M;Put option未平仓量则极少。从期权买方的角度而言,这种情况可以被视为看涨的信号。我认为减半完成,市场的不确定性减少或是推动比特币期权市场增长的主要原因。由于无法获得具体成交明细,故无法推断推动主体。简单来说,期权交易者是这个市场中较为专业的一拨人,这一持仓量说明比特币短期看涨。[2020/5/18]

项目方的Discord精神面貌给人什么感觉?他们在Twitter上有多活跃?人们是否将他们的代币或者协议作为一种身份确认的符号?人们在社区里活跃多久了?对未来价值的信念往往是需求的最强大的动力。

TokenBetter主流币行情数据:BTC24小时跌10.03%:TokenBetter官方行情数据,截至5月10日9:35,BTC24小时跌10.03%,现报8723.3USDT;ETH24小时跌9.62%,报192.07USDT;EOS24小时跌11.07%,报2.4896USDT;BCH24小时跌14.16%,报234.18USDT;BSV24小时跌12.62%,报187.72USDT;LTC24小时跌11.29%,报42.66USDT;XRP24小时跌10.86%,报0.19696USDT;ETC24小时跌12.68%,报6.231USDT。[2020/5/10]

比特币没有现金流,没有质押回报,什么都没有。人们只是相信他的长期储存价值能够与黄金竞争,或者更具野心的信念,例如去中心金融化与超比特币化。因此,尽管理性的分析很能让人信服,但也不能低估一个代币可以凝聚的信仰,有趣的Memes和狂热的追随者。在需求方面,有第三个因素,它可以与部分ROI和Memes理论结合,我们称之为博弈论。

观点:比特币下跌因微鲸多头清算导致 与新冠疫情和PlusToken抛售无关:比特币在过去24小时内急剧下跌,与此同时,出于对新冠状病的担忧,周一传统市场也出现下跌,道琼斯工业平均指数下跌了7%,标准普尔500指数下跌了5%以上。 庞氏项目PlusToken抛售了13,000 BTC,进一步推低价格。 不过,多伦多的数字资产经理兼场外交易员James Hapak认为,此次下跌和新冠疫情或PlusToken无关,只是微鲸在清算9,000美元和10,000美元范围的多头,并且已经持续几个月了。台北算法交易公司Kronos Research联合创始人Jack Tan则表示,很多人认为加密货币市场是因为PlusToken抛售或冠状病的恐慌而下跌,在某种程度上这个看法是正确的,但是大家应该知道的是,加密货币市场是被大量资本紧密控制的。疲软的市场则为资本操纵创造了条件。[2020/3/10]

博弈论

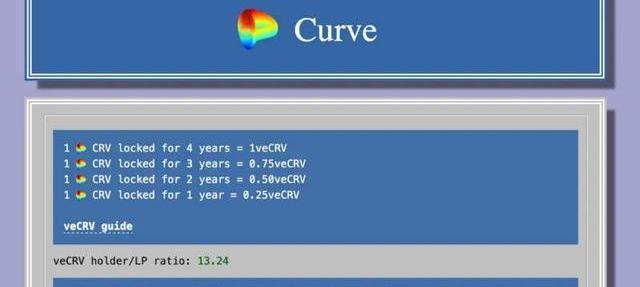

博弈论要求你去思考,在代币经济学的设计中,哪些附加因素可以提升对代币的需求,这就是代币经济学可以变得很复杂的地方。不过,一个常见的优秀代币经济学博弈论用例是锁定,这个协议创建了一个将代币锁定在合约中的激励机制,通常是更高的奖励形式,这方面的经典案例是Curve。

这有点像Sushi,你可以锁定你的CRV代币,赚取协议收入的一部分,此外,你锁定的越久,你的收益会更大,最高为4年。此外,锁仓的CRV代币越多,锁仓的时间的越长,使用Curve的其他功能的费率会越低。

因此,在持有Curve代币上,有很强烈的激励与博弈机制,你可以通过质押获得不错的ROI,也可以从应用的其他功能获得更高的ROI。获取收益最高的方式就是将代币锁仓4年,这极大地减少了CRV的抛售动机。

实践评估一个项目

现在,你已经清楚了要解决的问题,让我们来走一遍项目评估的流程。我们从一个我最喜欢的项目开始:ConvexFinance。Convex是一个建立在Curve之上的平台,通过聚合许多投资者来帮你获得更高收益,如果你已经锁定了成千上万的CRV代币4年,它可以让你赚取你在Curve上获得的大部分高收益,而不必亲自锁定。通过访问他们的文档,我们可以解决在文中列出的问题。

代币供给

Convex的供应量是固定的,为1亿,这将会被一个随着时间递减的速率释放,取决于CRV代币的存款量。根据Coningecko的观点,1亿中的7850万已经被制造出来,这意味着目前的供应量还会在增加33%。这些代币大部分将会分配给使用Convex的人,这是十分公平的分配方法,只有相对较少的筹码被分配给了团队与投资者。所以,这里有一部分固定供应的代币,剩余的代币正在以一个递减的速率释放,大部分的代币都分配给了社区,并且只会有最多33%的稀释,从代币供给来说,是十分优秀的。

代币需求

评估代币需求,你需要解决一个问题:为什么你会持有CVX代币?通过持有CVX代币,你可以获得Convex收入的分成,这并不是一个可观的收益,目前只有4%。除此之外,你还可以锁定CVX代币16星期,当你这么做的时候,你会从许多协议中获得各种奖励,这都是为了回报Convex的质押者,这里的年利率仍然只有5%,但并不包括你从其他平台中获得的奖金。最重要的是,你可以成为Convex的投票代表,可以使用Votium服务。

因此,即使CVX的代币价值没有任何的变化,质押CVX代币也会有相当可观的ROI,并且有非常强大的博弈机制来支持持有代币,因为你只有在锁仓16周后才能获得这些收益。

Convex的Memes并不强大,因为它是一个比较枯燥的Defi协议后台,它是个现金流制造机,所以Convex拥有一个固定的供给量,它主要分配给社区,大部分代币正在流通中,并且并没有太大的通胀压力。CVX持有者一直持仓的过程中,会可观地获得协议使用费的分红和其他奖励,这让代币价格下跌时的抛售动机下降了不少。

于我而言,这是最优秀的代币经济学设计之一,也是一个精心设计的项目,所有的因子结合在了一起,构建了一个健全的财务激励系统,不仅仅依赖于信心来支撑价值。

总结

这将为你打下一个评估新项目的良好基础,通过阅读文档和白皮书,你应该能很好的理解代币供应应当如何被管理,以及代币与加密货币的需求是如何被什么力量驱动的。在你脑海的深处应当谨记的问题不应当是“这些资产是否会对美元升值”而是“这东西会不会对一系列的加密货币(ETH/SOL/BTC等等)升值”。大多数加密资产都具有高度相关性,并且会同时受到影响,并且如果你正在持有大型公链代币以外的资产,它应当是基于某种信念,即代币经济学和激励措施会让其表现优于建立它的代币。在代币经济学系列的下一部分,我将更深入的讲解一系列博弈论策略协议是如何用来驱动代币的需求。

原文标题:《Tokenomics101:TheBasicsofEvaluatingCryptocurrencies》

Billions项目组

诸君喜欢的话,还请点赞转发支持,我会持续更新,与君共同进步。

-END-

前言 BTC生态已经持续火热,但随着ORDI的回调,许多人开始担心这波BTC生态的热潮已经结束了,那让我们先用数据来看看该生态是否值得持续关注呢?同时本文为大家带来了该生态上重点项目的逐一盘点.

1900/1/1 0:00:00从2020年DeFiSummer开始,到现在已经有两年的时间了,这期间DeFi也发生了比较大的洗牌,也涌现了一批成功的项目方,当然更多的还是以失败而告终.

1900/1/1 0:00:00作者/CharlieCuster 来源/LongHash 像比特币这样的加密货币很难定义日内交易,因为加密货币与传统股票不同,它没有「日」的概念,即没有开盘和收盘时间.

1900/1/1 0:00:00每个人都在谈论OptimisticRollups并猜测他们的Airdrops,而忘记了zkEVMs才是圣杯。zkEVM旨在突破ZKRollups技术的局限性.

1900/1/1 0:00:00来源/LongHash 近几个月内,Harvest,Akropolis,ValueDeFi,CheeseBank,Eminence.

1900/1/1 0:00:00来源/LongHash 近期中国地区出现了一个非常具有话题性的人物——李子柒。根据官方介绍,她是一位来自中国四川的女生,是中国知名的美食视频博主.

1900/1/1 0:00:00