来源:财主家的余粮

一

常识越简单,越难证明

人类的真理,通常都是不言自明的常识。

然而,越简单的常识,往往也是最难以被证明的猜想——如果这个真理能够被质疑、证明或证伪,这常常意味着人类思维体系的重大变革,社会文明将天崩地裂。

这里举几个例子。

1.“地球是宇宙的中心,大地是静止的,日月星辰统统围绕地球运行”。

16世纪以前,这是所有人都知道的“真理”,更是大家感觉到的现实,但如何证明?

罗马教廷告诉大家:真理,不用证明。

1543年,去世前的哥白尼发表了《天体运行论》,告诉大家,根据他几十年来的观测结果,其实太阳才是宇宙的中心,而地球不过是绕着太阳运行的一个行星而已。

“真理”被证伪,从那时起到现在,人类进入现代文明。

2.“两点之间直线段最短”。

这是我们都知道的一个真理,但如何证明?

答案是“无法证明”。你只能说,给狗一根骨头,连它都知道选择直线段直接扑上去,而不是绕个弯再扑过去。

然而,1851年,一个叫黎曼的年轻人发表了一篇文章——《论几何学作为基础的假设》。他对这个“真理”进行了质疑,这让人类摆脱了2000多年欧氏几何的束缚,对于空间的概念有了全新的认知,开创了全新的数学与物理时代。

3.“光速是运动速度的极限”。

这是人们都知道的真理,但如何证明?

答案是“无法证明”。你只能说,要不你去追一下试试?或反过来说,如果有东西超过光速,意味着我们可以“回到过去”和“超过未来”,而这又是不可能的。

1905年,一个叫爱因斯坦的年轻人发表文章——《论动体的电动力学》。受到黎曼几何启发,他认为质量和能量、时间和空间,都是相对的,互相转化之时,质量就是能量,时间就是空间,只有运动是绝对的,因为光子没有质量,所以运动速度的极限就是光速。

这就是划时代的“相对论”。人类从此摆脱原有的关于物质、能量、时间、空间的孤立认识,造出了可怕的原子弹,文明进入新纪元。

4.“冷热的温度可以无限高,但不可以无限低”。

这也是真理,但如何证明?

长期以来,这个答案也是“无法证明”。但后来人们发现,所谓“热”和“冷”,不过是分子和原子运动的表现,热就是运动快,冷就是运动慢,如果分子运动静止下来,就构成了绝对零度,但因为分子运动不可能静止,所以低温永远不可能到达“绝对零度”。

标普下调Coinbase信用评级至BB:金色财经报道,信用评级机构标普全球表示,Coinbase前景“负面”,\"加密货币交易所领域的竞争风险已经加剧,该公司的市场份额在今年有所下降,由于市场份额的侵蚀和利润率压缩的风险较高,Coinbase的周期性变化(收入、EBITDA和EBITDA利润率的峰谷变化)已经超过了之前的预期,导致我们修改了对财务风险的评估。\"

标普全球将Coinbase的长期发行人信用评级和高级无担保债务评级从BB+下调至BB,理由是 \"盈利不佳 \"和竞争加剧。(Coindesk)[2022/8/12 12:19:57]

二

名正实负,转移财富

在人类几千年经济史上,也有一个不言而喻的真理:

金钱的利率可以无限高,但不可以无限低,最低的利率极限是0。

这个“真理”,是由财富和货币的一系列属性所决定的。

凡是被称作“财富”的东西,都是有获得成本和稀缺性的。而相比之下,空气和水这两种对于人类生存最重要的东西,却因为其没有生产成本,也没有稀缺性,所以从来没有人将这两样东西视作财富储存。接下来,为了对不同类型的财富进行比较和交换,人类发明了金钱这个概念,用金钱的数值来标识财富的规模。

正是因为财富具有稀缺性,所以你借用别人的钱,必须要付出成本,这个成本就是利息,而我们把一年内支付的利息占借款数额的比例,称之为“利率”或者“收益率”——如果,我不够信任你,我可以选择不借给你,也可以要求超高的收益率;如果,我特别特别特别信任你,觉得可以把我自己的财富无偿给你使用,那就是0利率。

作为常识,利率可以无限高,但不能无限低,道理就是这么简单。

我们也可以反过来考虑,如果出现负利率呢?

这意味着,有人借我的钱,不仅要无偿使用我的财富,还要无偿占有我的财富!

——不用怀疑,这就是明明白白的奴役和抢劫!

也正因为上述原因,在货币不贬值的金属货币时代,是无法实施负利率的,也是不可能出现负利率的——至少,2008年之前的5000年人类经济史上,从未出现过负利率。

然而,纸币时代来临之后,因为政府可以“根据经济需要”来决定一个社会的货币数量,一切都变得绝妙起来。

比方说,某个国家,经济增长率是10%,货币增长率是15%,但该国银行存款利率,规定为2%,就这,政府还天天教育人民应该感恩戴德,因为官方统计通胀率只有1%——我们简单一算就可以知道,该国实际通货膨胀是5%,民众存款看似享受了2%的正收益率,实际上是-3%收益率。

剑桥大学将建立去中心化碳信用市场:11月11日消息,剑桥大学将建立去中心化碳信用市场,以支持全球造林努力。它的最终目标将是通过金融工具,更多地采用基于自然的保护解决方案,如重新造林。该机构预计,碳信用额的购买者将能够通过该平台安全地直接为自然保护方案项目提供资金。该市场将基于Tezos。

“目前自然保护方案的碳价值测量和报告,以及提供物多样性保护和减贫等相关效益的认证系统是昂贵、缓慢和不准确的。这些体系削弱了人们对自然保护方案碳信用的信任。我们需要的是一个去中心化的市场,让碳信用的购买者能够信心十足地直接资助可信的基于自然的项目。而这正是中央政府想要填补的空白。”[2021/11/11 6:45:40]

这就是名义正利率,实质负利率。

在我前面的文章里,有个网友的评论非常准确:

你借给银行一瓶牛奶,10年后银行还你1.3瓶,但牛奶已经至少兑了一半的水进去,相当于还你0.65瓶,然后你还得感动得热泪盈眶。

在这种方式下,所有老老实实的存款人,本质上都是在给银行送补贴、送温暖,送实实在在的财富。而整个社会的财富,也就这么着,静悄悄地从存款人那里,转移到了银行,转移到了那些以远低于实际通货膨胀率而得到贷款的人。

我可以很肯定地告诉大家,不管其经济模式区别有多大,自从人类进入纸币时代以来,100%的经济体绝大部分时间都在做这样的事情——没有一个例外。

以美国为例,其政府一直在不断调整通货膨胀统计方式,其目的就是为了让通货膨胀数据显得低一些,也更贴近普通民众的感觉——只要不产生现实的物资短缺,普通民众吃穿住用行的价格,政府都是能够做到时刻监控并实施“柔性管理”的。

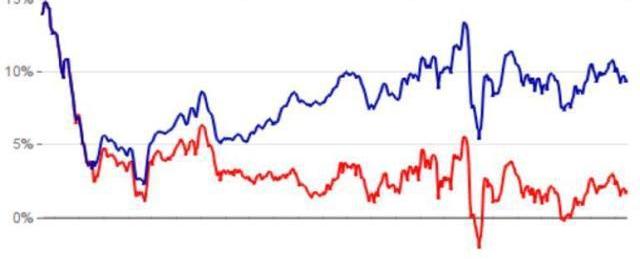

如果我们仍然按照美国政府在1980年所公布的通货膨胀的计算方法,那么,最近40年来美国的通货膨胀与官方公布的通货膨胀数据会有巨大的差别——下图红线为官方公布CPI数据,而蓝线则是仍然按照其1980年的CPI统计方式得出来的CPI数据。

图表:shadowstats

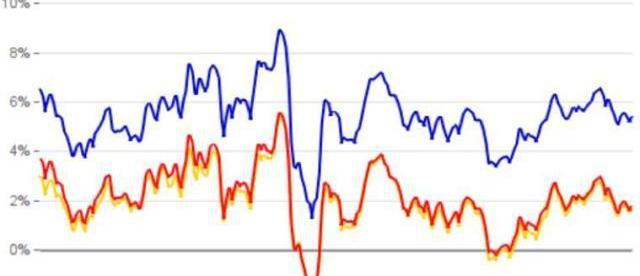

即便按照1990年美国政府公布的通货膨胀计算方法,最近20年的美国通胀也比官方数据要严重得多——下图中的红线是官方统计CPI,蓝线是按照1990年的CPI统计方式得出的CPI,而黄色线则是民众所能感受到的经验CPI。

万事达卡金融科技负责人:已有25万人加入加密货币返利信用卡的等候名单:金色财经报道,万事达卡新数字基础设施和金融科技全球负责人Jessica Turner表示,目前为止,已有25万人加入了其与Gemini合作推出的含加密货币返利的信用卡的等候名单。此外,Turner表示,万事达卡最近宣布将在网络上支持稳定币,这是因为稳定币不具有波动性。此外,Turner说,万事达卡也一直在中央银行数字货币概念背后发挥作用。万事达卡于2020年2月加入巴哈马沙钱计划,这意味着万事达卡可以推动采用CBDC,并在组成巴哈马的700多个岛屿上实现金融包容。[2021/5/27 22:48:02]

图表:shadowstats

正如我在“吸血的铸币税”一文结尾中的那句话:

现代信用货币的本质,是金融食利阶层从实体经济中转移财富的工具。

三

奇点出现,从国债到存款

通过明正实负的利率政策,社会财富可以神不知鬼不觉地转移给与政府、央行有关的金融食利群体,让他们变得相对于其他人更加富有,但更绝妙的是对普通公众的影响。

为挣到更多的钱,绝大部分公众会选择更加卖力地干活,生产更多的财富,由此社会的财富总蛋糕也就越做越大,每个人也都感觉到自己挣钱越来越多——因为普通公众并不知道金钱的总量变得越来越多,他们反而都会认为是自己的个人努力带来了收入增加,只要收入增长超过普通衣食住行的价格上涨,财富蛋糕的扩大,让每个人都感觉自己的生活变得越来越好。

明明是一种转移财富的玩法,却能让社会财富蛋糕变大,也让绝大多数人都服气,你说绝妙不绝妙?

所以,央行和政府管这种明正实负的货币政策,叫做“刺激经济增长”。

有人可能会问,那溢出的钱都去哪里了?

这个问题我在“印了这么多钱,为什么没有通货膨胀?”一文中写得很清楚。1971年以来,各国央行新产生的绝大部分货币,都进入了资本市场,包括房地产、股市、大宗商品市场、外汇市场以及各种金融衍生品市场,但这些东西的价格,作为普通人WhoCare?

也许,黄金涨了很多,钻石涨了很多,原油涨了很多,股票涨了很多,大城市房价更是涨到难以想象,字画古董和金融衍生品也涨了几十倍几百倍几千倍,比特币更是涨了几万倍,但这与我有什么关系呢?只要我不买股票,不买黄金,也不在大城市买房子,那些坏人们也就赚不到我的钱,反正我吃的、穿的、用的,其实都涨价不多——如果我的某个爱好涨价了,我反而能借机赚一把呢!

看文章的你,不妨感受一下大多数普通民众的这种心态。

声音 | 分析人士:未来国家信用背书的数字货币平台替代民间数字货币市场是主流发展趋势:据北京商报报道,针对区块链服务平台上线“借贷”产品是否合规,中国(香港)金融衍生品投资研究院院长王红英在接受采访时表示,按照国家相关金融监管的法律规定,像以上这些,所谓的固定收益借贷模式,显然是不合法的,应该受到相关部门的监管。其次,各国央行越来越重视数字货币的体系建设,未来有国家信用背书的数字货币平台替代民间数字货币市场肯定是一个主流的发展趋势。在这个背景下,整个民间数字货币市场仍存在巨大不稳定性。王红英说:“主要监管的难点还在于区域监管目前实现起来是非常困难的,比如在国内资产端运行的这些平台,服务器又在国外,我国现在的监管只能从资产端,或者从市场层面进行打击,很难从根上去破坏这些非法平台。还有就是目前数字货币包括美国在内的多个国家均没有明确的立法。没有相关的立法标准,对于市场监管的执行层面也带来了很多不可操作性。”[2019/10/9]

可惜,再巧妙的玩法,也有局限。

实质通胀是10%,官方通胀率5%,央行维持6%的利率水平;

当实质通胀是7%,官方通胀率是2%,央行可以维持3%的利率水平;

当实质通胀是5%,官方通胀率是0%,央行可以维持1%的利率水平;

当实质通胀是3%,官方通胀率是-2%,央行还想“刺激经济增长”——

请问,央行该维持什么样的利率水平?

自从历史上取得超然于其他商业银行的地位以来,央行就承载了人类特别是各国政府“熨平经济周期”的期望,特别是1971年布雷顿森林体系崩溃以来,通过明正实负的利率政策,在屡次的经济危机中,各国央行都表现出色,基本上实现了政府“促进经济增长”的要求。

1990年以来,世界经济持续增长,官方通胀数据则持续低迷,这让政府和央行都志得意满。各国政府更是以为,自己找到了经济永远增长的金钥匙,“通货膨胀目标制”随即被提了出来——央行事先设定全社会通货膨胀率目标,然后据此制定货币政策,而央行最主要的目标,就是稳定物价。

目标该定在多少,这里面可有大学问。

1996年7月,在一次美联储会议上,时任美联储主席格林斯潘提出,应该把通胀目标设在0%-1%,后来的美联储主席耶伦却当即表示反对,她的理由非常充分:通胀目标定在0-1%,离0太近了,央行无法把名义利率变为负数,这个时候,如果发生经济衰退,央行就没有多少空间可以通过降低实际利率以刺激经济发展。

协商下来的结果是:通货膨胀目标定在2%是比较合适的,在最极端的情况下,央行把名义利率降到0%时,实际利率为-2%,维持负的实际利率,对于经济来说是有刺激作用的。

加拿大多伦多自治领银行目前仍允许使用信用卡购买加密货币:加拿大最大的银行多伦多自治领银行仍然允许客户使用借记卡和信用卡购买比特币和其他加密货币 。该银行发言人表示,只要商户被授权接受Visa且交易不被认定为欺诈行为,就允许使用信用卡或借记卡进行此类交易。加拿大皇家银行2号银行表示,在有限的情况下,信用卡可用于涉及加密货币的交易。该银行发言人则表示:“我们认识到数字货币有关的监管和风险。因此我们将继续审查我们的政策以便能最好地支持客户。[2018/2/6]

就是这个2%的通货膨胀,成为当代经济理论中,“轻微的通货膨胀有利于经济增长”这一结论的源泉。

1990年,西方央行的小弟新西兰央行率先展开实验,实施通货膨胀目标制度;

接下来,西方央行纷纷宣布采用通胀目标制度——当然,是官方的通胀;

从2000年开始,整个西方国家的货币政策,全部都是“通胀目标制”。

随着2008年全球金融危机的爆发,美国、欧洲和日本,很快就遇到了“最极端的情况”,于是当时西方主要央行的官方利率基本都降到了0附近,名义正利率和实质负利率的玩法,已经不能满足各国政府和央行的需求了,突破人类常识和极限的名义负利率开始出现。

2008年金融危机最严重的时候,全面性的信用冰冻和恐慌情绪,导致美国金融体系出现了急剧的信用紧缩,几乎所有的大类资产,价格都急剧下跌,而美元现金成为了当时最紧缺的资产。

当时,代表着美国政府信用的国债,可以按时偿付现金利息,到期国债更是能得到足额支付,由此得到了市场疯狂追捧,短期国债价格急剧飙升,一直涨到收益率出现负值。

人类经济史,就此出现了奇点。

不过,因为随后美联储推出大规模的QE印钞计划,民众通胀担心再起,美国国债收益率再度升高,奇点一闪而过。大家都以为,这是人类经济史的一次意外,巴菲特老爷子当时就感叹,债券出现负收益率这么奇特的事情,一辈子大概只能看见一次。

“欧债债务危机”爆发之后,随着危机持续发酵,市场开始担心欧元区会解体,于是出现了人类经济学中最奇葩的景象——同样是欧元区的国债,希腊的国债价格跌成狗,收益率更是一度上涨至103%;与此同时,经济最强盛、最稳定的德国,其国债价格却一路涨破天,到2011年12月份,3个月期的德国国债出现了-0.06%这样奇葩的负收益率。

此后,全球第四大经济体的德国,其国债收益率动不动就跌至负值,跟随着德国之后,瑞士、瑞典、丹麦、挪威、芬兰、荷兰、比利时等国的国债也纷纷出现负收益率。

看到美国大规模QE并没有导致官方通货膨胀,日本央行也决定开始QQE,冲到市场上对日本国债买买买——这一买不要紧,市场趁机抬高日本国债价格,到了2014年9月,日本的半年期国债收益率,也开始出现负值。

和德国一样,此后日本的国债收益率也动不动就跌至负值。

在国债收益率出现负值的同时,名义的存款负利率也开始出现。

2009年7月,瑞典央行第一个实验存款负利率,将其设为-0.25%,这是人类历史上第一次将存款利率调成负值,一年后才将其调正。

真正对储户存款实施负利率政策的第一人,是丹麦——2012年7月,丹麦开始在全国实施存款负利率政策,惩罚那些有钱不花存在银行的人。

贵为全球第二大货币的欧元,在2014年6月也宣布执行-0.1%的存款负利率,到了9月份又进一步降低到-0.2%,此后,瑞士和瑞典先后跟进。

2016年1月,日本央行意外宣布降息至-0.1%,也开始实施存款负利率政策。

就这样,从国债负收益率到存款负利率,欧洲和日本都全面开始实施负利率。

四

结局,早已注定

从2012年开始,债券负收益率变得司空见惯;

从2014年开始,存款负利率变成了常见政策;

最荒谬的是,这些荒谬的负利率现象一直持续迄今。从危机时刻例外的货币政策,变成各国央行的常规操作。

2018年以来,随着美联储停止加息,负收益率债券的规模开始持续暴涨,瑞典、德国等国的大部分国债开始变成负收益率,不仅仅是短期国债的收益率向负值转化,甚至连10年期、20年期、30年期这样的长期国债,其收益率也纷纷下水变成了负值。

截止2019年8月中旬,全球负收益率债券接近17万亿美元,其中德国、瑞士、荷兰国债收益率已经100%变成负值,而瑞典、比利时、芬兰、奥地利,除了最长期限的国债之外,也已经全部变为负收益率。

信用货币时代,难道,市场上的人们真的相信,10年后、20年后乃至30年后的德国日本,其物价要比现在还要低?其货币价值比现在还要高?

信了的人,才真正是SB呢!

1000年前,纸币就在中国的四川出现,从那时起到现在,人类出现过至少上千种信用货币,从来没有任何一种信用货币,能在十年以上的期限里,保持相对于物价的升值,更没有任何一种纸币因为升值太高而退出历史舞台。相反,从70年以上的历史来看,除英镑、美元和瑞士法郎这3种纸币外,99%以上的纸币,都是贬值到一文不值而退出流通领域。

即便是英镑、美元和瑞士法郎这三种从未归零的纸币,用人类的传统货币黄金来衡量,最近50年之内,其价值也都跌至不足原来的1/40。

几千年来,“货币的最低利率是0”是货币和财富的基本常识和简单真理,却在2008年以来的现实中遭遇“证伪”,我陷入了森森的思考——这极有可能意味着,人类有关货币和财富的思维体系,将会发生重大改变。

与思维体系变革同时进行的,也一定是世界货币体系的重置和重大变革。

通过了解人类历史上那些形形色色的货币,我可以确信的是,正是因为信用货币的获取没有成本,人性的贪婪,就决定了信用货币使用的两个极端,在“一场规模超过中国GDP的庞氏局,正在全球上演……”一文中,我描述了信用货币的两种极端:

1)第一种极端:超高利率

这种信用货币,由那些权力极大、极少受约束的政府所创造,因为缺少公众和精英团体的监督,所以政府缺乏责任感和廉耻心,将信用货币视为“点纸成金”法术,毫无规则地扩张其数量,稀释其购买力,其货币贬值在短期内就会被公众察觉——我称之为“不要脸货币”。这种货币最终必然一文不值,利率也将飙升到不可思议的高度。例如,现在阿根廷央行的基准利率就是75%,而1990年阿根廷的央行基准利率更是创下1400%的世界纪录。

2)第二种极端:0利率

这一类信用货币扩张,有明确可信的规则,而且受到了公众或社会精英团体的严格监督,其数量扩张与经济规模增长、与社会总体债务增加有直接对应关系,虽然也在持续实施“明正实负的利率政策”,但因为货币数量额外增加相对较少,货币贬值在短期内公众基本上察觉不到——我称之为“要面子货币”。

因为公众对要面子货币的信任度极高,在债务没有到达周期性顶部的时候,且货币可以持续发行,其温和通胀也能被公众所接受。但这种货币有一个最大的命门——因为是信用货币,其扩张必须依赖于债务增加,而当整个社会的债务到达极限,其正常扩张就会停滞下来,社会也会爆发债务危机。为了拯救债务危机刺激经济,政府又会暂时不顾及规则地大量印钞。毕竟,货币创造没有成本嘛!

在债务危机第一阶段,整个社会出现债务通缩,而公众对于货币价值的信任也一直都在,但是因为债务负担沉重,无法通过更多借贷来创造货币,而政府又希望大家继续借债来扩张货币,于是只有把货币利率一降再降,一直降到0这个极限,就如同现在的日本和欧洲央行——为什么会出现负利率这种更极端的现象,是因为央行无法在传统规则之下扩张货币,但为了“熨平经济周期”,强行创造条件扩张货币,于是就让国债变成了负收益率,这本质上是另外一种不要脸。

然而,如果到了长期债务周期的顶部,公众已经基本丧失了更多举债的能力,这迫使央行和政府开始玩左右手互博的游戏——你种田来我织布,你担水来我浇园,你举债来我印钞,你发行来我购买。

这就是当今的零利率和负利率时代。

表面看,当前各国信用货币,既存在着阿根廷这样75%的超高利率,也存在着德国、日本和瑞士这样的负利率,但本质上,产生两种利率的原因都是一样的——货币没有获取成本。

人性就是这样,没有获得成本,就不会珍惜,而决定一种货币终极价值的,最终一定来源于其获取成本。

如果,把公众和精英团体的监督强弱程度,视为政府获取信用货币的成本难易程度,那么,要面子货币的价值为什么可以持续几十年乃至更久,而不要脸货币的价值,却在短短的几年、十几年时间里就丧失殆尽,其实也是获取成本高低的区别。

历史上出现的上千种纸币,为什么绝大多数的持续时间都那么短,就是因为早期的政府权力太缺乏监督,而当代西方国家的信用货币可以持续长达50年之久,民众依然保持信任,这就是因为权力有了较好的监督,政府获取货币的“成本”有了大幅度的增加——但归根结底,有面子货币的物理获取成本,同样是0,所以它才会发展到零利率和负利率。

在信用货币获取成本为0的规则确定那一刻开始,信用货币的最终结局早已注定,有区别的,只是持续时间的长短而已。

当许多不要脸货币崩溃的同时,排名世界第二、第三的要面子货币,却出现违反人类基本常识和逻辑的负利率,这类似于矿井里报警的金丝雀,更是黑夜里狂吠的看家犬,它们都在试图提醒你,整个人类的货币基础机制和财富计价体系面临重置危险。

在未来,能够替代美元而成为世界货币的,或者是黄金,或者是比特币,或者是其他国际社会所定义的资产,但一定不会再是美元这样的一国信用货币……

如果你还是想着,不要紧,等到唯一的世界货币美元变成负收益率的那一刻,再开始谋划和保护你的财富,我真的不知道,那时候的你,是否来得及逃命;亦或是,能保护你财富的资产,其价格已经让你高攀不起——让经济和货币走向崩溃的,肯定不是普通人,但承担代价的,一定是普通人!

最后,讲个小故事。

1948年底到1949年,国民党政权在大陆败局已定,两岸船只几乎全部被蒋氏政权征用来运输流亡政府所需的战略物资,富人若想逃难去,原来频繁往来和大陆之间、几十银圆一张的船票价格,变成了15-20根金条一张。

关键时刻,船票,就是这么贵。

标签:CPI比特币GDPCPI币是什么币比特币中国官网联系方式40亿比特币能提现吗比特币最新价格行情走势GDP币GDP价格

郭德鑫作 移动支付高速普及,令人们对“无现金社会”产生丰富遐想。中国是全球移动支付应用最广泛的国家,也是最接近“无现金社会”的国家之一.

1900/1/1 0:00:00“极客谈科技”,全新视角、全新思路,伴你遨游神奇的科技世界。央行将于今年年底之前推出DCEP数字货币,DCEP的全称为DigitalCurrencyElectronicPayment,Digit.

1900/1/1 0:00:009年前,《南方周末》发表了一篇深度报道文章《忽悠者生存》,记者是潘晓凌和王小乔,实习生之一名叫孙宇晨。 不是同名同姓.

1900/1/1 0:00:00农村俗语是祖先们世世代代为人处世,生活经历,所见所闻的经验总结,是智慧的结晶,有的还是人生的警示和警钟.

1900/1/1 0:00:002019年9月22日上午,鸡泽县以“椒傲鸡泽,一天辣遍全中国”为主题,举办“中国·鸡泽2019辣椒丰收节”,在河北省邯郸市鸡泽县毛遂公园开幕,照片为大会现场.

1900/1/1 0:00:008月27日,2019中国国际智能产业博览会区块链高峰论坛在重庆渝州宾馆召开,互链脉搏受邀布展。在会场现场,原力协议联合创始人兼CEO雷宇接受互链脉搏专访.

1900/1/1 0:00:00