来源:祥顺财税俱乐部

同行业精英交流+定期财税直播课程+每日分享学习干货分享+每周财税新政汇总,只等你来!

自从18年固定资产可以所得税前一次性税前扣除新政出台以后,会计圈就存在两种声音:一个是会计处理和所得税处理一致,都是一次性计入管理费用或者研发费用等;第二派是会计处理仍然按照固定资产,每个月计提折旧等,只是所得税的时候进行加计扣除。

这是您在祥顺财税俱乐阅读的第13,168篇

政策理解不到位,容易出大麻烦!

1

扣除政策规定

1.财税〔2018〕54号规定:企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

标普500指数涨1%,道指涨0.75%:行情显示,标普500指数涨1%,道指涨0.75%,纳指持续走高,涨幅扩大至1.5%。[2021/8/24 22:32:38]

2.“允许一次性计入当期成本费用”并不是多扣除,是指“提前扣除”,“一次性”扣除当期纳税调减,后折旧摊销期间都进行纳税调增。

3.企业享受固定资产加速折旧政策时,不强制要求企业税收和会计处理一致,允许存在税会差异。

2

会计税务怎么处理

根据《企业会计准则第4号—固定资产》的规定,企业应当根据与固定资产有关的经济利益的预期实现方式,合理选择固定资产折旧方法;

会计处理需要按照固定资产折旧方法计提折旧,企业所得税处理“一次性计入当期成本费用”,产生的税会差异;

按照《企业会计准则第18号—所得税》规定,所得税应采用资产负债表债务法进行核算,计算暂时性差异,据以确认递延所得税负债。

BTC突破35500美元关口 日内跌幅为6.96%:火币全球站数据显示,BTC短线上涨,突破35500美元关口,现报35506.8美元,日内跌幅达到6.96%,行情波动较大,请做好风险控制。[2021/5/23 22:35:24]

3

案例说明

某一般纳税人2019年6月1日购进专门用于研发的某设备,含税价452万元,取得增值税专用发票,该设备可以按规定抵扣进项税额。该研发设备预计可使用年限为10年,预计净残值为0,会计上按直线法计提折旧,税法上按照上述优惠政策计提折旧。企业所得税率为25%。

1.2019年购进设备时

借:固定资产-某设备400

应交税费-应交增值税52

贷:银行存款452

2.计提折旧

每年计提折旧=400÷10=40万元,2019年计提6个月为20万元。

借:研发支出-费用化支出20

贷:累计折旧20

BTC跌破11500美元关口 日内跌幅为0.22%:火币全球站数据显示,BTC短线下跌,跌破11500美元关口,现报11498.05美元,日内跌幅达到0.22%,行情波动较大,请做好风险控制。[2020/8/10]

期末将“研发支出-费用化支出”转入“研发费用”科目。

借:研发费用20

贷:研发支出-费用化支出20

3.所得税这么调整

税务上2019年按优惠政策计提折旧400万元,折旧产生的税会差异应调减应纳税所得额=400-20=380万元;

研发费用可以享受75%加计扣除的税收优惠,应调减应纳税所得额=400×75%=300万元。

A设备期末账面价值=400-20=380万元,计税基础=400-400=0万元,前者大于后者380万元,属于应纳税暂时性差异,应确认递延所得税负债=380×25%=95万元。

借:所得税费用95

贷:递延所得税负债95

行情 | BTC跌下7500美元:据火币全球站数据显示,BTC跌下7500美元,当前报价7460美元,日内跌幅扩大至7.39%。[2019/5/17]

4

一次性加计扣除有时候并不划算

对于短期无法实现盈利的亏损企业而言,选择实行一次性税前扣除政策会进一步加大亏损,且由于税法规定的弥补期限的限制,该亏损可能无法得到弥补,实际上减少了税前扣除额。

企业根据自身生产经营需要,可自行选择享受一次性税前扣除政策。但为避免恶意套取税收优惠,公告明确企业未选择享受的,以后年度不得再变更。这个正常不是闹着玩的,不享受以后就不可以享受了!选择之前一定要考虑好了!

需要注意的是,以后年度不得再变更的规定是针对单个固定资产而言,单个固定资产未选择享受的,不影响其他固定资产选择享受一次性税前扣除政策。比如公司买了一个B超机花了10万,当时没有享受优惠,以后又买了一个胎心监护机20万,这个20万还是可以继续由你们自己选择的!

5

分析 | Coindesk:BTC可能降至5000美元以下:据Coindesk分析,比特币昨日下跌超过2%,证实了14日相对强弱指数(RSI)的看跌背离,而且这是看跌逆转的早期迹象,未来几天BTC将可能降至5000美元以下。如果BTC能从关键的30日均线(目前4969美元)强劲反弹,将重振短期看涨前景。不过只要BTC价格保持在4236美元(12月24日的高位)的前阻力位上方,那么长期前景仍然看涨。[2019/4/25]

这样做的会计处理要抓紧调账

甲公司今年1月份买了一辆车假若金额36万元。

借:管理费用-车辆费用36万元

贷:银行存款36万元

提醒:这样任性的会计处理是错误的!

正确的处理在这:

甲公司今年1月份买了一辆车假若金额36万元。

借:固定资产-汽车36万元

贷:银行存款36万元

假若按照3年折旧,不考虑净残值,月折旧额就是1万元

2月份计提折旧:

借:管理费用-折旧费1万元

贷:累计折旧1万元

3月份计提折旧:

借:管理费用-折旧费1万元

贷:累计折旧1万元

6

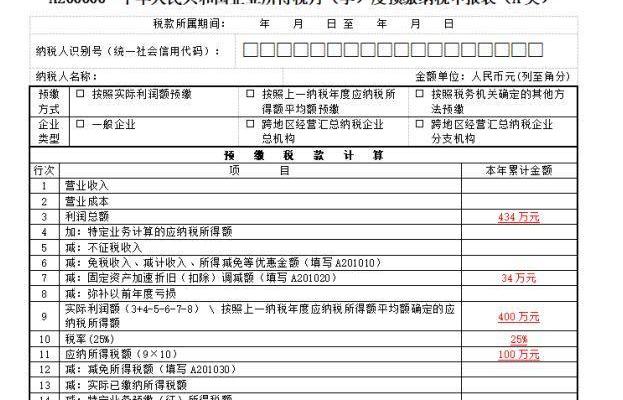

纳税申报表怎么填写

假若甲公司2019年第一季度利润总额434万元,不属于小型微利企业。

则由于1月份购买了36万元的汽车,允许一次性扣除,同时折旧了2个月计2万元。

因此需要调减应纳税所得额=36万元-2万元=34万元

因此第一季度预缴企业所得税=*25%=100万元

如何填写第一季度所得税申报表?

提醒:季报表上第7行“固定资产加速折旧调减额”:填报固定资产税收上享受加速折旧优惠计算的折旧额大于同期会计折旧额期间,发生纳税调减的本年累计金额。

本行根据《固定资产加速折旧(扣除)明细表》填报。

看看季报表的附表如何填写?

提醒1:自该固定资产开始计提折旧起,在“税收折旧”大于“一般折旧”的折旧期间内,必须填报本表。

当固定资产会计折旧金额小于税收折旧金额时,在月度预缴纳税申报时进行纳税调减,同时需计算享受加速折旧优惠金额并将有关情况填报本表。

提醒2:自固定资产开始计提折旧起,在“税收折旧”小于等于“一般折旧”的折旧期内,不填报本表。

提醒3:当会计折旧金额小于等于税收折旧金额时,该项资产的“纳税调减金额”=“享受加速折旧优惠计算的折旧金额”-“账载折旧金额”。

当会计折旧金额大于税收折旧金额时,该项资产“纳税调减金额”按0填报。

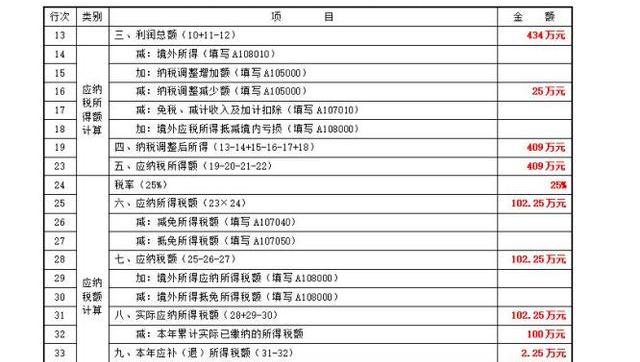

如何填写2019年度企业所得税汇算清缴申报表?

假若2019年度全年利润仅仅就是434万元,前四个季度已经预缴了100万元所得税,则汇算清缴的时候需要调减=36万元-11万元=25万元

7

一次性扣除需要留存什么?

企业选择享受一次性税前扣除政策,需要注意留存好备查资料。包括:有关固定资产购进时点的资料、固定资产记账凭证、核算有关资产税务处理与会计处理差异的台账等。

文章来源:税来税往、郝老师说会计、xiaochenshuiwu、会计学堂等,侵权请联系删除。

超主权货币主权货币是以一个国家的信誉为保证发行的货币。其价值与国家当前的状态息息相关。例如津巴布韦在石油价格高昂的时期因为其国内充足的石油产量,使得国家十分富裕,但随着石油价格的不断下跌,导致了.

1900/1/1 0:00:00在《资本论》中马克思按照劳动价值论将货币定义为固定充当一般等价物或者是价值的符号,但这个定义在今天的世界恐怕并不适合,因为目前的货币已经越来越不像一般等价物,货币在衡量财富与价值时已经完全失衡.

1900/1/1 0:00:00现在玩摄影的人越来越多了,各相机产商为了占据市场,生产了满足各类用户需求的相机,导致市面上各类相机类名词的出现.

1900/1/1 0:00:00今年5月15日是部确定的第11个“打击防范经济犯罪宣传日”,今日,潍坊市局召开打击经济犯罪新闻发布会,通报了9起2020年打击经济犯罪典型案例.

1900/1/1 0:00:00比特币提供了一种通过互联网转移资金的有效手段,并由一个具有透明规则集的分散网络控制,因此,我们提出了一种替代央行控制的法定货币的方法.

1900/1/1 0:00:00多年来,比特币ATM是最便捷,最快的购买和出售加密货币的方式之一。在过去的两年中,全球运行的比特币ATM数量增加了150%,6月达到了8,000多个.

1900/1/1 0:00:00