图片来源@视觉中国

本文原发布于链得得,授权钛媒体App发布,作者:宋宋

3月还没过半,加密银行三巨头便接连倒下。其中,Silvergate和Signature这两家是加密企业的主要银行,而硅谷银行则有许多加密初创企业和风投公司作为客户。

从上周五开始,在恐慌不断发酵并持续三日后,当地时间周日晚上,美国联邦政府终于介入并发布公告称,

“将支持Signature和SVB的存款。从3月13日开始,储户可以支取他们所有的资金。与硅谷银行破产有关的任何损失都不会由纳税人承担。此外,SignatureBank周日被纽约州监管机构关闭。Signature所有存款人都将得到全额补偿,纳税人也不会承担任何损失。”

至此,恐慌稍显平息。尽管在美国联邦政府介入并为两家银行的储户提供担保后,加密货币的价格自周日晚间开始反弹,但这一事件还是引发了稳定币市场的不稳定。

其中,“USDC脱钩”算是受此影响最大的事件。这也是继上个月“美国纽约州金融服务部命令Paxos停止发行BUSD”后的又一中心化稳定币事件。

尽管Tether都侥幸躲过了这些事件,但作为中心化稳定币的龙头,Tether一直都处在风口浪尖之上,受到监管机构的密切关注。因此,当美国加密监管明朗化以及数字美元正式推出时,Tether或将第一个受到冲击。

万向区块链:从未在Twitter等社交软件上开设声称提供加密货币分析等服务的官方社群:5月24日消息,万向区块链(Wanxiang Blockchain)官方发推提醒称,万向区块链及公司高管从未在Telegram、Twitter、Whatsapp、微信等社交软件上开设声称提供加密货币分析、交易咨询、培训等服务的官方社群。请勿轻信以万向区块链或公司高管名义发出的相关社群邀请及消息,注意进行信息甄别。[2023/5/24 22:14:58]

不太稳定的稳定币

作为加密生态中重要的一环,稳定币通常与现实世界资产的价值挂钩,因此不寻常的金融状况可能会导致它们跌破其固定价值。

自去年5月Terra项目的算法稳定币崩溃开始,稳定币领域便一直在加密世界带来诸多问题。与此同时,监管机构在过去几周也一直在持续关注稳定币。在纽约监管机构和美国证券交易委员会对Paxos施加压力后,BUSD遭遇了大规模的资金外流。

而在此次硅谷银行倒闭事件中,由于USDC发行商Circle透露“有高达33亿美元的资产被存放在硅谷银行中”,支持者们担心,如果Circle无法从硅谷银行存款中获得全额存款,稳定币将会遭到挤兑,因此纷纷外逃。USDC随之开始下跌,最低至0.8美元附近。

Circle在数字资产生态系统中的位置举足轻重,同时又与传统金融界保持着紧密的联系,曾获得贝莱德和富达等投资者8.5亿美元的融资,因此,这次事件对行业信心造成了不小的打击。

经济学家Eswar Prasad:稳定币崩盘或将影响美国债券市场:金色财经报道,经济学家Eswar Prasad警告监管机构,稳定币崩盘或将影响美国债券市场,他指出,如果稳定币发行方出售储备的美国国债,那么这种“挤兑”行为可能会影响美国债券市场。如果在债券市场情绪仍然“非常脆弱”的情况下发生挤兑,由于国债面临巨大的抛售压力,可能会产生“乘数效应”。 即使在流动性相当高的市场中,大量赎回也会在基础证券市场造成动荡。

Eswar Prasad补充说,如果大量用户试图将他们的稳定币兑换成法定货币,USDT 等发行方将不得不出售其美债等储备资产,考虑到美国国债市场对美国更广泛的金融体系的重要性……我认为监管机构的担忧是正确的。(cnbc)[2023/1/15 11:12:45]

DAI作为另一种受欢迎的、与美元挂钩的稳定币,部分得到了USDC的支持,因此在USDC价格下滑的同时,DAI也在周六出现了脱钩。同一时间,交易员们纷纷将USDC和DAI换成USDT,使其价格短时涨破1美元。

尽管Tether第一时间表示对硅谷银行和Signature都没有任何风险敞口,但它的商业行为以及储备状况却受到了人们的质疑:既然对哪家都没有敞口,那么Tether的储备金究竟放在哪里?

目前,在美国财政部、美联储、联邦存款保险公司的联合“救市”下,Circle已然度过危机,并且正在寻找新的银行合作伙伴。

SushiSwap CTO:停止开发Kashi和MISO,Q1重点关注DEX流动性:1月2日消息,SushiSwap CTO Matthew Lilley近日发推回顾2022年成就,并公布2023年Q1路线图。Lilley表示团队决定将借贷平台Kashi和代币Launchpad MISO两个项目搁置一边。

Lilley表示,Kashi被弃用的原因有很多,包括许多设计缺陷、缺乏盈利能力和缺乏资源。就MISO而言,仅仅是缺乏资源导致SushiSwap停止开发。根据其说法,“一旦我们有资源将产品团队投入其中,我们有计划在未来推出这些产品的替代版本”,不过目前DEX是首要任务。

Lilley表示,SushiSwap将致力于提供集中流动性,允许流动性提供者设置特定的价格区间来提供流动性,“计划在2023年第一季度坚定地释放流动性”。Lilley还透露,“我们在DEX层面有一个有趣的惊喜和一些有趣的激励调整,我相信这依赖于我们的优势,能够加强我们的地位。”(The Daily Hodl)

据此前报道,Sushi公布新代币经济学提案,将激励流动性并促进去中心化。该提案概述了协议代币经济学的四个关键变化。其中最大变化是关于xSushi将不再获得交易费用收益奖励,而是获得以Sushi支付的基于排放的奖励。产生最多交易量的交易池的流动性提供者将获得大部分Swap费用。此外,玩家还可以选择新的时间锁定机制来提高奖励。浮动比例的交易费用还将用于从公开市场回购和销毁Sushi,并锁定流动性,以提供更多的价格支撑。最后的变化则是将把Sushi的释放改为1-3% APY,以降低通胀,并在整体释放与回购、销毁和锁定流动性之间取得平衡,这些流动性用于交易费用的价格支持。[2023/1/2 22:20:51]

在此次事件中,传统银行的关闭给USDC的赎回带来了障碍,这也说明:如果没有可信的赎回威胁,法币支持的稳定币本质上就是一种信赖游戏;这类稳定币也容易受到挤兑的风险,造成恐慌性抛售,因为没有人愿意成为最后的Hodler。

瑞士CMTA测试使用以太坊结算瑞士法郎:12月13日消息,近日,在瑞士资本市场技术协会(CMTA)的主持下进行的一项概念验证,展示了瑞士法郎现金方结算首次通过桥将以太坊与瑞士银行同业结算系统(SIC)连接起来。在这一过程中,瑞士信贷银行、百达银行和 Vontobel银行以代币形式在以太坊测试网上发行了结构化产品,并随后通过BX Swiss进行交易。(eqs-news)[2022/12/13 21:41:52]

其他稳定币

接下来我们看看市场、其他稳定币以及DeFi领域对这场危机的反应。

在3月10日至11日期间,除了USDC,其他几乎所有稳定币都经历了远高于平均水平的波动,无论是上行还是下行。首先是DAI。

DAI

DAI/USDT-数据来源:DexScreener

DAI目前是加密世界第四大稳定币,通过PSM和G-UNILP头寸由USDC担保43%。在恐慌期间,DAI的交易价格最低降至0.886美元。倘若当时USDC继续贬值或经历挤兑,DAI有可能面临抵押不足的风险。

受此影响,同一时间,Maker协议治理代币MKR的价格也暴跌了26.1%。

未知地址向币安转入1149亿枚SHIB,价值140万美元:9月2日消息,Twitter用户@ShibaPlay发文称,一小时前,0x59开头的未知巨鲸地址向0x84开头的中转地址转入1149枚SHIB代币(约140万美元),并最终转入币安交易所,目前原账户余额已清零,交易ID为0xe4e038a3ed95b81aad01c8afc6a9a2769d16402103d800675b4a11098c72e9b9。[2022/9/2 13:05:04]

FRAX

FRAX5DPrice-数据来源:TradingView

FRAX是第六大稳定币,部分也由USDC通过其流动性和AMOs提供抵押。

恐慌期间,FRAX经历了有史以来最大的脱钩,在一些交易场所的价格低至0.877美元,因为市场担心它会受到USDC脱钩的影响。与Maker一样,该协议的治理代币FXS也经历了大幅下跌,从3月9日至11日下跌幅度达到了20.4%。

LUSDandsUSD

LUSD/USDC5D-数据来源:DexScreener

在整个危机期间,Liquity的LUSD和Synthetix的sUSD都存在溢价,最严重的时候,这两种稳定币在某些DEX的交易价格曾高达1.08美元。

与USDT一样,它们在危机期间被用作避险资产,充当起“避风港”的角色。换言之,每个对加密抵押品存在专有用途的稳定币都出现了溢价。

Liquity的LUSD使用ETH作为抵押品,sUSD使用SNX而不是ETH作为抵押品。尽管存在不同,但在危机期间,交易员更加重视其去中心化的特性。

CurvePool

CurvePool作为稳定币的深度流动性来源,对流动性提供者极具吸引力,可作为市场如何看待给定稳定币风险的衡量标准。当资金池变得不平衡时,它可以反映出LP认为哪些资产风险更高或更低。

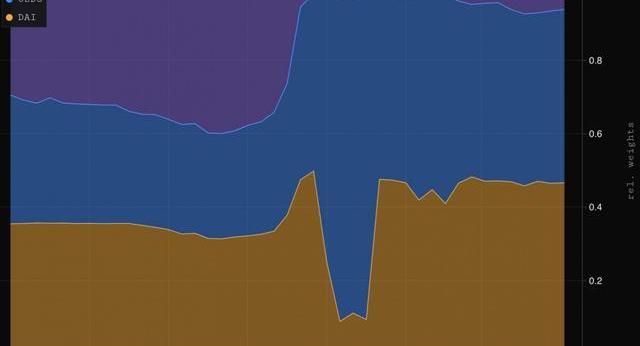

考虑到这一点,让我们看看在危机期间,CurvePool的组成是如何变化的。首先从3Pool开始,这是Curve上最大的池,由USDT、USDC和DAI组成。

Curve3Pool7DComposition-数据来源:Parsec

如图所示,LP在恐慌最严重的时候选择逃往USDT,试图减少他们对USDC和DAI的敞口。在3月10日晚恐慌达到顶峰时,3Pool已经变得严重失衡,仅持有1.5%USDT。

3月11日,LP试图通过排空DAI池来进一步减少他们对USDC的敞口,致使DAI池的构成低至8.5%。

考虑到3Pool理论上应该拥有各三分之一的上述稳定币,因此这造成一个巨大的不平衡。

尽管目前有所恢复,但截至发稿时,该池的比例仍然严重不平衡:USDC的组成为47.1%,DAI的组成为46.6%,USDT的组成仅为6.3%。

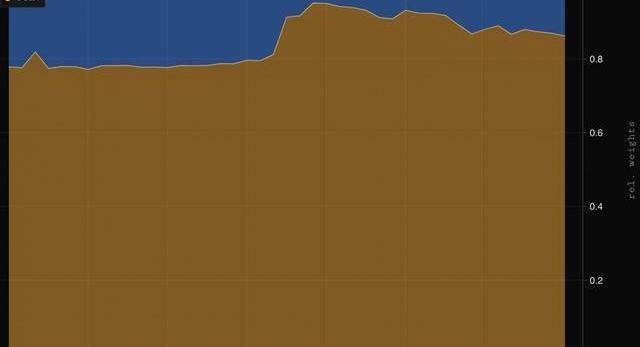

Curve3CRV-LUSD7DComposition-Source:Parsec

并且,其他池的稳定币持有者也试图逃离USDC。例如,LUSD池中的USDC的比例高达95.5%,而LUSD的比例仅为4.5%。这一点很好理解:流动性提供者逃离了受USDC影响的稳定币,转向不受USDC影响的稳定币。

目前,这些池子相对于USDC仍严重失衡,这表明市场仍存在一些担忧。

借贷市场

USDCAaveV2Rates3/10-3/14-数据来源:Parse

借贷市场的利率在两个方向上存在巨大波动,以太坊上AaveV2的USDC借款利率从3.4%暴跌至2.1%,DAI从2.9%下降到0.9%。

LUSDAaveV2Rates3/10-3/14-数据来源:Parsec

而在此期间,USDT、LUSD和sUSD等接近锚定或溢价交易的稳定币的利率出现了飙升。例如,LUSD的借款利率在3月11日飙升至75%。

虽然乍一看,这似乎是借款人在做空后面这些稳定币,但实际上,利率高可能是因为用户为了摆脱Aave而撤出这些资产,因为Aave对USDC和DAI有大量敞口。这也意味着在危机期间,Aave经历了“小型挤兑”,但与硅谷银行不同,该协议仍在继续正常地运作

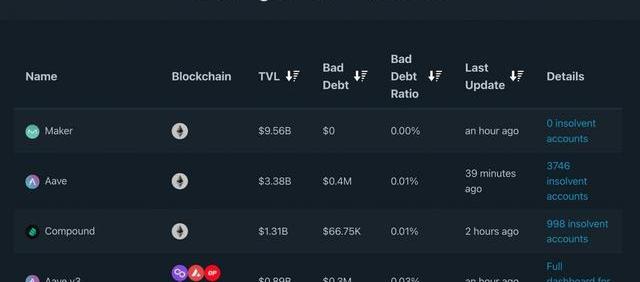

除了承受住了“小型挤兑”,像AAVE这样的贷款协议还能够在动荡中帮助顺利地进行清算

根据MEV分析网站EigenPhi发布的数据,在3月10日至11日期间,市场上发生了超过1190万美元的清算,但像AaveV2、V3以及Compound这样的主要贷款机构只拥有大约80万美元的坏账,占这些协议合计TVL的0.014%。

BadDebtPerLendingMarket-数据来源:RiskDAO

结论

尽管LP们疯狂逃向USDC以外的稳定币,但似乎没有任何协议因脱钩而崩塌。就像以外在熊市中一样,DeFi很有弹性,促进了因波动而导致的清算。

即便如此,我们还是要从这场危机中吸取教训。DeFi必须减少对受TradFi脆弱性影响的、由法币支持的稳定币的依赖。这暴露出了其他潜在的漏洞。此次恐慌也表明,去中心化资产在危机时期也存在溢价。

参考文章:

CNBC:WhatthefailuresofSignature,SVBandSilvergatemeanforthecryptosectorBankless:StablecoinPandemonium

标签:USD稳定币USDCUSD币USD价格为什么换稳定币DAI稳定币是由哪个国家提出的铸造稳定币USDC币USDC价格

来源:环球市场播报 相关阅读:达利欧:硅谷银行倒闭是“煤矿里的金丝雀”时刻 特斯拉股东格伯称非常看空马斯克:我们的客户恨死他了 高盛在硅谷银行倒闭前买下其账面价值239.

1900/1/1 0:00:002021年5月,全国二级建造师执业资格考试开考前,相关试题泄露,并在网上被传播、贩卖。试卷内容几经转手,层层分包销售,甚至有一位宿迁的考生花费200元就买到了试题及答案.

1900/1/1 0:00:00近日,加密货币ShibLa曝出猛料,知名欧意交易所持有10%的shibl代币,很有可能要上线欧意交易所或者交易所持有shibla的股份,这个消息对于刚上线的ShibLa来说的确是一大助力.

1900/1/1 0:00:00记者刘庆义张雪 “买bz4x送威驰”“买开拓者送科鲁泽”......继“12万买C6”“30多个品牌跟进”之后,车圈这种“自残式”掀桌子的玩法似乎愈演愈烈.

1900/1/1 0:00:00癌症是一个人人谈及色变的疾病,目前医学对于癌症还没有完全的攻克,很多人因为患上癌症而失去了生命.

1900/1/1 0:00:00Billions项目组 稳定币市场在这一刻血流成河。但只有这样珍贵的时刻才能提醒我们,我们真正需要的到底是什么样的稳定币.

1900/1/1 0:00:00