近期,加密友好银行Silvergate、SVB和Signature相继关闭,让持续低迷的加密行业雪上加霜,多数人认为加密友好银行的倒闭是银行遭到挤兑,但也有人持不同观点,认为是美国政府从中作梗,通过摧毁加密友好银行打击加密行业。

美国金融体系陷入混乱,一系列历史性的银行倒闭,其中最引人注目的是硅谷银行。但问题实际上开始于几天前,在加密友好型银行Silvergate倒闭之后,最后一家对加密货币友好的银行Signature在尚不清楚的情况下被关闭,而且由于某种原因基本上没有报道。公认的说法是,他们做了“糟糕的注”,然后输了,或者他们无法应对提款的储户。但是,拼凑起来的另一种事件版本要邪恶得多——而且令人信服。这些银行,尤其是Signature,似乎是一场旨在打压服务于加密行业的银行的受害者。

2023年1月,拜登政府对加密货币的战争开启了新篇章。监管机构对美国加密行业的打压急剧升级:

SEC宣布对加密基础设施公司Paxos提起诉讼,原因是该公司发行了BUSD稳定币。

加密交易所Kraken与SEC就提供一种质押产品达成和解。

SEC主席Gensler公开将比特币以外的所有加密资产都称为证券。

参议院环境与公共工程委员会举行了一场听证会,痛斥比特币对环境造成的影响。

美国政府问责办公室:加密监管需要解决机构间缺乏合作的问题:金色财经报道,国会监督机构、美国政府问责办公室 (GAO) 发布了一份6月份完成的关于金融区块链使用监管框架的报告。 该报告表示,加密监管需要解决机构间缺乏合作的问题。加密资产交易平台和稳定币是缺乏监管的产品,将非证券加密资产的现货市场确定为监管差距的中心,并指出,通过指定联邦监管机构对非证券加密现货市场进行全面的联邦监督,国会可以减轻金融稳定风险,并更好地确保平台用户得到保护。该报告建议七个相关监管机构共同建立或调整现有的正式协调机制,以共同识别区块链相关产品和服务带来的风险,并制定及时的监管应对措施。[2023/7/25 15:56:37]

拜登政府提出了一项法案,专门针对加密矿工进行繁重的税收。

纽约司法部长宣布第二大加密资产以太坊是一种证券。

SEC继续采取反消费者保护措施,加大力度在法庭上阻止一只现货比特币ETF,并试图阻止币安美国(BinanceUS)购买破产的Voyager的资产。

OCC让加密银行Protego的全国信托章程申请未经批准就到期。

SEC向Coinbase发出了一份韦尔斯通知,打算针对Coinbase的多种业务对其采取执法行动。

最令人担忧的是,现有加密银行的处境已经从不稳定变成了危急。今年1月,银行实际上被禁止在公共区块链上发行稳定币,禁止直接持有加密资产,并且不鼓励为加密客户提供服务。监管机构在去年11月口头指导对加密货币友好的银行将其对加密货币公司的敞口降至存款的15%。

分析师:美国政府或在5月、8月、10月和12月分四个批次出售4.15万枚BTC:金色财经报道,加密货币分析公司分析师Maartuun发文称,美国政府可能会在2023年5月26日、8月7日、10月19日和12月30日出售其持有的比特币,包括从暗网丝路缴获的比特币,Maartuun认为美国政府可能遵循“73天间隔”的抛售模式。

此前美国政府已经以2.157亿美元出售了9,800枚比特币,其目标是在2023全年分四个批次抛售大约4.15万枚BTC。[2023/4/17 14:09:01]

任何胆敢与专注于加密公司合作的银行都会发现自己被埋在堆积如山的文件中,并面临着来自监管机构的质询。除开”阴谋论“,大量的公开证据也表明Silvergate和Signature并不是“自杀”——他们是被“处决”的。

Silvergate是死于“自杀”还是“谋杀”?

很多分析人士已经详细解释了Silvergate是如何倒闭的。简而言之,它接受加密公司的存款,在利率较低时将这些存款投入到期限较长的债券中,在利率上升时遭受这些债券的损失,并在加密客户要求撤回资金时被迫实现这些损失。利率上升和加密货币抛售的结合——导致客户集体撤资,这让人难以承受。

但这里还有一个潜台词。现在大多数银行的债券投资组合都面临着按市值计价的损失,但他们并没有面临客户的挤兑。事实上,Silvergate在2022年客户资产赎回70%的情况下成功幸存下来,直到2023年这些资产被消灭。Silvergate之所以走到了尽头,是因为在22年的加密信贷危机结束后,剩下的储户被哄和胁迫,撤回了他们的资金。储户不会突然抛弃银行。他们需要一个很好的理由。在这种情况下,有针对性的监管压力和欺凌结合在一起达到了目的。

欧盟官员会见美国政界人士,寻求帮助其制定加密监管法规:10月18日消息,欧盟金融服务负责人Mairead McGuinness已就数字资产发出警告,称其对金融稳定构成威胁。她表示“任何强加于市场的加密货币规定都需要纳入全球秩序。”

Mairead McGuinness在国会山会见了美国政界人士。她表示美国的政策制定者与欧盟有着相同的立场,并敦促美国政策制定者对加密货币相关法律作出更明确的结论。(coingape)[2022/10/18 17:31:04]

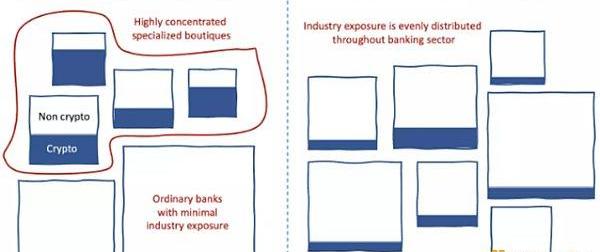

首先,Silvergate在根本上处于脆弱的地位,因为监管机构劝导银行不要与加密货币打交道。因此,加密公司在银行业务方面几乎没有其他选择,Silvergate作为主要的加密友好银行,加密公司的存款比重大。这种结构性漏洞是监管机构对此类银行进行扰乱的直接原因。通常,一个行业会有各种各样的银行提供服务,从而降低任何一家银行在该行业的风险敞口。但由于人们普遍不鼓励银行接触加密货币,存款涌向了少数愿意承担风险的银行。

Messari首席执行官:因美国政府分裂 比特币将在未来半年涨到10万美元:Messari首席执行官Ryan Selkis刚刚发推称,人们通过加密货币赚钱。在接下来的六个月内,比特币将涨到10万美元,这将使比特币在美国势不可挡。你认为在一个完全分裂的政府中,会有任何家会打击为他们的选民创造财富吗?[2020/11/8 11:59:55]

其次,银行监管机构,尤其是联邦存款保险公司(FDIC),在今年年初大幅提高了对这些银行的监管水平,这已经不是什么秘密。此外,在FTX事件之后,启动了几项调查,旨在将Silvergate与FTX和Alameda的不当行为联系起来。联邦调查人员没有对SBF在整个银行体系中的关系进行广泛调查,而是采取了不同的策略,专门针对Silvergate,并断言该银行在此事中负有责任,认为Silvergate是同谋,而不仅仅是受害者。不出所料,储户开始抛弃它们,以降低风险。

最后,也许是最重要的,在22年第四季度和23年第一季度,Silvergate依赖于联邦住房贷款银行(FHLB)的预付款来兑现提款。在第四季度,Silvergate从FHLB预支了43亿美元,以便应付资金流出。然而,在3月初,Silvergate突然偿还了全部预付款项,并迅速宣布将进行清算,引发了更广泛的银行挤兑。没有人知道Silvergate为什么被踢出FHLB。

声音 | Joseph Young:美国政府或将加强对加密货币的监管:加密分析师Joseph Young刚刚发推称,看来美国政府将加强对加密货币的监管。美国财政部长Steve Mnuchin表示,“金融稳定监督委员会的数字资产工作组”将使所有监管机构,如FinCEN、SEC、CFTC和其他机构,都能够对抗加密货币带来的风险。[2019/7/16]

在Silvergate倒闭之后,参议员伊丽莎白·沃伦(Elizabeth)和谢罗德·布朗(SherrodBrown)庆祝了Silvergate的覆灭。从存款人的角度来看,这将是一个提取资金的信号。如果有影响力的国会议员支持以加密货币和科技为重点的银行倒闭,你为什么要把资金留在那里?

这已经不是国会议员第一次煽动银行挤兑了。美国储蓄机构监管局认为,查克·舒默(ChuckSchumer)对2008年印地麦克银行的倒闭负有责任,那是当时美国历史上第二大银行倒闭案。舒默曾在参议院银行委员会任职,他给银行监管机构写了一封信,质疑IndyMac的诚信。12天后,IndyMac遭遇了致命的挤兑。在这两起案件中,参议院银行委员会中资深参议员都利用舆论攻击一家银行,而这家银行随后很快就倒闭了。

Signature在混乱中“突然死去”是为了解决问题吗?

如果这些银行的消亡可以类比为一个谋杀谜案,Silvergate是被缓慢而秘密地用药杀死,而Signature则是在大街上在光天化日之下被杀。3月12日周日,纽约金融服务中心突然将Signature送进了FDIC的破产接管程序。截至2022年上半年,他们有1100亿美元的存款,其中约20%来自专注于加密的公司。他们还管理着流行的Signet产品,该产品与Silvergate的SEN类似,允许他们网络中的加密公司全年全时段的结算法币转账。由于区块链一直在运行和运转,依靠传统的银行时间进行法币结算会导致问题。特别是在Silvergate消亡后,Signet被定位为重要的加密基础设施。

Signature是一家相当古老的纽约银行,主要为房地产提供服务。它的财务状况不像Silvergate、SVB或其他陷入困境的地区性银行那样惨淡。据悉,周日Signature被移交给联邦存款保险公司时,联邦存款保险公司感到惊讶。众所周知,纽约金融服务中心长期以来一直对加密货币抱有敌意。银行危机是摧毁最后一家为加密公司提供服务的银行的完美借口。

唯一的问题是:根据我们所知,Signature被清算时似乎并没有资不抵债,43亿美元的股东价值蒸发了。众议院金融服务委员会前主席巴尼·弗兰克在接受《纽约》杂志的采访时表示。关闭是一次打击,主要是为了向加密行业传递一个信息。通常对加密货币持谨慎态度的《华尔街日报》编委会认为,弗兰克的声明令人十分担忧,于是随后发表了两篇社论。随着更多数据的出现,即使是沉默寡言的《华尔街日报》也开始相信Signature是一场处决。

Signature与FirstRepublic的区别对待非常能说明问题。两家银行的财务状况相似或更糟,但都有时间自救,而Signature是在SVB破产后的一个周日晚上被接管的。在SVB崩溃后,FirstRepublic获得了筹集资金的时间,并获得了300亿美元的救生资金。一位熟悉两家银行财务状况的银行家谈到FirstRepublic时表示:“与Signature相比,它是一种双重标准——在我看来,这毫无疑问。”

Signet和Signature加密业务的后续发展几乎证实了我们的怀疑。据两位消息人士透露,路透社3月16日报道,如果Signature被出售,将不得不剔除他们的加密业务。FDIC后来否认了这一点,但当FDIC于3月19日周日宣布Signature将被纽约社区银行的Flagstar银行收购时,加密业务并不包括在内。

后续调查

自1971年我们切断与黄金的联系以来,在最近这场金融危机中,比特币系统焕发出新的活力。比特币的价值主张从未如此明显——比特币是一种资产,它不是任何人的负债,可以真正由个人自行拥有和持有。此外,Silvergate的SEN和Signature的Signet是为加密货币公司提供全年全时段美元清算的必要基础设施。由于区块链不间断地结算,当它们与朝九晚五的银行业竞争时,就会出现摩擦。每个人都知道,任何一家在加密领域成为领导者的银行都将面临与Silvergate和Signature相同的命运。因此,少数敢于为加密货币公司提供银行服务的银行是秘密运作的。由于FDIC对加密存款设定了15%的人为门槛,没有一家银行能够再现SEN或Signet的网络效应。除非有一家大型银行介入。

目前,需要银行业务的加密公司比以往任何时候都更艰难。FDIC现在要求银行在开展任何新业务之前单独经营所有新的加密货币业务。许多银行家都想帮助这些潜在的加密客户,但由于口头上的15%门槛,他们只能将一定比例的存款分配给该行业,所以他们必须挑选他们能够支持的公司。

作者:NicCarter|PirateWires

编译:Felix|PANews

注:本文有删改

来源:panews

本文来自?a16z?crypto,原文作者:ScottDukeKominers?&1337SkullsSers,由Odaily星球日报译者Katie辜编译.

1900/1/1 0:00:00作者:西昻翔,ChainCatcher作为美国头部合规交易所,Coinbase代表了该国政府对加密行业的容忍度界限。其股价涨跌不仅直接反映财务业绩的好坏,也是资本市场对美国加密监管预期的体现.

1900/1/1 0:00:00作者:火火出品:白话区块链去年下半年,整个加密市场处在深熊困境当中,但Arbitrum生态代表项目GMX和TreasureDAO依然逆势增长,进入2023年以来,随着市场整体回暖.

1900/1/1 0:00:00关于人工智能,尤其是像ChatGPT这样的大型语言模型的最新发展,社会上存在着极大的夸张。此类技术对工作的实质影响也值得关注.

1900/1/1 0:00:001.金色观察|LSD、上海升级以及Eigenlayer的终极叙事自2022年9月以太坊合并以来,权益证明(PoS)已成为除比特币之外所有主要L1链的主流共识机制.

1900/1/1 0:00:00受Arbitrum「撒钱」刺激,业界的空投热情再次被点燃,而ZKRollup系Layer2们则成为了所有羊毛党们关注的焦点.

1900/1/1 0:00:00