原文:《下一轮由LSD驱动的DeFiSummer中,AuraFinance能否成为黑马?》

本文介绍AuraFinance的基本情况,为什么它能够在LSD驱动的DeFiSummer中成为一匹黑马。

LSD,全称LiquidStakingDerivatives,即流动性质押衍生品。也是笔者之前通过数篇文章着重分析的赛道。

LSD协议是伴随着ETH2.0升级成长起来的DeFi衍生品赛道,随着Lido的TVL超越MakerDAO跃居DeFi榜首,RocketPool、Stakewise等产品的资产规模也不断扩张,俨然LSD已经成为一个蓬勃发展的赛道,方兴未艾。

尤其以太坊上海升级临近,LSD赛道火热,可以说是今年2023年的一个主旋律。

随着美国SEC对Kraken平台的处罚,为中心化质押业务敲响了警钟。并且市场也在不断捧高SSV这种,能够帮助质押协议更加去中心化的技术。

长久看来,无论是从监管层面还是生态系统性安全的考虑,以太坊质押都将走向更加去中心化的道路。

那么第一个问题就来了,去中心化协议上需要充足的流动性来保证stETH这类流行性衍生品的兑付能力。

其中笔者认为潜力最大的项目是AuraFinance,它是由0xMaki创建的基于Balancer生态的收益治理平台。

用户通过持有BAL和AURA,为Balancer上的LP和BAL质押者提供最大程度的收益激励。

不过,相比其他LSD协议,AuraFinance关注度并没有那么高,很有可能是上海升级LSD赛道最大潜力股。

1、为什么AURA能够影响池子的流动性?

CertiK:EOA地址已将20枚ETH转入Tornado Cash:金色财经报道,据CertiK官方推特发布消息称,EOA地址(0xe971和0xae87)已将20枚ETH(约3.67万美元)转入Tornado Cash。这两个地址的资金都来自被大量出售的STU代币,导致其价格骤跌99.9%。[2023/6/29 22:07:49]

首先AuraFinance之于Balancer,就极其类似于Convex之于Curve。因此要来解释为什么Aura能够影响协议的流动性,我们就用大家更为熟悉的Convex和Curve来解释,并最后替换一下主体即可。

在Curve设计的机制中,持有者只有凭借将CRV在锁定后获得的veCRV,才能够捕获Curve的价值、发挥代币的功能并行使治理权力。

这种治理权利可以在每周决定每一个池子排放CRV奖励的权重,APY更高的池子,自然会吸引到更多的LP资金前来获取收益,更多的LP资金也就意味着个更好的深度,滑点更低的兑换。

所以本质上,veCRV就代表了对Curve的控制权。

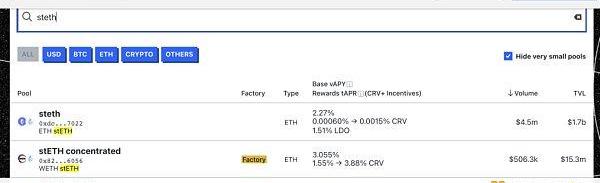

我们可以看到Lido的stETH在Curve上的交易对ETH-stETH的TVL为17亿美金,日交易量450万美元。

如此庞大的TVL为stETH提供了充沛的流动性,保证了它的兑付能力,用户就可以放心拿着stETH做各种事情了。

因此我们能够看出veCRV的投票权带来特定池子的高收益,进而带来的充沛流动性的重要性。

那么现在就来到Convex了,在Convex中用户通过质押CRV1:1的持有cvxCRV,即可获得更高的收益,即Curve平台费用收入+3Crv奖励,以及CVX奖励,但却损失了直接持有veCRV的投票治理权力。

一聪明钱地址10小时前出售1.33万亿枚PEPE获得1162枚ETH:5月22日消息,据Lookonchain监测,10小时前,一聪明钱地址以0.000001595美元的价格出售1.33万亿枚PEPE,获得1162枚ETH。此前该地址以1219枚ETH买入这些PEPE,价值220万美元。[2023/5/22 15:18:12]

也就是说用户通过让渡自己CRV的潜在投票权,换取了比正常在Curve质押更高的一站式收益。

CVX是Convex的原生代币,最大供应量为1亿枚,持有CVX便相当于拥有了对Convex的控制权——CVX作为Convex平台的治理代币,通过锁定CVX便可以让LP对Convex的veCRV治理决策进行投票。

一言以蔽之,控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。

那么接下来显而易见的事情就发生了,如果项目方要获得充足的流动性,那么他就可以去购买足够的Convex或者去贿赂Convex的持有者。

最终将治理决策权放在自己的手里,将高收益分配到自己的池子里去,吸引大量追求高收益的LP入驻,从而增加流动性。

现在我们把AuraFinance当成Convex,将Balancer当成Curve,就可以大致理解为什么AuraFinance能够在流动性的选择上发挥作用了。

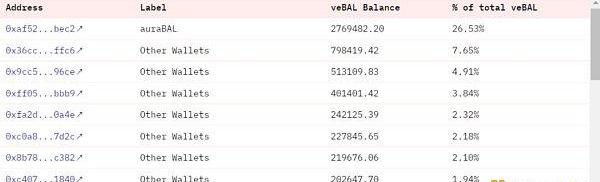

数据显示,目前veBAL已铸造总量约为1044.49万,其中Aura是排名第一的持有者,持有约276.95万veBAL,占比约26.53%。

由此也意味着Aura平台整体占据了Balancer约26.53%的治理权,贿赂vlAURA的持有者也成为了项目方们的一个重要选择。

Gemini宣布开放PEPE充值:金色财经报道,总部位于美国的加密交易所Gemini宣布现在可以在Gemini网站和ActiveTrader上进行PEPE充值,很快将在Gemini移动应用程序和网站上提供美元、英镑、欧元、加元、澳元、港元和新加坡币交易对。[2023/5/10 14:53:56]

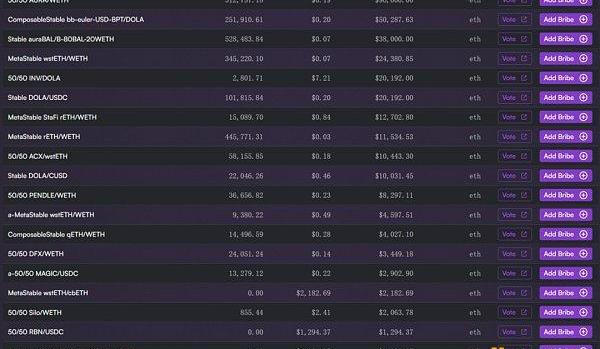

目前可以在HiddenHand平台为BAL奖励分配权重的选举进行贿赂,吸引vlAURA的持有者投票给对应的池子。

2、为什么选择AuraFinance而不是Convex

更高的APY

AuraFinance有不少机制设计来保证相对高的收益。

例如,对于LP来说,Aura消除了BalancerGauge加速池系统的复杂性,为所有Balancer流动性Gauge存款提供流畅的使用流程。

Aura允许LP通过协议拥有的veBAL提升高额收益,同时还可以积累额外的AURA奖励。

zksync Era主网跨链桥已正式上线:3月24日消息,根据社区消息,zksync Era主网跨链桥正式上线,目前可以进行交互,[2023/3/24 13:24:53]

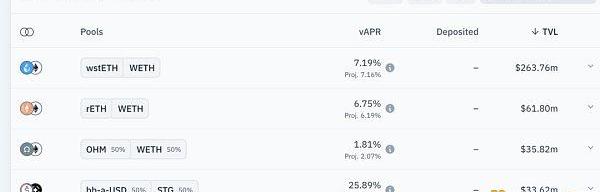

上图左边是Curve,右图是Balancer,下图是AuraFinance,很明显能够看出AuraFinance的rETH-WETH的收益率高达6.75%,相比其他两个平台的收益将近是两倍的差距。

更高的资本效率

项目方通过贿赂获得这种收益和贿赂成本的比值也叫做资本效率,数据显示,每消耗1美元就会产生2.35美元的排放量,AuraFinance的资本效率比Convex高出64%,这样的结果就会吸引更多的项目方。

更低的Gas费用

在其他DeFi协议上进行交易时,token通常在多个池之间转移,包括逻辑在内,这是一个高度消耗Gas的过程,被称之为多跳交易。

比如,下图是BTC和stETH之间的示例。

在Balancer上,此类大量消耗Gas的操作得到了改善,所有的账户都在一个环境之下,只有最终数量的token被转移到vault和从vault转出。

BTC>stETH,Balancer消除了对Gas频繁消耗逻辑的需求,这种创新被称为BatchSwap。

数据:截至11月17日,USDC单周流通量增长约5亿美元:11月19日消息,Circle官网显示,11月10日至11月17日期间共发行约75亿美元USDC,赎回约70亿美元USDC,流通供应量较上个统计周期增加约5亿美元。截至11月10日,USDC流通供应量约441亿美元。[2022/11/19 7:48:02]

Gas费消耗的降低,有利于散户的进入和高频交易,是行业发展的必定趋势。

庞大的合作关系网络

AuraFinance的创始人是0xMaki,也是Sushiswap曾经杰出的领导者,在Maki接受了Sushiswap之后,组建了核心团队,并且与DeFi蓝筹协议建立了合作关系。

最重要的是创造了与Uniswap不同的发展路线图,帮助Sushiswap成了当时足以撼动Uniswap的DEX之一。

正是由于Maki的特殊身份,这次创业也极大的发挥了他个人的价值和关系网络,AuraFinance已然默默与几乎所有主流LSD协议建立了合作关系。

其中包括Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr和StaFi等,所有这些协议都将在上海升级阶段开始提供激励措施。此外,期待更多其他项目的跟进。

Rocketpool算是第一个意识到AURA潜力的项目,自3个月前开始激励以来,rETH-WETH的流动性增加了6倍,导致交易量和费用大幅增加,目前RPL仍然是AuraFinance上最大的参与者之一。

正如前面分析Curve和Convex的案例所描述的,对于在Balancer建池的RocketPool而言,只要rETH/WETH池的BAL奖励分配权重越高,就会吸引越多的人在RocketPool质押ETH获得rETH,然后到Balancer提供流动性进行挖矿,使RocketPool在LSD赛道的市占率上升。

同时,池子的流动性越高,rETH的脱锚风险也就越小。

3、LSD驱动的DeFiSummer正在进行中

对于新的LSD协议来说,尚未开垦的经济模型是他们的最大优势,直接以代币激励的方式挖矿吸引资金流入,对老牌协议发起一场类似“吸血鬼攻击”,说不定来一场LSD挖矿Summer呢?

AuraFinance背靠Balancer的流动性支持,或许也能成为一匹黑马。

RPL的做法为基本的LSD增长给出了范例:支付投票奖励——增加流动性和TVL——集成以建立安全和差异化的产品。从结果上看,其他合作的协议效仿并开始抢夺投票权只是时间问题。

OlympusDAO购买了20万美元,并将在未来4个月内再次购入80万美元,最近还在Aura中存入了价值约7000万美元的BPT。此外,他们还卖出了CVX头寸用来买入AURA。

FraxFinance也正在寻求积累AURA,正如其founderSam所暗示的那样,Frax正在讨论针对增强型FRAX池的试点投票激励计划。

SynapseProtocol也提议将SYN流动性迁移至Balancer,并开始在Aura上提供投票激励。每轮大约10万美元的投票奖励,这将使vlAURA收入增加约30%。

Redactedcartel将在上海升级后推出其LSD支持的稳定DINERO,且很可能通过其vlAURA持有来激励流动性。

StargateFinance是Aura的主要利益相关者,最近也提供了21万美元的激励措施,也是其迄今为止投入Aura的最大一笔激励资金。

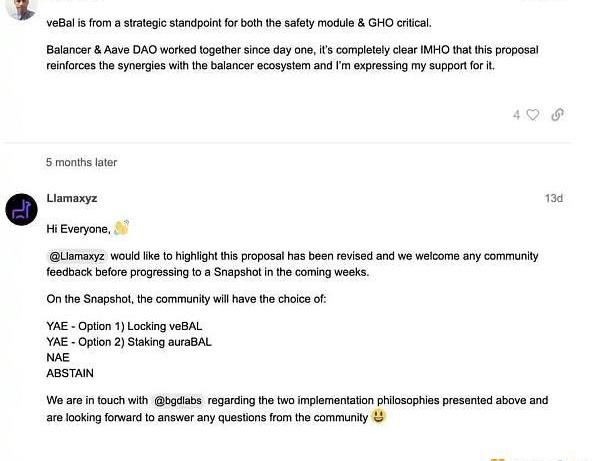

Aave的激励计划近期也提上了日程,将在未来几天推动锁定veBAL的提案,也可以通过Aura激励GHO流动性。

Alchemixfi已将其ALCX的流动性转移至Balancer,并将通过其TOKE持有的资金购入AURA,未来的Alchemix资产可能会被整合,并且关于提供投票激励的讨论已经在进行中。

谈及Arbitrum,一旦可以进行跨链,可能会看到很多Arbitrum项目进入其Aura生态。比如,当MAGIC、JONES、GMX、GNS、DOPEX、VSTA等都开始与LSD一起激励vlAURA投票时会发生什么?

与Aura的合作还在继续,后续新的合作伙伴包括Ribbon、Liquity、Pendle、Gearbox、Euler等。

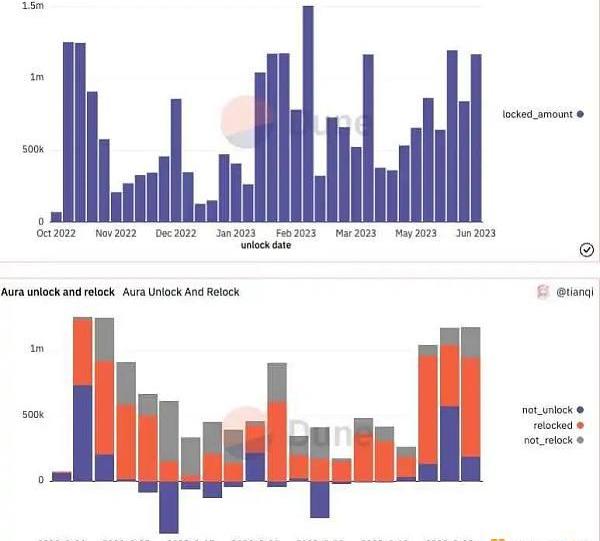

最近的解锁的vlAURA的70-80%都进行了再次锁定,几乎没有卖出。像Gnosis、Badger和Messi这样的大户都是长期持有的,他们每几周都会不断累积锁定AURA。

Nansensmartmoney通过在过去一个月内的积累,token数量涨了5倍。Arca也在过去一个月内大量买入:

4、总结

根据DefiLlama的数据,当前Aura的TVL为6.17亿。

Aura作为Balancer生态的龙头,和Balancer的发展是相辅相成的,目前包含大量LSD协议在内的项目方涌入Aura。

目前Balancer流动性最大的前三个池子分别为wstETH/WETH、BAL/WETH、rETH/WETH,第二名是与veBAL相关,另外两个池均为LSD相关。

本质原因在于其资本效率优于传统的流动性奖励模式,也优于同赛道的Convex。

出品:ThePrimediaDAO?共研共创参与者:Jerry,BeeGeeThePrimediaDAO以成就传奇为使命.

1900/1/1 0:00:002022年12月,ChatGPT的横空出世,让OpenAI用一个核弹级的应用成果,改变了科学研究和工程应用的范式。2023年3月15日,GPT4发布,人工智能再次吸引了大家的目光.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是项目周刊,带您一览本周主流项目以及明星项目的进展.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:489.5亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量71.

1900/1/1 0:00:00图片来源:由MazeAI生成2022年8月,游戏设计师JasonAllen参加了一场数字艺术比赛。他的作品《Theatred’operaSpatial》成功夺冠,却在赛后引起了极大的争议.

1900/1/1 0:00:00撰文:?CabinVCL2旨在解决以太坊长期存在的、提升吞吐量的迫切需求,今年,其头部生态相继迎来阶段性的技术落地,同时也是今年以太坊主网升级的主要受益板块.

1900/1/1 0:00:00