文章作者:JosephPolitano?文章编译:Blockunicorn

在硅谷银行倒闭后,美联储向银行借出了3000亿美元的紧急资金,这是否足够?

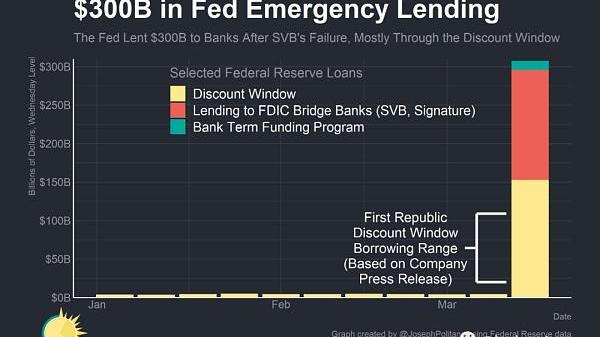

自2020年以来,美联储首次紧急为美国银行体系提供支持。在上周硅谷银行和SignatureBank倒闭后,几家主要的地区性银行正在苦苦挣扎,而这些破产机构的不良资产仍由联邦存款保险公司(FDIC)管理。美联储承诺在整个危机期间保护银行和金融系统,并以强有力的实际行动来支持这些承诺——支持联邦存款保险公司(FDIC),上周末开放了一项新的银行贷款安排,放宽了银行紧急信贷额度的条件,并承诺向任何陷入困境的储蓄机构提供流动性。

截至周三,他们还为美国银行提供了3000多亿美元的新贷款,这是2020年初疫情最严重时创造的直接信贷的两倍多。到目前为止,这已经有效地遏制了危机——自从联邦存款保险公司、美联储和财政部联合起来应对危机以来,一周内没有更多的银行倒闭——但许多银行机构仍然处于风险之中。那么,美联储的3000亿美元应急反应——以及他们制定的一系列新政策——是否足以阻止危机?

美联储12月加息75个基点的概率为34.7%:金色财经报道,美国联邦基金利率期货显示,市场定价美联储12月加息75个基点的概率为34.7%,明年2月加息50个基点的概率为66%,定价美联储将在明年6月达到5.14%的终端利率。[2022/11/4 12:15:34]

分解美联储的紧急贷款

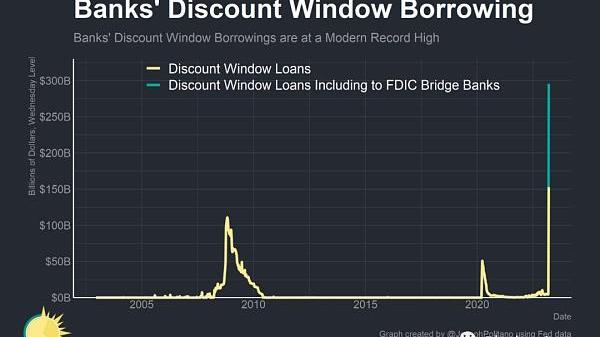

截至周三,美联储已经向银行系统提供了超过3000亿美元的有担保直接贷款——比全球金融危机以来的任何时候都多——以遏制硅谷银行(SVB)和签名银行倒闭的影响。超过119亿美元的贷款来自银行定期融资计划(BTFP),这是一项新设立的工具,允许银行以票面价格抵押政府支持的证券,以换取最多一年的贷款。然而,美联储的大部分贷款(2950亿美元)来自贴现窗口,这是美联储历史上为向银行提供紧急流动性而保留的抵押直接贷款工具。美联储为SVB和SignatureBank向FDIC旗下的过桥银行提供了1420亿美元贷款,并通过贴现窗口向私人银行提供了1520亿美元贷款。在这1500亿美元的私人借款中,有一家私人银行可能占了大部分——第一共和国银行,他们发表声明说,自硅谷银行倒闭以来,他们的贴现窗口借款从200亿美元到1090亿美元不等。

美联储戴利:我们更可能将利率提高在3%左右:7月15日消息,美联储戴利表示,我们说的不是将利率提高到极高的水平,更可能的是在3%左右。我们开始看到通胀正在下降的迹象。希望看到年底前通胀率“降低一些”,到2023年将有更多改善。零售销售数据显示人们仍在消费,我认为经济衰退不会是可能出现的结果之一,现在问题是降低通货膨胀。(金十)[2022/7/15 2:16:32]

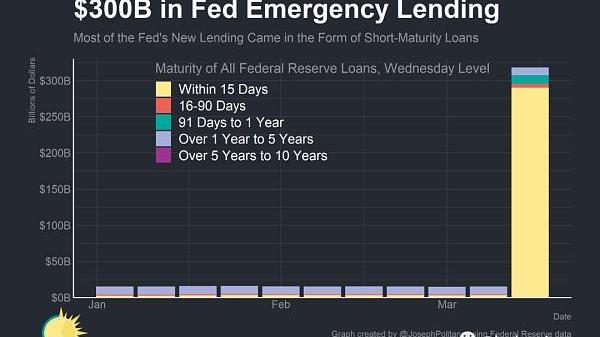

这些紧急贷款的绝大部分都是非常短期的贷款,其中2900亿美元的贷款在15天内到期,创下了历史新高,只有5.4亿美元的贷款在16到90天之间到期,几乎全部是贴现窗口贷款。另外,119亿美元的贷款在3个月到1年之间到期,几乎完全对应于BTFP的贷款期限。

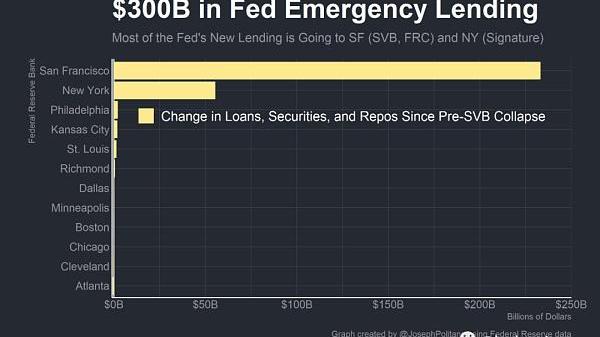

美联储有意不立即公布他们贷款给了哪些机构以及他们借了多少,但通过查看地区联邦储备银行的总资产数据,我们可以大致了解谁从美联储获得了流动性。查看包括贴现窗口贷款和BTFP资金在内的项目,我们可以看到贷款并不是均匀分布在全国范围内,而是严重集中在两家联邦储备银行。对SVB和第一共和国银行拥有管辖权的旧金山联邦储备银行的资产增加了2330亿美元,对Signature拥有管辖权的纽约联邦储备银行的资产增加了约550亿美元。这并不一定意味着所有的贷款都集中在SVB、SignatureBank和第一共和国银行3家银行——几家西海岸地区银行也出现了困境,纽约联邦储备银行对许多不一定只在纽约的金融机构(例如,大多数外国银行组织)有管辖权——但这确实意味着危机并不一定导致全国各地的银行向美联储借款。

摩根大通:美联储加息或引发加密货币暴跌:金色财经报道,摩根大通资产管理部门首席全球策略师David Kelly周三表示,随着美联储加息,并终结“疯狂的”投机时代,加密货币可能会进一步大跌。他表示:“在某个阶段,我预计加密货币将遭受重大损失,因为那里什么都没有。”

鉴于美联储准备在2022年多次加息以遏制通胀,投资者已从风险较高的投资中撤离。Kelly认为,最近的市场动荡还没有结束,而数字资产特别危险,因为它们毫无用处。这些都是虚幻的东西,很容易受到利率上升的影响。

这位资深策略师表示,美联储在大流行时期的刺激措施迫使债券收益率降至超低水平,这促使投资者转向高度投机性的投资,如加密货币和无利可图的科技股。[2022/2/17 9:57:20]

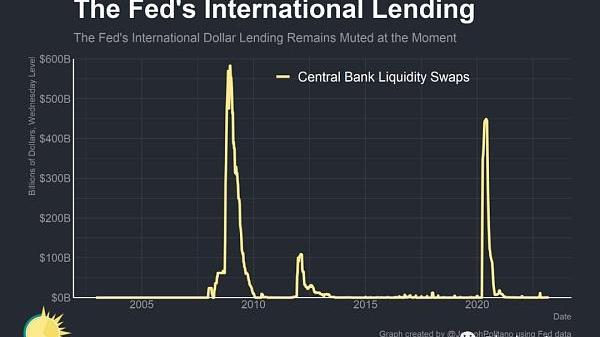

通过美联储的美元互换额度(外国央行可以用来向外国银行发放以美元计价的贷款的工具)借入的资金也不多。尽管瑞士信贷(CreditSuisse)等外国金融机构最近的疲软可能很快就会要求使用互换额度,但目前这种互换额度的停用意味着,危机迄今为止主要被控制在美国境内,美联储紧急资金的主要接受者是从贴现窗口借款的美国银行。

美国银行首席运营官:美联储发行CBDC不可避免:11月5日消息,美国银行首席运营官Tom Montag周四在Chainalysis举办的会议上分享了他对加密货币、稳定币和央行数字货币(CBDC)的看法,以下是其几点看法:关于今天的加密货币:它们让我想起早期的衍生品。关于稳定币:我和大家一样也弄不太明白。你会很紧张,每一枚稳定币背后真有一美元吗?关于美联储发行CBDC:这不可避免,但不会有太大影响。关于银行与加密货币竞争的说法:我根本不认为这是竞争。我认为它只是另一种资产类别,人们出于各种原因喜欢它。?关于比特币:我开始明白它有可能成为一种全球价值储存工具。我们习惯于拥有一种稳定的货币,因此要明白它的重要性并不容易。对加密公司的合规建议:你看到海量的数据,你需要算法来自动寻找你需要的内容。(BusinessInsider)[2021/11/5 6:32:41]

了解贴现窗口的新时代

在很多方面,SVB的崩溃及其后果对银行体系构成的风险让美联储措手不及。监管机构对较小的?“地区性”银行采取了宽松政策,他们错误地认为,这些银行的倒闭不会对金融体系构成系统性威胁,而美联储认为,加息的速度还没有快到破坏银行体系稳定的地步。然而,在某种程度上,他们是非常有先见之明的——美联储一直试图将贴现窗口的改革制度化,旨在改善早期covid金融危机之后的金融稳定性。今天,贴现窗口的空前使用在一定程度上反映了这些改革的预期结果。

Diem美元稳定币将会在美联储发行CBDC后退出市场:Facebook 旗下数字货币项目 Diem 的首席经济学家 Christian Catalini 表示,其最近宣布的 Diem 美元稳定币只是一个过渡项目,等美联储发行央行数字货币(CBDC)或数字美元后,

Diem 美元稳定币就会逐步退出市场。Christian Catalini 称,公共部门在涉及发展与稳定、货币、价值储存和宏观审慎政策等方面时具备更大的比较优势。(Ledgerinsights)[2021/5/28 22:53:20]

在美联储成立的早期,很多机构基本上一直从贴现窗口借款,因此该窗口更像是一种常规的货币政策工具,而不是金融系统的紧急支持的后盾。到了20世纪20年代后期,美联储开始不断反对使用贴现窗口,认为过度依赖贴现窗口会滋生金融稳定风险,而且在美联储通过向系统中注入或移除银行准备金来设定政策利率的时代,这个工具已经过时了,也失去了作用。每当银行再次从贴现窗口借款时,美联储就会加强要求,增加附加费,或者更多地限制贷款以推动银行远离贴现窗口。这导致了一个严重的问题——由于美联储强烈反对使用贴现窗口,整体使用率非常低,任何试图在真正紧急情况下使用贴现窗口借款的银行都将面临巨大的耻辱。

通过向美联储借款,表明银行他们处于真正的绝望境地,没有其他选择。如果股东、债权人、储户、甚至政府监管机构发现你使用了贴现窗口,他们不会对你客气——这对银行高管来说基本上是一种可被解雇的罪行。这样做的后果是,即使是无辜受到压力的困境机构,也会选择承担不必要的财务风险,而不是向美联储寻求帮助,这使得整个金融系统更加不稳定。

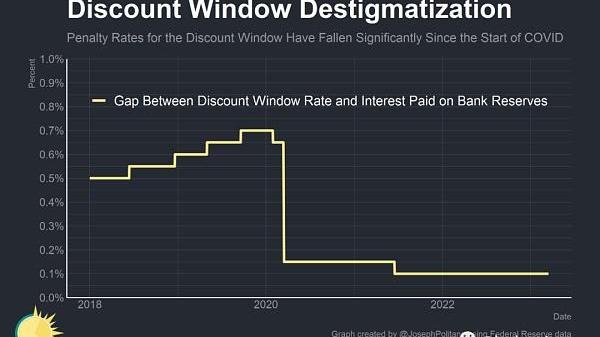

在2020年初的金融危机之后,美联储进行了几项改革,旨在鼓励更多银行使用贴现窗口,并减少从美联储借贷的耻辱感。首先,最长期限从隔夜延长到90天,使银行能够进行更长期、更灵活的借贷。其次,对于从贴现窗口借款收取的“惩罚利率”大幅降低,以使从美联储借贷的成本不再显著高于市场利率——截至今天,贴现窗口的主要信贷利率仅比美联储支付给银行准备金的利率高出0.1%,而在疫情之前为0.7%。

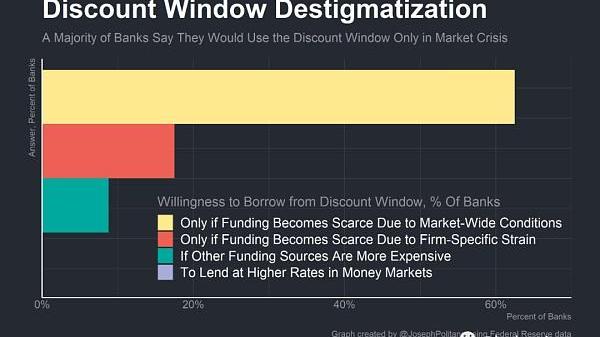

尽管使用贴现窗口会导致银行的信誉受损,但自疫情以来,使用贴现窗口带来信誉受损影响已经减弱——超过60%的银行表示,如果市场条件导致资金稀缺,他们将从美联储借款,这是在2021年3月之前的情况,而在SVB崩溃之前,银行经常从贴现窗口借款数十亿美元。在SVB崩溃后进一步放松抵押品要求的变化,可能会鼓励更多银行使用贴现窗口,并有助于减少信誉受损。如此多的银行感到需要使用贴现窗口对美国金融健康状况来说是个不好的迹象,但他们使用贴现窗口而不是试图在没有美联储帮助的情况下独立应对是个好迹象。

然而,具有讽刺意味的是,由于与SVB崩溃的联系,BTFP可能最终会继承贴现窗口的信誉受损问题。然而,119亿美元的贷款余额表明银行不过度担心从美联储借款的形象问题,这是对金融稳定的积极信号。如果信誉受损再次成为一个问题,美联储可能会尝试复活或调整“期限拍卖机制”——这是一个大衰退时期的计划,美联储会向银行拍卖一定数量的抵押贷款,以防止任何一家金融机构因要求从美联储借款而受到信誉受损的影响。然而,美联储可能认为持续使用贴现窗口是该系统暂时按预期运作的标志。

结论

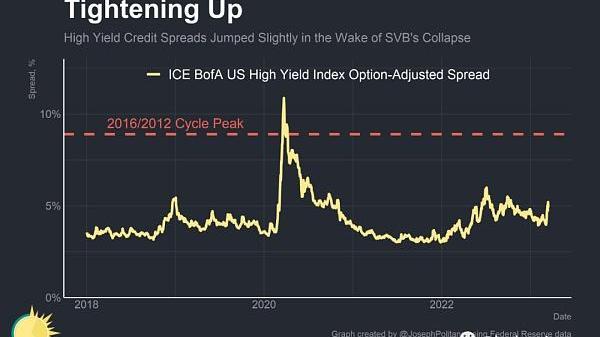

到目前为止,美联储的干预已经成功地防止了金融状况的灾难性收紧——尽管自SVB失败以来企业债券利差有了明显增加,表明主要公司的借贷条件变得更加困难,但仍低于最近的7月和10月高点。但这并不应被误解为危机已经结束的迹象——例如,FirstRepublic除了从联邦储备借入数十亿美元外,还不得不从其他几家大型银行中吸收了300亿美元的存款。仍有几家银行处于风险之中,美联储的紧急措施稳定银行系统的影响可能需要时间。

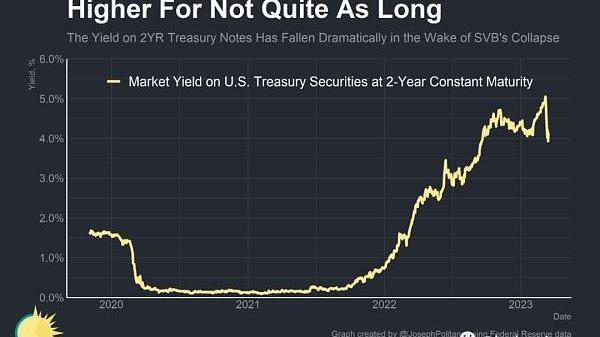

然而,有一点是明确的——SVB危机的持续影响使金融状况恶化,同时也降低了对近期利率的预期。3月8日,利率期货市场预计美联储最有可能在下周的FOMC会议上加息0.5%——今天,他们认为很有可能根本就不会加息。两年期国债收益率下跌超过1%,在过去的一周里一直在剧烈波动。由于经济预测的恶化,银行已经在收紧贷款--过去两周的事件不可能让他们对未来的经济前景更加兴奋。美联储的紧急努力是否足以恢复人们对金融系统的信心,将取决于银行是否能在不造成足以拖垮美国经济的信贷紧缩的情况下恢复稳定。

头条▌马斯克:Twitter将于3月31日开源所有用于推文推荐的代码金色财经报道,特斯拉CEO马斯克发布推特表示,Twitter将于3月31日开源所有用于推文推荐的代码.

1900/1/1 0:00:00通过和客户、合作伙伴的交谈,笔者有幸从Web3和元宇宙领域的最聪明的头脑那里学习到了一些经验。通过这些对话和观察,希望本文能够刷新您对Web3和元宇宙行业的认知,以及行业在未来一年内将如何发展给.

1900/1/1 0:00:00原文作者:AmbcryptoSuzukiShillsalot原文编译:PANews硅谷银行倒闭导致美元稳定币?USDC?上周末出现脱锚并一度跌至?0.87?美元低点.

1900/1/1 0:00:00钱包被盗事件层出不穷,如何防止用户资金损失和盗窃始终是行业重要问题,目前市场上出现的多重签名和社交恢复钱包能够极大提升钱包的安全性,但如何选择钱包的“守护人”成为了下一个要思考的问题.

1900/1/1 0:00:00北京时间今天上午7点,备受期待的YugaLabs比特币NFT系列“TwelveFold”正式拍卖.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:506.9亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量50.

1900/1/1 0:00:00