目前,市面上基于GLP的真实收益而搭建的DeFi项目至少有5-10家,争夺GLP的竞争格局逐渐丰富。其中,收益协议JonesDAO于2023年一月新推出的jGLP和jUSDC资金池自发布就表现优异。根据@defimochi发布的数据图表,jGLP在短短一周内占据了超28%的GLP市场份额,让Mugen和Plutus等对手统统让出一席。到底什么是jGLP?为什么他能迅速吸收大量的GLP?本文将逐一讲解jGLP和jUSDC池的原理,让读者理解其高收益来源的奥义。

TL;DR

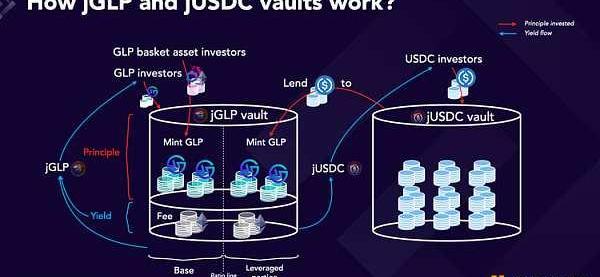

jGLP和jUSDC是基于GMX流动性提供者的权益代币GLP推出的收益策略资金池,由Arbitrum上收益策略协议JonesDAO创办。

其原理类似于传统的配资,jGLP资金池通过从jUSDC稳定币池中借$USDC并铸造更多的GLP,从而给质押GLP的用户更高的收益。

来自于$USDC池的额外收益按照一定比例分给两个池子。

两资金池的原理披露较为清晰,但杠杆率的计算并未给出细节。

什么是JonesDAO?

JonesDAO是一个搭建在以太坊主网和Arbitrum上的DeFi收益策略协议。

数据:过去一周USDC流通量减少5亿美元:金色财经报道,据官方数据,过去7天Circle共发行11亿美元USDC,赎回16亿美元USDC,流通量减少5亿美元。截至8月5日,USDC总流通量为260亿美元,储备量为261亿美元,其中现金18亿美元,Circle Reserve Fund持有243亿美元。

\u2028[2023/8/6 16:20:52]

其主要是搭建类型多样的资金池,针对不同风险偏好的用户群,每个资金池执行不同的策略。目前其提供了三种类型的资金池:

OpFi资金池:更多面向风险厌恶的投资者,存入的资金将用于Dopex和其他Arbitrum期权协议。

Metavaults:存入的资金将去提供各种流动性,资金池帮存款用户持有LPtoken。

高级收益策略池:这种更像是针对某新项目的定制化的配资池子,目前JoneDAO提供一个组合的策略池:jGLP+jUSDC资金池,他们均是基于GLP池的收益策略。下文我们会详细说明此部分。

什么是GMX和GLP?

GMX是一个Arbitrum上的去中心化交易所,其特色的杠杆产品让用户有着中心化交易永续合约般的体验。想成为GMX的做市商需要存款并铸造GLPtoken。GLP本身是GMX的混合多资产资金池,为其他交易用户提供流动性,GLPtoken则是该池的权益份额代币。

Ark Invest过去一周共增持近3000万美元该股股票:金色财经报道,Cathie Wood旗下Ark Invest基金于本周五再度增持119,429股Coinbase股票,约合640万美元。其中,Ark Invest通过Ark Innovation ETF增持103,129股Coinbase股票,通过Ark Next Generation Internet增持16,300股Coinbase股票。

此前报道,Cathie Wood旗下Ark Invest基金于本周二增持超过35万股Coinbase股票,约合2050万美元,Ark在过去一周内共增持价值2980万美元Coinbase股票。[2023/3/11 12:57:17]

GLP池里有一篮子资产,一半稳定币,一半非稳定币,这些资产成为了全部交易者们的对手方。GLPtoken的持有人可以收取70%的交易手续费。

如果还不太熟悉GMX,我们推荐阅读这篇Thread。

GLP可以交易吗?

注意,虽然GLP是ERC20格式的token,但他不能在GMX之外的任何场所交易或转账,因为他合约里就没有常规的transfer合约。尽管如此,StakedGLP是可以像常规的其他ERC20token一样转账交易的。

数据:方舟基金在近一周增持价值975万美元的Coinbase股票:9月12日消息,数据显示,ARK方舟基金在过去一周累计增持120654股Coinbase股票COIN,按当前价格估算,价值约975万美元。期间,ARK仅减持24140股COIN。[2022/9/12 13:23:46]

从GLP池子的分配上看,50%的稳定币构成给了GMX市场一半的资金额度允许开空这些非稳定币,也让LPs的“仓位”更为安全,但可能会让LP们望而却步,因为对于LP来说,这些稳定币都是机会成本,在牛市中他们本可以用这些资产轻松找到更高的收益。

Quantumzebra曾写过一篇极好分析文章,论述在牛市中GMX会发生什么,正如他所述,如果没有人开空,由稳定币组成的一半池子将毫无用处。交易者只会从GLP池中借出$BTC和$ETH进行多头押注。

为留住LP们,JonesDAO于是创建了jGLP+jUSDC资金池。他们用了一个有创意的“场外”配资机制,加杠杆后提高GLP持有人的激励,同时向$USDC持有人提供低风险的收益产品。

jGLP和jUSDC池的收益原理

全球机构持仓数据一周速览(2.20-2.26):金色财经报道,据欧科云链OKLink数据显示,本周有2家上市公司增持BTC,增持总额为98,558枚;灰度增持BTC、ETH、LTC、BCH,减持ETC;机构BTC持仓总比重为5.841%。更多数据见下图。[2021/2/26 17:56:50]

jGLP池通过从jUSDC池借入$USDC来铸造更多的GLP,并拿走了绝大部分的新增收益,从而提高GLP的收益。

用户将GLP或GLP篮子中的任何代币存入jGLP金库。(所有的一篮子代币都由jGLPvault的智能合约先在GMX中抵押铸成GLP)。

用户可以在任何时候从jGLP池中提款GLP或任何GLP成分代币,金库会帮助用户从GMX赎回,但用户需要支付相应的费用。

jGLP池将铸造jGLP票据代币给质押人

存入的这些GLP产生的GMX费用收益将全部转给jGLP持有人。到此步骤为止,持有GLP与将其存入jGLP金库的回报还没有任何区别。

那么额外收益从何而来?因为jGLP资金池的智能合约会从jUSDC金库借入$USDC,用于铸造更多的GLP以实现加了的杠杆头寸。

Coindesk分析师称:过去一周,数字货币在震荡中缓慢上涨:Coindesk分析师称,过去一周,数字货币在震荡中缓慢上涨,多空双方皆无力推动市场大的变化。过去24小时BTC一直在6800美元左右震荡,三角区域已经形成,支撑线位于6570美元附近,压力线则位于7080美元附近。未来,投资者应关注市场信号,熊市信号出现,即BTC价格跌破支撑线时,可能会引发价格跳水至6000美元甚至以下;牛市信号出现,即高交易量支撑BTC价格到7189美元时,很有可能使价格突破至7510美元,甚至上至8000美元。[2018/4/11]

jGLP会借多少美元去加杠杆?杠杆率有多大?杠杆率是否会变动?

目前,我们无法找到相关数据来展示确切的杠杆率,但JonesDAO表示其资金池采用的是一个动态杠杆率,方向与市场趋势相反。当市场下跌时,它将会走高,反之亦然。

根据它的官方文件,它只说明里“在特定的风险参数内借入$USDC,并锚住目标杠杆范围”。

因此,jGLP池里的GLP可以被分为两部分:基础部分+杠杆部分。

杠杆部分的收益会被分配给三方:jGLP持有者、jUSDC持有者和治理库。

jUSDC资金池是jGLP杠杆的流动资金来源。适用于风险偏好较低的用户。该池子的稳定币借贷收益要高于普通接待协议入AAVE和Compound。

用户将$USDC存入jUSDC资金池以获得利息。收益率相对GLP当然是较低,但至少比其他借贷协议有利可图。

jUSDC池将铸造jUSDC票据代币给质押人,也只有在他们选择自动复利的时候。

注意,从jUSDC池中提币需要提前发起申请,并在24小时后可以开放提币。

存入的$USDC会被设定好“特定杠杆率”的jGLP合约直接借出,以去在GMX中铸造更多的GLP实现杠杆加成。

这些新铸造的GLP将产生更多的GMX费用收益。这些收益按照我们之前提到的杠杆部分规则分配。jUSDC持有人可以获得30%到50%的杠杆部分收益,具体数值还会取决于jUSC池的利用率。

三种收益来源组成jGLP的高收益

jGLP持有人主要从三个方面获得收益:

基础部分。用户们直接存入的GLP,会源源不断收到GMX的手续费,全部分配给jGLP持有者。

杠杆部分。从jUSDC池借来的$USDC也被mint成了GLP,每周收到GMX发的$ETH,一大部分分给jGLP持有人。(更多的收益率?)

不撤出激励Reflexiveincentives。一种防止退出流动性的激励,来自于从jGLP池撤出提款的用户,分给仍旧留在池里的LP们。

更多的激励来源:自动复利的奖励和提款惩罚

从jGLP提现需要支付总仓位的3%费用。其中1/3将作为“不撤出奖励”分配给其他存款人。2/3将分配给选择了自动复利的用户。

jUSDC的用户将主要从杠杆部分的收益率中获得收益。从jUSDC提币撤出,也需要向其他jUSDC用户支付其仓位大小的0.97%,作为留存的“不撤出奖励”。

但是,留下来的jUSDCstakers实际收到的奖励是和0.97%有差距的。真实是上述金额与GMX赎回$USDC的真实发生成本之间的差额。当成本高于0.97%的费用时,将不会有留存奖励了。

请注意,当从jUSDC资金池提币$USDC时,首先的流动性来源是池子里中未使用的闲置$USDC。超出部分的提款都需要在GMX中销毁GLP实现。

结论

请大家注意,jGLP+jUSDC并没有消除GLP的任何机会成本或对手方风险,相反,它只是加杠杆的手段增加了直接持有GLP的收益率,让它变得更有吸引力,而且是通过从其他规避风险的用户手中借钱实现的。

这种模式服务于两类用户:

GLP持有者可能因为各种原因想增加风险溢价。通过这种方式,JonesDAO可以通过提供有吸引力的收益率获得更多的GLP。

而也要有厌恶风险用户不满足于借贷协议的利息,想要更高收益。JonesDAO也为规避风险的用户提供相对高的收益率产品。

但对于后者,其实他们间接承担了GLP的流动性风险,因为他们自己的钱也被拿去用于mintGLP,却没有得到该风险应得的100%的回报而只是一部分。如果GMX真的出现$USDC赎回的挤兑,jUSDC池用户将受到较大影响。至于额外收取的风险溢价是否能cover这些新增的风险,我们仍缺乏数据支持。其官方文件和白皮书中缺乏杠杆率数据和详细的收费结构。因此,DYOR并在做任何决策时都要谨慎,我们会持续跟进。

参考

UnderstandingjUSDCandjGLP

jGLP&jUSDCWhitepaper

DefinitiveGLPvaultstracker

TwitterThreadsfrom@quantumzebra123

GLPRebalancing

原文:《JonesDAO的jGLP,高收益的$GLP从哪里来?》

作者:0xivecott

来源:panewslab

以太坊很快将迎来上海升级,这将ETH质押用户能够解除自信标链启动以来质押的ETH。同样,那些提供ETH质押服务的DeFi也必须即时升级.

1900/1/1 0:00:00作为Web2的代表性社媒平台,Twitter在短短3年时间内转变了自身发展定位,从重平台应用转向了重协议契约.

1900/1/1 0:00:001.a16z:代币设计的陷阱、解决方案与未来展望代币是一个非常有趣、有用、强大的新型工具,它改变了协议的设计方式和可以实现的结果,但代币并不是设计的核心对象.

1900/1/1 0:00:00作者:CoinDesk首席内容官MichaelCasey编译:比推BitpushNewsMaryLiu我一直反对这样一种阴谋论.

1900/1/1 0:00:00我一直想去参加StarkWare会议,因为我对StarkWare生态系统的理解不如对以太坊的其他部分那么深.

1900/1/1 0:00:00比特币价格在剧烈波动一个月之后,目前的价格保持在几大持有者群体的链上基础成本之上。这导致大部分BTC持有者处于未实现盈利状态,并暗示宏观市场趋势正在转变.

1900/1/1 0:00:00