原文作者:DeFiCheetah。

这个帖子是关于我对DEX的分析框架:为什么我认为CurveFinance优于Uniswap,以及为什么Univ3是一个错误的产品!

简而言之,有两个原因:(i)定价权和(ii)盈利能力

@DeFi_Made_Here此前发表了一篇关于CurveFinance的帖子?,对比了Curve与Uniswap。

这促使我写了这篇内容来提供很多人在对比DEXs时不会考虑的观点。

首先,Uniswapv3推出后,Uniswap放弃了定价权。那是什么意思?对于在多个交易所之间交易的任何资产,只有一个交易所可以拥有定价权。

一个例子就是:股票的ADR与主要交易的交易所中的股票

在加密行业中,一个代币可以在多个交易所、CEX或DEX中上市。

为什么说Uniswap在推出v3之后放弃了定价权?

这就与LP如何在v3中提供流动性有关——LP为提供最多流动性的地方选择了一个价格范围。这称为集中流动性。

GameStop选择0x协议API为其数字资产钱包中的DEX交易提供支持:7月10日消息,电子游戏及相关产品零售商GameStop为在其自托管钱包中支持DEX交易,使用0x协议API访问多链流动性,为其用户提供无缝的交易体验。[2022/7/10 2:03:05]

为什么是集中的?

在Uniswapv2中,流动性沿着xy=k的不变曲线均匀分布,但由于大多数交易活动同时发生在一个范围内,所以xy=k曲线其他部分的流动性没有被利用,即资本效率低下。v3设计就是为了解决这个问题。

v3比v2更具资本效率,但它需要LPs积极管理他们的头寸,因为交易对的价格范围不时变化。这阻止了新项目在v3中为其原生代币建立新的流动资金池。

为什么?

由于初始流动性较浅,新代币的价格区间波动很大,v3中有资金池的新项目需要经常调整价格区间。

这带来了管理流动性的巨大成本,这是他们无法承受的。因此,大多数新代币都没有在v3上列出。

由于v3上可用的新代币很少,Uniswap就失去了定价权。

DEX聚合器Matcha在Polygon累计交易额超10亿美元:3月30日消息,DEX聚合器Matcha在社交网站上发文表示,Matcha用户在Polygon网络上的累计交易额已超10亿美元。Polygon成为继以太坊之后第二个在Matcha上达成该纪录的网络。[2022/3/30 14:26:14]

怎么回事?要寻找蓝筹代币的价格,人们会参考Binance平台上的价格。对于币安未上架的代币,由于在v3发布之前v2上上架了更多新代币,人们通常参考v2获取价格信息

由于管理流动性的巨大成本,v3上的池子大多是流动性强且不太可能剧烈波动的蓝筹代币,Uniswap作为价格信息主要来源的地位分崩离析。

所以呢?

没有定价权的DEX中的LP会因为被套利而蒙受巨大损失,不知情的订单流远小于有定价权的交易所。套利是对LP造成很大伤害的有流量的主要来源之一。

为什么LP在没有定价权的DEX中吃亏更多?

ANS:更少的不知情订单流+更多的有流

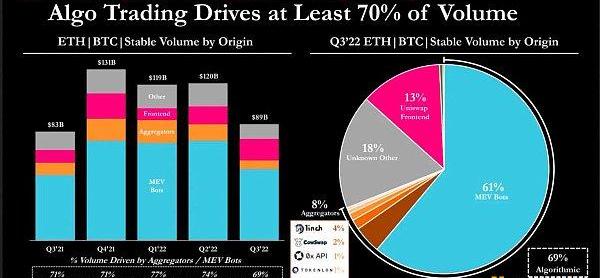

正如@thiccythot_(https://twitter.com/thiccythot_/status/1589022227437039616?),@0x94305@0xShitTrader所指出的,v3LP由于巨大的有流量而持续亏损-v3交易量的约43%来自MEV机器人!何必呢?这就无法鼓励用户成为v3的LP!这就影响了v3的盈利能力。

Conflux与去中心化交易所MDEX达成战略合作:据官方消息,Conflux已与去中心化交易所MDEX达成战略合作伙伴关系。MDEX.COM(HECO)将于2021年9月23日20:00 (UTC+8)开启与CONFLUX联合挖矿活动,并对流动性挖矿权重进行调整。质押hCFX/USDT挖MDX,活动周期30天,挖矿奖励为价值10万USDT等值的MDX,也可以抵押MDX直接获取hCFX奖励。[2021/9/23 17:00:00]

没有定价权的交易所,很难在行业中占据领先地位,进而影响其盈利能力。

相比之下,当检查稳定币是否已脱钩时,用户会参考CurveFinance而不是CEX!通过比较,定价权的重要性不言而喻

CurveFinance从LP收取50%的费用,Uniswap将100%的费用给LP;Uniswap从所有交易中一无所获。没有利润的企业永远不是好企业,无论收入看起来有多大。

Uniswap意识到了这一点,并提议从LP中抽成。

但事情并没有那么容易。Uniswap这样做可能会遇到严重的麻烦。如前所述,如果没有定价权,LP将更容易受到有流动的影响,因此提供流动性的动力就会减少。如果Uniswap现在抽成,这会进一步打击LP。

GRDOG将于5月11日20:30上线Heco火币生态链MDEX交易:据官方消息,狗狗币3代GRDOG(金毛犬)将于2021年5月11日20:30上线Heco火币生态链MDEX交易。狗狗家族新成员“金毛犬GRDOG”由百大狗狗家族社区联合发行。

GRDOG团队代币全部加流动性且LP令牌打入黑洞,无预留,完全由社区自治。GRDOG合约地址:0x0530c4180ad686e6e6efa46c5d47dafc45f9821a,每笔交易燃烧10%,其中5%回流到流动池,5%持币分红。[2021/5/11 21:48:32]

这会导致什么?

Univ3上的大部分交易量都不是“粘性”的,因为超过70%的交易量是由算法驱动的。交易量只是跟随定价。

因此LP的激励更少->TVL和流动性更少->滑点更高且执行价格更糟糕->交易量更低->LP费用更低且LP激励更低

然后,陷入这个死亡螺旋。

每日活跃用户数排名前五的以太坊Dapps:Idex,ForkDelta,Bancor,CryptoKitties和LocalEthereum:据DappRadar数据,每日活跃用户数量排名前五位的以太坊数据Dapps,分别为Idex(24h内6479个用户),ForkDelta(24h内2221个用户),Bancor(24h内560个用户),CryptoKitties(24h内408个用户)和LocalEthereum(24h内236个用户)[2018/6/10]

提高LP的交易费用以维持TVL和流动性如何?

死亡螺旋不可避免:

LP的激励减少->增加LP的交易费用->更糟糕的执行价格->更低的交易量->更低的LP费用和LP激励

这就是Uniswap一直不推动费用转换的原因。

很多web2科技企业在过去几年都没有盈利,但实际上是在构建“护城河”,增强客户粘性。

Uniswap没有利润,但无法培养粘性用户行为,因为只有<15%的交易量来自其前端……

为什么CurveFinance优于Uniswap?你能想象如果Univ3像Curve那样只将50%的费用给LP,它的TVL和交易量会发生什么变化?

通过ve模型Curve引导流动性,并赋予$CRV实用性。

相比之下,$UNI完全没有任何实用性,与Uniswap业务没有相关性。如果Univ3可以从LP那里收取50%的费用并且仍然保持TVL和交易量,那么Uniswap胜过Curve。但事实并非如此,因为它的大部分交易量都不是“粘性”或有机的。

Uniswap不能保证说——“随着时间的流逝,更多的用户习惯了我们的平台,导致更多的费用和更多的流动性。”Uniswap上的交易量并不忠诚,除非它可以从其前端大幅增加交易量,否则交易量只会随着费用转换的推出而消失。

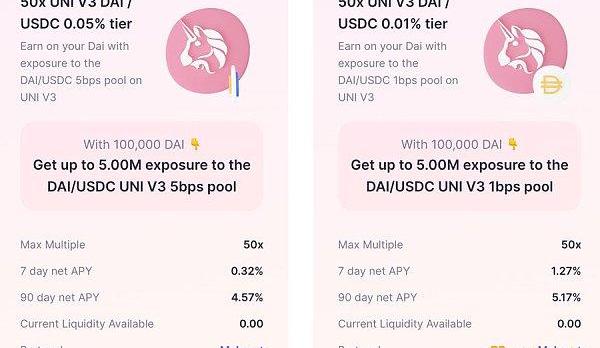

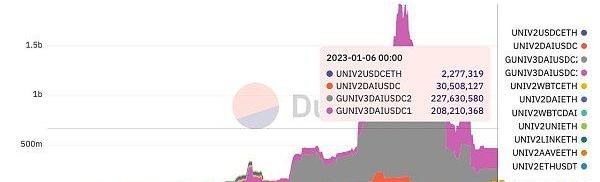

此外,UniswapTVL是加过杠杆的:在$34亿美元TVL中,约4.35亿来自$DAI/$USDC对,MakerDAO将其杠杆增加到高达50倍,因为它接受Uni$DAI/$USDCLP代币作为铸造$DAI的抵押品!然后可以将$DAI重新存入那里以获得LP代币来铸造更多$DAI!

因此,CurveFinance优于Uniswap,因为(i)它具有定价权,可以成为锚定资产价格信息的主要来源,并且(ii)它从LP交易费用中抽取50%,但仍然可以在没有杠杆的情况下通过其卓越的ve代币经济学吸引巨大的TVL!

@DeFi_Made_Here提出了一个很好的反驳论点:如果CurveFinanceTVL如此依赖$CRV释放,一旦$CRV大幅下跌,TVL将由于较低的APR而大幅下降。这是真的,但对于以太坊来说也是如此:如果$ETH暴跌,它更容易受到攻击并且更不安全。

对我来说,web3之所以如此特别,是因为我们每个人都能够以非托管方式发行数字资产,并通过充分利用代币发行来引导流动性或其他指标。到目前为止,CurveFinance集中体现了web3项目如何做到这一点。

最后,为什么Univ3走错了一步?它增加了项目管理链上流动性的成本,从而放弃了其定价权。与其通过引入多条曲线来迎合不同的加密资产来提高Univ2粘性曲线的资本效率,它只是创建了一个新模型,我认为它是订单簿的一个更糟糕的版本。现在,通过与聚合器竞争,它已从作为行业的基本效用转变为消费领域的竞争候选者之一。

如果它能专注于使所有波动性加密资产的发行成为必然,那就像电和水一样——用户在交换代币时无法避免使用Uniswap。这是Uniswap在我看来应该走的最佳路径,显然它选择了一条不同的路径。

就是这样!我希望这能引起一些关于这些蓝筹DeFI项目下一步应该做什么的富有成果的讨论。欢迎分享给更多人,发表评论表达你的看法!

7:00-12:00关键词:巴哈马、Sushi、Blur、FTX、ApeCoin1.Blur将于1月底推出BLUR代币.

1900/1/1 0:00:00作者:LaoBai,AmberGroup研究顾问前两天说的看了几十个项目之后要写的「公链乱象」,ZK与OP新的基础设施,与下一代Gamefi可能的出路三个话题,今天先来写公链乱象.

1900/1/1 0:00:00撰文:flowie、西昂翔一、2022年加密市场概括「加密寒冬」是2022年的关键词,而这股寒意是逐级传递的.

1900/1/1 0:00:00撰文:0xLaughing,律动BlockBeats??? Memeland初始世界观2023年伊始,Memeland凭借最新NFT系列的发售成为了NFT市场最炙手可热的项目之一.

1900/1/1 0:00:00撰文:以太坊基金会编译:隔夜的粥编者注:近日,以太坊基金会启动了一个KZG仪式,它将开启以太坊可扩展性的下一章,在为期大约60天的贡献期内,以太坊生态的参与者们都可以为这一仪式贡献自己的秘密值.

1900/1/1 0:00:0012月25日,1inchNetwork宣布推出Fusion升级。本文PANews将带你解析Fusion升级后的特性及新版代币经济学.

1900/1/1 0:00:00