本文来自BloombergIntelligence,

原文作者:MikeMcGlone、JamieDouglas、EricBalchunas和?JamesSeyffart

Odaily星球日报译者|Moni

比特币:生存还是毁灭?这是个问题。

我们即将进入2023年,加密货币市场或许都在寻找这一问题的答案,对于BloombergIntelligence而言,答案更倾向于前者,作为全球资产组合的一部分,加密货币市场复苏的时机已经成熟。一年后,美联储很可能会转向宽松政策,而加密货币似乎已准备好跑赢大多数传统资产。

如果加密货币真的走向消亡,那么期货市场应该最先收到“警报”。但实际上恰恰相反,数据分析显示加密市场可能正在酝酿反弹,芝商所的比特币期货持仓量正在上升,相比之下原油期货持仓量却在下降,要知道,相比于成熟的原油市场,加密货币应该还处于婴儿期。

不断增长的比特币期货未平仓量

一方面,比特币正在逐步成为全世界投资者的数字黄金,而以太坊可能扮演传统金融市场里的期货和ETF的角色。

需要注意的是,比特币现在处于低谷,在刚刚过去的11月里,加密市场从未如此寒冷。FTX和一系列加密货币公司倒闭将牛市的利润烧成灰烬。

彭博社:华尔街有望从美国加密货币监管重组中获益,大银行或与加密公司合作推出服务:2月22日消息,由于现有的许可证组合和在处理客户资金方面的信誉,传统金融公司和他们支持的加密货币托管人可能最有能力利用美国监管机构对保护数字资产的拟议修改。

对相关企业高管的采访显示,传统金融客户对数字资产托管服务的兴趣正在上升,其中包括全资拥有或由华尔街公司支持的数字资产托管公司,如 PolySign Inc. 的 Standard Custody & Trust、Copper Technologies Ltd. 和 Zodia Custody Ltd.。与此同时,纽约梅隆银行和纳斯达克等大型机构的发言人表示,它们正在继续打造自己的数字资产托管产品,评估拟议的规则变化可能对其计划产生的影响。

老牌金融机构在数字资产平台的托管构建上进展缓慢,因此会求助于独立的加密货币托管人或与之合作。(彭博社)[2023/2/22 12:21:56]

持续下跌?还是为下一次上涨做准备?

比特币价格可能会来到10,?000-12,?000美元支撑位,整个加密市场可能正在面临历史上最严重的缩水之一。

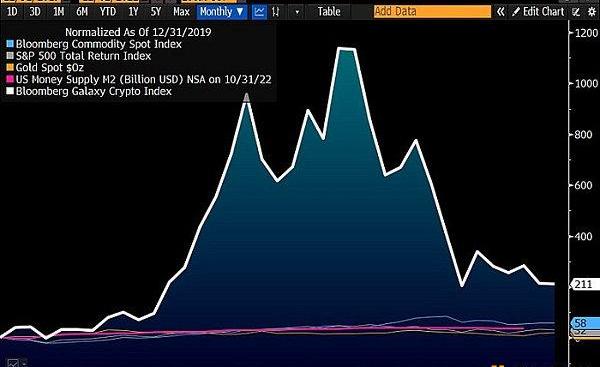

新兴资产/技术起起落落

?2023年的加密货币趋势将如何变化?截至2022年?12月2日,整个加密货币市场价值下跌了约1.3万美元美元——大致相当于亚马逊和谷歌股票市值跌幅总和,这种下跌也表明加密货币依然处于初期阶段。美联储40年来最激进的紧缩政策无疑是导致加密货币市值缩水的原因之一,不过美联储很可能会在接下来的时间里考虑政策转向——毕竟,如果他们不转向宽松政策,世界可能会更深地陷入衰退,所有风险资产都会受到影响。在这种情况下,加密货币很可能会跑赢大多数传统资产。

彭博社:互联网公司IAC或将孵化器重点转向加密货币:互联网公司IAC/InterActive首席执行官Joey Levin表示,在考虑将其孵化器平台Newco的关注重点大幅转向加密货币。Levin周二在线上举行的彭博交易峰会上表示:很多已存在几十或几百年的实践方式,只要放上区块链,就能实现更高效率。除自身孵化外,Levin也表示IAC会考虑潜在的加密货币收购对象,但整体市场目前估值过高,短期内恐怕难以买到心仪的公司。现在有大量资本在追逐各家公司。价格也反映了这一点。我认为目前很难找到能实现风险和价格平衡的收购对象。人们以为什么都能冲上月球,但并不是什么都能冲上月球。(彭博社)[2021/6/9 23:23:09]

当美联储在2023年转向时,比特币会有何表现呢?

?2023?年加密市场的三个“火手”:比特币、以太坊和美元稳定币

宏观经济熊市可能将比特币推向10,?000美元、以太坊1,?000美元的支撑位,这意味着这两大加密货币很可能出现进一步下跌。但随着美联储转向宽松政策,这两大加密货币势必会出现恢复性反弹。

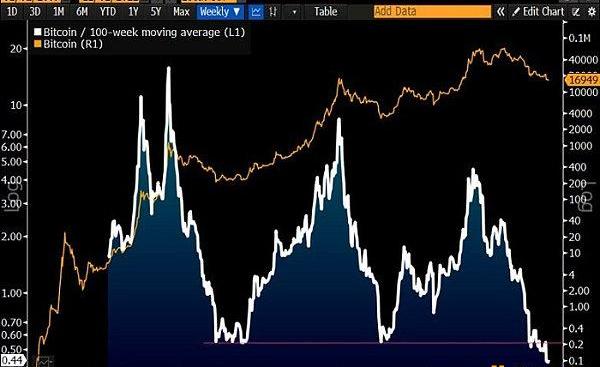

?2023年,比特币的关键支撑位在10,?000美元,阻力位在40,?000美元。如果经济规则奏效的话,比特币供应量“减半”的确定性、以及需求和采用的不断上升,应该会推动其价格随着时间的推移而上涨。在比特币的漫长发展轨迹中,?2022年的确遇到一些颠簸,甚至可能会跌到10,?000美元左右,但比特币依然处于上升轨迹内,也能会重新回到40,?000美元的阻力位。

彭博社:SGX新指数致力于成为亚洲的比特币和以太坊定价基准:新加坡交易所(SGX)正在创建两种新的加密货币指数iEdge Bitcoin Index和iEdge Ethereum Index,目的是为亚洲的比特币和以太坊设定定价基准。SGX指数服务主管Simon Karaban表示,其目的是让这些指数成为亚洲时段内BTC和ETH交易的参考点。Karaban补充称,这部分市场的透明度很重要。此外,亚洲的监管机构更愿意接受受监管交易所创建的衍生产品。在发行时,用于定价的渠道包括itBit、Coinbase、Kraken、Bitstamp、Liquid、Bitfinex、OKCoin、LMAX和Cex.io。

此前消息,SGX已与数据网站CryptoCompare达成合作,通过已有4年历史的SGX iEdge指数套件推出了两种新的加密货币指数:iEdge Bitcoin Index和iEdge Ethereum Index。值得注意的是,加密货币指数并不是交易所交易基金(ETF),只用于跟踪被选择资产的价格表现。如果未来新加坡企业希望围绕比特币或以太坊创建一种产品或投资工具,这些指数将有助于核实价格。(彭博社)[2020/9/3]

比特币供应量减少,采用和价格上升

?2023年,以太坊支撑位可能会在1,?000美元区间。以太坊在2021年完成升级,?2022年又成功转向权益证明共识机制,这些里程碑事件都对其价格表现产生影响。在全球市场低迷的情况下,我们看到作为市值第二大的加密货币价格出现大幅度下挫。但即便如此,?2023年以太坊依然有望继续跑赢比特币和股票。从12月开始,以太坊的关键支撑位将会来到1,?000美元区间。如果该支撑位被突破,可能会带来更多的止损卖盘,以太坊或许会再次经历一段痛苦时间。

彭博分析师:比特币正准备突破13000美元的最高阻力位:6月27日消息,彭博社仍对比特币保持乐观。彭博分析师Mike McGlone认为,比特币正在整合以实现重大突破,由于波动性下降,比特币价格布林带处于最低点。他表示,比特币正准备突破13000美元的最高阻力位,关键是其价格不能低于6500美元。(Cointelegraph)[2020/6/27]

?2023年的以太坊关键区间可能是1,?000-3,?000美元

新技术可能会出现很多问题,但以太坊增量供应已经开始持续下降,如果按照经济学规则,这一趋势对以太坊价格发展是有利的。

以太坊和美元稳定币,代币化趋势已经无法阻止了吗?如果看下CoinGecko上的加密资产排序,你会发现交易量前五的加密货币中有三个都是美元稳定币。得益于以太坊底层技术,使得以近乎即时的结算方式和低成本的24/7全天候交易美元稳定币成为可能。从长远来看,几乎没有什么可以阻止这种先进技术应用于期货和交易所交易基金市场等金融服务领域。此外,NFT和和去中心化交易所也在推动以太坊不断发展。

分析 | 彭博社:极少的商业银行为密码货币行业提供服务:据彭博社报道称,尽管像摩根大通这样的华尔街传统金融机构已经宣布将推出 JPM Coin 数字货币用于内部结算,但是实际上,像汇丰、摩根大通这样的主流大型金融机构依然拒绝为密码货币相关企业提供基本的银行服务,只有极少的商业银行可以为密码货币行业提供服务,其中包括总部位于美国加州圣迭戈的 Silvergate 银行,该银行与密码货币业务相关的存款已经达到 400 亿美元,以及美国的 Signature 银行和欧洲的 Frick 银行。另外,区块链项目只能寻找替代途径解决基本的需求。比如总部在香港的交易所 CoinFLEX,只能选择向员工发放稳定币 Tether 为替代方案,解决发放薪酬的现金需要。[2019/3/4]

在加密货币交易量排名中,美元稳定币已占据“统治地位”

虽然是时间问题,但任何新技术都需要适应市场。在代币化发展过程中,也可能会涉及监管障碍,期货和ETF也经历过类似的发展阶段。

现在市场正处于暴风雨前的平静,但前方波涛汹涌。事实上,市场波动算是一种均值回归的方式,传统股票市场可能处于早期恢复阶段,这一趋势对加密货币和大多数风险资产都有影响,图表数据显示这种情况正在快速变化。通常,当该风险指标触底时,基本上标志着加密指数恢复跑赢股票。但从11月8日开始,加密资产的急剧下跌似乎更像是一个指标,也触发并推动大多数其他风险资产卖单,因为投资者可能希望及时止损。

BloombergIntelligence的中期指标在11月初发出短暂的看涨信号之后,目前趋势指标仍然坚定看跌,这意味着短期内可能会有更多下行空间。不过,该分析未考虑宏观环境的影响,宏观环境在过去几周有所改善,所以尽管市场情绪处于投降水平,但比特币等加密货币的价格出现了一些复苏迹象。。

随着已实现亏损指标达到历史地位,比特币仍处于下跌趋势中

ETF?能遏制加密市场颓势吗?

美国证券交易委员会主席GaryGensler拒绝现货比特币ETF在美国上市可能会使投资者损失数十亿美元。如果没有安全的交易所交易基金,许多人只能通过风险更高的选择来接触加密货币,例如不受监管的离岸交易所,就像FTX或是已经高度折价的灰度比特币信托基金GBTC。

由于没有合规的现货比特币ETF,FTX破产影响会进一步恶化。FTX的破产凸显出美国迫切需要拥有经批准的现货比特币ETF,这些ETF将根据1933年证券法案受到监管,并将比特币存放在富达等合规托管机构。虽然ETF不会避开比特币的价格下跌,但肯定不会阻止投资者提款。即便遇到一家大型加密货币交易所倒闭,考虑到美国做市商的能力,ETF的价格可能不会受到影响,因此也会继续密切跟踪比特币的价格。

BitcoinETF?可能会避免FTX危机再次出现

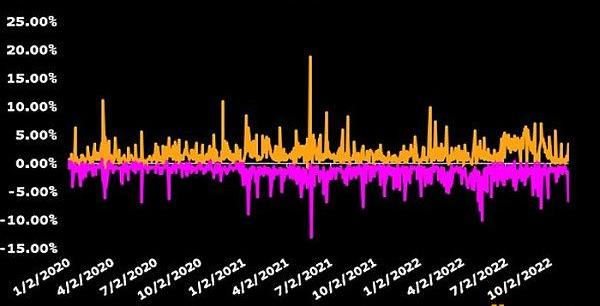

数据显示,在市场波动加剧的情况下,美国市场以外的现货比特币ETF的溢价和折价都能维持在相当低的水平。

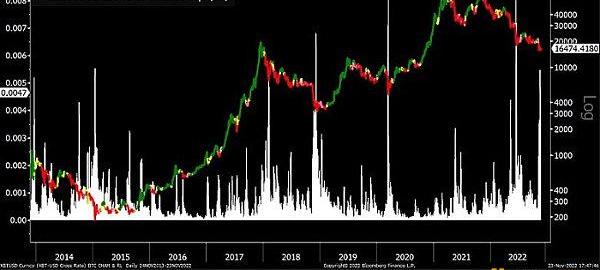

GBTC与比特币的背离与ETF形成羡慕对比。批准现货比特币ETF还可以使投资者免于使用场外交易的私人信托GrayscaleBitcoinTrust(GBTC)大幅波动的影响。与ETF不同,GBTC的份额无法创建或销毁,因此无法通过比特币价格套利,这导致其价格独立于比特币的价格变动,继而发生大幅溢价和折扣。数据显示,GBTC已从100%溢价转变为50%折价,这可能会严重损害投资者的回报。例如,五年前购买的GBTC股票如今已下跌了21%?,而比特币价格却翻了一番。

GBTC已从100%溢价转变为50%折价,美国证券交易委员会批准了比特币期货ETF,但仍未批准现货ETF

海外现货比特币ETF净值表现受FTX破产影响较小

其他国家/地区的现货比特币ETF表现平稳。在FTX破产的消息传出后,最差的比特币ETP折价只有净值的6%?。随着波动性的增加,最高溢价和折价之间的价差略有增加,基本没有受到太大影响,相比之下,灰度比特币信托(GBTC)的净值折价已高达40%?。

现货比特币ETF的每日净值波动范围

BloombergIntelligence认为,美国上市的比特币现货ETF在市场波动期间的净值差距将比欧洲或加拿大的同类产品更小,因为美国市场的流动性要高得多。

市场对Genesis担忧、以及现货比特币ETF延迟批准,导致灰度GBTC大幅折价

?11月21日,由于市场对Genesis破产的担忧不断增大,GrayscaleBitcoinTrust折价扩大至创纪录的50%?,这意味着投资者能够以市场价格的一半购买比特币。加密货币交易所FTX破产可能会进一步阻碍美国证券交易委员会近期批准GBTC转换为比特币现货ETF,但可能会刺激加大对加密货币市场的监管力度。

由于灰度申请比特币现货ETF迟迟未被批复,导致GBTC折价不断扩大。根据美国证券交易委员会主席GaryGensler的声明,短期内GBTC转换为现货比特币ETF的可能性已经不大,不仅如此,由于FTX的崩溃,快速批准其他现货ETF的可能性也进一步降低。基于期货的比特币ETF、以及全球范围内的其他替代品都在不断蚕食GBTC的市场需求,不仅如此,GBTC的折价幅度扩大,也表明市场对其转向现货比特币ETF的可能性预期降低。不过,FTX的失败也可能会让美国证券交易委员会(SEC)重新审视监管并调整批准ETF条件的法规。

GBTC的折价幅度以及达到50%?

GBTC于2013年9月推出,其结构类似于GLD等黄金ETF。虽然灰度比特币信托持有价值约105亿美元的比特币,但由于折价,目前其市值仅为55亿美元,而在鼎盛时期,该基金持有价值约435亿美元的加密资产。

购入折价GBTC的潜在回报

最后,有一个许多人都想知道答案的问题,即:现在可以买入折价GBTC吗?折价GBTC为投资者提供了低于市场价格的比特币敞口。当GBTC在溢价情况下被交易时,投资者需要支付高达市场价格两倍的费用才能通过该基金获得加密货币。?11月21日,GBTC盘中跌至50%?——相当于以7,?900美元的价格购买比特币,而当日比特币的交易价格约为15,?800美元。?

如果美国证券交易委员会批准Grayscale将GBTC转换为ETF,折扣优势将会消失,但预计最早要到2023年年中才会发生,甚至可能会更晚。这对现有的GBTC持有者有利,因为他们可以高价出售自己的持股。

原文标题:《TheGrayscale(GBTC)Effect》原文作者:BenLilly原文编译:深潮TechFlow我们重新整理了一下两年前的故事,始于2020年,我们称之为「灰度效应」.

1900/1/1 0:00:0011月28日消息,新加坡总理李显龙和新加坡副总理LawrenceWong本周将面临大量议会质询,问题涉及散户投资者造成的损失,以及国有投资机构淡马锡控股的尽职调查.

1900/1/1 0:00:00原文:《一文探讨Crypto游戏的演变轨迹》撰文:隔夜的粥关于区块链游戏,Onchain和Offchain的选择问题一度困扰着我,回顾过去几个Crypto周期.

1900/1/1 0:00:00SBF把所有的问题都推得一干二净,一问三不知。11月30日,顶着“顶级商业领袖”的头衔出席《纽约时报》商业峰会的“币圈罪人”——SamBankman-Fried成了焦点.

1900/1/1 0:00:00不论是三箭、Celsius还是FTX,它们的破产风波都进一步凸显了在加密行业制定适当法规以监管中心化实体的必要性:防止他们作恶.

1900/1/1 0:00:00近期,BainCapitalCrypto在zk领域保持了活跃的投资笔数,此前也因投资了Celestia、Scroll、Fuel等项目而知名.

1900/1/1 0:00:00