要点总结

Crypto衍生品交易最早始于2011年,但是在BitMEX发明了永续合约之后才算正式开始新的篇章。市场百花齐放于2019年,并且在2021年牛市达到交易量的巅峰

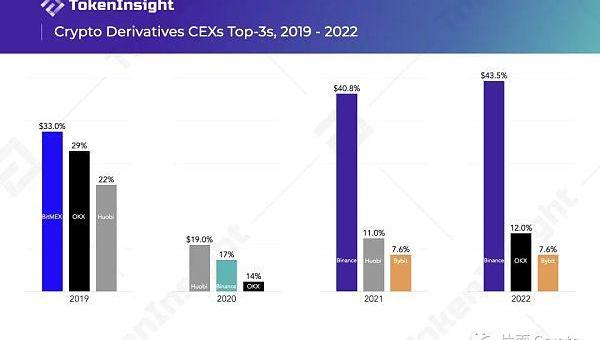

2019年衍生品交易所前三名为BitMEX,OKX,Huobi;2020年为Huobi,Binance,OKX;2021年为Binance,Huobi,Bybit,2022年为Binance,OKX,Bybit

去中心化衍生品交易所在资产透明度、用户资产控制权、抗审查/隐私性、链上可组合性等方面,相较传统中心化衍生品交易所有着明显优势

去中心化交易平台Ambient Finance完成650万美元融资:7月12日消息,去中心化交易平台 Ambient Finance 完成 650 万美元种子轮融资,BlockTower Capital领投,参投方包括Jane Street、Circle、Tensai Capital、Naval、Yunt Capital、Susa Ventures、Quantstamp和Hypotenuse Labs,个人投资者包括Ribbon Finance联合创始人Julian、The Block研究员Steven等。本轮融资将用于研发。[2023/7/12 10:50:21]

流动性不足、交易成本偏高、产品易用性较低、功能丰富度较差等是去中心化交易所面临的主要问题

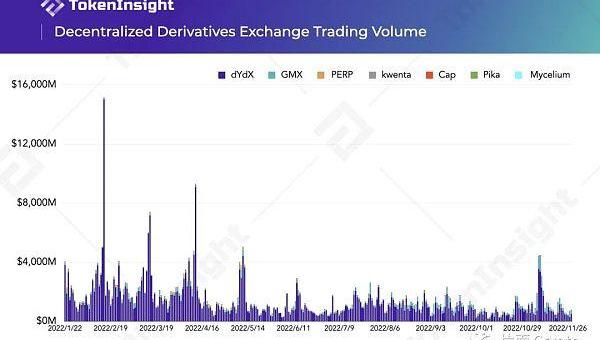

过去大约10个月的时间内,去中心化衍生品交易所的总交易量达到$478B。虽然这个数字大约相当于当前市场环境下Binance衍生品两周的交易量,但这个数字在去年年初时还基本为零

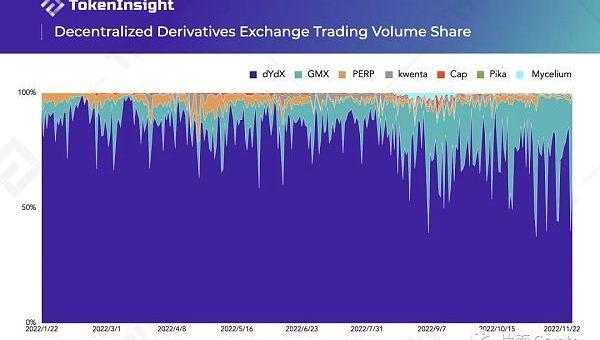

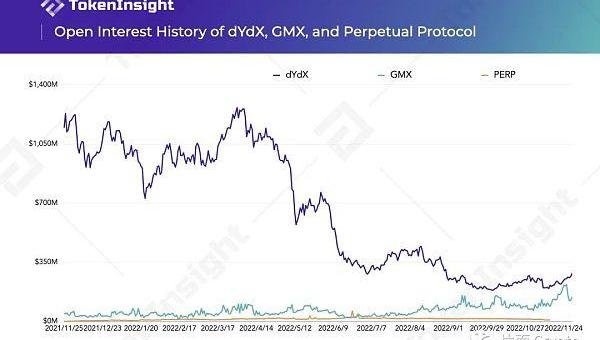

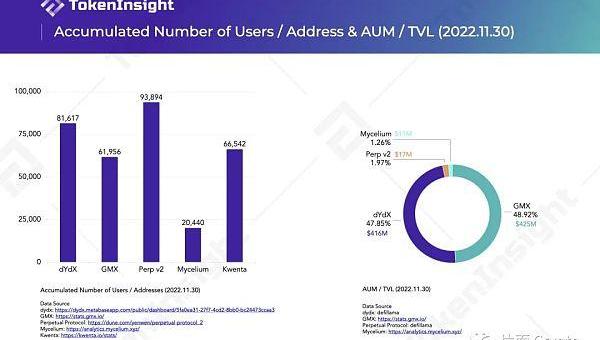

dYdX在2022年Q3以前处于去中心化交易所的龙头地位,但是在Q3之后交易量方面有被GMX超越的迹象;在平台收入方面部分时候已经被GMX超越,而TVL方面GMX已经排名第一

英国央行副行长:FTX的失败刺激交易活动转移至去中心化平台:11月21日消息,英国央行副行长坎利夫表示,弄清FTX到底发生了什么,无疑将需要大量时间。在FTX事件中,有迹象表明,可能是对其加密货币FTT的挤兑引发了崩盘。无担保的加密资产高度不稳定,没有内在价值。

有一些初步且有限的证据表明,FTX的失败刺激了一些交易活动向去中心化平台进行转移。我们应该继续将这些活动和实体纳入监管范围。

过去一年的经验表明,加密货币不是一个稳定的“生态系统”。我们应该把加密行业的金融服务活动纳入监管框架。FTX的崩盘规模和相互关联性还没有大到足以威胁到整个金融系统的稳定。(金十)[2022/11/21 7:52:24]

按照现在的市场发展趋势,去中心化交易所的市场规模在一年内有望增长10倍以上

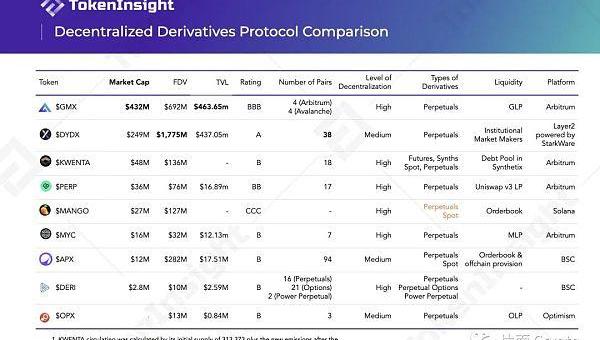

从去中心化程度来看,dYdX相较于GMX、Perpetual和Drift是最低的。同时,Perpetual和Drift的vAMM机制相较于另外两个协议对市场的适应程度较差

去中心化交易所Uniswap聘请首任首席运营官:金色财经报道,去中心化交易所Uniswap已聘请Mary-Catherine Lader作为其第一任首席运营官。本月早些时候加入该项目的Lader曾在贝莱德工作,为贝莱德的旗舰投资组合管理工具阿拉丁构建可持续投资工具。[2021/6/23 23:58:09]

从费用结构上来看,相比之下GMX和Perpetual的费用来源更加丰富,为协议的良好发展提供助力,并且在费用模式上也更优,利于用户激励。而dYdX则将所有的平台收入收为己有

dYdX、GMX和Perpetual都有完善的通证经济,鼓励用户参与协议治理和代币质押。不过在效果上dYdX和Perpetual会略逊于GMX,主要因为用户参与后收到的实际收入较低

去中心化衍生品交易所接下来的发展方向主要包括提供更多样的交易机制及产品,争取市场份额,以及部署新链,实现完全去中心化的构想等

大部分新入局者的核心机制在本质上仍旧逃不脱目前头部项目制定下的架构,即订单簿、多资产流动性池以及vAMM机制

去中心化协议Stafi发布公开测试网Seiya:去中心化协议Stafi发布其第一个公开测试网Seiya。Seiya可被视为一个面向Staker的Staking网络,其共识机制参考了Polkadot,采用了NPoS机制。Seiya是Stafi协议的基础网络,未来Stafi协议将会在Seiya上创建多个Staking合约(SC),提供Staking资产的流动性。Stafi计划从50个开放的验证者位置开始,然后逐步提高验证人数量,按照Stake权重排名,排名在前50的验证人可以当选。验证人数量的上限尚未确定,具体要权衡网络安全性和共识效率来决定。

注:Stafi基于StakingToken,通过SC发行替代性Token-rToken,来解决锁定资产的流动性问题,一方面让用户兼得Staking收益和流动性,一方面提高了PoS项目的网络安全。[2020/7/2]

从FTX出事开始,用户对中心化的信任危机急剧增加。DE衍生品交易量和币价都迎来一小波上涨。

衍生品交易始于2011年的ICBIT。真正发展起来是BitMEX发明的永续合约,没有到期并用资金费率来平衡期货价格和现货价格的价格收敛。

声音 | Igor Artamonov:ETC应该继续坚持去中心化特点并吸引更多开发者:金色财经独家专访ETCDEV团队创始人兼CTO Igor Artamonov,在谈到ETC的发展时Igor Artamonov表示,目前无论是ETC还是ETH都处于发展的早期阶段。ETH上加密猫是唯一比较不错的应用,ETC目前还没有这样能与之抗衡的应用。不过,ETC的闪光点是其坚持着不可篡改性和去中心化的特点,这一重要性将在未来公链和更广泛的应用中不断凸显出优势来。总体上ETC目前应该关注保持去中心化以及吸引更多的用户,解决协议层、扩容问题,建立更多的应用。[2019/1/10]

2019年衍生品爆发BitMEX还是老大,后面是OK和火币

2020年三大站稳脚跟火币OK币安

2021年前三变成了币安火币Bybit

今年前三币安OKBybit(本来之一应该是FTX?)

去年年初,去中心化衍生品交易还几乎为零,最近GMX的量已经差不多快到BitMEX的一半

为什么需要去中心化衍生品交易所?

信息透明

资产控制

noKYC

链上可组合

其他主要玩家以及数据

dYdXLayer2订单簿,指定做市商提供流动性但不是完全去中心化,平台收入和币基本无关。GMXGLP流动池作为用户对手方,平台收入分给LP和Staker。perpprotocolvAMM的虚拟池不平衡问题无法解决现在做v2,用uniswapv3做执行层

数据分析?

交易量市场份额方面。dYdX一直最高,但是GMX有开始超过一半份额的情况出现

历史交易量统计。过去十个月,去中心化衍生品交易所交易量总量478B美元,差不多是Binance衍生品两周的交易量。

OpenInterest。不意外,牛市结束之后逐渐下降,FTX出事之后又有一些上升趋势。

用户量和TVL。Perp用户量高的反常GMX的TVL已经是最高,和DYDX两个一起占了差不多97%的份额

Token情况

其他的一些项目介绍

还有很多项目,只能介绍部分。

mycelium前身是TracerDAO,一开始做永续池,和Perp类似只不过池子里真的有资产。现在做和GMX类似的事情,MLP来提供流动性

OPX,GMXforkonOptimism?点我看币种信息如果你有兴趣的话

SynthefuturesPolygon上的衍生品交易所,用了合成的AMM机制,目前处于封闭测试阶段。

Firefly也是改名来的,以前是dTrade,属于波卡生态,已经开始了社区成员测试阶段,计划12月上线Moonbeam。

KwentaSynthetix团队开发的合成资产衍生品交易所,部署在Optimism上,刚刚上线不久。这几天长得厉害。

既然是Synthetix团队孵化的,肯定也就是基于合成资产来做,流动性由合成资产债务池提供。

原文:《StarkNetPerformanceRoadmap》编译:wesely路线图中的并行化、Rust等改进,都是为接下来StarkNet提升TPS所做的准备.

1900/1/1 0:00:00文/StarkWare,译/金色财经xiaozou摘要StarkWare根据客户优先事项的不同,提供了一系列数据可用性模式供客户选择.

1900/1/1 0:00:00导读:FTX于周五申请破产,凸显了加密领域的一个关键问题:离岸加密公司的影响力越来越大,它们的运营几乎没有透明度和问责制。也因此,这场大崩溃将成为说服政策制定者和监管机构加快行动的火花.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:387.7亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量16.

1900/1/1 0:00:00以太坊合并之后,以太坊网络已由PoW切换到了PoS共识机制,PoS培育了一个由参与者组成的质押生态系统,以太坊网络将由质押32个及以上ETH的验证者保护,替代之前以太坊矿工的角色.

1900/1/1 0:00:00