图片来源:由无界版图AI工具生成

要点:

MSTR的债务结构如何?

MSTR是否存在比特币清算价格?如果有,是多少?

基础软件业务是否有足够的利润来偿还债务?

GBTC和MSTR作为BTC的投资代表,相互之间的比较如何?

在今年整个加密市场的大屠杀中,少数尚未被杀死的“牛市英雄”之一是MichaelSaylor和Microstrategy。Microstrategy因其用资产负债表上的现金以及债务进行大规模的比特币投注而闻名。目前,Microstrategy持有13万个BTC,价值约为20.8亿美元。人们越来越多地猜测Microstrategy的债务结构,以及他们的软件业务是否有足够的利润来偿还债务。

Microstrategy的债务情况

截至2022年9月30日,Microstrategy有23.7亿美元的长期债务总额。其债务状况的具体分类可参见下表:

DeFiance Capital创始人:当前一级市场上没有足够机会来匹配十亿美元级的基金规模:7月28日消息,《华尔街日报》报道称红杉资本将削减其加密货币基金的投资规模。针对此事,Newman Capital创始人Adrian评论表示,红杉只是在做正确的事情,每个有着巨额资产管理规模的美国VC都应该采取同样的做法,要么将大部分管理资产还给LP,要么在LP批准的前提下将巨额基金分割成几个不同策略的小型基金。

DeFiance Capital创始人Arthur也评论称,同意Adrian的看法,红杉做出了很勇敢也很正确的决定。当前,加密货币的一级市场上没有足够的机会来匹配十亿美元级的基金规模,尤其考虑到退出的不确定性。[2023/7/28 16:04:46]

?2025年可转换票据

Microstrategy于??2020年12月11日完成了其6.5亿美元的2025年到期的可转换债券的非公开发行。利率固定为0.75%,每半年支付一次,分别为每年的6月15日和12月15日。这些票据可以由JefferiesLLC以每股398美元的转换率转换成MSTR的股票。除非公司发生契约中定义的“根本性变化”,否则票据在2025年6月15日之前不能转换为股票。根本性变化是指不再在纳斯达克或纽约证券交易所上市,Microstrategy被合并或收购,或者公司的多数股权发生变化。鉴于首席执行官MichaelSaylor拥有67.7%的投票权,后者的可能性不大。然而,如果上述任何事件发生,在JefferiesLLC的要求下,Microstrategy可能被要求全额偿还贷款。

尼日利亚央行正在改变eNaira模式以促进CBDC的使用:金色财经报道,尼日利亚中央银行(CBN)代理行长Folashodun Shonubi周三表示,尼日利亚正在改变其eNaira模式,以促进中央银行数字货币(CBDC)的使用。为了增强服务质量并使其更加用户友好,CBN升级了其eNaira应用程序以实现非接触式支付。该银行没有提供eNaira模型计划变更的详细信息,也没有在发布时回复提供更多信息的请求。[2023/7/26 15:59:59]

?2027年可转换票据

?2021年2月19日,Microstrategy又完成了10.5亿美元的非公开发行,即2027年2月到期的0%可转换票据。这些票据可以由JefferiesLLC以每股1?,?432美元的价格转换成普通股。这些票据在2026年8月15日之前不能被赎回,除非公司发生契约中描述的“根本性变化”,这与前段中对2025年到期的票据的描述一致。

?2028年高级担保票据

?2021年6月14日,Microstrategy在JefferiesLLC完成了5亿美元的6.125%有担保票据的非公开发行,该票据将于2028年6月到期。这些票据的利息在每年的6月15日和12月15日每半年支付一次。这些有担保的票据包含一个跳跃到期日,也就是说,如果在那几天没有满足一些规定的话,到期日将跳到2025年9月15日或2026年11月16日:Microstrategy的流动资金超过以现金全额支付2025年或2027年可转换票据的剩余余额和应计利息所需金额的130%,或者如果2025年或2027年可转换票据的未偿还余额低于1亿美元。截至2022年第三季度,该公司持有的14?,?890个BTC作为这项贷款的部分抵押品。

IIA与国会分享新的立法提案,以加强加密货币交易所的公司治理并保护投资者:金色财经报道,国际内部审计师协会 (IIA)与国会分享了一项立法提案旨在促进在美国运营的加密货币交易所。该立法与 IIA 总裁兼首席执行官Anthony Pugliese、CIA、CPA、CGMA、CITP 致美国参议院银行、住房和城市事务委员会主席和高级成员的信一起分享,美国参议院农业、营养和林业委员会;美国众议院金融服务委员会;和美国众议院农业委员会。

拟议的立法是在IIA 的一封信之后提出的,该信呼吁国会在 FTX 崩溃后加强对加密货币交易所的公司治理以及该组织随后的外展活动以帮助制定其政策建议。[2023/5/5 14:43:27]

?2025年担保定期贷款

Microstrategy于??2022年3月23日从Silvergate获得了一笔2.05亿美元的担保定期贷款。该贷款在2025年的同一天到期,其浮动利率等于纽约联储报告的有担保隔夜融资利率?30天平均值与3.70%之和,最低利率为3.75%。?11月21日,SOFR30天平均利率为??3.49%,所以贷款的年化利率为7.19%。贷款以8.2亿美元的比特币为抵押,在发行时为19?,?466个比特币;贷款价值比率为25%。该贷款必须保持最高50%的抵押率。如果LTV超过50%,Microstrategy需要存入足够的BTC或偿还贷款,使LTV降至25%或更低。?2022年6月,MSTR将10?,?585个BTC存入抵押品账户,为其抵押品充值。此外,还有一个500万美元的现金储备账户,与BTC抵押品和LTV比例分开,必须保持到贷款的最后六个月。

Trust Wallet与加密支付服务商Moonpay和Ramp Network达成合作:4月5日消息,Trust Wallet与加密支付服务商Moonpay和Ramp Network达成合作,允许用户在其应用程序中将其加密货币转换为法定货币,从而实现更顺畅的使用体验。

Trust Wallet表示,它将向拥有超过100个Trust Wallet Token ( TWT ) 的用户提供折扣,以降低off-ramp费用。(CoinDesk)[2023/4/5 13:46:49]

长期债务健康

Microstrategy及其子公司现在持有大约??13万个BTC,以39.8亿美元的价格购买,或每BTC平均价格为3万美元。其中,总共30?,?051个BTC,正作为2025年Silvergate担保定期贷款的抵押品。该公司将需要以13?,?644美元的BTC现货价格对贷款的抵押品进行充值,将LTV比率恢复到25%或更低,以避免保证金追缴,此外,?14?,?890个BTC被用作其2028年高级担保票据的部分抵押品,该公司及其子公司还剩下85?,?059个流动BTC。Microstrategy需要寻找外部资金,以13561美元的BTC现货价格为其Silvergate贷款提供资金,否则将面临清算。

MSTR在其2025年和2027年的可转换票据上获得了非常有利的固定利率,股份转换价格远远高于其普通股在2022年11月21日的157.22美元收盘价。然而,事实证明,在利率上升的环境中,来自Silvergate的2025年担保定期贷款的浮动利率代价高昂。除了不利的利率外,维持贷款所需的LTV比率也锁定了其相当数量的抵押品。这就引出了一个问题,即他们在不承担额外的2.05亿美元债务的情况下,在其资产负债表上持有无担保的BTC是否会更好。最后,?2028年有担保票据的固定利率相对较高,为6.125%,也减少了公司的流动BTC持有量。也许更重要的是,如果Microstrategy没有130%的超额流动资金来偿还欠款,他们可能被迫在2025年9月15日偿还这笔贷款的剩余余额和应计利息。鉴于该公司仅有6700万美元的现金和现金等价物,这将可能导致Microstrategy出售一些BTC。

跨链收益聚合器 Astrolab 完成 50 万美元 Pre-Seed 轮融资:金色财经报道,跨链收益聚合器 Astrolab 完成 50 万美元 Pre-Seed 轮融资,参投方包括 Apollo Capital、Jane Street、0x Ventures、Upside DAO 等。

据悉,Astrolab 基于 deBridge 和 LayerZero 开发,旨在使用户可以在多链上更高效地分配资金。[2022/12/13 21:40:17]

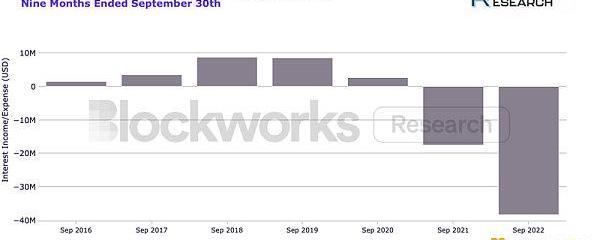

在截至2022年9月30日的九个月里,MSTR所有值得注意的未偿还长期债务的合同利息支出和摊销的发行成本可以在下表中找到。在这九个月中,Microstrategy为以下四种债务工具支付了大约2200万美元。

经营收入和利息支出

虽然上述对Microstrategy及其BTC储备的风险相对来说还没有成为直接的担忧,但更大的担忧在于该公司对其未偿债务的利息的偿还能力。在承担超过23.7亿美元的债务之前,Microstrategy在其业务中赚取利息。然而,现在的情况是用于偿还债务的利息支出带来的现金净流出。在截至2022年9月30日的季度里,Microstrategy产生了超过3800万美元的利息支出,如下图所示。

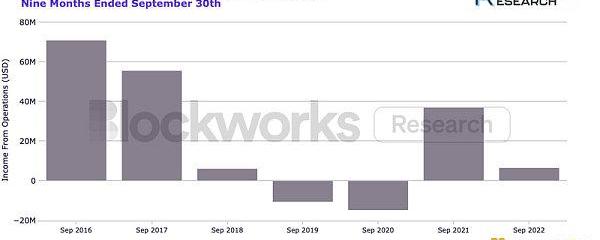

当观察其软件业务的营业收入时,我们可以看到Microstrategy的盈利能力明显下降。我们通过从毛利中减去运营费用来计算运营收入,同时从运营费用类别中排除任何数字资产减值损失。这使我们能够更好地了解软件业务的表现,因为它消除了由于不理想的BTC会计准则而产生的大量减值。近4000万美元的利息支出和不断下降的运营收入令人担忧。

正如其最近提交的??10-Q文件所述,“如果我们的收入不足以抵消我们的运营费用,我们无法及时调整我们的运营费用以应对任何预期收入的不足,或者我们发生与我们的数字资产有关的重大减值损失,我们可能在未来的时期发生运营损失,我们的盈利能力可能下降,或者我们可能不再盈利。因此,我们的业务、运营结果和财务状况可能会受到重大的不利影响”。然而,该公司保持着近6700万美元的现金和现金等价物余额,为MSTR提供了到2023年的缓冲期,以防其运营收入继续踯躅不前。

GBTCVS.MSTR

GBTC和MSTR被许多股票投资者认为是BTC风险的代表,但哪一个是更好的交易?首先,这两个实体都是通过Coinbase的托管服务来托管其持有的BTC,因此这两种投资工具的托管风险是一样的。就资产净值而言,GBTC持有633?,?430个BTC,而MSTR的13万个BTC储备。

灰度的GBTC在11月22日的交易市值为61.9亿美元,而在16000美元的现货BTC价格下,其净资产为101.3亿美元。另一方面,MSTR在同一天以15.8亿美元的市值交易,但根据其账面价值进行评估时,有23.7亿美元的债务。因此,GBTC的交易价格是39%的折扣,而MSTR的交易价格是比资产净值高出90%。换句话说,以16000美元的现货价格购买MSTR的BTC风险,相当于以3.4万美元购买BTC。然而,值得注意的是,鉴于MSTR股权本质上是一种杠杆式的BTC投注,在期权方面有一些价值。尽管是一个昂贵的选择,但MSTR以对资产净值的溢价交易是有意义的。

文末思考

围绕MichaelSaylor和Microstrategy的流动性状况及其偿还债务以维持其杠杆比特币地位的能力的短期担忧似乎是错误的。目前,该公司的资产负债表上有8.5万个流动的BTC,如果比特币跌到1.35万美元以下,将其Silvergate贷款的LTV推到50%以上,Microstrategy才需要增加抵押物。相较而言,更合理的担忧是该公司在未来几年偿还债务利息的能力。假设其资产负债表上目前的6700万美元现金将被用于购买更多的比特币,或因支付利息而被耗尽,那么该公司的软件业务需要提高盈利能力才行。如果其2028年高级担保票据的到期日被触发,那么在2025年和2026年之间Microstrategy尤其需要提高盈利。不过,就目前而言,Microstrategy对比特币市场没有直接风险。

原文作者:SamMartin

原文编译:DeFi?之道

来源:星球日报

作者:TheDeFiInvestor,编译:DeFi之道ZK季节来了。随着人们期待已久的zkEVM扩展解决方案即将推出,一种新的叙事可能会出现.

1900/1/1 0:00:00“之前,一家西方大型基金已经Commit了我们的项目,但现在又进入观望状态了”,一位项目方创始人无奈地说道.

1900/1/1 0:00:00DeFi数据1、DeFi代币总市值:390.4亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量25.

1900/1/1 0:00:00原文作者:LeonHan介绍:当你每天打开StepN,奔跑在回本的道路上,却发现,原来路可以越跑越长,回本成了可望而不可即的幻想,你是否感到些许无奈?当你充满激情,怀揣致富的梦想.

1900/1/1 0:00:00全球第三大加密货币交易所、估值为320亿美元的FTX,一周之内迅速坠入破产保护,创始人兼CEO班克曼·弗里德辞职,被美国和巴哈马的监管部门调查。约百万投资者和交易者的加密货币可能血本无归.

1900/1/1 0:00:00一些不良的项目开发团队正利用KYC演员在Web3.0社区进行。此篇文章中,CertiK将揭露雇佣KYC演员的地下团伙是如何运作的.

1900/1/1 0:00:00