撰文:Mikey0x

在过去的几个月里,DeFi借贷环境发生了巨大的改变,我认为人们有必要了解了一下这个领域的一些更新。因此,这是一篇关于新协议的说明,关于协议的统计数据,以及哪个项目将在下一个周期中引领借贷的内容。

新的借贷协议

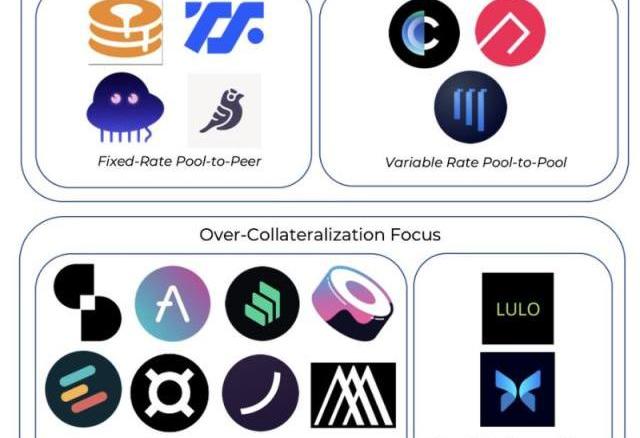

DammFinance和RibbonFinance是抵押不足的浮动利率借贷协议。它们在性质上类似于Aave的池子模型,存款和贷款是无摩擦的。

dAMM目前服务于23种资产,Ribbon即将推出。

Lulo是一个链上P2P订单簿,具有固定利率和定期贷款。与Morpho非常相似,Lulo关闭了传统上基于资金池模式的贷款人/借款人价差,并直接匹配交易方。

Copper研究主管:目前CBDCs还不能替代现金:金色财经报道,加密货币经纪公司Copper的研究主管Fadi Aboualfa表示,目前的CBDC模型 \"不是人们在日常交易中可以使用的可行的现金等价物\"。他表示,央行没有人才或基础设施来运行相当于现金的全自动去中心化货币。每个央行的设计都在创建自己的孤立方法,而零售钱包基础设施尚不存在。如果代币具有特定的商业银行品牌,可能会出现消费者信心问题。如果商业银行发行的 CBDC 受到丑闻影响,可能会导致去中心化公开市场陷入混乱。此外CBDC 互操作性的关键因素尚未得到充分考虑。争论当前的设计指向多个区块链,中间人控制流量。设计和模型需要考虑到集成,而不是供应商锁定,并且央行会有不同的考虑和要求。[2023/7/4 22:17:15]

ArcadiaFinance是一个借贷协议,允许借款人将多种资产一次性抵押到一个保险库中。这些保险库是NFT,因此可以构建可组合的第二层产品,放款人可以根据保险库的质量选择他们的风险偏好。

Twitter推出每月5000美元的新API访问级层,适用于创业公司:5月26日消息,Twitter今天宣布了一个新的API访问级层,称为 Twitter API Pro,适用于初创公司,每月收费5000美元。该级层使开发人员能够每月获取100万条推文和每月发布30万条推文,并使他们能够访问完整的存档搜索端点。

此前Twitter于2月9日开始不再提供免费Twitter API,随后推出了三个层级,分别为免费 (Free)、基础 (Basic) 和企业 (Enterprise)。基础套餐为每月收费100美元,企业套餐每月为42000美元。

从前5月24日消息,马斯克表示,推特下个月或将实现正现金流。[2023/5/26 9:43:41]

Arcxmoney是一个借贷协议,重视借款人在链上的历史交易行为。历史记录越好,最大LTV越高。到目前为止,最大的借款是100%LTV。贷款人根据借款人的信用风险提供流动资金。

万向区块链:从未在Twitter等社交软件上开设声称提供加密货币分析等服务的官方社群:5月24日消息,万向区块链(Wanxiang Blockchain)官方发推提醒称,万向区块链及公司高管从未在Telegram、Twitter、Whatsapp、微信等社交软件上开设声称提供加密货币分析、交易咨询、培训等服务的官方社群。请勿轻信以万向区块链或公司高管名义发出的相关社群邀请及消息,注意进行信息甄别。[2023/5/24 22:14:58]

dAMM和Ribbon在机构借贷领域直接与Maple和Atlendis竞争。

Arcadia、ArcX和Frax是我们在该领域已经看到的现有模型的变体。

域名服务Velas Web3 Domains获Velas赠款计划资助:8月7日消息,区块链项目Velas发推称,Velas域名服务Velas Web3 Domains获得其赠款计划资助,成为Velas生态系统的一部分。

去年10月消息,总部位于瑞士的科技公司Velas已向建立在Velas区块链之上的初创企业拨款1亿美元,这比今年早些时候的500万美元初始承诺大幅增加。赠款计划旨在支持Velas生态的发展,并在Web3.0中扩展其功能。与同年8月份宣布的最初500万美元赠款计划一样,新的资金计划将为每个项目分配高达10万美元的资金。[2022/8/8 12:08:38]

许多协议继续追求产品的垂直化,以试图增加护城河和价值捕获:

Frax:稳定币、AMO、AMM、流动质押

AAVE:稳定币、抵押不足的贷款、RWAs

ArcX:信用评分

Multichain宣布veMULTI第三季度将分配136万USDC奖励:7月12日消息,官方消息,Multichain公布veMULTI第三季度的奖励分配详情,10%跨链桥费用分配给Safety Fund,45%跨链桥费用将作为奖励分配,每季度以USDC分配。第二季度跨链桥费用为3,802,713美元,第二季度成本(Gas费用)为773,852美元,第二季度总输入为3,028,861美元,veMULTI第三季度 奖励 (45%)为1,362,987.45美元。[2022/7/12 2:08:21]

Ribbon:保险库+借贷

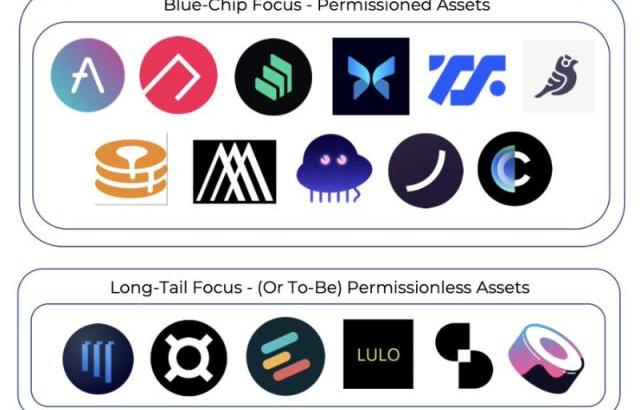

一些贷款协议更注重迎合长尾资产的需求。在机构方面,dAMM是唯一一个已经有许多长尾资产的机构。Eulerfinance允许借出和借入任何资产,而有些资产可以被抵押。

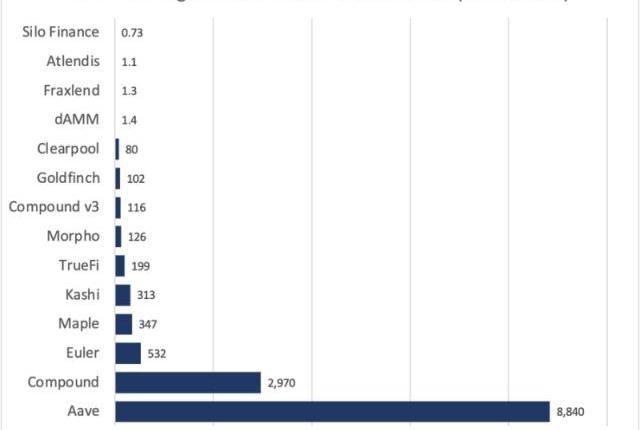

到目前为止,AAVE是明显的赢家,部分原因在于其积极的多链部署——其总TVL的37%位于L2或EVM上。COMPv3从v2迁移资金的速度很慢,v2稳居第二位,Maple是最受欢迎的抵押不足贷款协议。

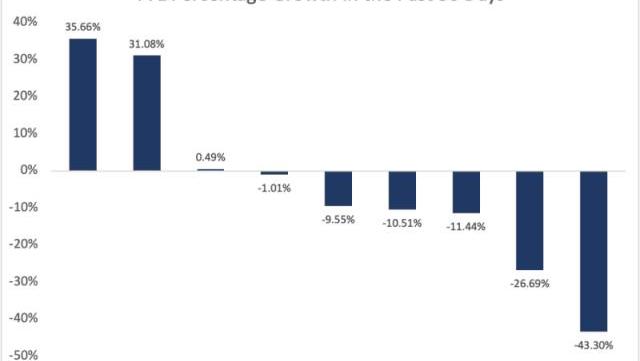

在过去的一个月里,Euler和Clearpool是仅有的2个出现大幅增长的半成熟平台。

AAVE和Compound居于中间位置,而Kashi的缩水幅度最大。

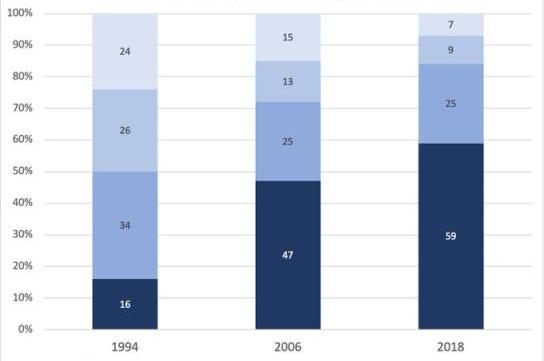

大部分借贷TVL驻留在主网上,但EVM和L2一直在缓慢占据市场份额。

在下一个周期,L2的使用量和项目数量的增加将加速对杠杆的需求,从而加速总体的流动性。

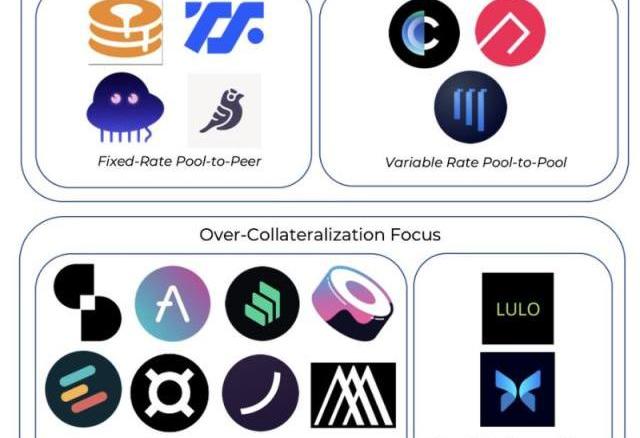

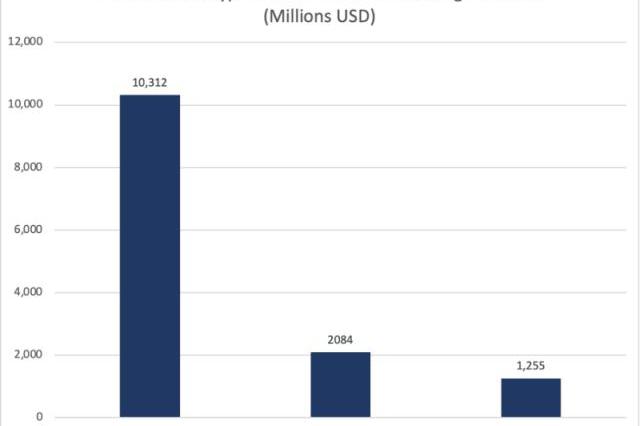

就每个类别的TVL而言,到目前为止,超额抵押的模式一直占主导地位。

预计随着KYC和基于ZK的认证释放新的用例,以及更多的机构资本进入链上,这一差距将大大缩小。

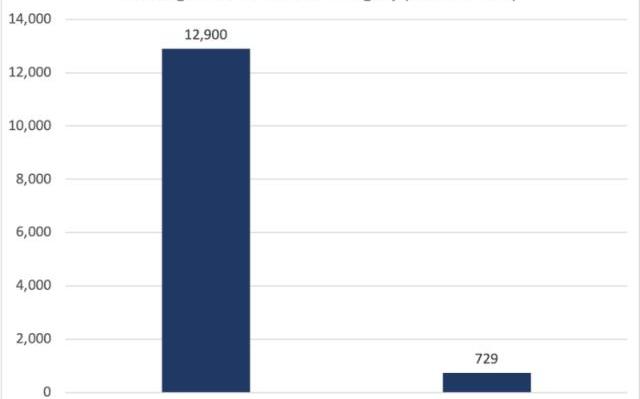

至于蓝筹资产与长尾资产的借贷方面,蓝筹资产目前几乎代表了所有的流动性。

Euler是最突出的专注于长尾资产的协议,但其长尾资产的TVL也低于5%,主要是由于代币抵押的机会成本。

当质押可以赚取更高的年利率时,为什么要把$GRT代币存入Euler?

这将随着时间的推移而改变,因为我们会看到Web3和DeFi协议出现流动性更强的抵押衍生品,其中代币可以同时赚取收益并被借出。

垂直化是在所有DeFi中看到的一个有趣的趋势,因为借贷并不是唯一一个市场份额越来越集中的板块,Lido、Uniswap和MakerDAO在各自的类别中拥有极强的市场份额。

随着时间的推移,我们可能会看到DeFi继续集中……类似于过去几十年,大型银行的规模持续扩大。

这里有3个原因:强大的网络效应,垂直化,以及品牌护城河。

新的借贷实验

1)基于链外抵押品的zk证明的抵押不足贷款

2)使用基于社会背景的NFT作为抵押品的贷款

3)以DAO为重点的贷款

原文作者:Bill,?WaterdripCapital?引言:比特币是现今最成熟的数字货币系统,无需任何中间人,用户可在比特币的网络里转移货币,实现对商品和服务的支付能力.

1900/1/1 0:00:00原文作者:VΔL|Ryan,由DeFi之道翻译编辑。最近,NFT领域的风险投资成为了热门话题,包括Doodles、Yugalabs、LimitBreak、Opensea、Proof以及Chiru.

1900/1/1 0:00:00导语关于DID的讨论随处可见,但DID的概念似乎有些宽泛、令人困惑;你是否期待有人能帮你把DID这件事给梳理清楚?那就请不要错过本文!摘要DID现在一般是”去中心化身份“的简称.

1900/1/1 0:00:00撰文:Babywhale,ForesightNews近一个月的时间里,多个蓝筹NFT项目获得了数千万美元甚至过亿美元的融资,在市场上引起了诸多关注.

1900/1/1 0:00:00截至今年七月底,以太坊域名服务独立地址数已突破50万,Web3正收获越来越大的用户群体。从2017年开始,Web3基础设施逐渐完备,呈现出从“泥泞小路”到“柏油公路”的变化.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

1900/1/1 0:00:00