最近出了个事儿,说大不大,说小也不小,那就是Uniswap前两周总流水超过了以太坊。

说大不大,是因为这毕竟只是一个单周数据,属于“偶尔为之”;说小不小,是因为Uniswap毕竟是以太坊上面千千万万个DApp的其中一个而已,现在一个DApp收入暂时超过整条链,哪怕只是昙花一现,也够“吓人”的了!

下个周期,有没有可能诞生收入价值接近甚至超过底层公链的超级DApp?

我想可能性还是有的。

毕竟我们曾经以为OS才是王道,微软就是最大的大腿,结果发现Facebook,Google等超级应用完全不输下风。再后来很多程序,更是把这些超级应用当成了平台,比如现在各种流行的微信小程序,Chrome的各种插件,就是基于Wechat与Chrome这两个超级应用而打造的。

区块链的世界,我们也许会看到类似的场景。

IMF 强硬反对加密货币成为官方货币或法定货币:金色财经报道,国际货币基金组织(IMF)对加密货币的态度日趋严厉。IMF强烈反对将加密货币视为“官方货币或法定货币”,担心数字资产在全球经济中的广泛应用可能会给政府财政带来风险和不可预测的通胀。为此,IMF呼吁采取全面、一致和协调的政策措施,以确保货币主权、投资者利益和金融稳定。IMF提出防范数字资产取代主权货币、不授予加密货币官方货币或法定货币地位、在现有制度和规则内妥善整合加密货币等三个支柱。[2023/7/25 15:56:49]

Uniswap

Uniswap无疑是一个超级DApp的头号候选人。

这是一个熊市里,TVL和交换量都没有显著下跌的DApp,虽然价格跟着大盘同样下去许多。

超强的基本面,已经打下了超级DApp的良好根基。

剩下的就是往上添砖加瓦了。先是收购了Genie,又整合了Sudoswap,直接一只脚伸向了NFT领域。

老挝优先考虑区块链技术进行数字化转型:金色财经报道,5月26日,老挝政府在该国首都万象举办了首届区块链4.0数字化转型部长级会议。会议由老挝总理Sonexay Siphandone主持,区块链专家和该国主要经济部门的各种领导人出席了会议。根据新加坡软件公司MetaBank的一份报告,会议的主要焦点围绕着利用数字技术加快老挝的数字化转型。值得注意的是,它引入了区块链4.0的概念,强调了开放协作的重要性,并将老挝定位为新兴全球数字格局的催化剂和受益者。[2023/5/30 9:49:57]

然后Uni不是一直被诟病Token没有价值么?

费用开关提议走起!基本上满票通过。

当然,什么时候能实施就另说了,毕竟Sec还在那边盯着,这种社区治理投票打开的分红开关,到底算不算“证券”或是“违法”?我估计圈里圈外也没几个人能说清楚,根本就没有先例可循……

Horizen:Discord服务器管理员被攻击,Discord正在维护中:5月17日消息,Horizen 发布重要提示,称其 Discord 服务器正在维护中,5 月 16 日,一位 Horizen Discord 服务器管理员经历了安全漏洞。团队立即删除了该管理员,没有对社区或其他团队成员造成危害,不幸的是,攻击者能够删除服务器成员,改变角色,并删除某些频道。[2023/5/17 15:08:13]

然而,这些都还不是最重要的,最重要的是,基于Uniswap开发的项目越来越多,这也就意味着,Uniswap真正意义上的成为了区块链最为重要的基础设施之一。

最早UniswapV2时代,流动性挖矿大火特火,许多项目需要使用Uniswap的LPToken去做挖矿。

到了V3时代,LP管理出现需求,Visor,Charm等项目开始探索基于V3的LP管理,可视化,自动平衡策略等方向。

美国8月非农就业人数增加31.5万人,失业率为3.70%:9月2日消息,美国 8 月非农就业人数增加 31.5 万人,预期为 30.0 万人,前值为 52.8 万人。美国 8 月失业率为 3.70%,预期 3.50%,前值 3.50%。(金十)[2022/9/2 13:05:37]

现在V3相对成熟,像是PerpV2,RageTrade等直接使用UniswapV3作为其协议的一部分,用来做衍生品LP池,还有像是Voltz这样的项目则是寻求授权分叉来使用V3的源代码。

未来1-2年,相信会看到越来越多基于Uniswap设计,或是使用Uniswap作为其底层协议一部分的项目,对于LP资金效率的探索也从未间断。非常好奇下一轮牛市,UniswapTVL和手续费用的天花板会在哪里。

AAVE

第二个有这种feel的无疑是AAVE。

AAVE也有着同样良好的基本面:熊市里依旧不错的TVL和协议收入,多链部署,风险隔离等主要更新的V3。

然而,这些也不是最重要的。

与Uniswap一样,AAVE也开始被动或是主动的建立自己的“堆栈”。

比如最近一个A16Z投资的Morpho借贷项目,相对于其他自己重新建立借贷池与AAVE,Compound等直接竞争的做法不同,他更多是一个优化资金效率的借贷协议聚合器。

众所周知,AAVE的前身Ethlend是做点对点借贷的,没做起来,后来转型点对池之后一飞冲天。

然而点对点并非一无是处,其资金使用效率远高于点对池模型,利率在匹配成功的情况下也同样优于点对池,于是乎Morpho在Compound与AAVE的池子之上叠加了一层点对点的撮合与匹配,提供了更好的资金使用率与借贷利率。

这和上面提到的基于UniswapV3的PerpV2与RageTrade实在是异曲同工之妙。

更厉害的还在后面。

虽然Luna失败了,然而铸钞权这块肥肉实在是太诱人,依旧会有后来者前仆后继。

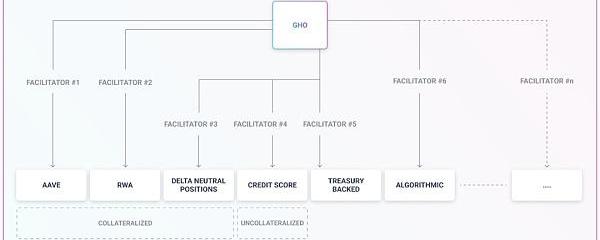

这不,最近关于稳定币GHO的提案在AAVE社区被几乎全票通过了!

AAVE未来要做稳定币几乎成了定局。

原本MakerDAO算是央行,负责稳定币DAI的发行,AAVE,Compound这些算是商业银行,给DAI提供借贷等应用场景。

现在商业银行摇身一变,央行职能我也想要!

有人说那跟DAI有什么区别呢?都是超额抵押。

看那个图便一清二楚,通过引入Facilitator,GHO有了多个场景的铸造,除了传统的超额抵押,还有RWA现实世界资产抵押,类似资管的DeltaNetural中性交换策略,甚至有基于信用分数的无抵押贷款……

这是个比MakerDAO更加开放和复杂的“央行系统”。

而相信在GHO上线之初,AAVE肯定也会为其提供相对DAI与USDC更加优惠的利率等经济激励措施,感觉届时会与DAI来一场正面的硬碰硬。

其他

说实话,暂时还没有在其他项目上看到超级应用的潜力。

Curve当然不错,有着良好的基本面+类似CVX这种配合性项目,然而其稳定币专精的领域使其基本面向的对象基本是ToB+大户,用户基础远不如Uni和AAVE这么庞大,也许有一天外汇交易上链了,Curve成了外汇Token商贸的老大,届时倒是有可能成为一款换汇的超级应用,无论是ToB还是ToC。

又或许,某个Gamfi2.0的项目,突破了一代的play2earn,在高可玩性的基础上叠加了良好的经济系统,圈内圈外裹挟进去无数玩家,做成了一个链上“魔兽世界”的feel。那距离超级应用,就是一步之遥的事儿了~

标签:UNISWAPUniswapAAVEUnificationAdaSwapuniswapwallet教程Aavegotchi

经过接近7个月的等待,10000个8liens终于全体「降落」在了以太坊主网。仅仅3天多的时间,8liens的成交量已突破3000ETH,成功刮起了「外星人风暴」.

1900/1/1 0:00:007:00-12:00关键词:Coinbase、MakerDAO、Celsius、WazirX1.标普下调Coinbase信用评级至BB;2.

1900/1/1 0:00:00新公链不断涌现,旨在为开发者和用户提供更好的Web3体验,力图打破区块链「不可能三角」。原文标题:《30条新公链》撰文:小牛Meta背景公链、隐私公链、模块化区块链和Layer2公链热度较高;新.

1900/1/1 0:00:00相比以太坊,Layer2更像是一个游乐场,你可以在里面享受它的快速便捷,但你不能获得100%的安全.

1900/1/1 0:00:00在数码圈子里存在着一批矿工,他们购买显卡拿去进行算力挖矿,获取以太坊区块链上的出块奖励ETH。随着2020年ETH价格上涨,矿工们为了获取更多的利益,与游戏玩家争抢显卡产能,直接导致过去两年时间.

1900/1/1 0:00:00作者:郭海惟专栏介绍在《web3:一场概念游戏》,我们讨论了将“可拥有”当作web3新技术愿景的核心,实际上是一种违背常识的荒谬文字游戏.

1900/1/1 0:00:00