越来越多项目正在转向veTokenomics,它如何运作?有何特别之处?

原文标题:《什么是veTokenomics?20个veToken生态系统协议分析》

撰文:Ignas,DeFiResearch

编译:Skypiea

最近越来越多的DeFi协议宣布转向veTokenomics模型:YearnFinance、Synthetix、Pancakeswap和Perpetual协议。

在本文中,我尝试了解veTokenomics为何可行、如何运作以及它的特别之处。

该分析涵盖了20多个投票托管(ve)生态系统协议。

我通过veTokenomics类型、TVL、锁定供应百分比、APR、平均锁定时间和对原始CurveveToken模型所做的独特功能/更改来分析协议。

请注意,TVL、APR等不断波动,仅供参考。

为什么选择veTokenomics?

2020年夏天。

CompoundFinance启动流动性挖矿(LM),开启DeFi牛市。

数百万美元流入Compound智能合约。流动性提供者(LP)通过借贷来最大化回报,然后借入相同的资产并再次借出。

分析 | 比特币评级上升得益于基本面改善和减半前的价格走势:据Bitcoinist消息,加密货币评级机构韦氏评级(Weiss Crypto Ratings)再次将比特币升级定为A-(优秀)。韦氏评级发推表示,比特币评级上升得益于基本面改善和下一轮减半前的积极价格走势。[2020/2/9]

Balancer紧随其后的是BALLM活动。AndreCronje赠送「无价值代币」YFI作为公平启动。UniswapV2的分叉出现了诱人的高收益LP,最终导致Sushiswap吸血鬼攻击Uniswap。

这里的目标是耕种尽可能多的代币,然后将其抛售以获得复合回报。

这些DeFi代币的价格暴跌。存款收益率下降,LP离开。这是一个死亡螺旋。

2年后,Compound最终削减了50%的奖励,并承认分发的COMP「立即被出售」,因此代币持有者「被稀释,只是为了获利而种植COMP」。

https://compound.finance/governance/proposals/92

然而,CurveFinance以不同的方式处理流动性挖矿:

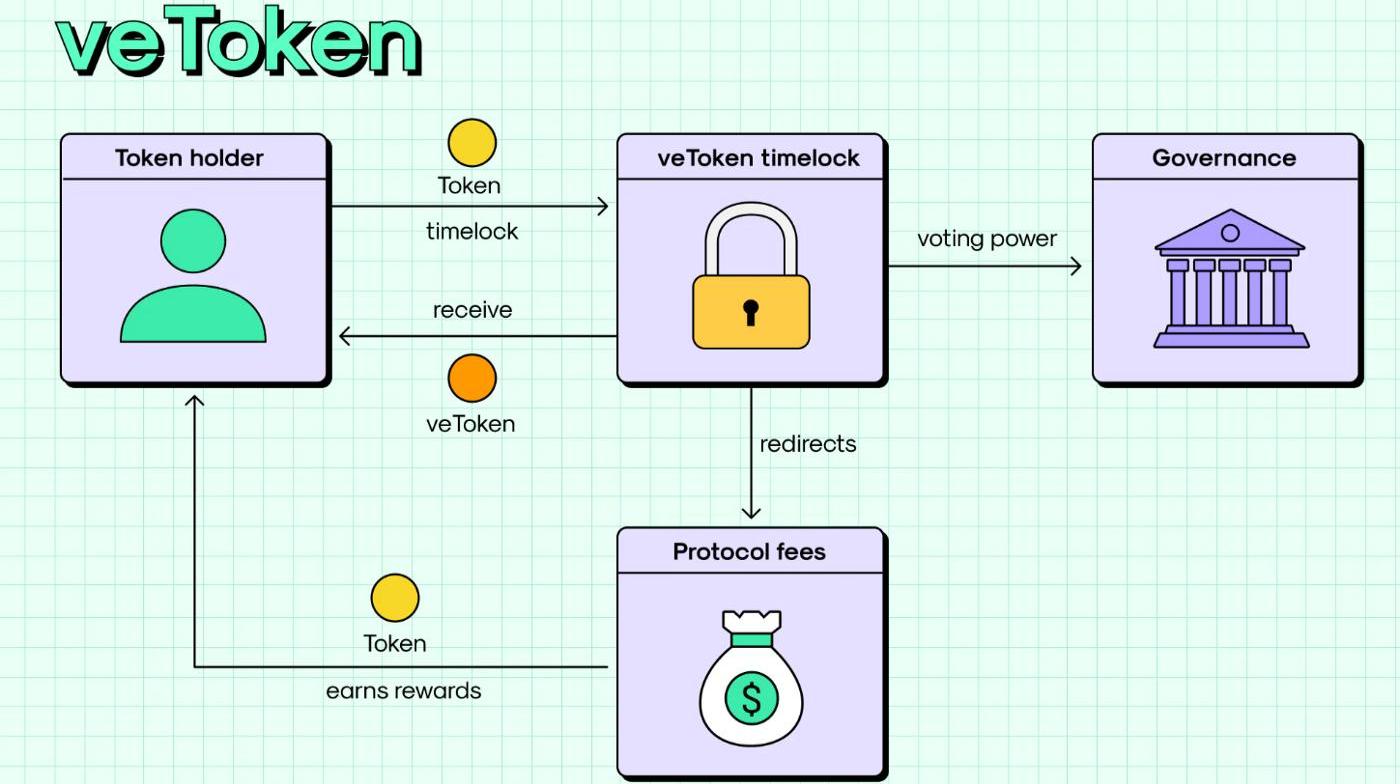

首先,为了获得更高的奖励,LP需要锁定CRV长达4年。您锁定的时间越长,您获得的投票托管的CRV(veCRV)就越多。

分析 | BTC伴随算力加快上升,大户持仓比持续升高:据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间09月13日8时报739.59点,较昨日同期上涨13.03点,涨幅为1.79%。此外,在TokenInsight密切关注的25个细分行业中,24小时内涨幅最高的为人工智能行业,涨幅为2.51%;24小时内跌幅最高的为治理协议行业,跌幅为7.58%。

据监测显示,BTC 24h交易额为$153亿,活跃地址数较前日下降0.44%,转账数较前日上升2.68%。BCtrend分析师Jeffrey认为,BTC伴随算力加快上升,大户持仓比也持续升高,短期或将延续震荡上行。

另据Bituniverse智能AI量化分析,今日行情可开启EOS/BTC币币网格交易,区间0.0002245-0.0004639 BTC,同时赚取两币超额收益。

注:以上内容仅供参考,不构成投资建议。[2019/9/13]

其次,锁定是不可逆的,代币是不可转让的。

第三,CRV锁定者获得部分协议收入。

主要目标:如何在不过度膨胀流通CRV供应的情况下增加TVL。目前只有11.8%的CRV在流通,每周有600万美元流入市场。就连空投的CRV也被锁定了一年。

结果:Curve的锁定和释放为协议、采用和收入的增长赢得了时间。成功意味着CRV的价值主张应该足够有吸引力,因此在解锁CRV后根本不会出售。

还有更多——对CRV释放的影响

Curve是高度相关资产的AMM,根据CRV奖励的方向,对哪些资产吸引最多流动性产生强烈影响。

哪些池获得CRV分配是由veCRV持有者在所谓的权重计中投票决定的。

分析 | 跨ETH/EOS/TRON/IOST四大公链,DApp活跃度排行榜:据 DAppTotal 07月01日数据显示,过去一周,综合对比ETH、EOS、TRON、IOST四大公链的DApp生态情况发现:总用户量(个): EOS(154,355) > ETH(119,819) > TRON(83,599) > IOST(21,895);总交易次数(笔):EOS(29,907,560) > TRON(4,949,893) > IOST(1,603,204) > ETH(690,060);总交易额(美元):EOS(141,601,912) > TRON(79,618,369) > ETH(74,883,462) > IOST(3,257,365);跨四条公链按用户量TOP3 DApps为:Endless Game(EOS)、Hash Baby(EOS)、ERC20-USDT(ETH);按交易次数TOP3 DApps分别为:Hash Baby(EOS)、Dice(EOS)、TRONbet(TRON);按交易额TOP3 DApps分别为:EOS REX(EOS)、TRONbet(TRON)、EOSJacks(EOS)。[2019/7/1]

例如,如果你正在构建一个协议拥有的稳定币,你需要它具有流动性,而Curve就是AMM。因此,您需要veCRV对权重计进行投票,以便您的稳定币池获得CRV奖励。

另一种选择是通过用其他代币贿赂其他人来让他们投票给你。通过这种方式,它增加了对CRV的需求和对veCRV的产量。

分析 | BTC中期或将进入二次探底走势:分析师Potter表示,昨天上午提示BTC上涨动能减弱,指标也处于衰竭状态,随时有破位下行的风险,但只要不跌破下方多头关键支撑7530美元,大方向依旧处于上升趋势中的盘整阶段,并且提示主流币若回调至下方支撑位可低吸,短期内会有第二波反弹,可以看到昨天大部分主流币在BTC小幅回落的影响下也都短时回撤至下方支撑位,并在夜间出现了不同幅度的反弹走势,今天上午BTC出现一波强势下杀,币价从7800美元直接跌破多头关键支撑7530美元,并最低下砸至7000美元目前处于向上反弹至7400美元附近,近期BTC一直处于缩量向上刺探前高8360美元并未能形成有效突破,多次上攻失利打击多头信心,MACD也一直处于背离式拉升,走势并不健康,昨天也提示在目前市场情绪狂热散户看多的形势下,我们需要保持谨慎,物极必反的道理大家都懂。我们再来对比目前走势与BTC 2015年类似位置的走势,我们发现BTC在2015年初下砸至上一轮熊市最低点152美元(1位置),随后币价震荡上行并在2位置再次阶段探底,之后币价直线拉升并最高涨至502美元,区间涨幅高达153.45%,随后BTC触顶回落最低下探至286美元(0.618斐波那锲回撤位),我们发现这也是牛市启动前的最后一次探底,再看2019年走势,BTC在18年12月最低跌至本轮熊市最低3150美元(1位置),随后币价沿箱体震荡上行,并在图中2位置再次阶段探底后,之后币价逐步向上反弹并突破箱体中轨与上轨压制,并最高涨至18年7月波段前高8360美元遇阻回落,区间涨幅152%并接近2015年反弹幅度。盘面看BTC短时在通道上轨获得支撑暂时止跌,长下影最低点也已接近中轨趋势线,短期跌幅过快,近期BTC还会有反弹回抽的需求,但中期来看,这轮趋势反弹大概率已经走完,后续BTC也将会进行二次探底,探底区间或将为本轮趋势顶点0.618回撤位附近,而这也将是BTC牛市启动前最后一次低吸的机会。[2019/5/17]

?https://perpprotocol.mirror.xyz/GzzvxvNFeTjH9au6cllJ_4ffshySn3M3iAmKe34sxdw?

分析 | BTC多空缠绕 短线维持观望:金色盘面综合分析:BTC价格在6400--6500美元之间形成了震荡走势,多空主力陷入巷战,谁也不能前进半步,从2小时K线图,我们看到一个钻石形态,一般称为钻石顶,是在涨升一段时候后,形成一个阶段顶部,所以这里建议投资者在趋势不明的情况下保持观望。市场有风险,投资需谨慎。[2018/9/15]

这4个特性是我们所说的veTokenomics的基础。

veTokenomics的博弈论

CurveveTokenomics改变了流动性挖矿博弈论。

Compound和其他协议的最佳策略是耕种免费代币并抛售以获取复利。与其他人相比,您存入的美元价值是唯一的标准。如果你相信Compound的未来,最好等到它达到一个拐点,即代币价格相对于采用而言足够低。

在veTokenomics中,您可以在游戏中看到协议成功:

要获得提升奖励,您需要锁定CRV;

如果您选择耕种和抛售CRV,您将押注自己的CRV头寸;

然而,随着其他LP耕种和重新获得CRV,您的助推力会降低;

您从贿赂中获得部分协议收入和奖励。

在撰写本文时,所有流通CRV供应的53.3%被锁定,产生veCRV5.63%。

veTokenomics的优势

综上所述,veTokenomics有5个主要优势:

鼓励长期持有。

奖励分配更加高效和透明。不需要DAO提案。

代币投资者被激励成为流动性提供者,反之亦然。

收入流在不出售代币的情况下激励团队。

吸引其他协议在此基础上进行构建,以提高奖励并提高贿赂效率。。

对长期持有的关注吸引了更多的协议来适应veTokenomics。相当多的协议修改了原始曲线模型以满足他们的需求。

最重要的6项修改

1.使用LP代币进行投票托管。

在Curve中,您锁定CRV以接收veCRV。然而在Balancer中,你锁定80%BAL和20%ETHLP代币来接收veBAL。

RefFinance有两种代币模型:veLPT和LOVE,其中veLPT由REF和NEAR组成。

有趣的是,两种协议选择的最大锁定期都是1年。

2.鸭嘴兽金融模型。

TraderJoe和YetiFinance采用鸭嘴兽模型,其中代币被质押,veTokens随着时间累积。veToken余额越高,收益率越高。

没有锁定期,用户可以随时退出,但会失去收益提升。

该模型对早期用户的奖励最多。

3.提前解锁会受到惩罚。

RibbonFinance允许在锁定到期之前解锁vRBN但会受到惩罚。即锁定2年并在剩下1年时解锁,会产生50%的惩罚。

YearnFinance采用了同样的逻辑。在这两种协议中,惩罚都会重新分配给veToken持有者。

DODO的vDODO有一个非常不同的ve模型,但允许通过产生可变的退出费用来赎回DODO。

我想在这里补充一点,Ribbon的贿赂促进委托很有趣,并且Yearn的YFI不会通货膨胀,因此奖励将来自已经准备好的800YFI的回购!

4.三代币模型。

Pancakeswap采用TraderJoe的模型,带有3个锁定代币。

每个都有一个用于代币销售的锁定机制和另一个用于提高农场产量的机制,但Pancakeswap很快就会推出权重计投票代币,而JOE预计会在更晚的时候推出。

5.Velodrome——DEX、收益农场和贿赂协议合而为一。

Velodrome是AndreCronje失败的Solidly项目的改进版本。

通过质押VELO长达4年,用户可以获得veVELO:一种NFT形式的ERC-721治理代币,它使用ve(3,3)rebase机制。

veLO投票权会随着时间的推移而减少,因此在每次rebase之后,您都应该领取并重新质押VELO以恢复投票权。

veVELO权重投票鼓励贿赂分配VELO奖励。例如,就在上周,L2DAO贿赂OP代币为veVELO持有者带来了120%的APY额外收益。

理性veUser理论

veTokenomics需要大量努力来规划和积极管理以最大化回报。对于两者:代币投资者和收益农民。

最重要的是,您需要考虑:

作为LP,您需要锁定多少CRV以及锁定多长时间才能获得最大收益。

是否要求和出售CRV奖励或重新质押。

考虑到gas费的复合回报的频率。

要投票的权重计,尤其是如果您LP进入多个池。

找出谁提供了最好的贿赂并对其进行投票……

我们大多数人的资源有限,因此出现了建立在veTokens之上的收益最大化协议——收益/治理聚合器。

收益/治理聚合

veAggregators的使命是最大限度地减少投资策略工作并最大限度地提高回报。

在这项研究中,我涵盖了4个veAggregator:

ConvexFinance的CRV和FXS。

AuraFinance:BAL

VectorFinance:PTP和JOE。

StakeDAO:CRV、FXS、ANGLE和BAL。

Convex是迄今为止最大的,TVL为44.2亿美元,控制着所有流通CRV的77%。甚至Yearn现在也使用Convex金库。相比之下,Aura控制27%的veBAL份额。

尽管存在一些差异,但它们执行以下任务:

将veToken转换为可转让的代币,从veAggregator获得veToken奖励、空投和额外奖励。例如,将CRV存入cvxCRV可获得18%的APY,而veCRV则为5.6%。

提高和复合LP的收益回报,并使用veAggregator代币提供额外奖励。

集体投票决定权重。投票权从veTokens传递给veAggregator投票锁定的代币持有者。例如,锁定CVX16周会产生vlCVX。权重计不适用于鸭嘴兽风格的veTokenomics。

获得贿赂奖励并重新分配给vlAggregator代币持有者。

然而,为了最大限度地提高贿赂回报,投资者需要积极参与。解决方案:将vlAggregator代币委托给另一个评估最佳激励措施的平台,「这样您就可以坐下来享受奖励,而无需做任何工作。」

对于vlCVX持有者,Votium可以完成繁重的工作。

veTokenomics的复杂性为更多协议提供了机会。例如,Paladin的Warden应用程序允许veCRV持有者将他们的收益提升出售给CurveLP。在这种情况下,LP可以在没有veAggregator的情况下优化Curve收益。

ve权力的游戏

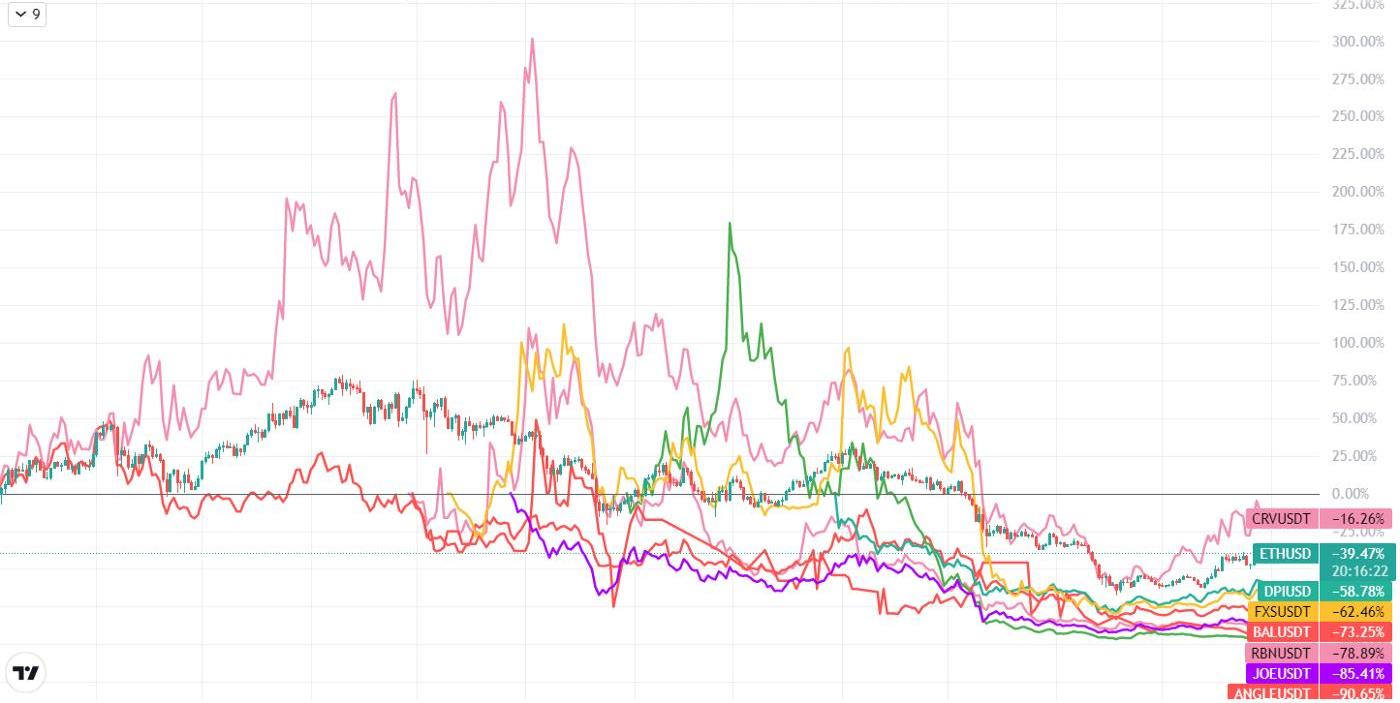

veTokenomics并不是每个项目的完美解决方案。他们承受着高通胀压力,在过去一年中只有CRV的表现优于ETH。

然而,更多的项目正在转向veTokenomics。YFI、SNX、PERP和CAKE只是我介绍的几个。我预计会有更多协议效仿,因为目前在DeFi市场上没有比高通胀代币更好的替代品。

由于透明的权重计投票和贿赂系统,veToken持有者被激励参与治理。寻求增加vePlatform流动性的协议需要通过贿赂来争夺有限的代币排放,这导致了CRV排放的曲线战争。

随着越来越多的协议迁移到veTokenomics,流动性将成为一种需求量很大的商品。寻求快速增长的新兴协议将需要评估流动性获取最便宜且适合其增长需求的地方。虽然之前由团队决定释放,但veToken持有者可以期望从流动性游戏中获利。

标签:CRVTOKENTOKKENCVXCRVTokenBankesportstokenCarbon Utility Token

8月1日,新加坡金管局官网发布MAS高级部长兼负责部长TharmanShanmugaratnam对于稳定币问题的观点.

1900/1/1 0:00:00本文介绍了目前DAO领域劳动者加入所要面临的法律问题、福利问题、养老金医保等问题,和目前DAO解决这些问题所遇到的困难,并给出了一些目前可行的路径.

1900/1/1 0:00:00原文作者:Shirley秀秀,欧易研究员原文来源:欧易研究院前言:「合并」临近导致的矿业生态变化7月中旬以太坊核心开发者TimBeiko预计以太坊的共识算法迁移到PoS的合并升级实施日期为9月1.

1900/1/1 0:00:00来源:EthereumFoundationBlog编译:ETH中文经过几年的努力将权益证明引入以太坊,我们现在已经进入了最后的测试阶段:测试网部署!作为最后一个进行权益证明过渡的测试网.

1900/1/1 0:00:00以太坊合并目前在圈内的话题可谓是炙手可热,万众瞩目。但随着以太坊合并日期的临近,出现了不少以太坊要进行硬分叉的声音.

1900/1/1 0:00:008月11日,公链项目Aptos正式发布白皮书,称Aptos区块链是安全、可扩展和可升级的Web3基础设施.

1900/1/1 0:00:00