如何以NFT为抵押物进行高效的融资?本文从定价机制和交易对手模式两个不同层面介绍了各种不同方式的优缺点,为希望了解如何对NFT这种高波动性低流动性的资产定价的读者提供了入门的科普。

在过去一年里,我们都见证了NFT领域波澜壮阔的发展,但我们也意识到一个不可被忽视的事实:当我们的投资组合拥有更多的NFT时,流动性就越差。当快速发展的NFT技术带来越来越多新奇的应用时,对NFT进行金融化来提高资本效率的需求也就越来越大。

NFT是一种很像房地产的低流动性资产。在传统领域中,不动产通常都会被作为贷款的抵押品,用户可以把资产抵押出去,来获得借款。我们可以把以NFT作为抵押品支撑的贷款想象成房屋抵押贷款,用户能够通过使用这些低流动性的资产作为所做贷款的抵押物来借出或借入资金。促进这一过程的中间媒介被称为NFT抵押贷款和借贷协议。在本报告中,我们将重点讨论围绕此类协议的研究,包括定价机制和基于交易方的不同类型的方法。

分析师Lark Davis:ETH的三倍减半将年释放量从4.3%下降到0.43%:金色财经报道,新西兰加密货币分析师Lark Davis在社交媒体上称,30多天后,以太坊三倍减半即将到来。三倍减半将看到新ETH的年释放量从4.3%下降到0.43%。换句话说,我们从每天13000个新ETH下降到1300个。这是巨大的。按照目前的价格,这意味着每天减少2100万美元的卖出压力。这一个月就有约6亿多美元。

另外,我们正在改变以太坊经济,从目前的工作量证明到一个根本不同的激励机制。欢迎来到质押经济!激励不再是放弃奖励,而是重新获得更多奖励。当然,我们不能忘记 EIP-1559。这是以太坊的永久销毁机制。如果我们最后有以太坊的股权证明,那么我们将烧掉大约190万个以太坊。[2022/8/11 12:18:40]

满足抵押品要求的NFT需要围绕其价值形成足够的共识,达到主流认为其价值不会很快消退的程度。这需要高交易量和创造者的良好声誉,两者缺一不可。一些最受认可的NFT抵押品包括CryptoPunk、BAYC、MAYC、Azuki和Doodles,这些也是所谓的“蓝筹”NFT系列。如果我们把这些“蓝筹”NFT比作房屋贷款中的房产,那它们无疑是一线城市,而具有最稀有特征的“蓝筹”NFT则是一线城市中的豪华住宅区。

Velodrome公布代币初始释放及空投细节,将向跨链DeFi用户及OP持有者空投:5月23日消息,由Solidly生态项目veDAO在Optimism上推出的以Solidly为模板的DEX Velodrome公布了代币初始释放及空投细节。代币VELO初始释放量为4亿枚,其中60%将进行空投;24%将以veVELO的形式分配给协议及DAO;10%将分配给团队;5%将以veVELO的形式分配给Optimism团队,剩余1%将作为初始流动性。用于空投的60%(2.4亿枚VELO)中,45%将分配给WeVE持有者;25%将分配给跨链DeFi用户(包括Curve、Convex、Platypus Finance、Treasure DAO、Redacted Cartel用户);30%将分配给OP持有者。[2022/5/23 3:36:33]

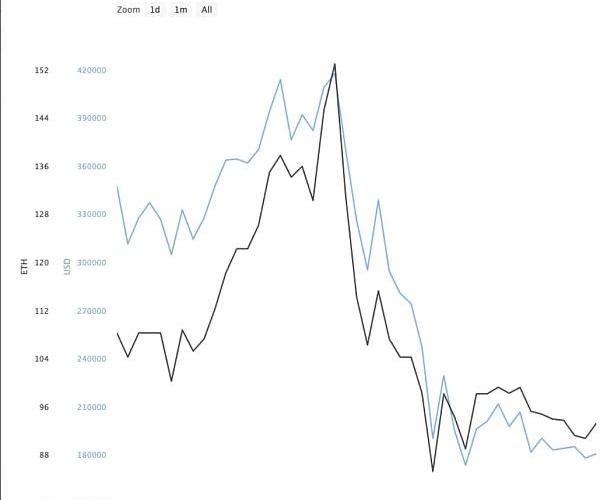

然而,NFT是高度波动的资产,即使是"蓝筹"藏品的价值也可能会出现大幅波动。在Otherdeedmint之前,BAYC的地板价已经创下了以ETH计价的历史新高,之后又出现了超过50%的跌幅。NFT抵押借贷协议在设计中面临的一个长期挑战是:如何无偏见地确定底层资产NFT抵押品的价值?现有的参与者已经采取了一些不同的解决方案:

白宫:美国将每天额外释放100万桶石油 持续六个月:3月31日消息,白宫发布了有关能源措施的情况说明书,拜登将宣布美国历史上最大的石油储备释放,将在未来6个月每天释放100万桶石油战略储备。(财联社)[2022/4/1 14:30:25]

https://www.coingecko.com/en/nft/bored-ape-yacht-club

“

时间加权平均价格法

像Chainlink这样的预言机可以获取并公布销售价格和地板价的时间加权平均价格,从而创建这样一个混合的价格来评估NFT的价值。这样的模型可以通过在预定的时间段内取多个价格的平均值来减少异常事件对价格的影响,从而增加潜在的恶意操纵价格的难度。

动态 | 原力协议FOR锁仓已开始陆续释放:原力协议联手“斗金APP”进行的第一季FOR保本锁仓挖矿活动中,在2019年11月18日至2019年12月18日锁仓3个月的FOR已经开始陆续到期,本次活动解锁部分共计2458万FOR,其中收益部分共计289.05万FOR,活动锁定的FOR将在一个月内解锁完毕并逐步发放到对应用户地址。[2020/2/18]

然而,在NFT的估值中使用TWAPs有一些主要的缺点:TWAPs只能应用于市场活跃、交易量大的NFT产品,只有这样的NFT比较不容易受到针对价格预言机的攻击。TWAPs方法的资本利用率也较低,因为协议倾向于设置一个较小的资产抵押率,以避免极端市场情况的影响。

例子:BendDAO、JPEG’d、DropsDAO、PineProtocol、DeFrag

“

用户估价法

在用户估价法中,NFT的定价是基于用户给出的价格预测得到的。这种让用户进行估价的方式可以适用于更广泛的NFT收藏品,因为它不需要像TWAPs那样对NFT的质量进行非常严格的限定。通过对个人或者策展委员会进行一定的激励,可以实现对NFT进行比较公允的价格发现。然而,这种估价方法需要对估价者进行奖励,其估值成本明显高于其他方法,过程效率较低,结果可能不准确。

分析 | 消息面影响逐步释放促使BTC创年内新高:据链塔数据平台数据显示,链塔数字货币整体指数(BI)今日12时报1362点,相较昨日上涨14点,涨幅1.04%。24h内市值前10的货币5涨5跌,XRP上涨幅度最大,为2.74%,24h内加密货币市场市值大幅上涨至2840亿美元左右。周末两天在BTC连续放量带动下市场大幅上涨,总市值增加超200亿美元,今天开始盘整。BTC从8200点逐步拉升超过9000点,一度触及9300点,回调下探8900点未果后,目前在9000点上方波动。虽然这几天最大的消息是Facebook即将发币并获得多家大公司支持,但Tether投放1亿USDT表明了资金涌入已经导致过大的溢价,这才是最直接的推手。

目前,BTC基本站稳8900点,9300点阻力还需要进一步量能释放,短时间内在9000-9100点附近整理,准备下一步走势。Facebook发币和各大组织机构陆续发布监管政策、Tether增发、币安离开美国等都会影响后续变动趋势,总得来说还是利好更多一些,短线操作收益应达到20%,继续稳定持有,目前并没有明显回调趋势。BSV不回调短期不做考虑;LTC回到130上方,潜力不大;平台币目前均处高位,不宜盲目追涨。[2019/6/17]

例子:TakerProtocol、UpshotV1

“

流动性池估价法

用户估价法最重要的问题之一就是其无法为NFT提供实时价格。而在流动性池估价法中就不存在这个问题了。在这个方法中,每一个投入协议的NFT都被池子中的有效贷款人积极交易,从而在NFT上产生恒定的现货定价,等于池中的总ETH。一旦NFT被借款人锁定在一个池子里,交易者就可以开始向池子里存入ETH,以使NFT达到他们认为的价值。如果NFT在公开拍卖的情况下被高估,交易者可能会失去其ETH;在NFT被低估,交易者将在池子中放入ETH来填满池子,直到他们认为达到该NFT的真实市场价值,以努力在出售中获得利润。通过鼓励交易者在NFT池子进行投机,NFT的估价会通过这样动态的方式变成更准确。

例子:Abacus

虽然上面有些例子并不属于NFT借贷协议的范围,但这些定价机制在决定贷款金额上限和确定是否要对抵押品进行流动性清算方面发挥着至关重要的作用。一旦NFT的价值被确定,根据交易对手方的类型,这些协议可以分为两种模式:

“

点对点借贷

这种方法在理论上适用于所有的NFT,而且更容易就NFT的价值达成共识。把它想象成一个开放的市场,借贷协议作为一个促进交易形成的加速器。一边是NFT持有人可以用他们想要的条款创建贷款,另一边是资金提供者可以浏览平台以决定他们想把钱借给谁。一旦资金出借者接受贷款提议,借贷协议将创建一个智能合约,用于抵押的NFT将被发送到一个由协议守护的托管账户。同时,协议将会把贷款和NFT兑换票据一起转移给借款人。

当借贷双方就贷款的期限,资产抵押率,年化收益率等条款细节达成一致时,系统性风险就可以得到缓解,因为违约只发生在单次订单的借贷双方之间。但是,伴随这样的可定制化能力的,是较差的流动性和可扩展性,因为借贷双方需要等待匹配达到共同的协定。

例子:NFTFi、Arcade、MetaStreet

“

点对池借贷

比起可能永远不能达成的“报价-询价”的贷款交易,这是一种更“市场化”的方式。在这种方式中,贷款人提供的流动性资金将被集中在一起形成资金池,共同分享借款人偿还的利息,具体利息的计算方式取决于供需两方的情况。如果出现借款人无法偿还贷款,或者出现NFT因价格下跌引起的清算问题,那么协议会自动拍卖NFT,并将收入返还给贷款人。

通过点对池借贷的方法,可以显著提高可以提供贷款的总金额。借款人可以立即通过抵押NFT获得资金,而不需要等待贷款人确认协议条款。但是,这也意味着需要通过预言机生成一个可靠的价格反馈来自动化生成贷款协议条款。所以这种方法只能应用在主流的NFT产品中,而长尾的NFT资产很容易受到价格操控的影响。

例子:JPEG'd、DeFrag、BendDao、MetaLend、Pine、DropsDAO

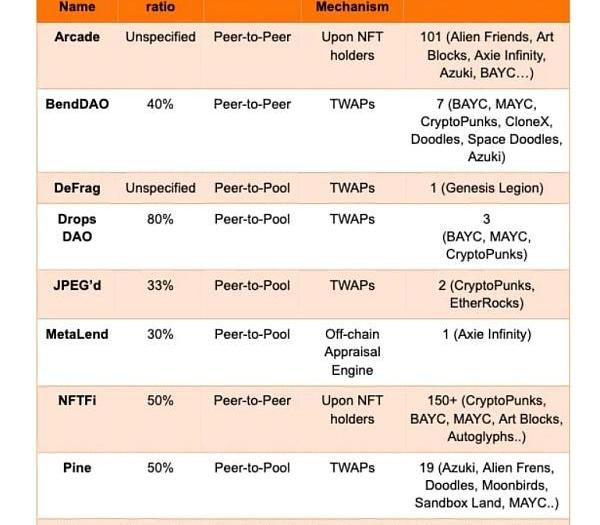

为便于比较,我列出了下表,包括了评估NFT借贷协议时的一些重要指标。一些协议决定对资金抵押率设置上限,以限制违约的可能性。而对于流动性和需求更大的NFT来说,该比率通常更高。在覆盖的NFT范围方面,不同协议的差别非常大,但点对点协议要优于大多数点对点协议。请注意,大多数协议在调整定价机制和LTV比率的同时,也在不断增加其支持的NFT范围。

尽管围绕着NFT抵押借贷协议有很多争议,但我们期待更多的NFT借贷和金融化的产品可以进入这个领域,为NFT收藏者提供一个从数字收藏品中释放更大价值的途径。再往前走一步,如果有一天在借贷协议中锁定了可持续的NFT数量,这些协议可能会变成对NFT拥有一定程度的定价权。有很多未开发的潜力在等着我们,我毫不怀疑金融化将会是今年NFT最有力的叙事之一。

作者:NicoleCheng?|

翻译:sirs?|

校对:SueTang?|

排版:Anthony?|

来源:TheSeeDAO

标签:NFTETHDAOFORMYNFT价格eth钱包地址如何获得DefiDollar DAODreamr Platform Token

Celestia是模块化的区块链网络,其网络结构除了一个共识层外,还有一个数据可用层,而为了设置数据可用层,除了传统区块链网络的共识全节点、轻节点外,还设计了验证节点、存储全节点、桥节点.

1900/1/1 0:00:00电动汽车制造商特斯拉周三在财报中公布,该公司第二季度出售了价值9.36亿美元的比特币,占其所持比特币的75%。该公司在第二季度末仅持有2.18亿美元的比特币,低于前三个季度的12.6亿美元.

1900/1/1 0:00:00音乐NFT可以为艺术家解决收入、费用和粉丝圈建立的烦恼。摘要:Web3音乐赛道如今引起了资本和社区的注意,根据不完全统计,从2021年到现在,Web3音乐项目的融资金额超过2亿美金,生态也愈发壮.

1900/1/1 0:00:00?最近,不少币圈老友向飒姐团队求助,希望咱们能够帮助他们拿回早期因各种原因“丢失”的虚拟货币。这样的一类案子,初听下来感觉胜算满满,只觉这事成了.

1900/1/1 0:00:00Farcaster刚完成a16z领投的3000万美元融资,目前正开发v2,计划于今年晚些时候推出.

1900/1/1 0:00:00专栏介绍PingWeb3是品玩出品的关注Web3.0世界的专栏。在互联网行业趋于平寂,人们似乎只想关心那些裁员和衰退的故事的当下,Web3.0还提醒着人们,互联网带来的热闹争论是什么样子.

1900/1/1 0:00:00