文:MarcoManoppo

来源:PensivePragmatism

在价格只涨不跌的市场中,市场参与者往往不太关心公司商业模式的可持续性和可防御性。为了证明价格上涨的合理性,人们巧妙地炮制评估公司估值的新方法和高谈阔论。没人想成为派对的扫兴者。

当加密市场价格继续上涨时,出现了这样的光景:基于浏览器的虚拟世界在线游戏与糟糕的图像被称为下一代游戏,它们声称让用户拥有游戏的一部分,而虚拟房地产地块的售价也达到了数百万美元。与此同时,经常存在缺陷的“边玩边赚”机制被认为是游戏和工作的未来。这一概念的激进支持者认为,玩家最终会优先考虑赚钱的因素,而不是首先专注于创造出色的游戏体验。

《Stray》是一款新上市的优秀游戏,让你在反乌托邦的未来扮演一只猫。

新的DeFi原语通过降低终端用户费用和保护他们免受MEV套利者的影响来提高市场效率,这被视为创新的想法,竟然值得9位数的估值。不要误解我的意思,这些很酷的功能当然是经过数月(甚至数年)的研究得来的,但考虑到潜在的商业模式,这可能并不能证明估值是合理的。

摩根大通:美债近日升势不可持续,坚定拥抱“顺周期”交易:6月15日讯,摩根大通发布全球市场策略报告称,尽管近期美债收益率下滑,但这并不意味着市场通胀预期降温,而更多可能是受到技术因素驱动。摩根大通建议客户坚定拥抱“顺周期”交易,预计全球经济在今年夏季重新开放时,“顺周期”交易将从中受益。(财联社)[2021/6/15 23:37:42]

当价格下降时,即使是最热心的支持者和社区成员也会开始质疑这些协议到底是如何赚钱的,以及它们的商业模式是否真的有意义。在这篇文章中,我们提出了一些关于加密协议如何探索可持续盈利模式的想法。我们要考虑的是,它是一个好产品,还是仅仅是一个公共产品?

本文要点:

创始人需要扩展他们的商业头脑,并学习非加密业务。

了解哪种商业模式是一场逐底竞争,哪种商业模式是长期可持续的。

有一些很难解决的重要问题需要深入的研究工作,这些可能永远不会成为好的业务。

加密货币的开源、可分叉和去中心化特性使得在可复制的机制上预测你的商业模式具有挑战性。

出售代币创收可能存在争议,但这是目前的工作模式之一。

协议是一门生意吗?

首先,协议是一门生意吗?不管你怎么想,现实是这些加密项目的创始人和团队成员需要支付租金。虽然风投的资金可能能够补贴一位21岁的加密货币创始人出租游艇派对作为“社交”手段好几年,但这些项目最终需要自己赚钱才能生存(更不用提蓬勃发展),尤其是在宏观经济进入收缩期的时候。对了,游艇的事是真的。

万卉:UNI空投终结了DeFi世界中不可持续的金钱印刷:Primitive Ventures创始合伙人万卉通过推特表示:UNI空投是DeFi世界不可持续的金钱印刷的最后一滴墨。

其他人只是简单地在新手市场以超乎想象的价格出售一个关于UNI杀手的不确切的故事。当UNI将他们残害,一切回到炒作周期的自然过程当中。[2020/9/23]

长期以来,我一直在吹捧去中心化的概念和产生收入的需要在某种程度上是相互对立的。既要保持良好的去中心化水平,又要以有效的方式运作以实现利润最大化,这并不容易。这种观点通常会回归到去中心化的理念上,实际上并没有太多的商业意义,尤其是如果你在过程中太早去中心化的话。一个更成熟的协议/网络一旦达到一定的采用水平,肯定可以做到这一点——在知道何时转向更去中心化的结构和何时最大化增长之间取得正确的平衡,这一点至关重要。

发展你的商业头脑

推特上的人喜欢嘲笑麦肯锡等管理咨询公司,因为他们撰写报告和推荐策略的费用过高,却不承担任何真正的责任。虽然顾问并不是最好的经营者,但这些人在他们的任期内学习了多个不同的行业,通常具有良好的商业头脑。

我给有抱负的加密货币创始人的第一条建议(如果我有资格提一条建议的话)是,学习非加密货币业务是如何运作的。

发达国家受过高等教育的人往往专注于服务至上的业务,无论是金融市场、咨询还是软件。在新兴市场,你被误导的老派父母会说,这些不是“真正”的企业,因为你不能直接接触你出售的商品。

YFI创始人:DeFi爆炸式增长由贪婪驱动 但这种繁荣不可持续:8月30日消息,YFI创始人Andre Cronje在今年的智能合约峰会上表示,我认为现在有如此大量资金涌入DeFi的原因是人们正在疯狂地赚钱,人们抢购并出售治理型代币(governance tokens)促进了这种繁荣。但是,这不是DeFi的可持续发展部分,当“贪婪阶段”结束时,DeFi领域中有价值的协议(如Synthetix,Compound和Chainlink)仍将存在。(Decrypt)[2020/8/30]

撇开挖苦不谈,重点是:加密货币创始人需要更多地考虑他们所做的东西如何赚钱——除非你意识到你是在为改进技术而工作,或者你足够精明,在你满足自己对知识的渴求的同时,说服风投公司为你支付租金。

当然,加密技术中存在一些难以解决的重要问题,需要深入研究。然而,当你筹集资金来解决这些问题时,最好有一条盈利之路。无可否认,这在web3.0中更加困难,因为大多数协议都是开源和可分叉的,这消除了大多数web2.0初创公司拥有的IP防御护城河。创始人还面临着这样的风险:有经验的经营者带着大量资金进入这个领域,并垂直整合到你正在建立的业务中。还记得苹果进军BNPL(先买后付)领域吗?——更糟糕的是,在区块链中没有反垄断法。

遗憾的是,上述所有情况都导致了一种自然的发展,我们需要不断试验适用于加密货币的新商业模式。因此,我们看到的大多数成功的加密公司都是加密交易市场。他们就是在淘金热期间卖铲子的人。

BM:比特币将我们从不可控制和不可持续的政府开支中解放出来:今日,EOS创始人Daniel Larimer(BM)在J.K.罗琳请教比特币的推特下回复称,比特币是一种诚实的货币,它的货币政策是固定和有限的发行。它将我们从不可控制和不可持续的政府开支中解放出来。控制货币发行的人拥有整个世界,他可以在市场上免费购买任何资产。[2020/5/16]

寻租的商业模式

加密货币被认为是一种新的创新技术,它消除了中心化,将权力交还给人民,并为相关各方创造一个更公平的竞争环境。但讽刺的是,与此同时,最大和最成功的公司却是交易所/市场,它们之所以成功,是因为它们实施了寻租商业模式。CEX、DEX和NFT市场是加密领域的巨头,这理所当然地引发了批评,认为加密货币的整个用例都是基于投机。

对了,我们在这里不讨论比特币和Layer1资产,因为它们要么是数字货币,要么是区块链网络,它们需要完全不同的思维框架——这也不一定构成商业模式。比特币的“商业模式”是它作为黄金替代品的说法。L1资产的“商业模式”是Gas费和采用。

江卓尔:信用货币不可持续 要对区块链货币有信心:江卓尔刚刚微博发文《给大家充值信心——为什么信用货币不可持续》称,现在使用的信用货币(无锚印钞的法定货币)无锚印钞的结果,就是无限加杠杆,而去杠杆意味着大量的痛苦和破产,政府被人民绑架,不可能去杠杆,最后的结果就是央行大量印钞放水(各种QE),稀释债务危机。但每次都用放水 “拯救” 危机,其实危机并没有被拯救,只是被推后。纯信用货币体系最后不可持续,去中心化的区块链货币,虽然不知道行不行,但看起来是个可行的选择。区块链货币将和法定货币竞争,争夺货币市场占有率,使得央行失去放水救市的能力。错误资本破产导致的波动,将被正确的资本削峰填谷,市场经过数个周期后,将能自己解决金融危机。[2020/3/15]

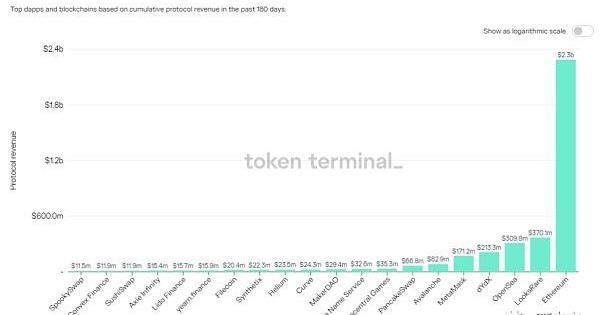

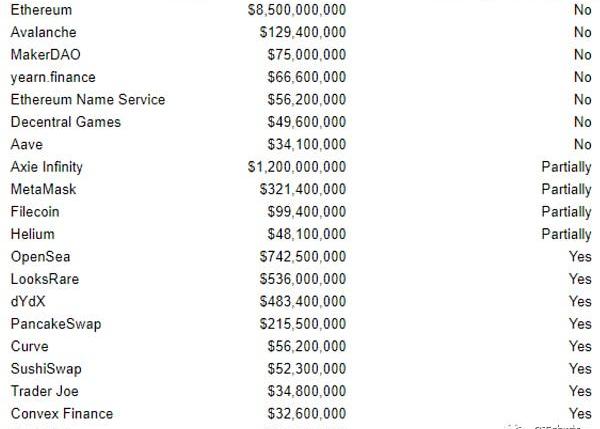

来源:?TokenTerminal

在上面列出的20个协议中,有9个是市场,有7个有一部分是市场。

除去以太坊,过去一年产生的大部分协议收入都来自寻租商业模式的协议。

我们明白你的意思,那么还有什么其他方法可以让我们开始探索新的加密商业模式呢?

经常性收入

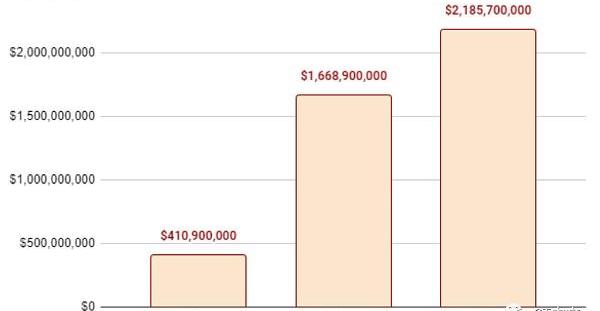

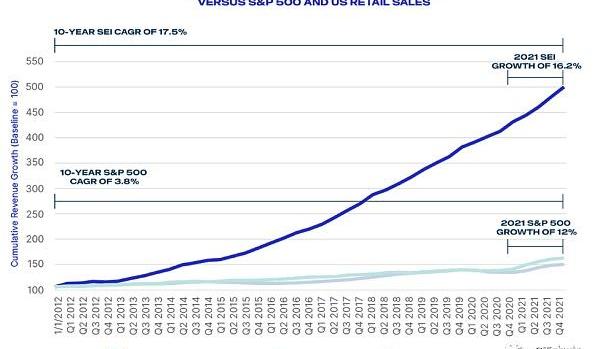

经常性收入模式是过去五年上市股票最大的商业估值乘数之一。现金流来源主要基于订阅的公司不仅创造了一个更可持续的消费者群体,而且拥有更可预测的未来现金流。这为投资者阶层注入了信心,并与终端消费者建立了长期关系。

来源:?Zuora

让我们来看几个例子:

AmazonPrime

82%的美国家庭是AmazonPrime会员。因此,亚马逊可以垂直整合并成为这些家庭中的主导实体。从Alexa智能音箱到Ring智能家居科技,现在甚至还有OneMedical。这家公司几乎已经成为你日常生活中可能需要的一切的市场。?

想象一下,有人轻度中风,通过Alexa智能音箱呼救,Ring智能锁会自动打开前门,一个OneMedical派遣员很快就会冲进了房子执行救护(这项服务现在还不存在,但我们可以自由发挥想象)。

AppleOne

截至2022年第二季度,AppleOne有8.25亿用户。这是上千亿美元的市场。世界上最富裕的经济阶层愿意花1000亿美元购买一款利润率相当于奢侈品牌的手机。

然而,由于技术限制和产品种类的缺乏,经常性收入模式在很大程度上没有在加密领域实现,因为大多数盈利的加密公司是通过市场相关费用来赚钱的,这并不一定适合订阅模式。Robinhood已经尝试推出RobinhoodGold,Coinbase目前也在尝试推出CoinbaseOne测试版,但消费者的反应都不佳。

也就是说,构建模块开始出现,我们看到越来越多的项目解决不同的问题,最终将实现更无缝的可编程现金流,包括订阅。结合在一起,我们可以看到以下堆栈将如何最终产生杀手级的去中心化应用程序,这些应用程序可以集成基于订阅的业务模型。

Sablier和Superfluid支持加密支付流。

Aave推出了去中心化的社交媒体栈Lens协议。

以太坊命名服务提供了清晰的web3.0身份。

Mirror引入了web3.0订阅和通知系统。

Web3.0通讯应用正在构建中。

?销售代币收入

单是打出这个标题就感觉像是加密领域的大罪。这个行业对可能意外将代币归类为股票的条款极为敏感。也就是说,销售代币并将其作为运营费用的收入记录在加密领域并不罕见。事实上,曾是市值前三大加密货币资产之一的瑞波币(XRP)已经多次这样做了。

“快进到2022年,这种模式发生了转变。一家“赞助”公司构建了协议,并拥有一定比例的代币供应。通过适当的设计,上述协议的代币经济学实际上将价值返还给代币持有者(通常是某种费用共享机制),为协议和过程中的公司产生收入。然后,该公司出售这些代币来获取收入,以继续运营。随着时间的推移和正确的采用,你可以通过执行治理过程或甚至成熟的DAO来管理上述协议的资产(和收益),从而增加复杂性,这些协议通常主要由原始团队成员控制。”

我不认为这个模式本身是错误的,但它需要原始团队成员的大量信任,才能使协议达到成熟状态,并拥有一个正常运行的DAO(真的有这样的东西吗?)。

有什么大创意呢?

在牛市期间,人们很容易在没有仔细考虑商业模式的可持续性和可防御性的情况下,用引人入胜的故事来包装他们的大创意。这发生在web2.0科技创业公司(比如Uber这种),也发生在加密领域。在加密领域中,由于代币的存在,这可能会进一步混淆,这可能会造成对项目实际健康和赚钱能力的错误理解。

虽然开发者和创始人可能正在开发很酷的创新新技术,但重要的是要意识到,加密是开源的,在知识产权方面你没有任何真正的防御能力。了解第一手资料可以让创始人仔细规划他们的战略,并对他们计划建立的业务有更多的考虑。如果你的目标是赚钱,就不要陷入构建公共产品的陷阱。

作为一个行业,我们需要做得更好,不断地思考项目赚钱的新概念,而不是诉诸于掠夺性的伪庞氏经济学(依赖于吸引新用户并倾销他们来产生收入)。我并不是说我拥有所有的答案,但解决问题的第一步是承认有一个答案。

一直没想好以怎样的角度去科普Web3.0直到前几天看到和菜头在《Web3三问》文章里提到了以下3个问题:有什么场景是在Web2不能完成,必须在Web3能完成的?如果有.

1900/1/1 0:00:00声音 | 律师观点:章鱼娱乐本质上来看是一个集资行为,可能涉嫌 ICO:章鱼娱乐团队此前多次称自己将打造全球首款“区块链+社交+游戏”.

1900/1/1 0:00:00新兴的NFT市场,为艺术家和创作者们提供了作品货币化的新机会,但也为者窃取NFT和加密货币创造了机会。本文揭露NFT市场出现以来常见的NFT行为,提醒读者们注意识别,冷静地避免遭受损失.

1900/1/1 0:00:00北京时间2022年7月15日21点,CertiK动态扫描监测系统Skynet天网监测到若干导致TIGER代币价格下跌的可疑交易.

1900/1/1 0:00:00多位业内人士告诉CNBC,宏观经济形势的改善、项目或公司的进一步“洗盘/去杠杆化”、特定的技术面走势是比特币和更广泛的加密市场触底所需的关键因素,这可能意味着比特币进一步下跌至13.

1900/1/1 0:00:00眼看2022年进度条过半,对于加密市场来说,2022年第二季度可谓是多灾多难。截止第二季度末,整个加密市场的总市值约为9,000亿美元,相比于去年的十一月份的峰值,环比下降约70%.

1900/1/1 0:00:00