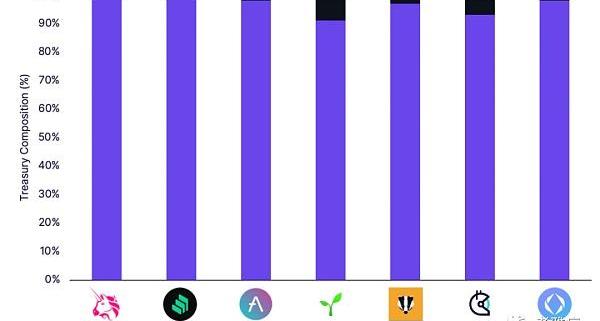

在过去的两年中,DAO资产显著增长。即使在最近的市场缩水之后,前50名的资产价值也接近150亿美元。然而,大多数人仍然以本国代币的形式持有超过90%资产。

正如这篇文章所概述的,原生代币应该被认为是授权但未发行的股票的加密货币等效物。如果今天Uniswap试图在1Inch上将其1%的流动资金从UNI清算到DAI,则下滑幅度将超过95%。

DAO支出正在增加

在过去的一年中,Uniswap、Aave、Compound、dYdX和PoolTogether都推出了由财库资助的拨款项目。IndexCoop、Yearn、Gitcoin和Maker组建了内部工作小组,并向财库的贡献者支付报酬。据粗略估计,仅这些DAO每年在原生代币方面的支出就超过1亿美元,这还不包括流动性挖掘活动的支付。

相对于许多DAO的增长阶段的最佳水平而言,支出仍然非常低。

韩检方以涉嫌贪污罪起诉加密交易平台Coinone前高管Jeon:金色财经报道,韩国首尔南地检察厅第一金融调查部以涉嫌贪污罪起诉加密交易平台前 Coinone 高管 Jeon,10 日上午将对嫌疑人进行拘捕前讯问。

Jeon 被指控在 2020-2021 年从虚拟货币经纪人 Go 和 Hwang Aunt 处收受贿赂,以换取上线泡菜币,其中一种涉嫌向 Jeon 贿赂上线的 Token 资产。[2023/4/9 13:52:25]

然而,支出是相当大的,有理由在财库中拥有稳定币来支付2-3年的运营费用。

为什么DAO向稳定币多元化发展

“纸巾盒满的时候,你要拿两张纸巾。当它几乎空的时候,你就拿半张纸巾。”

DAO应确保其财库拥有至少2-3年运营费用的稳定币。

这可以防止在熊市中痛苦地削减预算。

以下是稳定币多样化的主要原因:

原因1:降低财库的风险

原生代币的波动性很大;代币价格下跌超过70%是很正常的事情。

稳定币多样化使得DAO能够在市场下跌的情况下从强势位置运行。在熊市中可以保持或增加支出,无论是核心开发、并购、代币回购,还是有限合伙人补贴。

原因2:管理可预测的预算

工作组和拨款委员会每季度分配一定数量的原生代币用于支出。如果他们必须考虑原生代币的波动性,就很难对下一季度或一年的支出进行预算,这使得营运资金的预测和管理具有挑战性。

美国法院拒绝SEC主要证人作证,Ripple根据最新法院裁决提交“合理通知”辩护:3月7日消息,美国证券交易委员会(SEC)和Ripple Labs之间正在进行的法律斗争随着一项新的法院裁决继续进行。法院现在已经对双方的动议做出了裁决,即决判决和审判中不考虑专家证词。在判决中,法官Analisa Torres批准了部分动议,驳回了其他动议,原告和被告都没有占上风。然而,该裁决的一个关键结果是排除了1号专家Patrick Doody就合理的瑞波币购买者的看法作证。值得注意的是,SEC此前曾聘请Doody来分析代币购买者的期望,但法官现在批准了Ripple的动议,排除他的证词。没有Doody的证词,目前尚不清楚SEC将如何证明投资者对XRP有“合理的”利润预期。

此外,Ripple最近提交的文件指向了最高法院最近就Bittner案的一项裁决,该裁决涉及Ripple律师采用的所谓“合理通知”辩护。美国宪法的正当程序条款要求个人被公平告知哪些行为是法律禁止的。对于Ripple来说,公平通知的辩护为:它不可能知道要在证券监管机构注册XRP,因为该机构从未就加密环境下的证券构成提供足够明确的说明。Ripple Labs的律师认为Bittner和Ripple高管之间存在相似之处,并表示Bittner最近的裁决类似于它与SEC的斗争,应该予以考虑。Ripple Labs依赖于SEC之前的声明和行动,这些声明和行动使他们明白XRP不是证券,或者说它的辩护是这样的。因此,该公司没有理由相信他们违反了证券法。

据悉,Ripple Labs与美国证券交易委员会(SEC)的漫长斗争即将结束。双方一直在等待法官Analisa Torres对Ripple多年来出售XRP是否构成未注册证券发行做出裁决。结论可能需要几个月的时间,但SEC和Ripple仍可以向法院提交申请,以考虑新的信息。(Blockworks)[2023/3/7 12:46:45]

在主要财库中持有的稳定币减轻了工作组的财库管理负担。例如,Gitcoin有几个工作小组,包括PublicGoodsWorkstream,MoonshotCollective,FraudDetectionandDefense,DAOOperations等。

Rocket Pool发起旨在限制自身ETH质押占比的社区投票:2月2日消息,以太坊流动性质押协议Rocket Pool发起旨在限制自身增长的社区投票,将于2月13日结束投票。

如果该提案最终投票通过,Rocket Pool将建立一套pDAO指导原则,包括Rocket Pool按照以太坊生态健康的最佳利益行事、考虑其对以太坊的短期影响和长期影响等,以为Rocket Pool的决策过程提供信息,限制其生态系统中质押的ETH的全网占比。[2023/2/2 11:42:25]

每个季度,这些工作组在治理批准后被分配GTC代币。工作组必须用代币管理季度预算,这些代币是不稳定的,可能需要多样化到稳定币。为了减轻工作组的资金管理负担,Gitcoin财务部门可以持有稳定币,并根据需要将其分配给工作组。

原因3:支付贡献者

治理贡献者、补助金获得者和安全奖励接受者可以选择部分以稳定币和既定的原生代币作为报酬。

这对于需要支付个人法定费用的全职贡献者来说尤其有用。

原因4:其他好处

拥有稳定币的财库将拥有更高的信用评级,并可能在使用原生代币作为抵押品进行借贷时获得更优惠的条款。

DAO可以根据自己的需要,以特定的方式利用稳定币。例如,Uniswap可以为v3稳定币池提供流动性,以加深流动性并赚取交易费用。

纽约梅隆银行已在埃及和中国之间建立无缝跨境交易:金色财经报道,纽约梅隆银行与提供资金的银行QNB Al Ahli埃及公司和接收资金的中国上海浦发银行合作,完成了从埃及到中国的第一笔支付交易。 交易耗时不到三个小时,而之前在这些国家之间汇款需要两天时间。纽约梅隆银行于去年成为第一家开始使用SWIFT Go的银行。

纽约梅隆银行的高管Isabel Schmidt 表示,由于使用SWIFT Go,交易将变得更快,费用将更容易预测,总体而言,支付的安全性将得到提高。[2022/10/13 10:33:01]

可以通过Aave、Compound或Yearn存入稳定币赚取收益。它们还可以用来购买链上货币市场基金产品。

DAO可以通过几种方式积累稳定币。每一种方法都需要权衡,更多的DeFi-native多样化方法将继续被建立。

1.赚取稳定币收入

用稳定币赚取收入是最没有争议的积累稳定币的方式。它不涉及出售原生代币,所以是非稀释性的。

美国议员将于下周分享最新的加密货币法案草案:5月18日消息,美国共和党参议员Lummis和民主党参议员Gillibrand将于下周分享最新的加密货币法案草案。(金十)[2022/5/18 3:23:17]

像Aave这样的借贷协议非常适合稳定币的收入模式。在V2中,Aave引入了一个储备因子,它将借款人支付的一部分利息导向生态系统收集器。到目前为止,aTokens已经积累了近2800万美元的v2收入收集器合同。由于aTokens可以赚取利息,所以它们在默认情况下是有生产力的。

如果Uniswap的管理部门决定开启v2或v3的费用,那么Uniswap将在代币的长尾中获得收益。其中相当一部分收入将来自USDC和DAI等稳定币。

2.出售原生代币换取稳定币

为稳定币出售原生代币似乎是一个简单的操作,但有几种方法可以实现这一操作。每一种出售原生代币的形式都有其优缺点。

去中心化交易所

DAO可以出售原生代币,可以在Uniswap、Sushiswap或Cowswap这样的去中心交易所出售,也可以在1Inch这样的DEX聚合器上出售。

虽然销售可以在链上和无可信的情况下进行,但滑点可能相当高。即使销售在几周或几个月内完成,它也需要公开进行,这意味着有可能因为MEV而被抢先或被夹在中间。

场外交易和做市商

像Wintermute和AlamedaResearch这样的做市商可以帮助执行大型代币销售。2021年4月,VitalikButerin向印度社区运营的新冠肺炎救援基金CryptoRelief捐赠了价值10亿美元的SHIB(ShibaInu)代币。鉴于Vitalik的捐赠规模,SHIB代币的流动性相对较差。然而,通过链上和链下方法的结合,Wintermute能够将相当数量的SHIB转换为USDC。

虽然做市商的执行情况可能会更好,但它并没有那么透明。DAO需要将代币转给做市商,并在实施时信任它们。

批量拍卖

与其在公开市场上出售代币,不如由Gnosis通过批量拍卖出售。批量拍卖有助于匹配买家和卖家的限价订单,为所有参与者提供相同的结算价格。如果DAO愿意,他们可以选择通过与Fireblocks这样的组织合作,对批量拍卖的参与者列入白名单/KYC。

批量拍卖可以完全在链上执行,减少被抢先或夹在中间的风险。但是,它们的设置和执行时间稍长一些,并且需要生成足够的需求来竞标原生代币。

联合曲线

联合曲线描述了代币的价格及其供应之间的关系。发行的代币越多,价格就越高。

它们促成了一种固定价格发现机制,这种机制对市场参与者是透明的,不能被操纵。平衡池中的原生代币到稳定币的联合曲线可以用来将财库多元化为稳定币。

3.形成战略合作伙伴关系

在公开市场上出售原生代币获得稳定币可能会导致短期持有者持有原生代币。相反,DAO可以与长期战略伙伴(包括风投、DAO和增值个人)交换原生代币换取稳定币,

Llama目前正在为GitcoinDAO制定财务多样化提案。重要的是,战略伙伴关系进程应该是社区优先的。这个过程应该是敏捷的、高效的和透明的。

Lido也已经通过战略伙伴关系进行了财库多元化建设。PoolTogether。(ParaFi,GalaxyDigital.等),FWB,Forefront等。在这些合作中,原生代币通常有一个锁定期,并打折出售。

像Sushi这样的社区质疑原生代币是否应该打折卖给风投。为了解决这个问题,UMAProtocol构建了范围代币,这是一种类似于无清算风险的可转换债券的原始资金。范围代币的一个问题是,风投主要想要纯粹的上行风险敞口,而不是来自债务类产品的收益。为了解决这个问题,UMA构建了成功代币,这是封装在一个中的两个代币——DAO的原生代币和对该代币的看涨期权。

虽然战略伙伴关系有助于将原生代币交到长期持有者手中,但它们是时间密集型的,需要大量的链下协调才能找到合适的合作伙伴。这也是一个离散的行为,而不是连续的。在获得稳定币2-3年的运营费用后,DAO不得不再次采取这个行动。

4.以原生代币为抵押借款

债务是DAO资本结构中一个基本没有利用的部分。由于清算风险,通过借款在财库中积累稳定币并不能完全降低财库的风险。然而,它的优点是它比战略伙伴关系更简单(较少的链下协调),它是一个连续而不是离散的行动。

浮动利率债务

财库可以将原生代币存入Aave和Compound等借贷协议,以可变利率借入稳定币。由于Aave和Compound有一个治理和风险管理流程来添加抵押品类型,因此可以从它们那里借到的代币数量有限。作为一种替代方案,DAO可以在Rari上创建一个Fuse池,存入他们的原生代币,并以此为抵押借入稳定币。

浮动利率贷款伴随着风险。利率可能会因市场状况而飙升,DAO必须管理清算风险。

固定利率债券

固定利率债务允许DAO更容易地模拟他们的资本成本。它可以帮助为运营、协议收购和潜在的流动性挖矿提供资金。

DAO可以将其抵押品存入Element或Yield,并以此为抵押借入稳定币。或者,DAO可以获得有担保的信用额度,以帮助为运营提供资金。DebtDAO也在为DAO借入稳定币而制定一些有趣的解决方案。

债券发行

虽然个人的担保债务更难在链上承销,但对DAO来说,这样做更容易。

对十大DeFi协议发行的债券可能会有需求。这将使它们在不稀释代币所有权或甚至不提供太多抵押品的情况下筹集资金。Porter是针对DAO担保不足的债券协议的一个例子;接下来可能会有更多。

5.与稳定币发行人合作

与诸如Fei、Frax、Maker、Rai等稳定币发行商合作,积累稳定币流是稳定币问题的DeFi原生解决方案。

例如,Tribe的Turbo产品是建立在Rari的Fuse池之上的,DAO可以在存入自己的原生代币后借用FEI。然后借入的FEI被存入DAO选择的收益率策略中,以偿还借来的FEI的利息。

DAO需要多元化

稳定币多元化是DAO应该采取的众多措施之一。它有助于确保DAO即使在经济低迷时也能维持或增加支出。

财库应该用来增加收入,建设繁荣的社区,并增长DAO的GDP。稳定币多元化可以作为DAO增加增长支出的起点。

最终,DAO需要多元化。

本文由“老雅痞laoyapicom”授权转发

信息来源自Bankless,略有修改,作者ShreyasHariharan

标签:DAO稳定币PPLrippleDefiDollar DAO稳定币CNHC是一个什么平台kepple币价格Qripplex

NBA正在全力进入NFT。4月20日,NBA宣布将于4月21日在以太坊上推出名为TheAssociation的动态NFT系列,白名单免费铸造,总量18,000枚.

1900/1/1 0:00:00亚马逊新任首席执行官AndyJassy对加密货币和非同质代币的未来持乐观态度。他在CNBC采访中透露,个人不持有任何比特币,亚马逊近期可能不会将加密货币作为零售业务的支付方式,但很有可能在未来销.

1900/1/1 0:00:00智能手机的新故事,就在“元宇宙”。在手机之外,华为、小米、OPPO、vivo即将再度打响一场可能持续数十年的大战——争夺“元宇宙时代”的入口设备王座.

1900/1/1 0:00:00金色财经区块链4月18日讯??自2009年中本聪推出了颠覆金融世界的比特币以来,加密市场格局已经发生了翻天覆地的变化.

1900/1/1 0:00:00DeFi数据1.DeFi代币总市值:1173.57亿美元 DeFi总市值数据来源:coingecko2.过去24小时去中心化交易所的交易量:326.

1900/1/1 0:00:00我憧憬中的元宇宙是完全可以匹敌现实世界,与现实世界平行的一个虚拟世界。所谓的匹敌现实世界意味着我们有可能除了在现实生活中刚需的吃喝拉撒睡以外,其它的一切活动都完全在这个虚拟世界中,甚至有可能我们.

1900/1/1 0:00:00