美国大选基本落下帷幕,拜登当选,特朗普出局。这里说“基本”,是因为12月14日还有一次投票,或许还有一些变数。本文要讲的是美国大选,折射出了比特币的避险属性。

很多人都在说比特币避险,但避了什么险,很多朋友并不知道。以美国大选期间比特币的走势为例。

11月3日美国大选开始,连续三天,比特币价格走高从13000美金上涨到15000美金,拉升幅度15%,在11月7日拜登基本锁定胜局之后,比特币短期出现了10%的价格滑落。

这其中蕴藏的就是比特币的“避险”。简化理解就是,时局未定,资金无处安放,机构投资者不确定要增加美国股票债券等传统金融市场的哪一个板块。举一个简单的例子,特朗普更加支持能源等传统行业,拜登更加支持高科技行业(这也只是个简化的说法)。那么,大选就相当于掷骰子,这骰子还在滚动的过程,没有必要在某一领域下重注,这时候人们更倾向于投资独立市场,而比特币是相对独立的市场,所以有资金进入比特币,导致比特币的短期拉高。

比特币矿企GRIID与SPAC公司Adit EdTech合并上市计划再次推迟:金色财经报道,比特币矿企GRIID与SPAC公司Adit EdTech的合并上市计划从1月14日再次推迟到2月14日,此次推迟是GRIID通过SPAC上市计划的第三次推迟,已从2022年5月推迟至今。

此前报道,2021年12月1日,特殊目的收购公司(SPAC)Adit EdTechacquisition Corp宣布将与比特币矿业公司Griid合并,企业估值为33亿美元。SPAC是为收购其他公司而成立的空白支票公司。交易完成后,Griid将在纽约证券交易所上市,股票代码为GRDI。这笔交易预计将于明年第一季度完成。[2023/1/18 11:19:29]

大选结果基本确认后,避险情绪减弱,资金会从比特币抽出一部分转移到传统金融市场,导致比特币短期价格下滑。这是目前关于美国大选和比特币走势的主流分析。

VanEck比特币期货ETF已正式开启交易:金色财经报道,数据显示,VanEck比特币期货ETF(XBTF)已正式开启交易,开盘价为60.91美元,现报价61.12美元。该ETF为第三只在美国推出的比特币期货ETF。[2021/11/17 21:56:01]

NDX100和比特币联动的正向与反向

因为比特币和股市的联动有时候是同涨同跌,有时候却是异步反向的,例如NDX100(纳斯达克)曾经和比特币的正向联动,最近一段时间却出现了反向联动。

图片来自TradingView

有时候正向联动,有时候反向联动,这种联动无法分析两个市场指标之间的联系,更多是“事后诸葛亮”,分析出来有理有据,要想真正指导投资,却很难有坚实的参考价值。

动态 | 日元占比特币交易比重再超美元:据cryptocompare数据显示,目前比特币交易情况按照交易币种排名,排在第一的是USDT,占比达77.43%;排在第二的是日元,占比为8.26%;排在第三的是美元,占比为6.99%;排在第四的是QC,占比为2.23%;排在第五的是韩元,占比为1.96%;排在第六的是欧元,占比为1.45%。[2019/3/11]

正向联动,认为比特币纳入了主流投资领域;反向联动,认为比特币是避险资金。这基本是拍脑门的思维。

比特币避了什么险?

第一、股市

政策影响股市,政策不明,资金不进入,少量机构资金去买入比特币或者黄金进行不确定性对冲,这个理解是对的。也能解释这段时间的比特币涨跌。

所以,比特币第一个避险是关于股市。

高盛将开始为客户交易比特币期货:据纽约时报报道,华尔街投资银行高盛(Goldman Sachs)正式开始启动比特币交易业务,将开始为客户交易比特币期货,它还将提供无本金交割远期。消息传出后不久,比特币就上涨接近200美元。[2018/5/3]

第二、货币本身

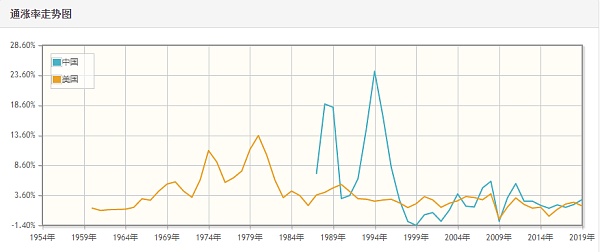

有基本经济学常识的话,就知道随着经济的发展,货币会有一定的通胀。

备注:

1、通胀率统计数据,还需要配合CPI等指数去观察经济情况,不能仅以通货膨胀率去断定一个市场的经济情况

2、关于通货膨胀率,还可以查询Wind数据库,或者此网站:

Coinbase:比特币并没有控制美元:3月14日,关于数字货币的听证会中,有议员指出,比特币等加密货币正在试图控制美元。但Coinbase公司表示,监管机构对加密货币拥有足够的控制协调权力可以有效保护投资者和投资市场,并指出,监管机构应该专注于简化程序,而不是限制加密货币的发展。[2018/3/16]

https://www.economywatch.com/economic-statistics/United-States/Inflation_End_of_Year_Change_Percentage/

以上图片信息只是在说,为什么前些年身边总是有人将RMB变成USD,因为通胀率不同,为了抗一下风险,不过汇率的变化也要考虑进去。例如做出口外贸的厂家会感觉到2020年年初的71万,到了年底什么没有干,就变成了66万。什么都没做丢了5万块钱,这是汇率波动的结果。

回到通胀问题,如果拿着钱存储进银行大多,数时候是跑不赢通胀的。而且大家可能不知道,在疫情之下各国的银行存款利息已经降低很多,很多国家已经出现0利率和负利率的情况,这也是外币想变成RMB到国内的原因之一,目的也是为了避险。

比特币是一个渠道,一个官方看起来不正规的渠道,将国家之间的货币进行互相倒手。

反转的逻辑:比特币的管道价值

比特币本身的升值是可以抗住通胀的,这对于各个国家的人都是通用的。另外还有一条,就是美元换成比特币,比特币到我国境内变成RMB。这样就完成了资金RMB化,强势的国家经济导致的结论就是这一个。

RMB外流只是少部分资金,更多情况下,外流的资金主要是不正当的资金。正当的资金,没有必要通过大量比特币或者USDT等数字货币换成美元。所以,上层加强监管,管理的更多是这些不正常的资金,首先防止RMB外流;其次,正好抓犯罪分子,一举两得。

比特币对于不正当资金来说,确实有更大的避险作用。很容易理解,“巨额资产来源不明”这是个很大的问题,先想法子换成比特币,然后为了安全可以做一下混币服务,地址数量打散,打散后换成RMB或者外币,分别进入不同的账户上——这个过程也叫做“”。

我说反转的逻辑,指的不是比特币让RMB外流,而是BTC很大程度上在未来会成为“美元内流”的工具,就是外国人都想有RMB,而不是他们的本国货币。这时候比特币作为加密世界的第一大资产,是最容易处理大额资金的,只是RMB外流,影响外汇是重罪,报道得比较多,反过来,美元内流,大家都是偷偷地默默地干,这个违规不违规不好说了,反正对项目方不是坏事儿。

谁是项目方?发行货币的就是项目方,有人买自己的币即使通过场外交易,可以容忍;有人卖自己的币,当然要外汇管制,现在卖我的币还想走场外,当然重拳出击。

从大方向来看,世界就两个大项目方。比特币现在在做的和未来要做的最大贡献是跨资产转换,你如果称之为跨链——也可以。

我们看到的信息只是一个侧面,另一个侧面只能通过逻辑推理得出,所以我认为上层不会禁绝比特币,因为上文说了,比特币的是一个通道,对于普通投资者来说,这个管道增值了就是避险抗通胀的,对于机构和大资本而言,比特币也可以避险,但是避的不一定是通胀的险,而是货币本身的险。

总结

本文没有深究全球经济、黄金储备、黄金ETF等体量和走势问题——这些都是被说烂的内容了,我在申明比特币本身的管道价值,这就像100年前石油是个好东西,但是最有投资价值的是掌控了石油管道(石油运输业)的标准石油公司的股权。

管道价值不会超过货物价值,但是涨幅是可以超过货物这个标的,直接一点表达就是:比特币是个非正规货币管道,其价值更多是管道价值,其灰色属性也是因为同一个原因。

避险的目的和方向对不同的人是不同的,对于相同的人在不同的时间阶段也是不同的,所以才会有和股市的正向联动和反向联动两个结果。对于普通人而言,管道本身具有投资价值。

本文一些内容相对晦涩,旨在不被毙稿。

近年来,随着区块链技术的越加成熟,区块链所带来的风险也愈加受到重视,目前区块链技术已在金融等领域率先应用起来,但其风险也因区块链逐步放大.

1900/1/1 0:00:00近年来,随着区块链技术的越加成熟,区块链所带来的风险也愈受到重视,目前区块链技术已在金融等领域率先应用起来,但其风险也因区块链逐步放大.

1900/1/1 0:00:00六年前底层协议IPFS的概念被提出,三年前项目完成融资众筹活动,到了2020年10月15日长期备受关注的Filecoin终于兑现承诺,正式启动项目主网.

1900/1/1 0:00:00Web3.0这个概念,各位读者可能都听说过,不过很少有人能清晰明确地讲出来——什么是Web3.0.

1900/1/1 0:00:00加密情报公司CipherTrace 11月3日发布一份报告显示,一位加密用户转移了69370枚比特币,这笔比特币价值近10 亿美元,自2015年以来一直未动过.

1900/1/1 0:00:00加密货币的牛市就好像日本的八十年代。在那段时间里,日本的增长是如此巨大,其土地价值的估值是全美国的四倍。从1970年到1990年,以日经指数(Nikkei)衡量的日本市场上涨了1520%.

1900/1/1 0:00:00