原文标题:《Whyitiswisetoaddbitcointoaninvestmentportfolio》

编者语:《经济学人》于近期发布文章《Whyitiswisetoaddbitcointoaninvestmentportfolio》。该文章中提到,比特币与传统市场的低相关性使其成为投资组合多元化的潜在优质来源。这篇文章引述了诺贝尔奖获得者哈里·马科维茨(HarryMarkowitz)在《金融杂志》(JournalofFinance)发表论文中的一句话,该论文表达了「重要的不一定是资产本身的风险,而是它对于整个投资组合价值波动性的贡献」这一观点,一定程度上奠定了「现代投资组合理论」的基础。

以下为原文:

美银经济学家:英国的通胀问题更为严重 预计今年将再进行两次加息:1月18日,美国银行表示,英国通胀问题的严重程度高于其他主要经济体,预计今年再进行两次加息且在2024年前不降息。[2023/1/18 11:17:35]

「多元化既是可观察的又是明智的,一定要拒绝非多元化的行为准则,不论是做假设,还是把它当作格言警句。」

这句话摘自经济学家哈里·马科维茨(HarryMarkowitz)于1952年发表在《金融杂志》(JournalofFinance)上一篇名为《资产选择:有效的多样化》的论文中。该论文帮助他在1990年获得诺贝尔经济学奖,也为「现代投资组合理论」奠定了基础。

经济学家:就全球/地缘风险而言,比特币更多是投机行为:12月8日消息,经济学家Mark Rosenberg在福布斯发文“数字黄金”与地缘:比特币是风险的避风港。文中表示,虽然比特币看起来更像是对地缘风险的一种投机反映,而不是对它们的保护,但它确实可以作为对付(不断增长的)美国国家风险的一种牵引力。比特币与全球风险的相关性仅为0.28,但与美国风险的相关性增加至0.65。就全球/地缘风险而言,比特币看起来更像是股票而不是黄金,更多是投机行为,而不是“避风港”。 在美国国家风险的背景下,比特币看起来更像是黄金而不是股票。(福布斯)[2020/12/8 14:33:05]

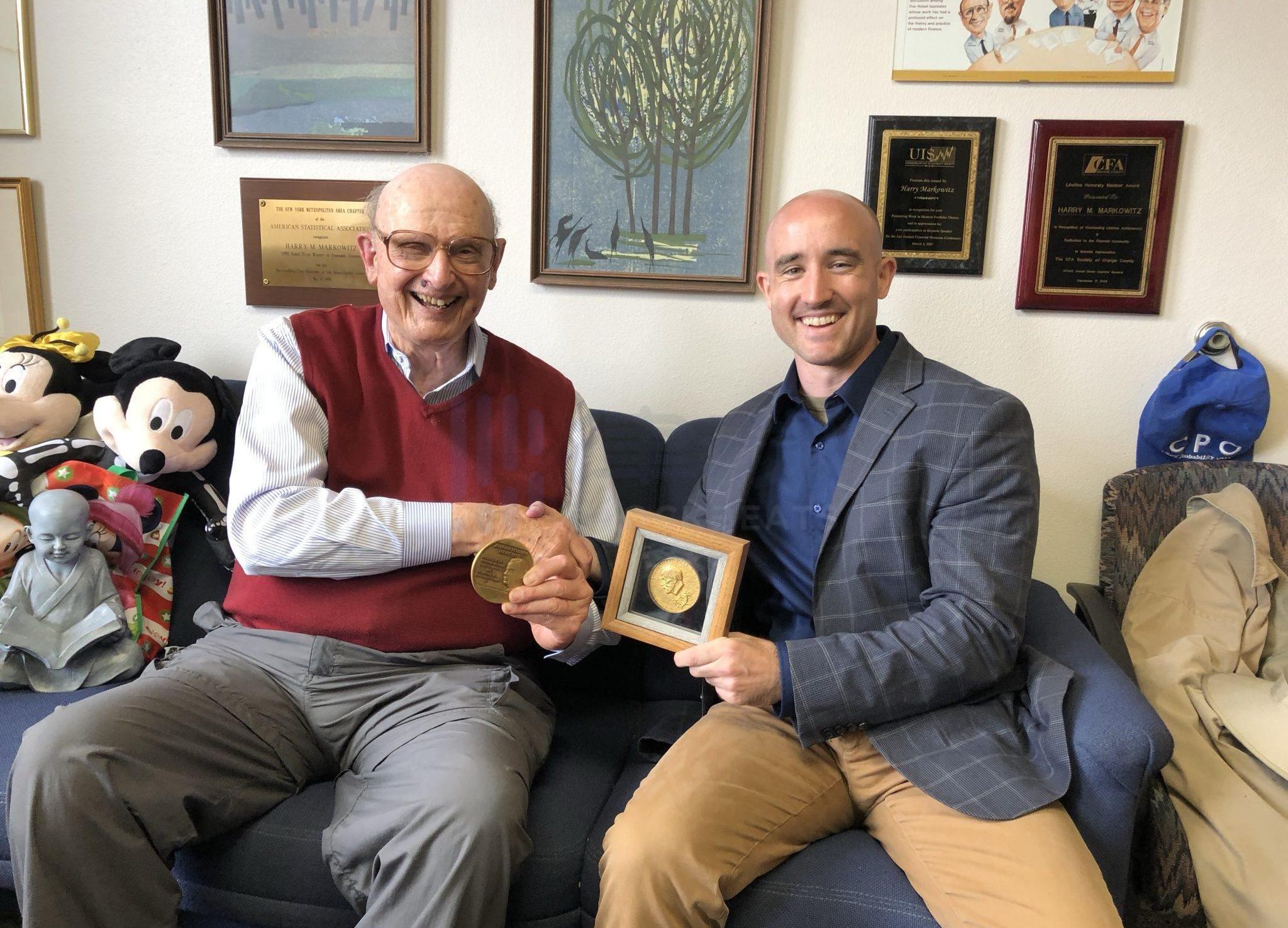

左:哈里·马科维茨

声音 | 哈佛经济学家:比特币不过是一张“彩票”:据CCN报道,前IMF首席经济学家、现任哈佛大学(Harvard University)经济学和公共政策教授肯尼斯?罗格夫(Kenneth Rogoff)认为,目前比特币和其他加密货币不过是“彩票”而已。罗格夫周一在《卫报》撰文称,尽管一些人认为加密货币已经风光不再,而且正在不可逆转地下滑,但实际上很难说它们的价值真的会跌至零。[2018/12/11]

在该文中,哈里·马科维茨首次应用资产组合报酬的均值和方差这两个数学概念,从数学上明确地定义了投资者偏好。第一次将边际分析原理运用于资产组合的分析研究。这一研究成果主要用来帮助家庭和公司如何合理运用、组合其资金,以在风险一定时取得最大收益。

经济学家宋清辉表示 信息透明和不可篡改的特性是区块链的核心价值:经济学家宋清辉表示,区块链在国内迅猛发展的基础在于它具备两大核心价值,一是信息透明,二是不可篡改。一项革命性的技术要能够普惠大众,要各行业的人都能够适用于区块链才行。若区块链只适用于价值较高的资产交易,就会限制区块链技术在实体经济上的广泛使用。[2018/1/27]

该理论认为,一个理性的投资者应该相对于他们所承担的风险最大化他的回报。自然而然,具有可靠高回报的资产应该在明智的投资组合中占有重要地位。但马科维茨先生的过人之处在于,其揭示了多元化可在不牺牲回报的情况下降低风险波动性这一理论。如果用一句俗语来表达这个金融理念,那就是「整体大于部分之和」。

鉴于加密货币价值经常性的暴跌和拉升,寻求没有波动性的高回报投资者可能不会被比特币等加密货币所吸引。但马科维茨先生的见解是,对于投资者而言,重要的不一定是资产本身的风险,而是它对于整个投资组合价值波动性的贡献——这主要是其中所有资产之间相关性的问题。持有两种弱相关或不相关的资产的投资者可能会有更直接的感受,在其中一个资产的价值暴跌时,另一个可能并没有什么波动。

考虑到一个明智投资者可能持有的资产组合会包括:不同地区的股票、债券、不动产基金,以及个别一种类的贵金属,收益最高的资产「股票和房地产」往往同时朝着同一个方向移动。股票和债券之间的相关性却很弱。但债券在回报方面也要低得多,投资者可以通过增加债券来降低波动性,但这样做也往往会导致整体回报变低。

这就是比特币的优势所在。加密货币的波动性可能会很大,但是在其短暂的生命周期内,加密货币的平均回报也很高。重要的是,加密货币的波动往往是独立于其他资产的,自2018年以来,比特币与世界上所有股票之间的相关性一直在0.2-0.3之间,而如果你向前倒更长时间,这个相关性甚至更弱。比特币与房地产和债券的相关性同样很弱,这使得比特币成为投资组合多元化的极好潜在来源。

这或许可以解释比特币对一些大投资者的吸引力。对冲基金经理PaulTudorJones曾表示,他的目标是自己持有的投资组合的5%是比特币。作为高度多元化投资组合的一部分,这种分配看起来很合理。在过去十年Buttonwood的四次测试中,最佳投资组合中都包括1-5%的比特币,这不仅仅是因为加密货币的暴涨,即使是在比特币波动很大的时候,比如2018年1月到2019年12月比特币急剧下跌时,1%是比特币的投资组合仍然表现出更好的风险回报比。

当然,并非所有关于选择哪些资产的计算都是直截了当的。许多投资者不仅寻求做好投资,还致力于做到环境友好,他们认为比特币并不环保。此外,要选择投资组合,投资者需要收集这些资产预期走势的相关信息。预期回报和未来波动通常通过观察资产过去的表现来衡量。但是对于加密货币,这种方法有明显的缺陷,因为过去的表现并不总能表明未来的回报,更不要说加密货币的历史非常短了。

尽管Markowitz阐述了投资者应该如何优化资产选择,但他写道,「我们还没有考虑第一阶段:相关信念的形成。」投资股票的回报是那家公司利润的一部分,投资债券的回报则是加上信用风险的无风险利率。而对于比特币来说,除了投机之外,我们尚不清楚是什么带来了比特币的回报,我们甚至有理由相信比特币未来可能不会产生任何回报。许多投资者对比特币抱有强烈的哲学信念——它要么是救赎,要么是诅咒,但无论是救赎还是诅咒,都不能成为这些投资者1%的资产。

原文来源:《TheEconomist》

原文编译:czgsws&0x22D,律动BlockBeats

去年,疫情推动直播行业爆发,背后有一个更大的趋势是全球范围内正在兴起的“创作者经济”。无论是抖音也好、RobloxCorporation也好,本质上都是“创作者经济”.

1900/1/1 0:00:00马斯克再次回击美国监管机构针对Crypto领域的行动,在周三结束的Crypto会议上,马斯克发表了他对目前美国政府和Crypto领域之间正在进行的监管斗争的看法.

1900/1/1 0:00:00整体市场及底层公链展望在这个周期中,我们会看到加密市场比以前周期成熟得多,在那些表现出色的区块链网络和协议中,价值叙事和基本面要素将发挥着更大的作用.

1900/1/1 0:00:00一年前的今天,CoinList向13000名投资者销售了Flow代币,在社区销售和荷兰拍卖中募集超过1800万美元。Coinlist在官方博客回顾了2021年Flow生态系统的最新进展.

1900/1/1 0:00:00金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.

1900/1/1 0:00:00周四,社交媒体平台TikTok宣布首次进军NFT市场,推出首个NFT系列「TikTokTopMoments」.

1900/1/1 0:00:00