在过去一年,DeFi生态经历了爆炸式的发展,Uniswap、MakerDAO、AAVE、Curve等协议已经成为了加密市场中的庞然大物和不可缺失的基础。而由此衍化发展的各类不同赛道协议也在百花齐放,形成了丰富多彩的底层协议市场。在此基础上,DeFi各协议间可组合性的特点又让各项目间开始不断叠加衍生,出现了更丰富的高级功能协议。

在投资者追求高收益的过程中,聚合收益平台已经成为一种主流方向。这类产品既可以让投资者免去一系列跨协议、跨链的复杂操作,又能得到稳定的回报。而且从机会成本角度讲,当二级市场赚钱效应高时,炒币的潜在收益可能要高于DeFi市场,但当二级市场进入当前这样胶着阶段时,DeFi聚合类产品所带有的确定性收益机会便体现了出来。

机池的不同类型

目前聚合类收益平台最主要的产品便是机池。这个概念最早源于PoW矿池,意即一种灵活的挖矿策略,矿池可以机动、自由地寻找市场上最优收益率的币种进行挖矿,狙击利润。而在DeFi市场中,机池就是一种复合型流动性挖矿策略。一般而言,机池可以借助市场中借贷、交易、流动性矿池等收益工具进行组合寻找高收益策略,攫取利润。其优势在于投资者可以避免跨协议操作中繁琐的操作,也可省下精力,不必时时刻刻寻找高收益流动性矿池。而且在机池产品中,投资者将按投资比例分摊Gas费用,降低了单独与协议交互时的Gas成本。

数据:Wintermute在2022 DeFi漏洞利用损失排行榜上位列第五:金色财经报道,据PeckShieldAlert分享数据显示,遭黑客攻击损失1.6亿美元的Wintermute在2022 DeFi漏洞利用损失排行榜上位列第五,排在其前面损失金额最高的四个加密项目分别是Ronin Network(6.24亿美元)、Wormhole Bridge(3.2亿美元)、Nomad Bridge(1.9亿美元)、以及BeanstalkFarms(1.82亿美元)。[2022/9/21 7:10:58]

在当前聚合收益平台中,平台会针对一个或多个协议项目部署机池产品,参与的形式可以通过单币种质押或是为一对儿币种提供流动性的方式。例如较为早期的聚合平台Harvest.finance,就有主要针对Curve以及Uniswap平台的策略。投资者可以将USDC、DAI等稳定币放入Harvest的资金池中,平台将自动转为ftoken并转入Curve提供流动性赚取CRV奖励及利息收入。之后Harvest可以在Uniswap中卖出CRV获得DAI,将30%的分润用于购买Harvest的平台代币Farm作为社区奖金池,剩余的DAI转入Curve继续参与挖矿获取利润。

Laevitas完成250万美元融资,三箭资本和DeFiance Capital领投:6月2日消息,专注于加密衍生品的数据分析平台Laevitas宣布完成250万美元种子轮融资,本轮融资由三箭资本和DeFiance Capital领投,CMS、Astronaut Capital等参投。

本轮融资资金将用于Laevitas扩展其对加密衍生品市场的分析和研究套件,并在DeFi衍生品、期权定价和风险管理等领域提供全面的分析工具。Laevitas于2021年初推出,目前为超2000名日活用户以及若干对冲基金、做市商和交易公司提供加密期货和期权市场的详细数据分析。[2022/6/2 3:58:45]

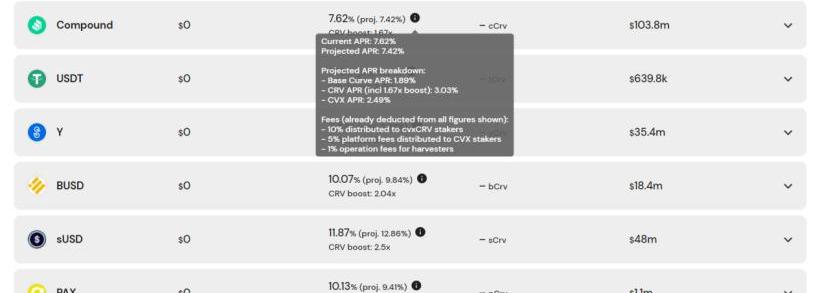

以上只是稳定币参与机池的一个简单策略,随着DeFi市场的发展,各类流动性矿池工具增加,更加复杂的可组合收益策略越来越多。投资者在参与机池产品前应首先明确该产品的策略为何、收益结构如何以及在harvest之后需要付的费用有哪些。下图是当前较多资金参与的Convex单币质押池的产品介绍页面,在年化收益率一栏,投资者可以清楚的看到当前产品的年化收益率以及拆解年化收益率构成和相应费用等。

Terra链上DeFi锁仓量跌至16.3亿美元:金色财经消息,据DefiLlama数据显示,当前Terra链上DeFi锁仓量跌至16.3亿美元,近24小时减少23.36%。在公链中仍排名跌至第9位。目前,Terra链上DeFi锁仓量排名前3的分别为:Anchor(10.1亿美元,近24小时减少62.21%)、Mirror(1.09亿美元,近24小时减少51.90%)、PylonProtocol(9262万美元,近24小时减少41.76%)。[2022/5/13 3:12:32]

另外,值得关注的是随着NFT市场的发展,机池的概念也开始向NFT市场的产品中扩展。例如,一个被称为“封闭式艺术品机池”的K21项目已经在NFT市场出现。

Depth市场负责人Eric:DeFi必将走向细分,开发者需要找到自己的护城河:据官方消息,2021年4月30日,HECO链上稳定币兑换协议Depth在HECO Telegram群组进行线上AMA分享。Depth市场负责人Eric对Depth产品进行了介绍,并谈到对DeFi产品的前景分析,Eric认为“DeFi必将走向细分,开发者需要找到自己的护城河。”

?Eric表示:“粗放的DeFi时代已经过去了,现在无法通过简单的套用同一个模板来获取用户和满足所有用户需求。身为DeFi开发者,我们需要知道自己所处生态用户属性、需求的不同之处,设身处地的去满足用户的刚需。在热度高、竞争激烈的公链上,比如我们所处的HECO链,新晋开发者不可避免的需要更加专注于某个细分市场,找准角度构建自己的护城河,才能站稳脚跟。”

?据了解,Depth于今日上线了DAO池,用户通过质押DEP将可以每周赚取HUSD奖励。此外,Eric还在AMA中透露,该协议将于5月上线HECO链上首个去中心化OTC产品,将支持0滑点、多种资产的大宗交易。[2021/4/30 21:14:36]

K21是一个封闭型艺术品藏品库,其中将收藏二十一件艺术作品,均由当代知名前沿数字艺术家创作。这些画家的作品完成后会铸造成NFT,存入K21藏品库。藏品库合约为封闭式合约,二十一幅作品存满后,合约将关闭。届时,藏品库合约权限将转移给团购合约。转移后,权限不可更改。只要有人在团购合约中存入2100万美元等值资金,便触发合约购买要约。K21代币持有者可以21%投票率否决某项购买要约。如果购买要约遭到否决,下次触发价格将增加7%。否决没有达到21%投票率,藏品库作品交易成功,代币持有者按比例获得藏品出售资金。

BitMax DeFi首发币EASY 日内涨幅达16%:据BitMax官网显示,截止今日17:45其平台上多个币种24小时涨幅超10%:NIM(33.3%)、CNS(25%)、EASY(16.37%)、DASH(13.05%)。

其中BitMax支持DASH 5倍杠杆交易。更多详情见BitMax平台官网查看。[2020/10/20]

从目前来看,K21的资金级别可能并不是普通投资者可以接触到的项目,但随着加密市场的逐步发展,各个项目间的搭载叠加会越来越密切,NFT市场也会成为聚合收益类项目的重要发展方向。

主流聚合收益率类产品现状

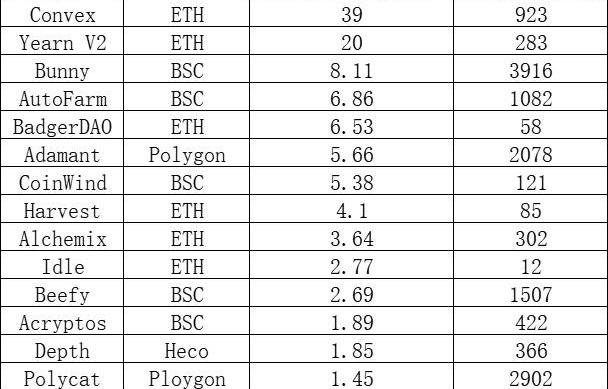

上表整理了Debank网站中管理资金量排名前15的聚合收益类平台。从表中可以看出,以太坊链上的项目依然是聚合类平台的主力,剩下较为大型的聚合类平台分布在BSC以及Polygon链上。不过,从用户数量来看,BSC链上的聚合项目更受欢迎,这可能也是因为其较低的Gas费以及相对较高的挖矿收益,比较符合中小资金用户的需求。

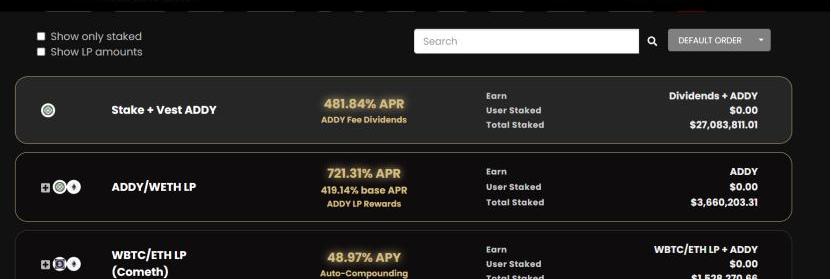

从收益端来看,近期市场下行,各机池产品的收益率也在下滑,但总体而言,各平台产品的收益率不会相差太大。如果是针对稳定币的机池,大部分产品的年化收益在3%-12%之间;而若是针对BTC、ETH等主流币的机池产品,个别产品的年化收益率可以达到40%以上,但整体中位数也就在10%-20%之间。只有一些新项目为了鼓励更多人的参与会进行平台币奖励激励,从而出现较高的APR。下图是4月末才上线的聚合收益项目Adamant的高收益产品。

需要注意的是,从主流产品的获利模式来看,聚合平台的价值支撑在于平台锁仓量的规模,锁仓量越高,代表着有更高可能产生更大的利润。而平台会从每一次的获利中截取20%-30%以平台币形式进入社区资金奖池。奖金池越大,则可以提升参与者的APR水平,从而吸引更多投资者参与,这是一个正向循环。不过,一旦DeFi市场流动性挖矿收益下降,聚合平台的盈利能力也会随之下降。这可能会开启一个负面循环。

聚合类产品的风险

除了因市场流动性对聚合平台产生负面影响外,机池产品最大的风险因素来自于外部。首当其冲便是黑客攻击的风险。

DeFi市场由于缺乏监管,自然也成了黑客攻击的重灾区。虽然大多数项目在上线前都会经过1个甚至更多安全公司的审计,确保代码层面的安全性。但2021年DeFi市场上的安全事件仍然层出不穷,这其中黑客攻击是一部分原因,而很多项目在细小机制处设定上的不合理之处在项目上线后也可能成为重大的安全隐患。

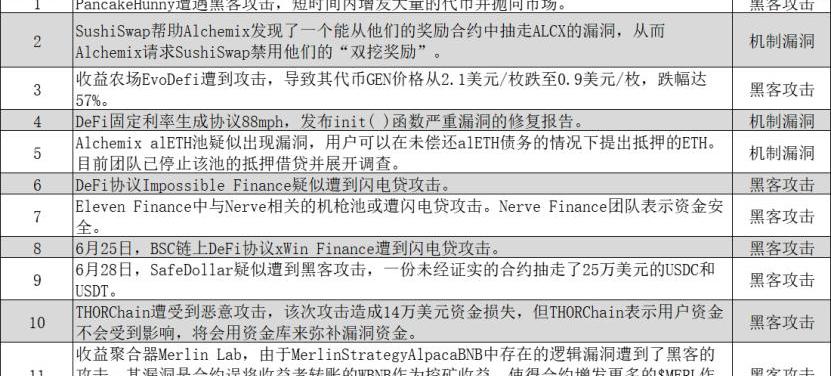

根据成都链安统计,仅今年6月,DeFi行业的安全事件便有11起,诸如闪电贷攻击、业务逻辑漏洞、项目奖励机制等原因,均成为了黑客发动攻击行为的“裂口”。下表为今年6月11起安全事件的大致情况。

对于聚合收益平台而言,闪电贷已经成了最常用的黑客攻击工具。例如,今年5月,PancakeBunny遭黑客攻击,短时间内铸造了大量pancakebunny代币Bunny,随后被黑客抛售导致bunny币价暴跌90%以上。

根据各大审计实验室的研究,这是一次典型的利用闪电贷操作价格的攻击。关键点在于WBNB-BUNNYLP的价格计算存在缺陷,而铸造的BUNNY数量依赖于此存在缺陷的LP价格计算方式,最终导致攻击者利用闪电贷操控了WBNB-BUNNY池子从而拉高了LP的价格,铸造了大量的BUNNY代币。

如果说黑客攻击是一种“人祸”,那么对聚合收益平台造成重大风险的第二种“人祸”则来自于平台内部。今年4月,BSC上最大借贷平台Venus调整提款费,而Belt、Autofarm、Beefy等多个机池并未及时调整策略而造成了用户损失本金情况的出现。

DeFi各协议间的搭配属于乐高积木式的组合,牵一发而动全身。一些底层协议对于费率上的变化可能导致机池整体策略收益情况的变化。而在出现变化后,若不及时调整策略,则可能出现损失。

Venus此次提款费的调整是基于社区VIP-12提案部署,提前两个月便已公布并多次更新提案进展,而涉及此次事件的几个项目方并没有及时做出策略调整,进而为投资人带来损失。这也暴露了聚合收益平台在策略管理及追踪上的缺陷。

总结而言,在当前市场下行阶段,聚合收益平台是一种不错的寻求稳定收益的投资工具。但机池产品并不等于没有风险,投资者在使用前需详细了解平台在投资方向、回报表现、安全性等方面的信息,做到心中有数。

今天的笔记相对比较硬核,整理也颇花了些时间。是来自北师大系统科学学院王有贵教授6月26日在苇草智酷上做的一个报告。报告原标题《货币稳定根源及其经济含义》.

1900/1/1 0:00:00Filecoin全网数据全网区块高度:892880全网有效算力:6.879EiB全网活跃矿工数:251724小时产出:34883324小时消息数:86910224小时平均挖矿收益:0.

1900/1/1 0:00:006月30日,Circle与Coinbase联手创办的合规美元稳定币USDC,称未来数月内将在Avalanche、Celo、Flow、Hedera、Kava、Nervos、Polkadot、Sta.

1900/1/1 0:00:00人民银行副行长范一飞8日在国务院政策例行吹风会上介绍,目前,数字人民币正在试点过程之中,主要通过白名单邀请方式,白名单用户已达1000万,北京冬奥会场景是下一步试点的重点领域.

1900/1/1 0:00:00一文读懂GBTC原理、与比特币ETF区别,以及比特币ETF设计原理及面临挑战。撰文:邹传伟,万向区块链首席经济学家作为能触及一般投资者的合规比特币金融产品,比特币ETF一直很受关注.

1900/1/1 0:00:006月24日,随着安德森·霍洛维茨宣布推出规模超过22亿美元的第三支加密资产投资基金CryptoFundIII,以硅谷坏小子著称的a16z再一次吸引了人们的眼球.

1900/1/1 0:00:00