撰文:字节与BenedictZhou,作者均为加密资产做市商DeepQuant联合创始人及DeepGoDeFi开发者。

UniswapV3引入新特性:无论是具备“价格刻度”的AMM新机制,还是定制化的“弹性费用”,都赋予流动性提供者更多策略灵活性。笔者作为沉浸于加密资产做市商策略多年的量化研究员,于UniswapV3的平平无奇中发现DeFi新纪元。

摘要

如果只从微观角度看,尤其对于传统交易者,V3的颗粒化理念平平无奇,其交易方式更接近于中心化交易所。但从长远来看,V3为投资者带来更多可定制和可组合性,极大扩展了DeFi投资策略的边界。

V3的意义在于供应更多可定制策略,从而兼容更多投资需求,而NFT化的LPToken,成为了匹配小额投资需求方与专业团队供应商的价值单元,实现价值互联网的传递,这是当前DeFi最伟大的创新。

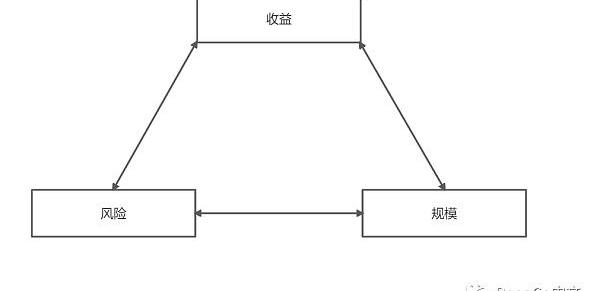

投资在收益、风险、规模中存在不可能三角难题,V3提高资金使用效率从而增加收益,然而也放大了风险,因此为UniswapV3提供外部喂养数据,并以此实现风险定价尤为关键。

德国资产管理公司Union Investment计划在更多基金中增加比特币敞口:9月6日消息,德国资产管理公司Union Investment将在旗下各种基金中添加比特币敞口。Union Investment高级商品投资组合经理Daniel Bathe告诉彭博社,配置比例将限制在2%以内。“我们正在考虑向一小部分其他面向私人投资者的基金中添加少量比特币,比例不超过1%至2%。”Union Investment计划从第四季度开始增加比特币敞口,但目前还没有确定日期。

据悉,Union Investment管理资产达3682亿欧元(约合4370亿美元),在2021年初首次涉足比特币。比特币在其混合投资基金PrivatFonds Flexibel Pro的3.52亿美元投资组合中所占比例不到1%,该投资组合主要由股票构成(占比80.32%)。(U.Today)[2021/9/6 23:04:36]

全球监管趋严,CEX压力重重,正是DEX平台抢夺市场的关键节点。DeFi在去中心化的区块链上实现价值传递是大势所趋,但也需要天时地利人和才能真正爆发。V3生态目前处于酝酿期,不久后将会出现更多创新项目与之兼容,如新型流动性机池、定制策略方案等。

Uniswap创始人:将考虑在v3用户体验中添加“最大范围(max range)”快捷方式:5月31日消息,Uniswap创始人Hayden Adams表示,随着v3获得优势,在v3中占据“最大范围(max range)”位置比留在v2中更好。用户将拥有相同的无偿损失并创造相同的流动性,但不会因为v3减少交易量而是自由聚合。将考虑在v3用户体验中添加“最大范围(max range)”快捷方式。[2021/5/31 22:57:59]

NFT化的LPToken的想象力

在UniswapV2中,用户添加流动性后,Uniswap会给用户返还一个ERC20代币,此为LPToken。这类LPToken代表流动性提供者对其提供的流动性的所有权。当用户想要赎回流动性时,只需将他们的LPToken销毁,便能获得资金池中对应代币的份额。

由于UniswapV2采用整体资金池模式,LPToken是标准的ERC20代币。但在V3中,每个LP基于不同的价格区间创造流动性,因此提供的流动性都采用ERC721代币作为权证,Uniswap也会为每一位流动性提供者发放定制化的NFT卡片。

火币全球站UNI/USDT逐仓杠杆交易对的杠杆倍数调整为3倍:据火币全球站公告,现已调整 UNI/USDT 逐仓杠杆交易对的杠杆倍数,由2倍杠杆升级调整为3倍。[2020/10/10]

这张简洁的NFT卡片代表了一个价值单元,承载了流动性提供者的时间成本、风险成本、策略价值。在互联网发展历程中,价值单元的标准化奠定了各个互联网平台的基石,如亚马逊的商品链接、Instagram的图片等。如今区块链世界正如2003-2004年的互联网,处于爆发的前夜,价值单元的完善将会让用户标准化快速增长,最终形成网络规模效应。

NFT化的LPToken本质是资产证券化,资产证券化作为一种金融工具,设计的初衷为改善资源的配置,提高资金的运作效率。在传统金融中,资产证券化的不透明导致存在风险失控隐患,一直被人诟病。但是在去中心化的世界里,区块链可信价值则大幅消除此类顾虑。

UniswapV2版流动性超过UniswapV1版:在Compound发行的治理代币(以COMP/ETH交易对的形式)上架UniswapV2后,为UniswapV2带来了更多的流动性,目前UniswapV2版的流动性已超过UniswapV1版。UniswapV2发布后,Uniswap团队决定由用户决定使用V1版还是V2版。

虽然UniswapV2有更多功能,但在此之前,UniswapV1版的流动性一直都比UniswapV2更好。按照流动性越大越吸引用户的原则,这意味着新启动的UniswapV2流动性小于V1版将有可能降低UniswapV2的采用速度。而现在UniswapV2超过V1版的流动性,意味着用户将会更有动机使用V2新版本。[2020/6/16]

去中心化流动性机池

普通用户无法在UniswapV3的流动性方案下快速响应,更难以掌握合理价格区间,寡头效应明显,专业量化做市商团队更具备优势。UniswapV3的颗粒化衍生了更多定制策略,从而创造了流动性机池市场。

短期来看,去中心化流动性机池项目对投资需求方有巨大价值,长期则对资产供应方有正反馈激励效益,核心在于供需之间的数据算法。数据反馈有助于形成良性策展市场,优质稳健的策略被排序筛选,高风险低收益的策略被快速过滤淘汰,如此才能实现资源的高效配置。

动态 | Uniswap锁仓金额近3000万美元 达到历史新高:据Defi Pulse显示,12月31日,Uniswap交易所的做市锁仓量2737万美元,达到历史新高。数据显示,2019年内,Uniswap的锁仓金额从年初的48万美元增加到年末的2737万美元,上涨了近60倍。根据pools.fyi,目前在Uniswap内流动池金额排名前三位分别为:Synth sETH、Maker以及Dai。其中sETH的流动池金额为1000万美元,是第二名Maker流动池金额的3倍。而从做市收益率来看,在流动池金额排名前十位中,以法币本位,近30天的Maker年收益率最高,高达33.2%。其次是SNX,锁仓做市年收益率21.1%。(区块律动)[2019/12/31]

在创新机池项目的协同效应下,UniswapV3将构造成更加稳定的衍生品体系,缓冲项目方恶意砸盘风险,进一步保障投资者的利益。LPToken所对应的标的资产是基础代币和项目代币的组合。这意味着在市场行情剧烈波动的情况下,质押物价值的变化率将被削减,从而实现清算缓冲。

不可能三角难题

UniswapV3引入“集中流动性”、“费率自定义”、“范围订单”、“非同质化仓位”等机制,皆为提高资金效率。在帮助流动性提供者尽可能规避无常损失并创造更高收益时,也不可避免地增加了风险。在经典的投资交易规律中,提高收益、降低风险、扩大规模是不可能的三角难题,三者很难同时实现。

在UniswapV3中,流动性提供者收益率显著提高,然而资金风险显著增加。尤其在极端行情下,交易对中某类资产价格暴涨暴跌,价格超出流动性提供者设置的价格区间时,区间内的流动性将会被市场套利者抽干,风险控制成为了流动性提供者的难题。

当UniswapV3的风险无法基于自身机制实现有效控制,流动性提供者只能求助于外部的风险数据喂养,此时,NFT化的LPToken作为桥接DEX以外世界的价值单元,将发挥重要作用。

LPToken作为一种创新衍生品,也需要被高效利用。DeFi领域不乏大量流动性提供者,其在流动性池内质押了交易对后,仅能获得流动性挖矿的单方面收益,资金并没有被完全充分利用。LPToken作为资金权益的凭证,不仅可以在市场上流通,也可以通过质押以实现更高的资金使用率。

UniswapV3+CDO模式

CDO全称为CollateralizedDEXOffering,为DeepGo团队研发。用户通过质押标的风险分级,实现持续融资。做市商在UniswapV3在提供初始流动性之后,将LPToken作为质押物锁定在CDO协议中,从而持续获得流动性买盘。

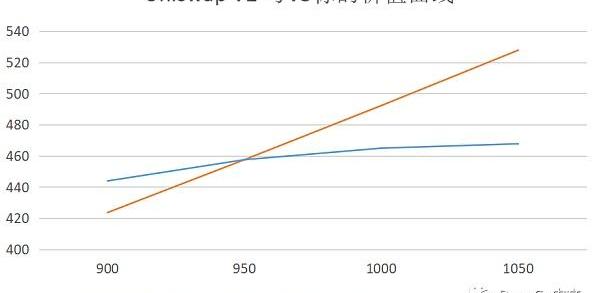

当Uniswap用户在V3中提供流动性,并设定较大的区间时,流动性标的的基于本位币计价的价值波动幅度较小。下图模拟了用户在V2、V3版本中,质押相同价值的标的后,标的整体价值随代币价格变化的曲线。显而易见,V3版本中的价值曲线更加平滑。

如果CDO供应商质押UniswapV3版本中的LPToken,则质押物在极端行情下,抗风险能力将显著提升,这也将使得助推池系统更加稳健:在项目代币在大幅上涨时,做好合理的风险预警;在代币大幅下挫时,做好风险缓冲。而UniswapV3与CDO的这一结合,最终能够让优质资产能够长期上涨,不良资产逐渐衰亡并被清退。

更精准的风险定价

在CDO模式中,为了实现更精准的风险定价,需要对风险进行分级,从而形成固定收益分级基金。除了项目的发起方外,还需要两类主要角色参与,分为重要参与者和固定收益者。这两类角色都会为项目提供持续的资金输入,GP作为项目的直接投资方,将会将本金全部兑换成项目代币,而LP的资金将被用以作为GP的杠杆,帮助项目实现更大的价值增长。

在CDO模式中允许IP质押高质量资产,这对于GP而言增加了一层保障,鼓励大量的GP资金流入。每一次GP资金的流入都会往Vault注资,用以存放LP的风险准备金及利润。随着Vault资金体量的增加,LP的投资意愿也被逐步放大。

如下:

总结

UniswapV3升级后貌似平常,但为DeFi应用提供了很多创新基础。如今CEX内忧外患,正是DEX崛起的关键时刻,DeFi如何引领下一波牛市?核心在于吸取传统金融的可组合性优势,创造更多易用、高效的策略产品,实现普惠金融落地,从而吸引更多入局者。

在笔者之前看来,Uniswap原先并不具备护城河,但V3一出,提供更多的可组合性方案。在开放金融的世界,V3带来的alpha收益将会衍生众多创新产品,从而形成真正的头部效应,这才是其重要的战略布局。然而DeFi是普惠金融而非寡头游戏,如何让小额投资者通过某种协议,也能享有科学家或巨鲸才能获得的alpha收益?正是我们目前重点探索方向。

通过Layer2,投资者在BSC、HECO等链上的稳定币正在转移。市场行情震荡,加密社区正在寻找下一个潜力板块.

1900/1/1 0:00:00从马斯克的“嘴”到中国的监管,再到特朗普的“比特币是局,我不喜欢它”,比特币接连遭受打击而频频下跌。数据显示,最近24h比特币跌破3.3万美元,跌幅达10.3%.

1900/1/1 0:00:002021年5月19日,成为了币圈历史上的“至暗时刻”。众所周知,自2020年年末开始,虚拟货币就呈现出了一片大好的上涨之势,特别是其中的“硬通货”比特币,一路扶摇直上,长势喜人,甚至一度冲破6万.

1900/1/1 0:00:00作者:DerrickN在这篇文章中,我将重点介绍Liquity协议和MakerDAO之间的主要区别.

1900/1/1 0:00:00文|EricAnziani@Crypto.com?COO译|Bite@火星财经自去年年底以来,NFT取得了不错的增长势头.

1900/1/1 0:00:00Square兼Twitter?CEOJack?Dorsey与人权基金会的AlexGladstein详细讨论了BTC在全球的应用.

1900/1/1 0:00:00