在UniswapV3上线初期,很多最早加入为V3做市的LP们享受了极高的手续费收益率。但是好景不长,整个加密市场在5月下旬遭遇了价格的大幅下跌,许多V3的LP们发现,自己持有的做市头寸,不但全部变成了交易对中价格相对更低的那一个,且整个头寸在市场波动中的亏损程度,相较于在V2做市大幅增加。

那么,UniswapV3的LP所承担的风险相较于V2有什么变化,投资者又应该如何更好的理解这种风险?本文希望从做市活动最基本的原理开始,分析UniswapV3将给投资者带来哪些变化。

从流动性提供者,到投资组合的管理者

如何客观地看待「提供流动性」,是一个极为关键的问题。成为Uniswap的流动性提供者,虽然可以获得交易的手续费收入,但与此同时还要承担不同币种比例变动与价格变化的风险。因此,仅仅依靠收益率作为投资决策的唯一指标,显然有着严重的缺陷。

那么,如何才能更全面的评估提供流动性的利弊?这里,我们建议参与者切换到一个全新的视角来思考整个问题。那就是,将提供流动性视为投资者采用的一种投资组合管理策略。

这种策略,一方面不需要依靠基金经理的主观判断进行人为操作,另一方面又会依据市场价格变化,依据固定算法动态地调整投资者的持仓比例。这种既吸收了被动管理基金无需人工干预的精髓,又结合了积极主动调仓机制的新型投资组合管理策略,我们将其重新命名为「积极的被动资产管理策略」。

比特币哈希率达到 321.15 EH/s 的历史新高:金色财经报道,Watcher.Guru发推表示,比特币哈希率达到 321.15 EH/s 的历史新高。[2022/10/6 18:40:35]

在此视角下,曾经的LP们将不再被视为交易平台的流动性提供者,而是被视为希望将自己资产保值增值的投资人。那么,评价其是否应该成为LP的标准,也将从单一的做市收益率,转变为投资组合的预期回报,以及投资过程中可能承担的风险大小。

那么,成为这种「积极的被动资产管理」基金的投资者,将会面对哪些主要风险?

无常损失与存货风险

选择一个合理的业绩评价基准,是评估某个投资组合风险收益情况最为关键的前提假设。我们评估一只信用债券的风险回报情况,可以选择无信用风险的国债利率作为评价基准;评估一只主动管理的股票投资基金,可以选择同期股市大盘的综合指数。一般来说,选择何种基准用于评估投资表现,主要取决于投资者在未参与本项投资时,所拥有的其他最优选择,也就是我们常说的「机会成本」。

那么评估这只名为LPPosition的「基金」,投资者应该选择哪种指标作为评价基准呢?

以ETH-USDC交易对为例。对于看多ETH的投资者,全仓持有ETH便可以作为他的评价基准;对于看空ETH的投资者,全部持有美元便可以作为他的评价基准;对于预期ETH价格不会发生明显波动的投资者,保持现状不参与做市,便可以作为他的评价基准。

美国众议院议长佩洛西:将重新召集会议并将通胀削减法案送到拜登办公桌上:8月8日消息,美国众议院议长佩洛西表示,美国众议院将重新召集会议并迅速采取行动,将通胀削减法案送到拜登的办公桌上。

此前消息,美国参议院通过规模为4300亿美元通胀削减法案。(金十)[2022/8/8 12:08:24]

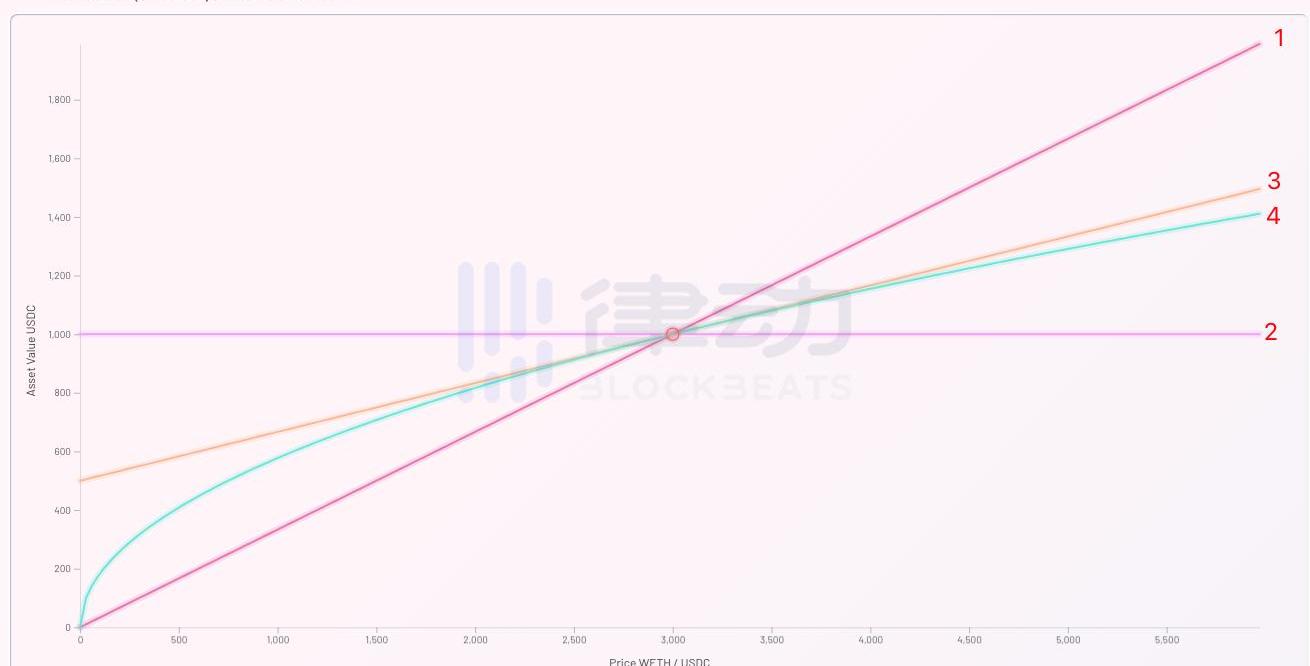

由此,我们构建了以下四种不同的投资策略:

1.100%持有ETH

2.100%持有USDC

3.50%持有ETH,50%持有USDC

4.使用50%ETH与50%USDC购买「LPPosition基金」参与做市

在不考虑手续费的情况下,以纵轴表示投资组合的期末市值,横轴显示期末可能出现的不同ETH价格。我们可以将以上四种投资组合期末市值,在不同ETH期末价格时的表现做成一张函数图像。

消息人士:公链项目Aptos正在寻求以27.5亿美元估值进行新一轮融资:7月22日消息,消息人士透露,由 Diem 原团队成员成立的公链项目 Aptos 已与投资者讨论了新一轮融资,该公司的估值将为27.5亿美元,随着谈判的进行,估值可能会增加。

此前消息,Aptos 项目于今年 3 月份完成由 a16z 领投的 2 亿美元融资,预计在 9 月底左右推出主网。(The Information)[2022/7/22 2:31:07]

可以看出,如果ETH的期末价格相对于期初价格未发生变化,则四种策略的期末市值也将保持不变。但若ETH价格下跌,则策略2为最优选择;若ETH价格上涨,策略1为最优选择。

这其中非常值得注意的是,如果投资者选择策略4,也即用1000美元购买名叫「LPPosition」的基金参与做市,则该基金的期末市值除价格的起始点以外,始终都会低于策略3。而这部分差异,也就是我们常说的「无常损失」。无常损失所反映的,便是这只名为「LPPosition」的基金,在价格变化时的主动调仓管理,预期会给投资者带来的额外亏损。

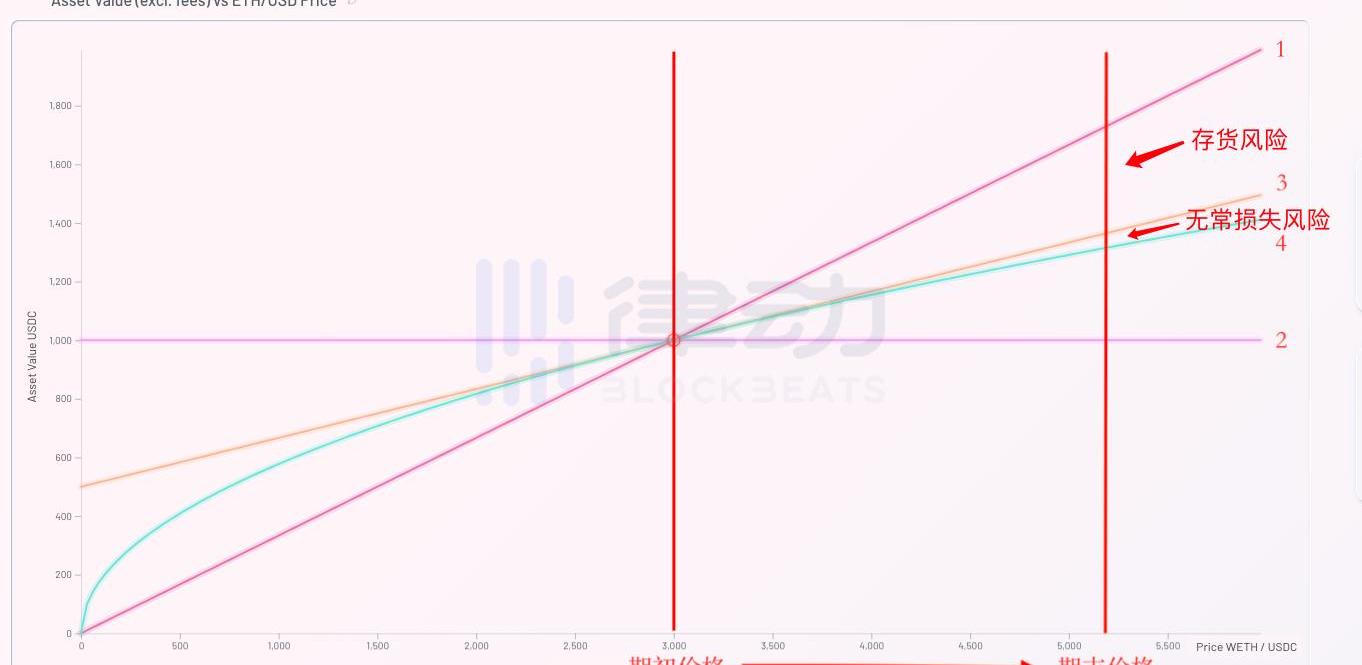

让我们重新回到投资者的视角。假设投资者A预期未来ETH的价格上涨,那么如果其在期初购买了「LPPosition」基金,在ETH价格真的发生上涨时,投资者A将会承担哪些风险?

第一财经:有数字藏品平台月用户增长量在50%-80%:7月10日消息,今年以来,数字藏品热度持续攀升,包括天猫、京东等各大互联网平台和文创机构纷纷入局。记者采访业内了解到,当前数字藏品仍处在高速增长的萌芽阶段,有平台月用户增长量在50%-80%。

此前消息,公开报告显示,截至2022年6月中旬,国内数字藏品平台已超过500家,5月一周工作日平均藏品发行量超过10万件,预计2026年中国数字藏品市场规模或将超300亿人民币。(第一财经)[2022/7/10 2:03:31]

由于投资者A购买了「LPPosition」基金,所以在价格上涨时将会承担基金带来的无常损失风险,也即策略3与策略4的差额。同时,由于其最优策略应为全仓持有ETH,则其为购买「LPPosition」基金兑换的50%USDC,将无法享受后续ETH上涨带来的收益,因此这部分持仓将给投资者A带来「存货风险」损失,也就是策略1减去策略3的差额部分。

所以对于投资者A来说,购买「LPPosition」基金做市带给他的存货风险,将远远大于无常损失风险。由此我们可以总结出如下结论:

1.对于预期ETH价格上涨的投资者,购买「LPPosition」基金将会使其承担极大的存货风险。故而其最优策略应该是远离做市活动,寻找其他ETH本位的投资工具。

2.对于预期ETH价格下跌的投资者,同理也应远离做市活动,以免被动持有ETH从而承担其价格下跌的存货风险。其最优策略应该是寻找稳定币本位的理财或挖矿活动。

Ripple前CTO钱包还剩约8153万枚XRP,或将在未来两到三周内耗尽:6月30日消息,Jed Balance数据显示,Ripple联合创始人兼前首席技术官Jed McCaleb的钱包目前仅剩81527489枚XRP(价值约2655万美元)。该钱包在过去一个月里平均减少了406万枚XRP,并从上周日开始,日转账量增加到734枚XRP。按照目前的抛售速度,他的钱包可能会在接下来的两到三周内耗尽。

McCaleb自2014年离开Ripple以来,McCaleb带走了约总供应量9%的XRP份额,并签署了锁定其XRP的条款。截至2022年,McCaleb已经卖出了6.276亿枚XRP。(Cointelegraph)[2022/6/30 1:40:56]

3.对于预期ETH价格会保持稳定的投资者来说,持有ETH还是USDC对其来说没有太大差别。因此使用两个币种来购买某种「理财产品」赚取收益,会是一个不错的选择。

可是我们刚刚提到,购买这种名为「LPPosition」的基金,相对于不购买的净收益为负。那么投资者为什么还要成为LP,从而帮助交易平台做市呢?

手续费是对无常损失的补偿

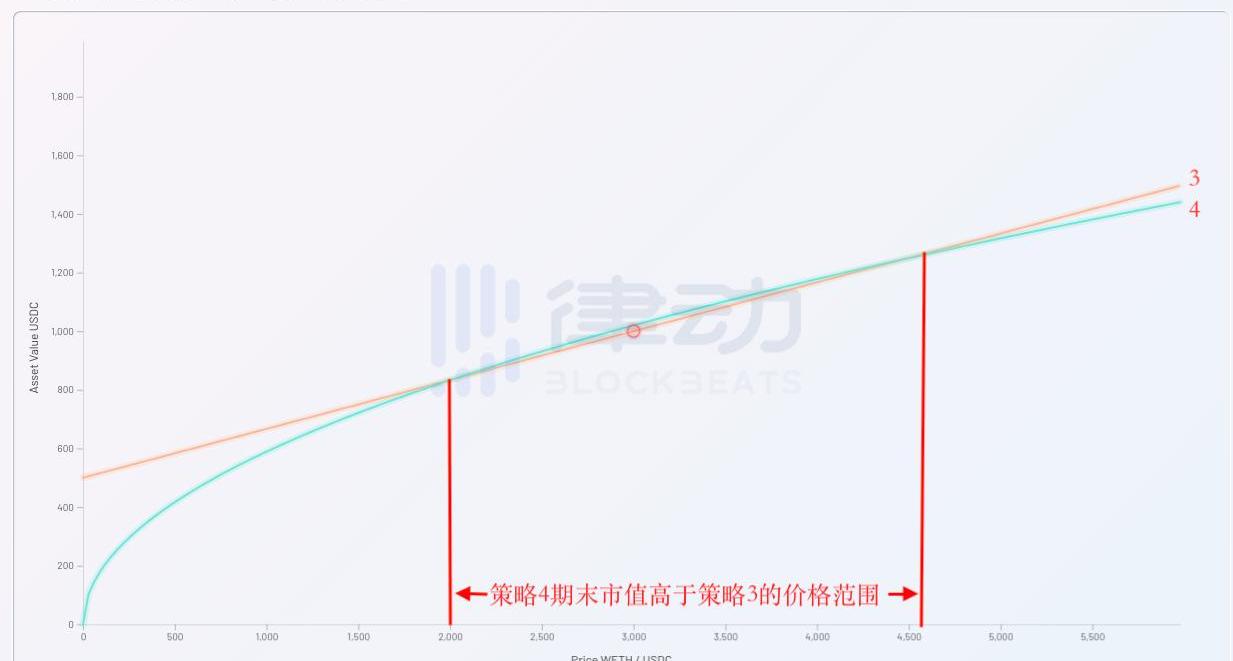

在上文中,我们为了简化模型,忽略了手续费对期末市值的影响。现在让我们重新将手续费的影响纳入考量范围,看看在真实情况下的不同策略,会给投资者的期末市值带来什么改变。

我们发现,当重新将手续费纳入考虑范围后,购买「LPPosition」基金参与做市便有了意义。因为有了手续费收入作为补偿,在一定的价格范围内,策略4的期末市值终于高于了策略3。于是投资者购买「LPPosition」基金参与做市活动的逻辑也得到了明确:投资者为了获取在一定期末价格范围内的正收益,从而不得不承担期末价格波动超出此范围后亏损的风险。

也就是说,参与做市活动能够取得正收益的前提,便是投资者对于资产期末价格不会发生大幅波动的预期。一旦资产的期末价格超出了安全范围,那么投资者的投资组合将会承担相应的亏损风险。这也便是为什么有人将提供流动性做市,称为「做空波动性」的原因。

UniswapV3是风险的放大器

在上文的论述中,我们一直以UniswapV2的经典模型作为评价做市活动时的参考标准。但我们知道,Uniswap在最新的V3版本中,大大提高了资金的使用效率,其期末收益曲线的形状,也必然将与之前的V2版本有所不同。下面我们便来重新更新一下之前的期末收益图像,引入策略5,也就是使用同样资金购买UniswapV3版本提供的「LPPosition基金」的期末收益情况。

通过上图可以很明显的看出,相较于之前的策略4,策略5不但大大提高了在价格稳定时投资者的收益水平,也大大增加了当期末价格超出安全范围后,投资者的亏损程度。所以说,UniswapV3既是投资者收益的放大器,也是风险的放大器。V3版「LPPosition基金」的投资者,在享受更高投资收益的同时,也必然要承担当期末价格脱离安全范围时更多的无常损失。

高收益必然带来高风险,这个在金融学中亘古不变的定律,即使在区块链的世界中,也依然没有丝毫地改变。

做空波动率是加密行业最危险的投资策略

通过上文的论述,我们已经清晰地了解到流动性提供者得以盈利的基本前提假设,那就是:自己参与做市的交易对,在自己预期的投资期内不会发生较大的价格变动。如果这个前提假设在投资期内被证伪,那么投资者的期末市值,往往会低于不参与做市而一直持有起初资产组合的期末市值。

这种对于低波动性的默认假设,在当前加密货币投资行业中无处不在。例如我们常常能见到某些项目挖矿活动的年化收益率超过1000%,在这些极端收益率的背后,其实往往都隐含着对相关代币价格始终不会发生变化的假设。

很多投资者在参与了一些所谓「高收益率」的活动后,往往会感觉自己最终的收益情况并没有达到最开始的预期,甚至还出现了亏损。其根本原因往往并不是项目方的收益率的计算过程有问题,而是对于低波动性的「前提假设」不正确。

当前的加密行业依然是一个极为新兴的投资领域,各种产品价格的波动性极高,故而任何对于低波动性的假设,都有可能使投资者付出惨重的代价。在这里我并不是想讨论UniswapV3模式的缺陷,相反我认为UniswapV3版本是行业内极为重要的创新,因为他给了投资者主动选择承担更高风险,并获取相应更高收益的权力。将风险承担的最终选择权交还给市场,这是UniswapV3在底层逻辑上最为重要的创新。

不过对于参与到V3做市活动中的普通用户来说,一定要明白这只是在风险与收益两者之间的重新权衡。不要单纯地见到别人的收益率,就在不了解其内在风险逻辑的前提下盲目进入,并最终承担自身无法承受的无常损失。

文章图片来源于:defi-lab.xyz

标签:ETHIONPOSIPOSETHVGeneration FinancePosition TokenPoseidon Network

深脑链DeepBrainChain深脑链成立于2017年11月,愿景是基于区块链技术构建无限扩容的分布式高性能算力网络,成为5G+AI时代最重要的基础设施.

1900/1/1 0:00:00QuickTake最近关于layer2的热门项目,对项目进行layer2更新的项目列表V神之投票Gitcoin的大动作最近关于layer2的热门项目.

1900/1/1 0:00:00金色财经区块链6月2日讯?最近几天,比特币全网算力呈现出下降趋势,本文撰写时比特币全网平均算力已跌至151.98EH/s.

1900/1/1 0:00:00据Cointelegraph6月2日报道,去中心化金融互操作性协议ComposableFinance宣布,它完成了由16家著名区块链投资公司支持的700万美元融资.

1900/1/1 0:00:00区块链太火了,人人都想蹭热度,pyq的区块链人眼见中财某教授号称2008年开始追踪比特币和虚拟货币,一时间激起欢乐浪花无数。不过,这丝毫不影响日子照常,帽子照常.

1900/1/1 0:00:00今年3月,Beeple的数字作品《每一天:前5000天》以69346250美元成交,令NFT声名鹊起.

1900/1/1 0:00:00