比特币市场刚经历了自2020年3月抛售潮以来规模最大的去杠杆事件,BTC市场价从59463美元的一周高点下跌至31327美元低点,跌幅超过了47%,而下跌的价格区间则达到了28136美元,创下了新的历史记录。

价格的剧烈变化,主要是由一种称之为FUD的东西推动的,这次的抛售如此严重,以至于很多人开始怀疑2021的牛市是否还在。本周我们将回顾这次回调的规模,以及在链上可观察到的各种实体的反应。

历史上的投降事件

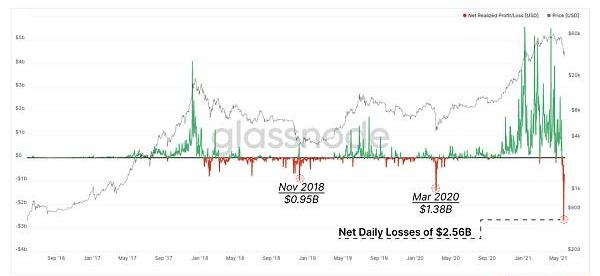

本周已实现的链上亏损规模超过了此前所有的投降事件,包括2020年3月、2018年11月以及2018年1-2月的抛售潮。

下图显示了转移币所造成的美元损失,并显示5月19日出现了45.3亿美元的损失新高值,这比2020年3月份和2021年2月/4月之前的峰值高出300%以上,是每周实现亏损总额142亿美元的峰值。

上周Bakkt比特币月度期货交易额较前一周上涨97%:数据显示,上周(12月28日至1月3日)Bakkt比特币月度期货总交易额为2.86亿美元,较前一周上涨97%。[2021/1/4 16:21:53]

即使将这段抛售期间盈利的币计算进去,这次投降事件仍然是历史上最大的,5月19日,链上净亏损超过了25.6亿美元,这要比2020年3月份新冠大恐慌时期的抛售金额高出185%。下图显示,这次投降是在一段强劲的净利润兑现期之后进行的,因此可认为这是对下行趋势的相反反应。

这表明市场的很大一部分人对这次事件是感到意外的。

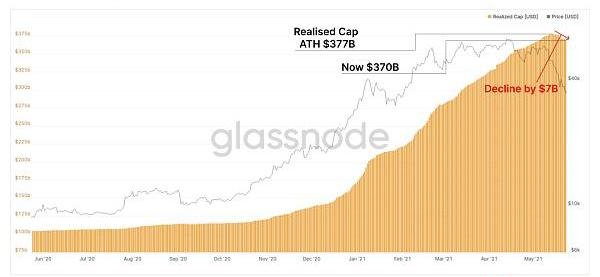

这些链上的净损失导致了比特币已实现市值的下降。本周,比特币已实现市值已从3770亿美元的历史高点下降了70亿美元。

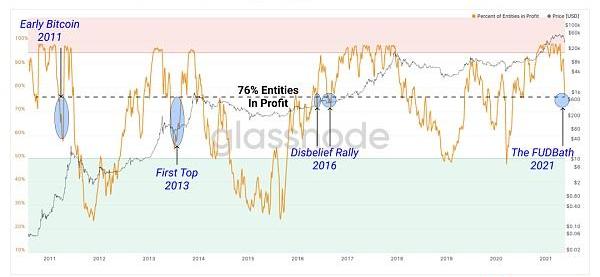

看看目前盈利的链上独立实体数量,我们可以看到,目前的FUD风波已导致盈利实体减少至76%,这意味着24%的链上实体目前处于持有水下UTXO的状态。在牛市背景下,这可与2011年、2013年和2016年的三个时期相比。这一指标还突出了市场中购买高价币的比例。

火币挖矿活动一周锁仓3330万个HT 向用户奖励300万USDT:9月15日火币全球站在8月份HT运营月报中披露,火币于9月开创性推出“DeFi 挖矿”、“新币挖矿”等产品,在一周时间内已上线6期活动,累计向锁仓用户奖励300万USDT的数字资产。截至9月15日火币挖矿活动已锁仓3330万个HT。

月报显示,截至2020年9月15日,火币全球站共销毁约21917万个HT,HT流通总量 为 21993.7 万。市场分析人士表示,按照目前锁仓速度,本月新增HT锁仓数量有望达到5000万,加上火币矿池HT锁仓挖矿部分约5000万HT, HT实际流通盘已经锁仓接近50%。[2020/9/15]

关于卖方的分析

在这次抛售潮中,主要的卖方实体主要有三类:

在过去的3-4个月里买入BTC并处于亏损状态的持有者;

认为比特币已达到周期顶部,并处于盈利状态的持有者;

需要出售BTC以弥补成本,或因中国新监管动向而被迫出售BTC的矿工;

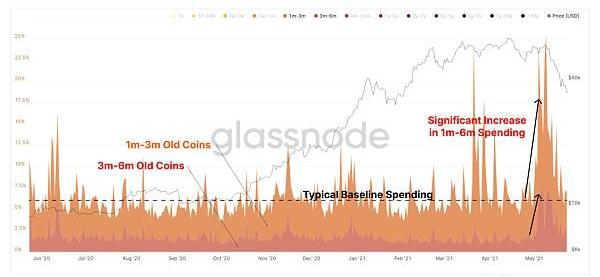

毫无疑问,近期的抛售活动中有很大一部分是由短期持币者推动的,这些人拥有在过去6个月内购买的比特币。已花费输入币龄段显示,特别是1-3个月和3-6个月币龄段峰值,明显高于抛售前和抛售期间的典型基线。

动态 | 过去一周以太坊DEX项目总交易额合计1,742万美元:据DAppTotal.com DEX专题页面数据显示:截至目前,已统计的17个基于以太坊网络的DEX项目,过去一周链上交易额共计127,818个ETH,合计17,422,312美元。整体而言,过去一周按交易用户量排名,活跃用户量最多的DEX项目分别为:Uniswap(4,966个)、IDEX(4,537个)、Bancor(1,320个)、ForkDelta(1,318个)、Eth2dai(578个);按用户交易额排名,交易额最大的DEX项目分别为:Uniswap(54,324ETH)、Eth2dai(26,877ETH)、IDEX(13,870ETH)、Tokenlon(9,199ETH)、DDEX(8,533ETH)。[2020/1/6]

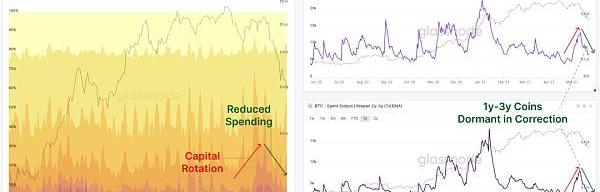

如果我们将其与长期投资者的情况相比较,特别是那些持有1年-3年币龄BTC的投资者,我们会看到相反的情况。

1-3年币龄段的持币者实际上转移币的时间要早的多,很可能是轮换资本,以捕捉当时ETH的价格表现。

然而,在这次投降式抛售潮中,1-3年币龄的旧币花费实际上明显减少了,这些币占总活动的比例也在下降。这表明,老韭菜既没有恐慌性抛售,也没有急于退出。

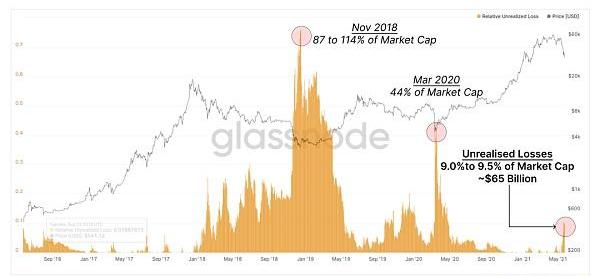

剩下的一个主要问题是,未实现损失的规模有多大,或者换言之,还有多少处于水下的币可能会恐慌性抛售?我们检查了相对未实现损失指标,该指标表示水下总价值与当前市值之间的比率。

动态 | DeFi项目锁仓价值11.4亿美元 过去一周环比减少1.91%:据DAppTotal.com DeFi专题页面数据显示:截至目前,已统计的33个DeFi项目共计锁仓资金达11.4亿美元,其中Maker锁仓3.48亿美元,占比30.49%,排名第一位;EOSREX锁仓3.27亿美元,占比28.62%,排名第二位;排名第三位的是Edgeware锁仓1.51亿美元,占比13.25%;Compound,Synthetix、dYdX、Nuo等其他DeFi类应用共占比27.64%。截至目前,ETH锁仓总量达337万个,占ETH市场总流通量的3.1%,EOS锁仓总量达1亿个,占EOS市场总流通量的9.67%。过去一周,整体而言:1、受Maker多抵押DAI即将上线影响,DAI整体锁仓大幅减少38.45%,其中Compound锁仓量减少938万枚,dYdX锁仓量减少167万枚; 2、DeFi项目整体锁仓价值较上周环比减少1.91%。[2019/11/18]

利用这一指标,我们可以看到,当前BTC市值中约有9.0%至9.5%是未实现损失,相当于约650亿美元的水下价值。尽管这是一个历史性的投降事件,相对于市场规模而言,链上的水下头寸的价值实际上相对较小。我们可以将此与2020年3月44%的相对未实现损失和2018年11月超过114%的相对未实现损失进行比较。

请注意,在大规模抛售之前,购买价较高的币基本上具有较高市值的“存储价值”。抛售后,新市值较低,因此有可能实现超过100%的相对未实现损失。

动态 | 数据显示:近一周矿池算力份额 BTC.com居首位:据BTC.com数据显示,截至2018年9月22日,近一周时间里,矿池份额(根据出块数据计算)前五位的矿池分别为: 1.BTC.com,算力占比为16.8%,算力为8.60EH/s; 2.ViaBTC,算力占比为13.87%,算力为7.10EH/s; 3. SlushPool,算力占比为11.72%,算力为6.00EH/s; 4.AntPool,算力占比为10.94%,算力为5.60EH/s; 5.BTC.TOP,算力占比为9.77%,算力为5.00EH/s。[2018/9/22]

纵观整个比特币市场,未实现净损益指标已回落至略低于0.5的水平,而这一水平在之前的三个牛市周期中都起到了支撑作用,这实际上是2021年市场的第一次触底。

然而,如果我们过滤出短期持币者,我们可以看到一次重大的投降已经发生。短期持币者目前持有的未实现亏损总额为其币市值的-33.8%,这个值可以和比特币历史上最极端的几个时间段相比,其中包括:

2013年第一次牛市顶部;

2014-2015年熊市的三次;

2018年熊市的四次;

2020年3月的投降潮;

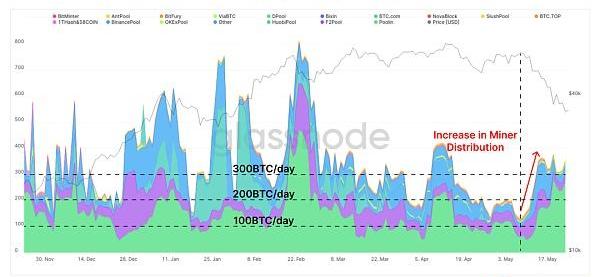

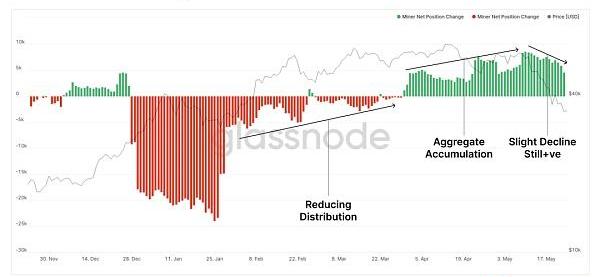

在矿业方面,有传闻表示,由于中国矿业的变化,短期内矿业抛售压力可能会加大。

观察矿工币的消费情况表明,虽然矿工向交易所转币的量有所上升,但这仍然是约900BTC/天发行量中相对较小的一部分。

矿工净头寸变化指标证实了这一点。我们可以看到,本周的总累积量略有下降,但与“已开采和出售”的币相比,“已开采和持有”的币比例仍然较大。随着这些监管变化的展开,矿工是否会开始花费更多的币还有待于观察。

3

交易所和衍生品

最后,我们调查了这周交易所流入量、余额以及杠杆衍生品市场的变化。

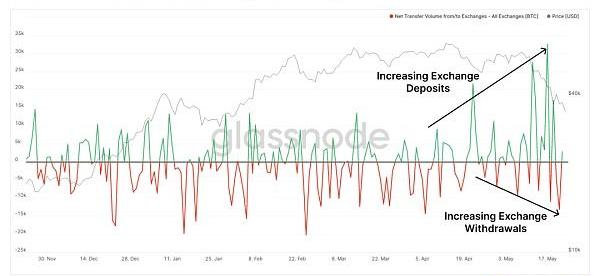

交易所净存款在抛售前几周和抛售期间都有明显增加。5月17日,峰值净流入量飙升至每天+3万BTC以上。与此同时,随着BTC价格下跌,资金外流的规模一直在稳步增加,这表明,即使出现更广泛的市场下跌,仍然会有买方在介入。

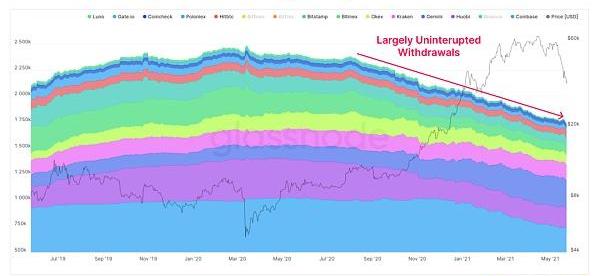

一个有趣的观察是,交易所市场的分歧正在发生,一些交易所的BTC余额出现了增长,而大多数交易所的余额则相对持平,甚至出现了下降。除了在本周的抛售中小幅增加外,这些交易所自2020年3月以来一直有效地保持着不间断的余额下降趋势。

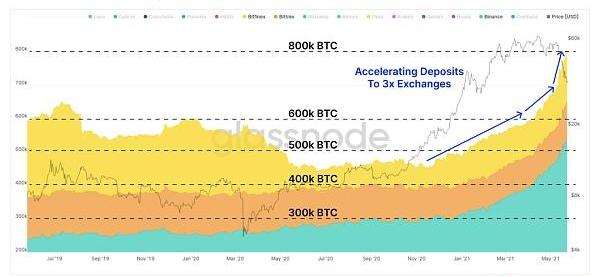

然而,有三家交易所基本上处于净流入状态,它们分别是Binance、Bittrex和Bitfinex,这三家交易所的余额在2021年一直在增加。在这次抛售潮中,这三家交易所所持有的BTC余额均出现了大幅增加。

鉴于上述三家交易所都为美国以外的客户提供服务,这可能意味着不同司法管辖区市场的反应有所不同。另一种解释是,币安占据了大量的交易市场与衍生品份额,并且它是通往币安智能链的门户,其是近期散户投机的首选场所。

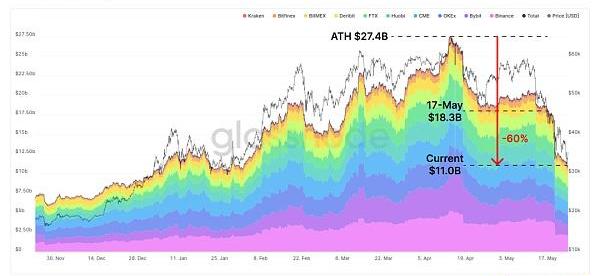

最后,在衍生品市场上,比特币期货的未平仓量较4月份的新高值大幅下降。所有期货市场的未平仓头寸较峰值下降逾164亿美元,目前已恢复至2021年2月的水平。

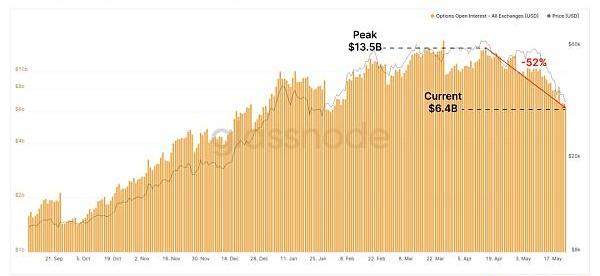

期权市场也出现了类似的大幅下跌,未偿合约总额较峰值下跌52%,目前已下降至64亿美元,再次回到2月份的水平。

总的来说,这次投机与杠杆的冲洗是一个健康和必要的过程,其消除了过度的投机。

注:原文作者是glassnode数据分析师CHECKMATE。

律动BlockBeats消息,5月28日,ARKInvestmentManagement创始人CathieWood在Consensus2021会议上发表评论称,比特币的崛起正在进行中.

1900/1/1 0:00:00今年3月,在一些最大的交易市场上,NFT艺术品交易量激增至2亿美元以上,但在4月却下降了50%。在批评者看来,这是"NFT的终结"。然而,艺术品仅仅是冰山一角,NFT更多的新用例正在涌现.

1900/1/1 0:00:00近期,随着三协会和国务院金融发展委员会发文,数字货币交易利空,有部分OTC商家陷入到恐慌情绪之中,将自己手上的USDT进行大量抛售,但是在抛售过程中.

1900/1/1 0:00:00来源:SynthetixCN原标题:《拿SNX,sUSD和Synths去挖「金矿」!》之前我们介绍了Synthetix协议的使用方法,包括了铸造合成资产、做空以及期权等等.

1900/1/1 0:00:00原标题|保险基金在CEX和DEX中的应用保险基金,又叫风险准备金,顾名思义是用来应对突发状况的保证金制度.

1900/1/1 0:00:00吴说作者|Rebecca本期编辑|ColinWu????????高失业率只是高额补贴导致的暂时现象,但高通胀率是持续的现象。美国货币政策一定会缩减,只是取决于是年中、年底还是明年.

1900/1/1 0:00:00