此前,volmex.finance推出了以太坊波动率指数和比特币波动率指数,它们分别旨在跟踪以太坊和比特币在价内期权附近的30天隐含波动率。今天,我们便来分享关于volmex.financev1的更多细节,这是一个构建在以太坊上的协议,它可以方便地以去中心化的方式表达对加密市场波动性的看法。

volmex.financev1引入了波动性代币和以太坊反向波动性指数代币)的发行与赎回,即旨在跟踪任何加密资产隐含或实现波动性的抵押可互换ERC20代币。

协议概述

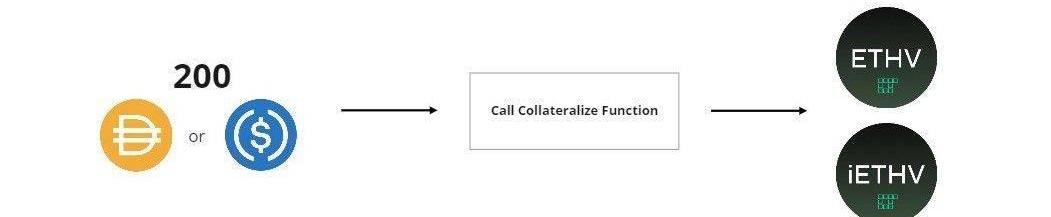

通过调用collaterize函数发行波动性代币。通过调用theredeem函数赎回波动性代币;

启动时支持的抵押品类型:DAI和USDC;

铸造1ETHV&1iETHV所需的抵押品数量:200个稳定币单位;

数据:二季度DeFi市值下跌74.6%:金色财经报道,据Coingecko本周发布报告披露数据显示,由于Terra及其Stablecoin TerraUSD Classic(USTC)在5月崩盘,DeFi市场在今年二季度的市值从1.42亿美元下降至3600万美元,下跌74.6%,但用户活动仍然保持相对弹性。另外,分析数据显示,DeFi 锁定的总价值较上周也略有下挫,本周降至564.5亿美元,来自Cointelegraph Markets Pro和 TradingView 的数据显示,市值前 100 名的 DeFi 代币本周表现参差不齐,有的跌幅较大,有的则录得两位数的涨幅,其中Aave(AAVE)过去一周上涨了 30%,其次是 Uniswap ( UNI ),涨幅为 23%,Compound(COMP)在过去一周上涨了19%,而Curve DAO Token(CRV)在过去7天也上涨了15%。(Cointelegraph)[2022/7/16 2:17:08]

最低存款额:20单位稳定币;

FTX联合创始人SBF:DeFi有很大潜力,但目前的公链性能却难以支撑DeFi的大规模发展:12月23日,在深链财经主办、Thor Chain和HOLD协办的“2020年非共识大会暨DeepChain年度影响力颁奖典礼”上,FTX联合创始人SBF发表演讲。SBF表示,在2019年末,DeFi只是加密生态系统中很小的一部分,今年却突然成为了行业的焦点。当燃起的“火苗”引起人们的注意后,越来越多的人才开始注意到DeFi,并开始扎堆涌入。DeFi有很大潜力,但目前的公链性能却难以支撑DeFi的大规模发展,以太坊网络甚至很难承载单一的中心化交易所的交易量,更不用谈及整个DeFi生态系统。鉴于这些限制,整个DeFi的施展空间是十分有限的。[2020/12/24 16:21:30]

无代币过期;

当前DeFi借贷总量为12.61亿美元:金色财经报道,据DeBank数据显示,当前DeFi借贷总量约为12.61亿美元。其中,Compound平台约10.10亿美元,占总体份额80.13%,Maker平台约1.94亿美元,占总体份额15.45%,Aave平台约3587万美元,占总体份额2.84%。

注:DeFi其实质是基于一套开放的账户体系,保证全球任何人都可以无门槛使用的一系列金融服务。这些金融服务主要由一些开源的智能合约来提供,整个服务的代码和账目都可以在区块链上进行公开审计。[2020/7/17]

无清算;

无预言机;

0.1%的铸币费和0.3%的赎回费,参数可由Volmex核心多重签名调整;

全球结算机制,使Volmex核心多重签名能够为波动性代币设定结算价格,这一机制的灵感来自MakerDAO的全球结算功能。如果从理论上执行,则做多波动率可用settlementPrice赎回,做空波动率可以用市值减去结算价格赎回。

当前DeFi借贷总量为12.30亿美元:金色财经报道,据DeBank数据显示,当前DeFi借贷总量约为12.30亿美元。其中,Compound平台约9.84亿美元,占总体份额80.02%,Maker平台约1.91亿美元,占总体份额15.59%,Aave平台约3303万美元,占总体份额2.68%。注:DeFi其实质是基于一套开放的账户体系,保证全球任何人都可以无门槛使用的一系列金融服务。这些金融服务主要由一些开源的智能合约来提供,整个服务的代码和账目都可以在区块链上进行公开审计。[2020/7/14]

协议是如何运作的?

volmex.financev1协议有两个关键的参与者群体:1)流动性提供者以及2)交易者

流动性提供者

Mint

流动性提供者通过调用collateralize函数来存放抵押品,并铸造波动性代币。

流动性提供者按比例铸造波动率指数代币和反向波动率指数代币。一旦LP收到铸造的波动率指数代币/反向波动率指数代币对,LP可以向Uniswap/AMM池子提供流动性,以赚取交易费用,或在市场上出售其中一种代币,对预期的市场波动性进行定向押注。

收到的波动性代币数量基于简单公式:

收到的波动性代币数量=N/200

收到的反向波动性代币数量=N/200

在一个示例场景中,流动性提供者存款200Dai,并接收到1个以太坊波动率指数代币以及1个以太坊反向波动率指数代币。

给定的波动率指数代币会跟踪相应的链外Volmex波动率指数。

反向波动率指数代币会跟踪市值减去做多代币。

Volmex波动率指数源代码和详细方法将在其主网上线时提供,波动率指数数据也将在Volmexweb应用程序中提供。

Redeem

流动性提供者可通过调用redeem函数来用波动性代币赎回等额比例的稳定币抵押品。

例如,1ETHV代币和1iETHV代币就可以赎回200DAI或USDC。

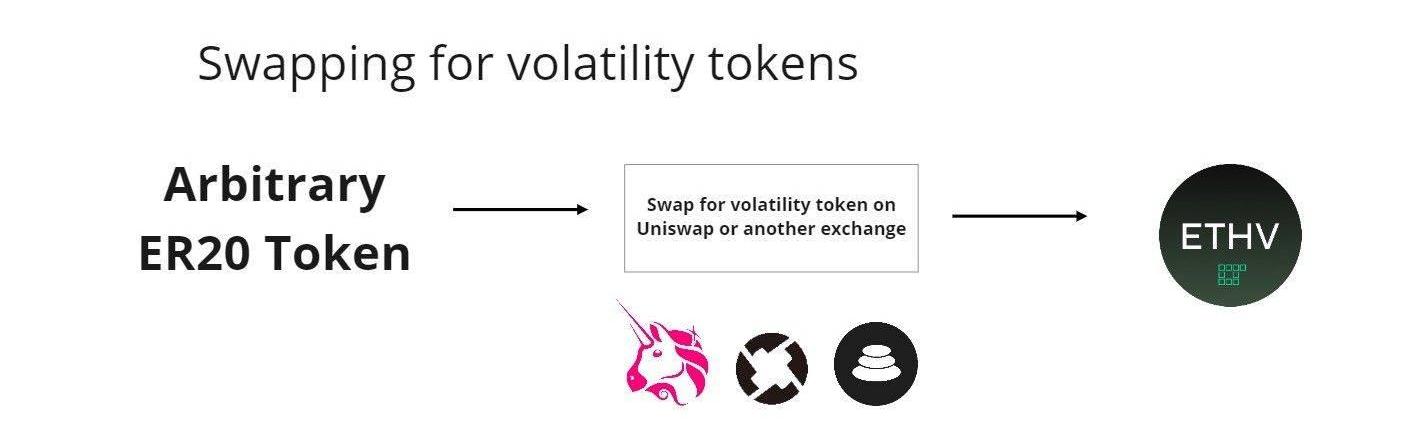

交易者

交易者从Uniswap等现货交易所购买波动性代币。

费用

铸造费用

铸造波动性代币是需要缴纳一笔铸币费用的,这些费用会支付给Volmex核心多重钱包地址,目前的费用率设定为0.10%,它可由Volmex核心多重签名进行更新。

赎回费用

同样的,赎回波动性代币也需要支付一笔赎回费,费用率目前设定为0.30%,它可由Volmex核心多重签名进行更新。

关于许可和审计

受Uniswapv3的启发,volmex.financev1将在BusinessSourceLicense(BSL)版权保护下发布,这意味着其代码库在两年内是受到保护的。

此外,CertiK和Coinspect安全公司已对该协议的V1版本进行了审计,完整报告链接如下:

来自CertiK的完整审计

来自Coinspect的完整审计?

关于上线计划

据悉,volmex.financev1将于今年6月上线以太坊主网,之后会扩至Polygon、Optimism等侧链或二层网络。

最初,用户将能够为比特币和以太坊这两大加密资产铸造、赎回和交易波动性代币。而更多的指数产品和抵押品类型将会陆续推出。

最近,以太坊layer1挑战者、layer2的DeFi的兴起,玩家们对频频使用的“跨链桥”肯定不陌生,当我们使用CEX把加密资产中转一下,其实也是在使用“桥”。资产在不同链间的转移,方式有多种.

1900/1/1 0:00:00吴说作者|ColinWu本期编辑|ColinWu机构牛受到了马斯克的严重打击,以太坊能否接力,承载了行业希望。牛市究竟是到了牛中,还是牛熊的转换,不同人众说纷纭.

1900/1/1 0:00:002021年以来比特币、狗狗币、SHIB等带来的一夜暴富的故事夺人眼球。 不过,加密货币暴涨暴跌是家常便饭,币圈狂欢背后有多少泡沫无人能够说清.

1900/1/1 0:00:00挖矿一直都是币圈亘古不变的话题,也是币圈稳赚不赔的生意。今年在特斯拉总裁马斯克的喊单操纵下,币圈的行情可谓是跌宕起伏;马斯克的多变堪比琼瑶剧里的女主角,只不过其目的是让所有的财富都收入自己囊中,

1900/1/1 0:00:00来源:《科创板日报》记者冯军徐赐豪5月21日,国务院副总理刘鹤主持召开国务院金融稳定发展委员会第五十一次会议,研究部署下一阶段金融领域重点工作.

1900/1/1 0:00:00据报道,在最近的市场波动之后,拜登政府内部的官员正在研究加密货币法规中的“空白”,这表明即将提出新的规则.

1900/1/1 0:00:00