DeFi是流动性革命。

在传统世界中,你购买并持有资产,希望升值。也许你在一个计息银行账户里有一些美元存款,但在大多数情况下,你持有的资产并没有“发挥用处”。

在DeFi中,情况完全不同。持有资产只是第一步。任何投资者都可以成为流动性提供者,通过把这些资产存入智能合约,让它们“发挥用处”,赚取额外回报。流动性提供者可以从以下两方面获得回报:

1.?借出资产

2.?像做市商一样推动交易

所以,你如果有SNX或MKR,可以存进Compound,通过借贷赚取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推动交易,获得交易费用,若资产升值,还能产生收益。

分析 | 金色盘面:十亿美元俱乐部新增会员:金色盘面综合分析:昨日涨幅榜,市值过10亿美元的加密货币达到18个。但近期行情波动较大,最新上榜的NEM只有10.2亿美元,估计市值要保持在10亿美元以上有难度。在经过上周大幅上涨后,市场进入调整周期,短线风险加剧,请投资者注意做好风控。[2018/9/4]

Yield?Farming的热潮掩盖了一个的事实,那就是任何人在DeFi中都能成为流动性提供者。这一点受到很多人的低估。

流动性提供者的角度

第一代DeFi协议是基于最终产品构建的。Maker的目的是生产Dai,而Uniswap的首要目标是促进交易。DeFi产品实际上是双边市场,“流动性提供者”的市场可能比交易市场更大。

分析 | 金色盘面:BTC期货合约持仓变化:分析 | 金色盘面:BTC期货合约持仓变化

内容\t金色盘面综合分析: 据OKEx数据显示,目前做多账户70%,做空账户29%,多头持仓比例22.41%,空头持仓比例20.2%。截至发稿,季度BTC0928合约价格为7308美元,现货价格为7315美元,贴水7美元。从数据看,目前做多意愿明显增强,市场热情持续高涨,应注意风险控制。[2018/9/3]

如今有了聚合器,而且交易员也能够非常方便地操作前端,这进一步将交易需求与流动性供应分开。Uniswap会为交易员和有限合伙人提供同等服务,因为Uniswap.org吸引的是散户提供的直接流动性,但对于大多数AMMs,如Balancer、Bancor、Curve和Sushi,它们真正的用户是流动性提供商,且大部分交易来自1inch,Matcha等其他聚合器。

分析 | 金色盘面:ETH/USD短线受到支撑:金色盘面综合分析:ETH/USD受到近期低点连线形成的支撑线支撑,预计短线有反弹需求,注意交易风险的控制,上方阻力来自日内高点附近。[2018/8/23]

如何让流动性提供者满意?

流动性提供者看重的是以下两个方面:

1.?标的资产的投资回报

2.?杠杆

第一个方面就是AMM发展的原始动力,就是如何用更少的钱做更多的事。2020年,在Uniswap中,任意两种资产的流动性池比率都是50/50,而Balancer允许调整权重和交易费,Curve则实现了专门针对稳定资产的更高效交易算法,并利用了借贷协议。这些都使各种资产的交易量和交易费增加。

金色财经讯:9月15日,OKEx发布新公告,公告指出:BTC、LTC合约指数从9月30日后暂停采用OKCoin币行、Huobi、BTC China三家平台的价格数据做指数;BTC、LTC合约指数从9月30日后的合约新增bitfinex、Kraken平台的价格数据做指数。[2017/9/15]

对流动性提供者来说,一系列与上述相似的改进正在进行。Balancerv2版本允许未使用的库存同时被借出,这一点非常像Curve,而Uniswapv3的目标则非常宏大。

利用资产杠杆

一种更受欢迎的投资方式是购买所有你认为会升值的代币或资产,并将它们作为抵押,获得贷款。你可以将这笔贷款套现成美元,再买入那些会升值的代币或资产,形成杠杆。假设这些资产升值,你就能偿还贷款。或者,你也可以借入不看好的资产,将其出售,将收益进行再投资,然后再以更低的价格回购资产,以偿还贷款。

在传统市场,这是一种有效的资本投资方式。在传统金融市场,主券商会管理自己的库存,并以此作为基础,提供产品和服务。但在DeFi领域,没有人会通过Compound、Aave和Maker对巨额ETH&WBTC资产负债表进行杠杆操作。

相反,在DeFi中,AMM通过整合贷款抵押品,解绑大宗经纪商。

Aave和Maker领跑DeFi

抵押品担保贷款是加密货币持续增长的秘密。加密货币资产是极好的抵押品,它们能全天候交易,不受地域限制,这就是为什么BlockFi价值30亿美元的原因。AMMLP代币可能成为非常合适的抵押品,解锁额外代币供应。大多数贷款的抵押品都是ETH或BTC,所以,?UniswapLP代币如果支持WBTC-ETH交易对,那就能成为更好的抵押品!

当然,这个产品的实现会有一定复杂性,特别是如果抵押品的价值下降,要运用预言机进行定价和清算,并且借贷LP代币的需求小于标的资产,但通过LP代币获得贷款是杠杆的一种好方式。

在这个方面,Maker和Aave采取的态度最积极。上周,Aave宣布推出AaveAMM市场,这是Uniswap和BalancerLP代币的独立借贷协议。它支持14个Uniswap交易对和2个Balancer交易对。用户还没有蜂拥而入,但LP代币作抵押的未偿贷款有510万美元。

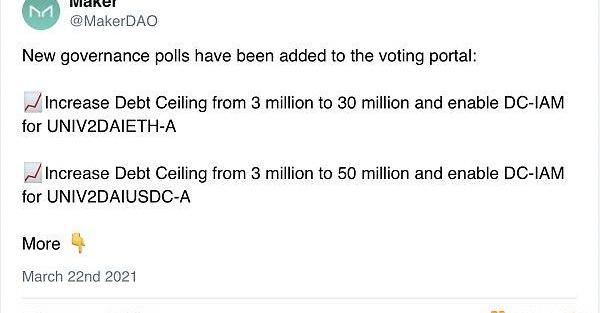

与此同时,MakerDAO正在试图提高其债务上限:

上月,LP代币能够作为抵押,获得Dai贷款,在初期需求超过供应之后,Maker又开始提高债务上限。6个LP代币交易对达到了300万美元的上限,Maker的治理协调员刚刚开始进行链上投票,将每对代币的债务上限提高到3000万美元。

这样会提高资本效率,推动DeFi中的流动性,尤其是当聚合器开始全面整合贷款抵押品。

本文内容来自于DoseofDeFi

要点大量的SUSHI代币将从4月底开始释放SushiSwap的社区正在讨论代币释放是否应该继续进行去中心化交易所(DEX)SushiSwap的社区正在为约4700万个代币(8.

1900/1/1 0:00:00流动性挖矿如火如荼,DeFi已经成为区块链行业最受瞩目的领域,其长远价值亦已成为全行业的共识。相比区块链技术的其它应用方向,DeFi所竞争的中心化金融市场有着明确而直观的痛点.

1900/1/1 0:00:00原文标题《Bakkt推出专有APP接受比特币支付用户还可管理“积分、礼品卡”等数字资产》由洲际交易所支持的数字资产市场Bakkt表示,其推出了BakktApp,这是一个加密钱包.

1900/1/1 0:00:00作者:冯聪,警务技术副高级,硕士,广州市局电子数据检验鉴定实验室授权签字人、警务技术一级主管,广东警官学院新型犯罪研究中心研究员,部、广东省厅、广州市局网络安全技术专家库成员.

1900/1/1 0:00:00近年来,随着区块链网络性能的提升与数字货币浪潮的汹涌而来,区块链技术的开发进入了高歌猛进,日新月异的时代.

1900/1/1 0:00:00PayPal控股公司将在周二晚些时候宣布允许美国消费者使用他们持有的加密货币在其全球数百万家在线商户进行支付.

1900/1/1 0:00:00