?Compound总法律顾问JakeChervinsky认为,流行的借贷协议更像是利率协议,不是真正的借贷协议。他认为DeFi中没有真正的借贷协议。而以太坊正出现在公司债券市场,MapleFinance联合创始人SidPowell和JoeFlanagan认为,去中心化信贷是DeFi缺失的一块货币乐高,将吞噬传统公司债券市场。

信贷支持着世界运转

几个世纪以来,信贷市场一直是经济增长的关键驱动力。早在公元前1780年,美索不达米亚的农民就利用自己的农场作为抵押,来借贷资金,管理现金流,直到下一次丰收(这些就是最原始的yieldfarmer)。

今天,信贷是维持健康财务状况不可缺少的一部分。为了实现长期目标,做长期投资,我们需要信贷。想象一下像建造工厂这种大型规划,需要大量的时间、劳力和资本来建成,甚至需要更长的时间实现盈利。

金色午报|12月9日午间重要动态一览:7:00-12:00关键词:澳洲央行、EOS社区、软银、SushiSwap

1.澳洲央行总裁或改变对代币和数字澳元的怀疑态度;

2.EOS社区宣布停止向Block.one和BrockPierce支付价值2.5亿美元的EOS;

3.软银拉丁美洲50亿美元基金的10%投资于加密货币相关资产;

4.SushiSwapCTO:已从该去中心化交易所辞职;

5.瑞士和法国央行:欧洲首个跨境央行数字货币支付试验取得成功;

6.风投机构Chiron为Terra的DeFi及元宇宙项目推出5000万美元生态基金;

7.香港地产大亨郑志刚宣布投资Sandbox并在其中建立虚拟世界;

8.Messari推出新的治理聚合器MessariGovernor。[2021/12/9 13:00:35]

商业信贷对小型企业尤其重要,因为它们通常不能在公开市场上发行债券或出售股票。

在耐克联合创始人PhilKnight关于耐克的回忆录《鞋狗》中,PhilKnight强调了信贷对早期耐克的重要性。他们如果想要满足需求,需要资金来支持供应商不断增长的订单。正如Knight所强调的那样:“我每天大部分时间都在思考流动性问题,谈论流动性,希望能够拥有更多流动性。”

金色晨讯 | 11月16日隔夜重要动态一览:21:00-7:00关键词:BCH分叉完成、Stellar、SUSHI、波卡周报

1.Yearn.finance已通过YIP-54治理提案;

2.SUSHI一度触及1.6美元,24H最高涨幅超50%;

3.Stellar将于11月24日发起将公共网络升级至协议15的投票;

4.BCH正式完成硬分叉后 BCHA首次达到硬分叉区块高度;

5.WillyWoo:流入比特币的资本达到上次牛市以来的最高水平;

6.波卡周报:11号公投通过 波卡高优先级升级0.8.26-1已发布;

7.数据:10月1日以来灰度比特币信托GBTC交易价格上涨63%;

8.比特币持续震荡,日内最低报15777.77美元,最高报16115美元。[2020/11/16 20:54:37]

企业家若不能轻易获得和借入资金,创新就会受到阻碍。

不幸的是,在DeFi中还不能轻松获得借贷。

DeFi缺失的一块货币乐高

金色午报 | 9月24日午间重要动态一览:7:00-12:00关键词:数字人民币、上海、灰度、Filecoin

1. 范一飞:数字人民币研发已取得阶段性成果 正进行内部封闭测试;

2. 上海市新型产业规划通知:推动区块链等新兴技术深度应用;

3. 灰度增持比特币 资产管理总规模回升至56亿美元;

4. 上海市委常委吴清:区块链等为金融产品创新提供了有利支持;

5. 蚂蚁集团董事长井贤栋: 区块链技术让世界实现数字化链接;

6. 中国北京自由贸易试验区今天正式揭牌 支持设立数字货币研究中心;

7. 联合国副秘书长Achim Steiner:全球合作发展数字金融正当时;

8. 天津市工作会议:充分运用区块链等新技术,建立跨部门数据平台;

9. Filecoin:第二轮太空竞赛两轨道均有特定的奖励形式;

10. Yam Finance发起新提案修改协议关键参数以维稳币价。[2020/9/24]

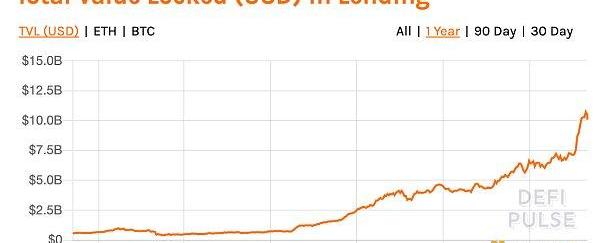

过去几年,借贷一直是DeFi快速增长的领域之一。目前,其市值接近DeFi?250亿美元市场的一半。Aave和Compound等主流借贷协议允许用户存入加密货币资产,赚取利息,或者借入平台上的其他资产。

金色晚报|7月21日晚间重要动态一览:12:00-21:00关键词:北京、牙买加央行、Filecoin、波卡、福州、LINK

1. 北京股权交易中心获得首批开展区块链试点建设资格。

2. 牙买加央行邀请科技公司测试数字货币解决方案。

3. Filecoin针对奖励测试网部署的开发网Calibration正式启动。

4. 波卡已移除sudo 正式进入第四阶段。

5. 福州正积极争取第二批数字货币试点。

6. CoinMarketCap将LINK列入DeFi代币细类。

7. Capriole Investments创始人:特朗普赢得大选将利好比特币。

8. 菲律宾财政部推出区块链应用程序分发政府债券。[2020/7/21]

但许多人都知道,如今DeFi借贷协议都存在一个问题,那就是要求所有贷款都要超额抵押,这意味着用户存入资产的价值要比实际借出的价值更高。在这种模式下,Compound和Aave能够保证偿付能力,因为协议会自动清算价值低于最低比率的用户资产。

这些协议虽然代表着DeFi的重大进展,但它们并不是高效的信贷市场。

分析 | 金色盘面:BTC/USD 15分钟弱势反弹:金色盘面综合分析:BTC/USD 经过下午一波跳水走势,在中轨得到支撑,但趋势较弱,方向性不明,短线建议观望。[2018/8/17]

正如Compound的JakeChervinsky所说,显而易见,这些协议的设计目的是为了避免依赖未来的承诺。这种模式虽然可以让协议保持偿付能力,高效提供杠杆资金,但也阻碍了加入信任、声誉等信贷市场的基本特征。

这个模式的低效显而易见,比如要存150美元,才能借100美元,使用场景相当有限(这就是为什么超额抵押贷款在传统金融中相对少见的原因)。

然而,这就是今天DeFi借贷的现状,因为在匿名的虚拟世界中,建立信任仍然是一个挑战。在传统金融中,记录信用分数和借款人评估都需要真实身份,这在匿名的DeFi世界中很难实现。

DeFi信贷市场怎样增长至数十亿

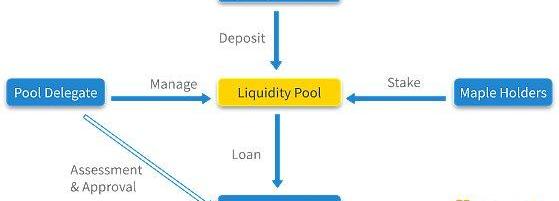

去中心化信贷市场工作机制?来源:Maple?Finance

下文将谈及加密货币行业需要用到借贷的两个方面。

加密货币矿工需要信贷来支付矿机成本以及电费等运营费用。交易基金和做市商需要信贷来追加投资组合杠杆和提供流动性。

仅这两方面就代表了加密货币领域内价值数十亿美元的行业,这些行业的运行都依靠以太坊的去中心化借贷。有了去中心化信贷,它们可以更有效地经营、扩大业务,以更快速度增长。

对于这些行业的参与者而言,他们拥有稳健的资产负债表、低杠杆率、经验丰富的经理人、良好声誉,现金流为正。简而言之,他们是极具吸引力的借款人。

然而,他们的借款需求并没有得到满足。正如上文所述,今天的DeFi借贷协议对借款者来说并不高效,而且对于那些真正寻求信贷(而不是杠杆)的大公司来说,也不是可行的选择。

因此,矿工和交易员纷纷选择中心化机构进行借贷。在第三季度,Genesis的借贷业务呈爆发式增长,增长幅度超过50亿美元。BlockFi的借贷业务也在疯狂增长。

很明显,加密货币行业中信贷需求是存在的。中心化的借贷机构也证明了这个市场的市值达到数十亿美元,而这只是初期。

去中心化借贷市场何时能发展到这种程度?

去中心化信贷会吞噬中心化信贷的原因

与中心化信贷相比,链上借贷的优势更大。

去中心化的信贷市场极大地扩大了放贷人的数量,创造了更具竞争性的市场。在开放架构下,任何人在任何地方都可以成为放贷人,只要愿意承担风险。任何人都可以成为Uniswap的流动性提供者,同样,在该市场中,最终任何人都可以汇集资金,通过向经过认证的企业提供贷款,赚取利率。

链上信贷市场资金利用率更高,因为借款者可以直接通过资本市场获得贷款,而不必经过机构审查。换句话说,通过公开协议,他们直接利用资金池,不用通过与中介机构打交道来获取资金,降低借款人的利率。最后,借方可以通过向多个贷方询问,增加询价竞争,发现最优价格。

信贷市场历来是不透明的,并由机构主导,虽然如此,去中心化信贷市场能让更多人参与,让借贷双方完全透明。

在以太坊上的链上信贷市场中,贷款均可审计,也有流动性储备,这让流动性提供者相信,他们的资金不会消失,而中心化放贷人则存在这个问题。此外,去中心化协议可以经过编程,给借贷激励机制调整留有空间,创造更有效的信贷市场。

例如,Maple要求执行信用评估的实体持有MPL代币,以支付违约金,通过调整双方激励,保护放贷人。

信贷需求不断飙升,潜在放贷人的规模十分庞大,去中心化信贷市场很可能会轻易超过目前DeFi价值250亿美元的锁仓。

助力DeFi浪潮

Maple决定建立一个链上信贷市场,因为DeFi正在发生变革,信贷将会增长。

尽管DeFi出现了爆发式增长,但如果没有正常运转的信贷市场,它将无法发挥充分潜力。整个加密货币生态系统借贷市场的效率提高后,每存入一美元就能借出更多的资金,这个新功能将推动整个生态系统的发展。

有了去中心化信贷后,遵守信贷规定的人会获得奖励,在DeFi领域中建立声誉,最终将降低借贷成本。最后,那些难以通过超额抵押获得贷款的企业将会在这种信贷模式中受益,实现发展,无需将全部资本再投资到企业中。

不断发展的DeFi

有了为借款人提供专业服务的高效信贷市场后,将有利于为流动性提供者创造一个更可持续的收益来源。

在DeFi世界里,有“堕落者”在各个流动性挖矿协议中来回切换,追求短暂出现的收益,虽然如此,对持有长远眼光的放贷人来说,要从资产上获得相对高的收益率仍颇具挑战性。他们如果选择向基金、做市商和矿工等优质加密货币原生机构放贷,与流动性挖矿带来的收益相比,这将会是更可持续的收入来源。

DeFi产品越来越针对那些有耐心的投资者。DeFi指数基金能够为DeFi代币提供被动敞口,同样,大部分投资者会选择一键式投资,对于这类投资者,去中心化公司债券池的确是一大进步。

2020年,DeFi领域逐渐成熟,提供了快速生财的渠道,越来越多的机构将开始使用加密货币原生产品。因此,不难想象,在短期内,去中心化的借贷市场会以何种方式服务原生加密货币公司。但去中心化借贷市场的潜在影响和应用远远不止于此。

BTC已经成了各大公司的资产储备,像去中心化借贷市场等DeFi底层产品终将会进入传统金融领域,这只是时间问题,因为DeFi市值的增长会以十亿为单位。

原文:DeFiwilleatcorporatedebt

据TheBlock1月27日报道,区块链项目ParaState在种子轮融资中筹集了130万美元.

1900/1/1 0:00:00吴说作者|ColinWu本期编辑|吴说区块链美国政府是加密货币行业最大的黑天鹅,新政府大概率会加强监管,不利于美国本土交易所、1CO与美元稳定币,但积极的财政政策利好推高主流币价格.

1900/1/1 0:00:00在链闻,我们严肃又认真的寻找那些有可能「出圈」的区块链及加密货币原生产品。「严肃又认真」是指,我们所言的「出圈」,并不是像很多人理解的那样,让区块链或加密货币的话题出现在传统或所谓的「主流」媒体.

1900/1/1 0:00:00Sushiswap的潜力相较Uniswap,Sushiswap因为早期的公平启动分发拥有更强大的社区基础支持。社区投票选出的团队,拥有较高的激励去执行开发工作,产生了大量的创新.

1900/1/1 0:00:00美国散户四处起义跨市场围剿金融大鳄比推BitpushNews刚刚20散户又重新登上历史舞台,跟专业投资机构正面火拼,从期权市场,到股票市场,再到商品市场,狼烟四起.

1900/1/1 0:00:00OKExChainFarm池挖OKT头矿于2021年01月22日10:00开启,以下为操作指南:DeFi流动性挖矿火爆一时,吸引了大量投资者参与.

1900/1/1 0:00:00