本期金色硬核为加密货币知名风投MulticoinCapital近日发表的一篇文章“TheDeFiStack”,全面解析了DeFi6层堆栈:原子价值单位、交易层、价格预言机、DeFi底层产品、协议聚合器、钱包和前端。此外,Multcoin还详细考察了DeFi的风险以及降低DeFi风险的解决方案。

开放金融是Multicoin三个加密超级主题之一,OpenFinance是DeFi的超集。在过去12个月里,以太坊上DeFi的业务激增:高达136亿美元的资金参加到DeFi中,比去年增长了20倍以上。

来源:DeFiPulse

这一波DeFi浪潮主要是由借贷平台和交易平台推动的。这些平台合起来占参与DeFi总资金的80%以上。

DeFi的增长收益于流动性挖矿的催化,流动性挖矿是一种用于启动DeFi协议进而产生网络效应的工具。如今只需向AMM提供流动性,向货币市场协议借出资产,或向收益优化工具提供代币,用户就可以让其加密资产获得可观收益。

这成为可能的部分原因在于可组合性。风投基金Variant创始人JesseWalden对可组合性给出了优雅定义:“如果平台上的现有资源可以用作构建基块并编程到更高阶的应用中,则这一平台是可组合的。可组合性很重要,因为它可以使开发人员用更少的工作去做更多的事情,而这又可以导致更快更复杂的创新。”

现在人们可以使用ETH作为抵押品创造DAI,通过Tornado.Cash混淆它,再通过Curve将其换成USDC,然后在Polymarket对总统选举下注,这是一个惊人的应用场景。以太坊拥有开发工具,构件,流动性,钱包支持和可交易资产,从而使建立可行的DeFi业务成为可能。可组合性创造了一个良性循环:它使企业家们可以更容易在以太坊上构建新产品,因为他们可以利用现有的所有基础架构,从而能够更快地进入市场,更快地迭代、找到满足市场的产品,让产品更好,让更多的人想要使用产品,等等。DeFi生态系统的网络效应是强大的。

但是,这种复合创新并非没有风险。实际上,对于DeFi而言,随着创新的发展,风险也随之增加。在本文中,我们探讨了DeFi间的依赖性以及几个关键层如何支撑整个行业。如果其中任何一个出现问题,整个DeFi就可能轰然崩塌。

理解投资者通过“yieldfarming”承担的风险的唯一有效方法是了解DeFi堆栈中隐藏的依赖关系,也就是由可组合性发展而来的风险。为此,必须了解DeFi堆栈中的层级。

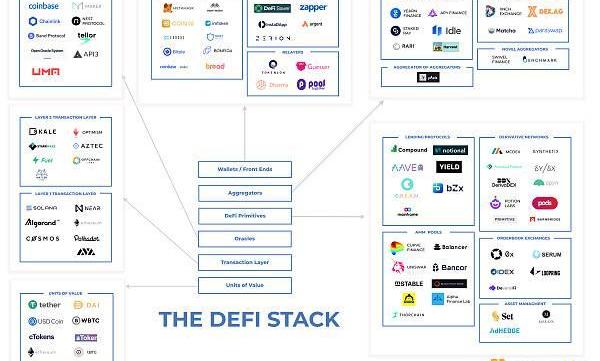

为了更好地了解这些风险和依赖性,我们将DeFiStack分为六个不同的层级。下面,我们对可组合性风险进行概述,这是货币乐高积聚成金钱积木时发生的情况。

Multicoin合伙人Mable宣布加入STEPN任首席营收官:5月7日消息,Multicoin Capital合伙人Mable Jiang发布推特表示, 她将离开Multicoin Capital,并加入STEPN担任首席营收官。

Mable表示,“STEPN正在让数千名用户加入Web3,其中许多人从未体验过Web3,由于STEPN的简单上手流程,他们中的许多人现在拥有了他们的第一个钱包、第一次交易经验和第一次持有NFT ,我相信我们正处于历史的拐角处,我们看到了第一个Web3 “杀手级应用”的兴起。”[2022/5/7 2:56:24]

拆解DeFi堆栈

第1层:原子价值单位

钱生钱需要先有钱。因此,DeFi堆栈中的第1层从原子价值单位开始。

DAI,ETH,货币市场代币,中心化托管的ERC-20,锚定资产和稳定币,AMM资金池的LP代币,它们主要作为衍生品,借贷和杠杆的抵押品用于DeFi协议,也代表了一个完整交易生命周期的开始和结束。

DAI和Tether具有不同的风险。DAI的主要风险是Maker系统崩溃,以及DAI失去锚定资产。而Tether的主要风险则是存放支持USDT的储备美元的银行帐户发生不利情况。诸如WBTC和USDT之类的所有中心化托管资产都面临二元风险,例如,如果BTC被黑客入侵或市场发现Tether的银行账户并没有美元储备,它们的价值可能会暴跌。它们都在DeFi堆栈倒金字塔的底部引入了实质上的风险。不管是bug还是智能合约失败,如果任何一个原子价值单位动摇,利用它们的系统都将受到损害,无论其代码质量如何。

来源:?CoinMetrics

第2层:交易层

仅凭原子价值单位是不够的。DeFi用户,不管是人类还是机器人,都必须能够在链上进行交易。这种能力通常被错误地认为是理所当然的,它是DeFi堆栈的第2层。

随着DeFi协议的发展,它们已成为日益复杂的DeFi系统的一部分。协议不再仅需要key:value查询。现代的DeFi协议依赖于外部交易来平稳运行,包括跟踪和存储抵押品余额,测算抵押比率,处理预言机价格,执行清算,分配抵押奖励,发行保证金和杠杆等。这些操作消耗大量Gas,因此需要第1层或第2层具有足够的容量。因此,我们将“交易能力”确定为DeFiStack中的核心要素。

虽然“交易能力”似乎是不变的,但事实并非如此。以太坊的Gas费决定着交易成本,其单笔交易可能花费超过100美元。如果用户和机器人无法进行链上交易,清算、追加保证金、预言机喂价等都将无法处理,从而在DeFi生态中造成连锁破产事件。

交易能力正在许多方面得到改善。像Solana这样的项目在Layer1进行创新,针对吞吐量,延迟和Gas费进行优化,其结果是实现了比现状更优的性能。其他项目如SKALE,?StarkWare和Optimise正在构建Layer2解决方案,促进以太坊上的扩容。

Anyswap品牌全面升级为Multichain:12月16日消息,去中心化跨链协议Anyswap刚刚宣布品牌将升级为Multichain,并启用了全新品牌LOGO,治理代币由ANY变更为MULTI,兑换比率为1:1。相关的网站信息也在逐步更新中。

据悉,升级后的Multichain业务也发生了转变,将开启全新跨链之旅。Multichain从早期的跨链DEX转向专注于跨链桥基础设施,致力于web 3的终极路由器。[2021/12/16 7:43:53]

第3层:价格预言机

在交易层基础上,价格预言机是基础设施下一个不可或缺的根基。市场数据的安全和输入的可验证对DeFi协议功能至关重要。基于链下数据的智能合约的孤立设计意味着中心化的预言机可能为整个系统引入一个单点故障。

预言机可以触发高阶模块事件,例如清算。中心化的Coinbase和去中心化的MakerDAOmedianizer,Chainlink,Band,Tellor,UMA,API3,CompoundOpenOracle和Nest是当今九种最大最流行的预言机。

如果Chainlink预言机失败或误报,那么Aave的贷款或Synthetix上的合成资产可能会被无意清算,而Bancor和DODO上的DEX中间价可能会出现偏差。一系列DeFi资产可能在几秒钟内从有偿付能力转变为资不抵债。

1、2和3层构成DeFi的核心基础架构。在该基础架构之上,企业家正在构建更复杂且可互操作的金融底层产品。

第4层:DeFi底层产品

大多数人想到“yieldfarming”或纯使用DeFi应用时想到的是底层产品层。DeFi底层产品包括:

借贷协议:Compound,Aave,Cream,bZx,Yield,Notional,Mainframe

AMM交易平台:Curve,Uniswap,Balancer,Bancor,mStable,BlackHoleSwap,DODO,SerumSwap

订单簿交易平台:0x,IDEX,Loopring,DeversiFi,Serum

衍生品交易平台:MCDEX,PerpetualProtocol,DerivaDEX,Potopn,Opyn,Synthetix,dYdX,Pods,Primitive,BarnBridge

资产管理平台:Set,Melon,dHEDGE

最好将这些底层产品视为网络,而不是堆栈,因为这些协议不一定会按特定顺序相互堆叠。每个底层产品可以独立使用,也可以与其他底层产品结合使用,无论是在DeFiStack的这一层还是较低层。

下面是一些例子:

第1层的cToken在第4层Curve的中用作抵押。

用户可以从Aave借贷出资产,然后将该资产存入Uniswap。反之,用户可以将资产存储在Uniswap中,然后将UniswapLP代币用作Aave的抵押品。

下面是如何利用1-3层DeFi底层产品使用杠杆的一些示例:

跨链交易平台Multichain.xyz已添加第一批新代币:YFI创始人Andre Cronje发推称,跨链交易平台Multichain.xyz已经更新,添加了第一批新代币,可以在Tokens选项卡上确认状态。针对ETH- BSC- FTM-FSN-HT的转移已启用。v3尚未部署跨链跨资产兑换。用户可以直接从Tokens选项卡填写表单申请。[2021/3/6 18:21:22]

1、DAI支持Augur上所有的未平仓合约,也是Curve上许多稳定币池子的抵押代币。

2、USDC支持dYdX上所有的未平仓合约。

3、Aave依靠Chainlink的预言机来准确发行和清算加密支持的贷款。

4、dYdX使用MakerDAO的V1预言机来确保协议内部的ETH-USD价格。

5、借贷协议和非托管衍生品协议需要Keepers发送交易以清算水下头寸。当以太坊网络阻塞时,仓位可能被迅速清算,312加密市场崩盘事件中MakerDAO就证明了这一点。

第5层:协议聚合器

聚合器在底层产品之上。此层级由供给方和需求方聚合器组成。一些例子包括:

供给方聚合器:YearnFinance,RAY,IdleFinance,APY.Finance,HarvestFinance,RariCapital

需求方聚合器:1inch,DEX.ag,Matcha,Paraswap

聚合器的聚合器:yAxis

新型聚合器:SwivelFinance,Benchmark

第5层的协议聚合器不托管抵押资产。这些产品通常提供智能合约建构,使用户能够与其他以太坊DeFi协议进行交互。

聚合器之所以大受欢迎,是因为它们擅长一件事:赚钱。但是,投资者必须考虑这一层的风险。如果任何底础协议失败,则用户可能会损失部分或全部资金。由于诸如Yearn之类的许多收益聚合器都利用了多个底层协议,用户要承担Yearn机池使用的所有底层协议的风险,因此风险进一步增加。从积极方面来说,需求方DEX聚合器最安全,容易避免这种风险,因为它们不持有资金,而只是在区块内执行原子交易。

第6层:钱包和前端

钱包和前端位于所有DeFi的顶部。例子包括:

中继器:Tokenlon,Dharma,PoolTogether,Guesser

钱包:Coin98,MetaMask,Math,imToekn,Bitpie,Exodus,TrustWallet

DeFi原生前端:DeFiSaver,Zerion,Zapper,Argent,Instadapp

DeFi钱包、中继器和前端的存在增强了DeFi的用户体验。它们不在金融或技术构造上展开竞争,而是在设计、客户支持、易用性、本地化等方面竞争。它们的主要业务是获取用户。

我们按功能对这些公司进行细分。例如,中继器为一个特定协议提供前端。Instadapp和Zapper之类的前端简化了跨不同DeFi底层产品智能合约调用的编写过程。

Multicoin Capital联合创始人谈投资选择:重点关注市场:Multicoin Capital联合创始人Kyle Samani最近在接受采访时谈到了其如何在加密市场做出投资选择。Samani称,在每一个投资决定的开始,都是去寻找正确的投资。众所周知,加密领域充斥着各种局和欺诈性项目。找到一家合法的初创公司往往是一项艰巨的任务。Samani继续谈到:“我们非常、非常关注市场,也真正了解这个市场的规模,了解现有的行业参与者,以及如何在其中打下基础。我花在投资上的时间越多,就越重视创始人适应市场的重要性,因为作为创始人真的很难。”(Cointelegraph)[2020/4/25]

DeFi风险管理

量化DeFi中的复合风险

现在DeFi中的风险越来越大。Paradigm合伙人ArjunBalaji在最近一条推文中精辟地描述这一现象:

“DeFi的风险正在成倍增长,包括合约错误、协议参数化不佳、链上拥塞、预言机失败、Keeper机器人/LP故障,合约可组合性和杠杆进一步放大风险。”

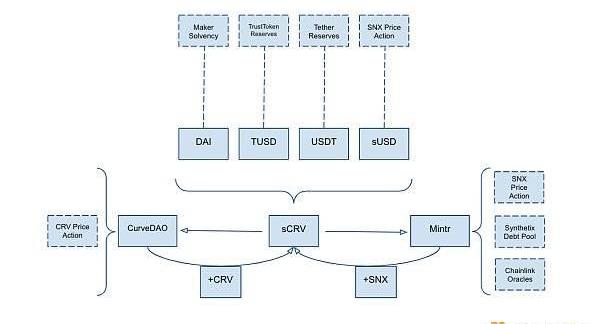

Curve's?sUSD池是最受欢迎的yieldfarming机会之一。我们以它为例说明。用户把一个或多个稳定币存入池子中,然后将其LP代币质押至Synthetix的Mintr平台以获取SNX奖励。

Curve资金池中的每个稳定币都有独特的风险。稳定币池子的创建减少了任何一种稳定币崩溃对持有人的影响,同时支持了每种代币的稳定。但是,一种代币的崩溃仍将对池子中的其他代币产生不利影响,并且将对依赖该池子的所有协议产生不利影响。这是以太坊可组合性的双刃剑——易于集成,促进突破性创新,但风险却步步增加。

让我们看一下当今DeFi中最大的潜在风险。

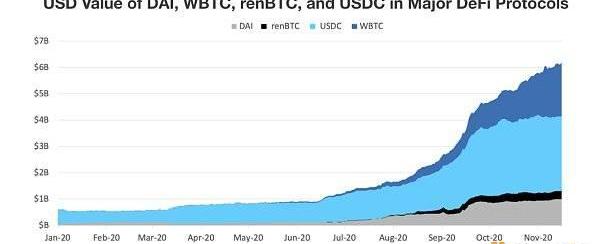

目前顶级DeFi协议中锁仓资产达到114亿美元。

在这114亿美元中,DAI占锁仓总值的9%,USDC占24%,renBTC占3%,WBTC占17%。如果有人让这些稳定币偏离其钉住的汇率,可能会出现一连串的清算、破产和价格波动。

资料来源:DuneAnalytics?

在按锁仓资产价值排名的前五大合成资产平台中,Chainlink为其中三家提供了关键功能。其中,按SNX价格和所有生成的合成资产算,Synthetix的债务池有1.26亿美元。

动态 | MultiVAC:已在分片技术获得了“突破”:据cointelegraph报道,根据11月5日的新闻稿,区块链平台MultiVAC声称已经在区块链扩容技术分片(sharding)中获得了“突破”。MultiVAC报告称使用64个分片实现了每秒30784次交易(TPS)。虽然所使用的所有分片的交易总量在其峰值时超过30K,但单个分片达到533 TPS。MultiVAC还在新闻稿中声称,他们的“全维分片扩展解决方案”或可用于大规模商业应用,以及低性能计算机上的加密挖掘。[2018/11/10]

Synthetix在2020年6月25日遭受了预言机攻击,sKRW的喂价返回了不正确的值,这为套利机器人提供了从系统中提取大约价值3700万的sETH机会。

用户也可以直接操纵预言机喂价以获取个人利益。2020年2月18日,攻击者利用一笔闪电贷将Uniswap的sUSD价格升至约2美元,以这种高估价格向bZx提供sUSD抵押品,借入约2400枚ETH,最后有效退出bZx头寸而没有抵押品亏损,全部操作都在一笔交易中。自那时候起,预言机攻击次数增加很多,包括最近对Hrvest,ValueDeFi和其他产品的攻击。

仅在Synthetix,Aave和NexusMutual,Chainlink就要保证了约22亿美元价值的安全,正如所讨论的那样,它很容易受到价格操纵攻击的影响。

最后一个主要风险因素是以太坊的拥塞。正如我们在最近UNI上线时看到的那样,以太坊仍未准备好进行全球规模的交易活动。一些去中心化BitMEX产品由于Gas费上涨而不得不推迟主网启动。不仅开仓成本高昂,而且执行关键交易的成本也高的令人止步。

降低DeFi中的风险

DeFi堆栈的1-3层会影响几乎所有DeFi,在考虑降低风险时,它们是最重要的。因此,它们是我们重点关注的内容。

抵押代币

DeFi中的大多数协议接受相同的资产作为抵押品。这些代币资产包括DAI和中心化托管资产,还包括计息的货币市场代币,例如aToken和cToken。DeFi开发人员可以通过以下几种方式来防范抵押风险:

1、限制抵押品类型。权衡结果是,启用更多类型的波动性抵押品会对同一资产池中的所有抵押品产生系统性风险。

2、仅接受透明且经过审计的稳定币。

3、使用有良好定义风险参数的资产做抵押品,随着时间推进分阶段引入抵押品类型。

4、限制抵押品集中度,激励流动性提供者增加代表性不足的抵押品。

5)建造第3层底层产品的团队可以为其用户购买抵押品保险。这将从本质上把保险带到堆栈的较低层次,例如dYdX可以用USDC为其交易员购买与其仓位风险敞口相等的信用违约掉期产品。稳定币发行商、保险公司或去中心化的保险提供商有可能成为掉期产品的承销商。Opium.Exchange最近在BitGo的WBTC代币价格下跌时启动了信用违约掉期交易。已将WBTC添加为抵押的DeFi团队可以购买这些掉期交易以保护用户。

预言机

预言机是几乎所有DeFi协议的主要出问题之处和攻击手段。如上所述,DeFiPulse锁仓排名前10个协议中有30%依赖于Chainlink,而另外20%则以某种方式使用LINK代币。如果Chainlink某个地方失败,那么DeFi生态的很大一部分可能会崩溃。

为了减轻预言机的风险,协议团队可以从多个预言机提供商获取价格和其他链下数据,然后使用中值。如果一个预言机的喂价偏离了其他预言机的X%,则忽略不用。这样可以潜在地防止一个预言机被破坏的情况。此外,协议可以使用TWAP或VWAP减轻闪电贷攻击。

或者,团队可以选择限制预言机价格在一定时间内波动的范围。在预言机被破坏和操纵的情况下,这可以提高安全性。但是,如果价格确实发生了很大的变化,而预言机报价却没有反映,这可能会导致严重的市场扭曲,从而可能严重威胁系统的偿付能力。

有关预言机攻击的更详细概述,请查看samczsun最近的文章。

交易能力

3月12日,因链上拥堵,MakerDAO系统部分被破产清算。Keepers是Maker系统中可以零元投标进行清算近水下仓位的网络参与者,由于gas费上涨,无法进行交易。原因在于Keepers所使用的软件默认配置不能根据网络拥堵情况自动调整gas费。

随着以太坊上去中心化衍生品协议的兴起,交易能力将变得越来越重要。试想一下,如果币安无法对亏损的交易者进行清算,保险基金会被完全花完,直接导致全交易所大规模自动去杠杆。

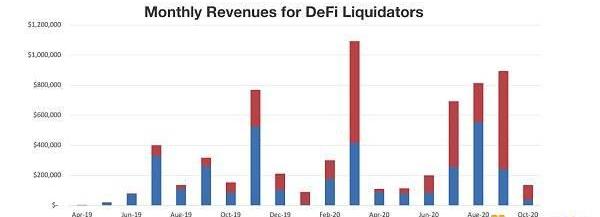

话虽这么说,Keepers目前每年在Compound,Aave,dYdX,MakerDAO等项目的收入超过1000万美元,因此,我们谨慎乐观地认为,随着时间的推移,这些Keepers会提高性能以抓住这一机遇:

来源:LoanScan

我们已经有了一些解决方案来降低DeFi底层产品无法交易的风险:

迁移到Layer2或其它扩容方案

1、Optimisticrollups向后兼容EVM,它们继承了Layer1层的安全性,可以有更高的吞吐量,低延迟和更低gas费,但需要很长时间去实现。

2)Skale和Matic这样的侧链可以快速向后兼容EVM,具有高吞吐量、低延迟、低gas费的特点,并提供即时存提币功能,对开发者具有高配置性,但它们并没有继承以太坊Layer1层的安全性。

3)像Solana、Near、Algorand、Dfinity、Nervos、Kadena和Ava等Layer1项目是以太坊的竞争公链,它们通常具有更高的扩容性和更低的成本,但没有造就以太坊成功所具备的抵押资产基础和构件。

创建复杂的集合清算机器人,随时掌握资金

1)KeeperDAO是一个公共流动性资金池,允许代币持有者做出贡献,并通过链上清算赚取奖励。KeeperDAO在整个DeFi生态系统中工作,并运行高度复杂和优化的软件。

2)构建底层产品的各个团队可以创建自己的迷你版KeeperDAO,例如Mainframe正在为其固定利率零息债券借贷系统汇集清算人抵押品,因此该协议不必依赖个人来执行清算。

3)在此基础上,团队应该确保使用优化的、可快速清算的软件,以避免像Maker在3月12日时遭遇的危机。

矿池可以优先打包某些交易

1、我们一直在思考矿池发行代币的可能。MPT的工作原理如下,当一个拥有至少10000个MPT的地址广播一个交易时,矿池X的挖矿软件注意到这个交易并将其标记为优先交易。在矿池X下一个挖出的区块中,PT会被列为第一笔交易。

2、DeFi团队可以持有大量MPT,以确保他们的关键操作调用被优先打包进区块。

3、星火矿池最近宣布,他们正在测试一个名为Taichi的网络。据Gasnow,Taichi将绕过传统的mempool“把收到的交易直接推送到矿池的mempool中”。这一概念帮助以太坊研究者samczsun在几周前为LienFinance用户节省了960万美元。

矿工可提取价值(Minerextractablevalue,MEV)

矿工可提取价值这个词最早是由PhilDaian在其开创性的研究论文《FlashBoys2.0》中提出的。其基本思想是由于矿工有能力在区块中对交易排序和审查交易,他们可以选择用自己的交易来取代套利或清算交易。虽然这种做法一般被认为是“恶”的,肯定会对链稳定性造成负面影响,但它实际上最终可能会成为DeFi风险管理的有用工具。在这种情景下,清算人和保管人的利润率将归零。但如果矿工系统性地对清算和套利进行MEV,他们将阻止整个系统的破产和价格差异,因为清算和套利交易总是会发生。

衍生品头寸抵消和交叉保证金

如果流动性提供者可以跨衍生品平台或跨保证金抵押品,并在竞争性协议上获得净多头和空头头寸,他们可以为每1美元的抵押品提供更多的流动性。举个例子:如果一个以太坊地址在dYdX上拥有1倍多头的BTC-USD永续合约,在MCDEX上拥有1倍空头的BTC-USD永续合约,这些头寸理论上可以进行净值化,这样交易者只需要一小部分必要的抵押品。这将有一个额外好处,即极大地减少清算量。然而,鉴于这些系统在技术上和治理上都不成熟,短期内不太可能发生。

像CHI和GST-2样的GasToken

Gas代币是一个未开发的扩容途径。目前,CHI和GST-2这两个主要的Gas代币的总市值在200万美元以下。什么是Gas代币?Gas代币可以存储gas,以便在以后的自由交易中使用,或者作为将来使用的gas的预付费。当gas费价格较低时,精明的交易者会将其铸造为代币,然后当gas费上涨时,交易者兑换Gas代币,从而节省交易费用。我们预计DeFi团队将开始积累Gas代币,并在市场剧烈波动期间需要使用内置的清算机器人时,在协议中使用它们。

总结

如今各种DeFi协议之间的相互联系越来越紧密,随之而来的是越来越复杂的系统性风险。现在有很多不同的DeFi协议,然而大多数协议都有以下几个共同点。

1、含有可以交易或借贷的抵押池;

2、为避免借/贷和衍生品协议的系统性破产,预言机向合约喂价;

3、如果发生资不抵债的情况,第三方Keeper可以发起清算,从中赚取利润。

在这篇文章中,我们旨在提供一个简单的框架来思考如何管理DeFi中的三大风险:抵押品风险、预言机风险和清算风险。

虽然听起来比较简单,但其有很多可移动的部分,Multicoin内部称之为"乐高"。目前有130亿美元资产锁定在DeFi网络中,很多资产都依赖一些基本构件。虽然其中一些资产受到NexusMutual和Opyn等智能合约保险商的保护,但如今几乎没有针对经济与拥堵故障的保护。

随着DeFi市场的成熟和更多复杂底层产品的推出,项目团队将需要更严谨地思考如何防范系统性风险。Genesis和BlockFi之类的机构玩家以及Betterment和Wealthfront之类的新型银行,最终将希望进入无需许可的DeFi行列。当他们这样做时,他们问DeFi团队的第一个问题是,如何保护自己免受像单个预言机故障或区块链拥堵导致的黑天鹅事件的影响。提前掌握这些问题的答案,可能是DeFi赢得他们与失去他们的区别所在。

原文:TheDeFiStack

作者:SpencerApplebaum,?MattShapiro,ShayonSengupta

标签:EFIDEFIDEFULT去中心化金融defi入门分析与理解DefigramAlchemist DeFi AurumWAULT价格

11月30日晚,不少交易所的比特币交易市价已突破历史前高,而以太坊也达到年内新高622.08刀,还有几个小时,以太坊2.0信标链即将启动.

1900/1/1 0:00:00在币圈的老玩家多少都听过“ahr999指数”。这是一位微博号为“ahr999”的老玩家发明用于指导投资者囤比特币的指标。通俗地说,它是一个衡量币价是贵还是便宜的指标.

1900/1/1 0:00:00注:任何共识失败都是一个严重的问题,而一次未经宣布的硬分叉表明,这些漏洞如果不加以控制,可能会对以太坊造成非常大的危害.

1900/1/1 0:00:00原文来源:FINANCEMAGNATES原作:RachelMcIntosh译者:郭睿翼2020年,许多金融科技公司的商业模式出现了转变.

1900/1/1 0:00:00作者按:数字人民币试点的城市和场景正在进一步扩大,与数字人民币相关的法律问题,有些已经显而易见,有些逐步显现,有些若隐若现,还有些隐而不见.

1900/1/1 0:00:00本文来源:区块记去中心化金融正在爆发。它集中于以太坊生态系统中,提供了迄今为止由传统金融系统主导的服务类型,如借贷和储蓄.

1900/1/1 0:00:00