在之前的文章中,我重点讨论了比特币是如何作为黄金的补充来发挥作用的。另外还指出了Grayscale比特币信托的局限性,但我仍然认为比特币的优势远超上述局限性。在这篇文章中,我将通过讨论一个历史框架来分析日益增长的主流机构采用将如何改变比特币市场的性质,并推动比特币价格走向更高。

佩雷斯模型

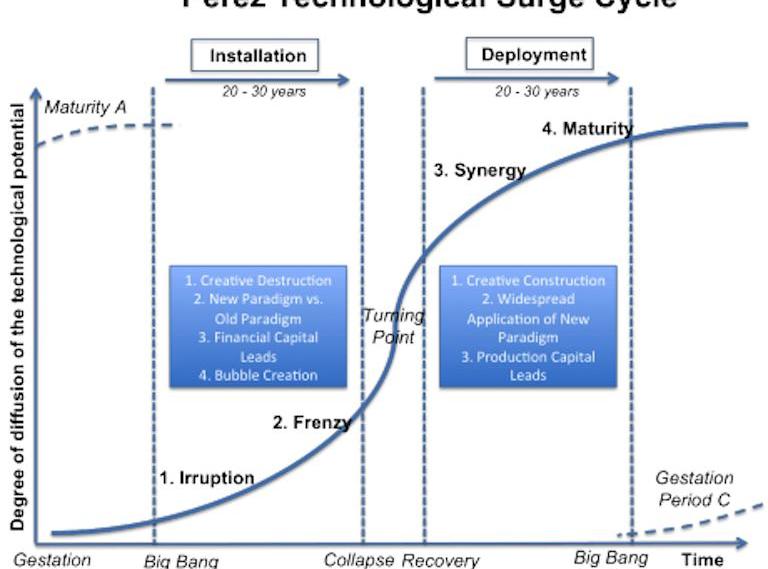

在《技术革命和金融资本》一书中,?CarlotaPerez概述了一个理解技术革命和经济史的模型。她将技术革命分为两个主要阶段:安装阶段,即新技术首次进入市场并围绕其建立基础设施;部署阶段,即新技术被主流社会采用,从而形成新的商业生态系统。

机构加密货币交易平台Elwood获得泽西岛投资业务许可证:金色财经报道,机构加密货币交易平台Elwood Capital Management Limited宣布已获得泽西岛金融服务委员会(JFSC)的投资业务许可证。Elwood现在可以根据Elwood资本管理有限公司的虚拟资产服务提供商(“VASP”)附表2注册提供证券代币和衍生品交易,以及非证券交易。[2023/6/2 11:54:27]

资料来源:佩雷斯框架

报告:机构加密基金资金流入量三周内下降97%:金色财经报道,据加密基金管理公司CoinShares 1月11日报告,新年第一周的交易中,只有2900万美元流入机构加密产品。这与圣诞节前一周的10.9亿美元投资额相比,下降幅度超过97%。交易量很可能因交易员在新年期间放假而受到抑制。

不过该公司也指出,12月的激增流入之后,最近出现了 \"潜在获利了结\",多个加密投资产品在1月初录得周度流出。截至1月8日,CoinShares估计,加密投资产品持有的资金为344亿美元--其中275亿美元,即80%是锁定的BTC基金,而47亿美元,即大约13.5%是投资于ETH产品。

报告指出,比特币基金最近产生的交易量也比2017年12月牛市期间更强,并指出。\"我们看到这次投资者的参与度大大提高,净新增资产为82亿美元,而2017年12月只有5.34亿美元。”(cointelegrap)[2021/1/12 15:57:17]

安装阶段可以进分为萌发和狂热。这个阶段会引发金融市场泡沫,泡沫的破裂会导致金融危机,这取决于是谁提供了最初的资金。部署阶段包括协同和完善。在这一阶段,新技术变得广泛为人所熟悉,其优势也惠及了更广泛的社会。Perez将她的理论框架应用于英国的第一次工业革命,包括蒸汽机、钢铁和电力、石油和信息技术。风险资本家指出,这个框架也可以作为一个模型来理解数字资产领域的发展。

报告:美国是机构加密交易服务提供商的首选国家:The Block研究报告显示,在对机构加密货币交易服务提供商的调查中发现,其中大部分(约61%)位于美国。其他受欢迎的地区包括香港、新加坡和瑞士,这些地区都是机构型加密货币交易公司的聚集地。[2020/10/25]

2017年的比特币热潮和随后的市场暴跌很可能标志着比特币安装阶段的结束。

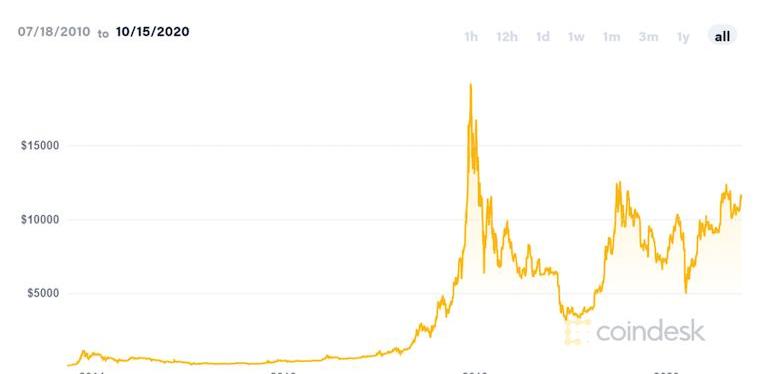

比特币和USDT交易对的长期价格图表说明了这个情况:

金色财经现场报道 Ledger CEO:计划启动机构加密交易:金色财经现场报道,今日在Coindesk 2018共识会议上,Ledger CEO Eric Larcheveque宣布该公司计划启动机构加密交易。Larcheveque称:“如果想扩大加密交易的规模,就不能单靠区块链。Ledger Vault为专业的交易者提供了其所需的所有功能。“此外,Ledger还组建了一个联盟来开发加密服务。 创始成员包括投资公司Global Advisors和日本最大的银行之一野村证券。[2018/5/16]

来源:Coindesk

部署阶段将导致比特币作为一种资产类别被广泛采用,同时允许机构投资它所必需的商业生态系统。最近的发展支持了这样一种观点,即我们正在进入一个比特币的时代,这个时代将类似于佩雷斯模型的部署阶段。这将使这种市值较小的资产类别的需求激增,并为比特币的价格创造更多的上行空间。

BitGo宣布推出机构加密资产托管服务:加密货币安全平台BitGo宣布推出针对机构投资者的加密货币托管服务,这项新保管计划旨在与王国信托公司合作,提供一个多层次的数字资产安全套件。[2018/5/15]

机构部署

商业生态系统的关键部分包括托管和主管服务,这也可以定义比特币的部署阶段。对大多数机构来说,如果没有这些服务,向比特币分配资金就会带来更大的麻烦。此外,金融机构需要一个清晰的监管框架,以避免合规问题。

StoneRidge管理公司和纽约数字资产集团在2019年发表了一篇论文,概述了寻求获得比特币风险敞口的机构所面临的挑战:

因此,当建立比特币的仓位时,信托代理人发现自己处于一个崭新的、并不舒服的处境。除了权衡各种成本外,他们还必须了解这些方法的操作挑战和风险。在一个快速发展的监管环境中,缺乏清晰的、记录良好的最佳实践,从业者在投资和运营尽职调查方面面临着的一系列问题。

在此之后,纽约数字资产集团为自己和更广泛的行业开发了上述问题的解决方案。他们开发了托管和执行服务,需要这些服务来推出一系列比特币基金。此外,他们建立了反系统,了解您的客户系统,并获得了以取悦客户合规部门的方式进行交易所需的监管许可。纽约数字资产集团的大部分资金来自银行和RIA,但也有一些基金会和大学捐赠基金的客户。他们注意到,自今年年初以来,投资比特币的机构投资者数量急剧增加。

同样,富达在2018年公开推出数字资产部门之前也运营了相关业务五年时间。这些努力现在刚刚开始产生成果。他们最近宣布了一项130亿美元的分托管协议,将把另类投资托管人KingdomTrust的客户持有的数字资产分托管给他们。

2020年初,前Coinbase的高管BrianBrooks接任货币监理署代理署长。此后不久,货币监理署宣布美国银行可以为比特币提供托管服务。这意味着寻求比特币风险敞口的机构投资者很快就会有各种各样的解决方案来满足他们的运营需求。

投资比特币的上市公司

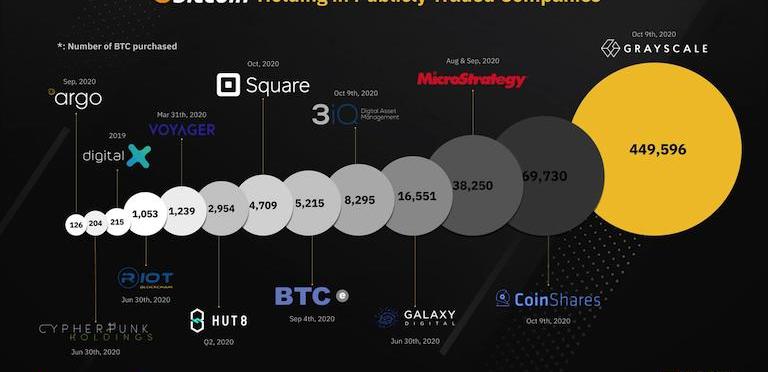

在安装阶段,比特币市场被短期投机者和散户投资者所主导。然而,当我们进入部署阶段时,一个重大的转变正在发生。现在至少有13家公共实体投资了比特币。

来源:CoinTelegraph

其中一些公司专注于数字资产。Square和Microstrategy等其他公司只是将比特币视为实现现金多元化的一种方式。这些行动预示着即将发生的事情。

职业风险逆转

早些年,职业风险是阻碍主流机构投资者投资比特币的一个主要问题。

然而,随着监管、执行和合规解决方案的改进,这种情况开始发生变化。

值得一提的是,大宗商品曾一度被视为一种风险资产类别。然而,随着华尔街建立了跟踪它们的结构化产品,它们随即成为主流。事实上,在许多资产配置框架中,大宗商品被认为是必不可少的。JohnStreetCapital认为,随着加密衍生品市场的迅速发展,结构性产品也不会落后太远。

新兴市场和前沿市场也走了类似的道路。在20世纪80年代之前,人们认为它们的价值太容易挥发,并且不具流动性。但随着时间的推移,投资者意识到新兴市场的高增长率以及其与发展中市场的低相关性,使其成为投资组合的重要组成部分。

随着越来越多的主流机构投资者配置少量的比特币的,他们不再需要独自承担出错的风险。事实上,在不久的将来,与购买比特币相比,手里没有比特币可能会带来更大的职业风险。

结论

富达在最近的一份白皮书中表示:

与比特币可能会颠覆的市场相比,比特币只是沧海一粟。

目前,比特币的市值约为2000亿美元,但其中很大一部分被锁定在长期资产或亏损账户中,因此只有一小部分可供购买。此外,比特币挖矿的步伐正在放缓,而且随着时间的推移会变得越来越困难。随着机构进入市场,以及比特币从安装阶段进入部署阶段,比特币的价格可能会出现大幅上涨。

欧洲央行在10月2日发布的一份报告中称,到2021年年中,欧洲央行可能会开始认真考虑并研究数字欧元。这份报告研究了数字欧元可能会如何影响零售支付,以及如何在未来保护支付.

1900/1/1 0:00:00据DappRadar报告显示,9月份,NFT市场交易量激增1127%,突破700万美元,其中,NFT数字收藏和交易平台Rarible的交易量占比高达81%。NFT即非同质化代币.

1900/1/1 0:00:00AdExNetwork已在主网上与去中心化预言机Chainlink完成集成,并推出一种新颖的DeFi模式:弹性通证发行.

1900/1/1 0:00:00根据新闻稿,一家即将上线的加密货币交易所Archax已经从一系列专注于加密货币的风险投资公司和交易公司那里完成了800万美元的种子轮融资。该公司最初的目标是筹集500万美元.

1900/1/1 0:00:00转自:加密谷Live去中心化金融(DeFi)近几年来引起了广泛关注。其中Uniswap和Compound从正面引领了前沿创新.

1900/1/1 0:00:00ChainlnkLabs的AriJuels、LorenzBreidenbach和FlorianTramèr三人展开研究并撰写本文.

1900/1/1 0:00:00