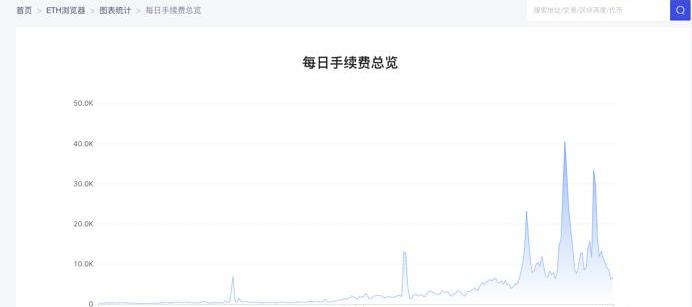

OKLink数据显示,从6月14日到目前,以太坊网络的日均转账手续费最高上涨了接近20倍。同时,大量资金流入DeFi协议,流动性挖矿奖励变得越来越少,各协议的收益率开始回归理性。?

手续费的这「一增」和DeFi挖矿收益这「一减」,让用户参与DeFi需要的资金成本越来越高,对小资金散户的友好度降低。此时,CEX们此前布局的DeFi改造产品迎来的机会。

OKEx的赚币板块已经接入了4个DeFi协议,帮助用户代挖DeFi资产的同时还给付用户活期利息。MXC抹茶、ZB两家平台用DeFi协议的代币为用户提供理服务。BiKi则结合自身的网格交易产品,用DeFi协议代币奖励为产品提供流动性的用户。

CEX们低门槛、收益稳定的DeFi产品,开始迎接用户和资金的回归。

以太坊手续费上涨DeFi挖矿收益下降

「以太坊矿工赚翻了,」在各种DeFi协议轮番轰炸市场期间,这句话没少被流动性挖矿用户提及。

欧洲央行行长:加密货币和 DeFi 可能对金融稳定构成“真正风险”:金色财经报道,欧洲中央银行(ECB)行长Christine Lagarde表示,我们相信,在我们着手开展有关加密资产及其带来的风险的工作时,加密资产和DeFi有可能对金融稳定构成真正的风险。如果加密资产市场和服务继续快速增长,并且与传统金融部门和更广泛的经济的相互联系得到加强,情况尤其如此。

然而,她指出:目前,私营部门加密资产与传统金融之间的联系仍然有限。拉加德接着谈到了加密资产市场监管(MiCA)法案。她强调,她担任主席的欧洲系统性风险委员会 (ESRB) 支持快速采用和实施 MiCA 的必要性。(bitcoin.com)[2022/6/25 1:30:07]

OKLink数据显示,9月27日,以太坊全网单日产生的手续费总和为6667ETH,按照当日币价,约合233万美元,每笔日均转账费为0.0062ETH,约合2.17美元。

这个数据相较高点已大幅下降。

数据:当前DeFi协议总锁仓量为2307.9亿美元:金色财经报道,据Defi Llama数据显示,目前DeFi协议总锁仓量2307.9亿美元,24小时减少0.76%。锁仓资产排名前五分别为Curve(227.9亿美元)、Convex Finance(195.1亿美元)、Maker DAO(162.1亿美元)、AAVE(129.2亿美元)、WBTC(112亿美元)。[2022/1/10 8:37:01]

以太坊每日手续费今年以来变化趋势

6月15日,构建在以太坊上的抵押借贷协议Compound启动流动性挖矿,点燃DeFi热潮,此后,以太坊链上日均转账笔数和手续费都呈现大幅上涨的趋势。

OKLink数据显示,6月14日,以太坊上的转账已经达79万笔,3个月后的9月18日,最高上涨到129万笔,涨幅63%。

转账数量增加直接造成网络的拥堵程度加剧,用户若要缩短到账时间,则需要支付更高的Gas费用,这就推高了链上转账的手续费。

OKLink显示,6月14日,以太坊上的日均手续费为0.00167ETH;至9月2日,日均手续费最高上涨到0.0341ETH,涨幅超20倍。按照当日ETH均价450美元计算,费用高达15.3美元。

伴随以太坊使用成本大幅上涨的是各大DeFi协议上资金的总存款量和交易量。相对应的则是用户挖矿收益的下降。因为,DeFi流动性挖矿产生的是有限的协议治理代币,然后再按用户提供流动性的资金比例为用户分配代币。

Findora开发者网络实现EVM的完全兼容和跨链功能,正式进入DeFi生态:9月22日消息,具有可编程隐私属性的区块链公链Findora背后的开发者之一Discreet Labs宣布,Findora实现了开发者网络(Devnet)上以太坊虚拟机(EVM)的全兼容性,支持开发者在其网络上部署智能合约,正式进入DeFi生态。

\"Findora 对于EVM的兼容性完成标志着Findora正式进入DeFi市场,\"正在开发Findora的Discreet Labs产品副总裁Warren Paul Anderson表示。\"随着机构继续建立和扩展他们的DeFi战略,我们预计对应用零知识证明使智能合约更加私密的需求会不断增长,因为这可以保护用户隐私和关键的竞争信息。\"[2021/9/22 16:58:51]

以Compound协议为例,COMP的总量恒定为1000万,其中约42%的COMP通过流动性挖矿的方式分配给用户。这部分代币分配与以太坊的出块绑定,即以太坊网络每出一个块可产生0.5个COMP。综合计算,每日产出的COMP数量为2880个,总池里用户供给的流动性资金越多,能分到的COMP就越少。

Compound启动流动性挖矿后,锁仓资金一直在大幅上涨。6月14日,Compound的总锁仓量在900万美元,2个月后的8月14日,已经超过了10亿美元;截至9月28日,这个数字回落至8.8亿美元,官网显示,USDT用户参与流动性挖矿的年化收益已经低至1.1%。

DeFi基准利率连日在3.25%上下波动:金色财经报道,据同伴客数据显示,06月02日DeFi去中心化金融基准利率为3.28%,较前一日上涨0.03%。同期美国国债抵押回购率(Repo Rate)为0.01%,二者利率差为3.27%。

DeFi基准利率代表了DeFi融资难易程度,利率越高说明融资成本越高,利率越低说明融资成本越低。其与Repo Rate的利率差则便于DeFi与传统市场作进行同类比较。[2021/6/2 23:04:44]

以太坊的使用成本在增加,而DeFi挖矿的收益在减少。一增一减之下,除去生成钱包、管理私钥等复杂的流程,光是参与挖矿时需要的高资金成本就将一众普通散户挡在门外。

8月初,微博大V「比特币超级君」在发布DeFi协议挖矿教程时就提醒用户,「挖矿手续费较高,虽然最近低了一点,但建议5万美元以上」。拿几千美元去成熟的DeFi协议上参与短期流动性挖矿,可能连手续费成本都无法收回。

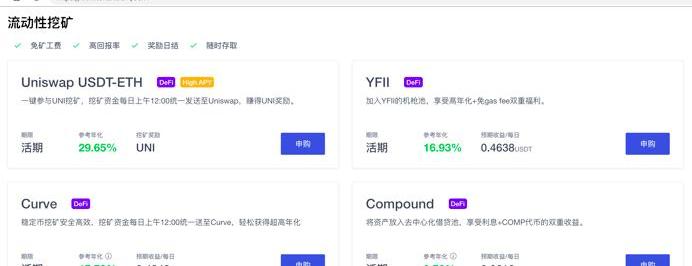

OKEx已上线4个DeFi挖矿协议

DeFi协议中掘金的成本增加之时,CEX们顺DeFi之势改造的挖矿玩法有了用武之地,从投入产出比看,中心化操作的简单、收益的稳定倒迎合了小资金的用户的痛点。

最接近纯DeFi挖矿的是OKEx。

9月2日,OKEx宣布在赚币板块提供DeFi服务,帮助用户「代挖」DeFi资产。赚币本来是OKEx早就推出的理财产品,原有余币宝和C2C借贷两个功能。如今,用户可以用自己的ETH和USDT申购OKEx接入的DeFi协议中,享受利息和协议代币奖励的双重收益。

OKEx CEO JayHao:DeFi中的BTC锁仓集中在WBTC和闪电网络两个项目上:金色财经报道,为什么DeFi应用中的以太坊下降,而BTC数量创下历史新高呢?OKEx CEO JayHao在接受金色财经独家采访时指出:因为DeFi中ETH锁仓的多为借贷市场项目,如MakerDao,由于ETH价格在最近的大跌,暴露出目前借贷市场存在的问题,打击了用户的信心,所以锁仓的ETH数量出现显著下降。DeFi中的BTC锁仓多集中在WBTC和闪电网络两个项目上,前者是稳定币领域,后者是支付领域,目前这两个项目并未引起用户的担忧,所以BTC的锁仓是在持续增长的。尤其是WBTC项目,近期接收了来自Coinlist的1000枚比特币抵押,所以BTC的锁仓量突然增加。由于BTC相对于ETH更受用户认可,也相对ETH稳定一些,所以我们在看到MakerDao上ETH锁仓量下降的同时,BTC的锁仓量增加了。此外,对于减半是否会促进BTC转向DeFi应用。JayHao还指出,促进BTC转向DeFi应用的,应该是以BTC作为价值支撑的DeFi项目,而并非减半,或未来比特币价格的上涨。[2020/5/13]

OKEx支持代挖的UniswapETH-USDT、Curve、YFII和Compound四个协议。其中,UniswapETH-USDT年化收益一直保持在最高,截至9月29日14时,该标的参考年化收益率为29.65%,与该协议官方给出的USDT-ETH资金池的收益相符。需要指出的是,所有OKEx赚币板块的DeFi挖矿收益率都与协议官方的数据相符。

OKEx赚币板块的4个DeFi流动性挖矿协议

在OKEx上参与DeFi挖矿,最实惠的地方在于节省成本,用户将资产划转到赚币板块选择协议申购后,存入资金即可,这中间不产生任何的链上转账费用,按照平台规则,只需要支付总收益的3%作为服务费。

代挖服务的原理并不复杂。OKEx将用户授权的资金集中后,可以将多笔资金汇集在一起转到相应的DeFi协议资金池中。当用户发起赎回后,再将相应的本金和挖矿奖励一次性提出,按照比例分配给用户。由于缩减了转账次数,且转入时协议时的手续费并不以资金量来收取,因此,用户的成本自然大大降低了。

不过,相对于直接参与DeFi协议挖矿来说,用户并未掌管账户私钥,OKEx存入资产这一过程并未上链,链上转账的公开透明性不足。除此之外,OKEx接入的协议相比市场上琳琅满目的各种协议来说,数量和资金池还十分稀缺。

对此,OKEx相关负责人解释,平台推出赚币主要是为了解决用户长期以来持币成本较高的痛点,他们希望为用户提供一个在持币的同时还能够获得稳定收益的产品,「从这个角度而言,上线的DeFi协议数量并不是考量赚币产品质量的主要指标。」

目前,这四个协议上都支持USDT抵押,在DeFi世界的流动性挖矿中,稳定币USDT的收益低于其他币种。9月28日,抵押借贷协议Aave的官网上,过去30天DAI的年化收益为14.27%,USDT为3.03%,注意力币BAT为22.5%。

OKEx表示,目前仅支持USDT挖矿是由平台用户的习惯所决定,他们在长期的调研中发现,OKEx平台的大部分用户更倾向于使用USDT参与挖矿项目,而且整体的使用体验对大多数用户而言会更加友好。

不过,在OKEx选择代挖服务,除了DeFi协议的挖矿收益,用户还可以获得活期「存钱」的利息,相当于是一币双挖。9月27日,OKEx余币宝的存币理财年化收益约为1.37%。上述负责人表示,用户使用赚币参与DeFi挖矿的整体年化收益可以达到30%-80%之间。

这个数据也高于传统金融市场上的大部理财产品。近日,OKEx用户Jane在赚币上存了1000USDT,参与UniswapETH-USDT挖矿,三天后挖矿收益和存币利息加起来的总收益约为1美元。按这个数据计算,其年化收益总计约12%,支付宝上余额宝的7日年化为1.68%,「这个收益远高于支付宝」。

多家CEX融入DeFi挖矿

拥抱DeFi的CEX不仅有OKEx。过去3个月,DeFi举着「革命」CeFi的旗帜袭击币圈,打得CEX们措手不及,赶紧追赶热点。

MXC抹茶、ZB、BiKi等交易所都以付存款利息、奖励提供流动性的用户等形式,将DeFi协议代币融入自身平台。

9月1日,MXC抹茶上线「DeFi挖矿宝」,支持用户用平台币MX、稳定币USDT以及NEO质押,获得SUSHI、CRV或其他代币奖励,每期最短质押5天,最长为60天,官网显示目前已进行三期。

一天后,BiKi「网格宝」上线DeFi流动性挖矿,用户在网格交易区挂单,为BiKi平台提供流动性后即可自动挖矿。BiKi上的DeFi流动性挖矿目前已开放了SUSHI、CRV、YFI、YFV、JFI等项目,参与挖矿的用户每日自动获得流动性挖矿收益。

9月10日,ZB交易所发布公告上线DeFi一站式挖矿业务,用户抵押平台币ZB、稳定币QC、USDT和ETH,可挖DeFi代币SUSHI、UNI、QFIL。

抓住以太坊网络高使用成本的短板,发挥现在DeFi流动性挖矿需要的资产规模优势,CEX们开始迎接用户的回归。

不过,以太坊2.0主网即将上线,波卡这样高效公链也开始逐步投入使用,用户在收益的诱惑下逐步习惯链上交易后,CeFi该如何追赶?毕竟,从日交易额看,Uniswap正在向一众头部平台看齐。

Uniswap日交易数据

Coingecko数据显示,9月28日,UniswapV2池的24小时交易额为2.89亿美元。同一时间,Coinbase的24小时交易额为2.29亿美元。

对于未来,OKEx并不担心DeFi会取代CeFi,他们认为两者必将走向深度融合发展的方向。赚币上的DeFi挖矿服务,也会根据市场需求随时调整,「如果赚币产品中某些板块未来不能让户实现多元、简单的资产增值,我们会第一时间考虑对产品进行迭代与升级。」

互动时间:

你认为DeFi会取代CeFi吗?

标签:EFIDEFIDEFokexDefiPlazaRamp DeFi去中心化金融defi入门分析与理解有多少人被okex被过

本文作者:cncoin,原发于“彩云区块链”从9月份开始,defi逐步失去了高收益的赚钱效应,很多仿盘项目面世,并且还发生了一系列事件,让很多人开始逐步考虑defi的安全和风险因素.

1900/1/1 0:00:00来源:区块链前哨作者:Joyce上市企业区块链业务颗粒无收据《证券日报》梳理发现,今年上半年,262只区块链概念股中,大多数公司并未提及“区块链”一词.

1900/1/1 0:00:00链闻分别从链上数据、市场数据等维度进行分析后发现,目前矿工对短期的比特币价格态度较为消极,但持续看好其后续发展。撰文:阿得9月20日10时56分.

1900/1/1 0:00:00本报告将为大家介绍比特币活跃地址、地址分布及其波动率的概念,在对近年来上述指标的变化趋势作以介绍的同时加以分析预测。感谢Cryptoquant.com为本报告提供实时链上和市场数据的支持.

1900/1/1 0:00:00比起海外还在不停寻找高收益矿池,以至于YFI创始人安德烈还未建好的存在漏洞的合约里,都冲进去数千万,国内则更多的笼罩在出jin困难的阴霾中.

1900/1/1 0:00:00在深入探讨去中心化稳定币这个话题之前,我们先来做一个关于稳定币的回顾。那么,到底什么是稳定币呢?它是加密货币的一种。但与大多数加密货币不同,稳定币的价值与一个国家或多个国家法定货币是挂钩的.

1900/1/1 0:00:00