DeFi+NFT,下一个风口?

如果只用一个词来概括2020年的区块链行业,这个词应该是DeFi。而下一个关键词呢?

许多人心中的答案是:NFT。不过,很自然的问题随之而来:如果NFT遇上DeFi,会碰撞出来什么花火?

在NFT和DeFi的十字路口,逐渐有更多的项目浮上水面,在当下正红的DeFi和未来备受期待的NFT共同叠加的光环下,有什么项目值得我们关注?本文带你了解。

DeFi正热,NFT关注渐增

DeFi的热浪

随着头号DeFi项目Uniswap宣告发行UNI代币,发起流动性挖矿,可以预见在未来一段时间,DeFi的热度仍将持续。

DeFi之于金融,到底意味着什么?可以说DeFi正在用一种游戏化的方式,拼接未来开放式金融基础的积木。

我们看得到当下的乱象,看得到如今疯狂的旁氏设计和不时弥漫着的FOMO情绪。撇去这些,我们也可以看到,当比特币打开了潘多拉的盒子,当盒子里的风不可避免吹到金融领域时,产生的正是当下DeFi的实验:DEX、AMM、智能合约保障的借贷、衍生品、去中心化保险等,所有可以在传统金融学中生效的模式,都可以用DeFi的方式实现。

NFT仍处早期阶段

有人称:NFT是2020年的投资隐线。

自中本聪而起的创新,从未停止过。对金融领域的模仿和创意,逐渐形成了DeFi的细分领域。而另一个新的领域也逐渐兴起:NFT,非同质代币,以此来表示任何彼此不同的代币资产。

NFT的支持者们掩不住自己的野望和期待:NFT会重塑游戏领域;NFT将改造传统收藏品市场;NFT甚至可以对传统房地产行业带来影响。当然也会有批评者对此浇上一盆冷水:NFT,目前仍然只是小圈子里的小众爱好而已,缺乏统一标准,没有大的资金入局,NFT要想发展成熟还需要很长时间。

当然如同任何领域的早期阶段一样,DeFi、NFT都面临着高度的不确定性。近看DeFi逐渐当红,也不过三个月的时间。在流动性挖矿带来的影响下,人人争做”农民",地瓜土豆山药意面,珍珠翡翠玛瑙钻石,一个个的项目急急出现。在若干新晋富豪farmer动辄日入破万的背后,也伴随着一个个的项目陨落跑路被盗,几家欢乐几家愁。

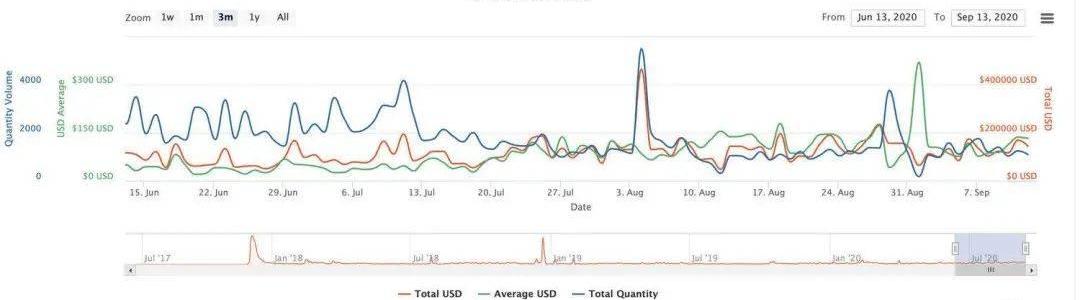

而NFT的交易量,也不温不火,自3年前CryptoKitties短暂高光引得以太坊堵到动弹不得,2020年的NFT市场,热度也才刚刚抬升。

来源:NonFungible.com

但是尽管整体如此,从几个数据之中,我们也见到NFT渐有突起之势,尽管仍然小众。

DeFi平台Alloy完成300万美元pre-seed轮融资,Headline Ventures领投:金色财经报道,德国DeFi平台Alloy宣布完成了一笔300万美元的pre-seed轮融资,Headline Ventures 领投,Seedcamp、Sorare 创始人Nicolas Julia、Checkout.com 创始人 Guillaume Pousaz 通过其家族办公室 Zinal Growth 参投。Alloy 的目标是通过构建受监管 DeFi 策略公司打造一个针对机构投资者的 DeFi 平台,并解决来自监管和客户端方面的挑战,其平台预计将于 2022 年下半年在以太坊网络上推出。[2022/5/31 3:53:24]

来自nonfungible.com的数据显示,在过去的7天里,NFT销售总量为9353件,交易总额为988,649美元。

在DCLBlogger的Twitter上列举了一系列的NFT带来改变的领域,其中提到:

"我们看到一些艺术家的作品在一天之内就能卖到5万美元以上,有些艺术家的作品甚至能卖到10万美元以上。单是SuperRare就有230万美元的交易量"。

DeFi和NFT的关联

DeFi和NFT尽管关注点不同,但是换个角度去看,或许会对NFT和DeFi的关系有新的理解。

NFT全称是NonFungibleToken,非同质化代币。归根结底也无非是一种Token,可以交易,可以转移。传统Token可以做的事情,NFT也一样照单全收,只是资产的价值程度不同而已。

当下的DeFi是用FT(同质化代币,比如BTC、ETH等)类型下的优质资产作为底层资产,担当租借的抵押物,担当AMM之中的做市资产。那么将DeFi扩展至NFT代币,也会产生一些新的可行性。下文中,我们会看一下这方面的几个例子。

要提醒的是,DeFi和NFT两者都是高风险、新出现的细分领域,本文不构成任何投资建议,仅为提供信息参考之用。

抵押NFT生成代币

WhaleShark,一位英国华侨,也是NFT领域一位知名的狂热收藏者,发起了项目:https://whale.me。

据他的介绍:

WHALE是一种社会货币,其价值由世界上最具价值的NFT收藏品支撑,由NFTland上最具活力的社区推动,并通过DeFi挖矿和H2P(Hold-to-Play)的提案,实现稳定增长。

(在这个项目里)没有贷款,没有负债,也没有法定费用。

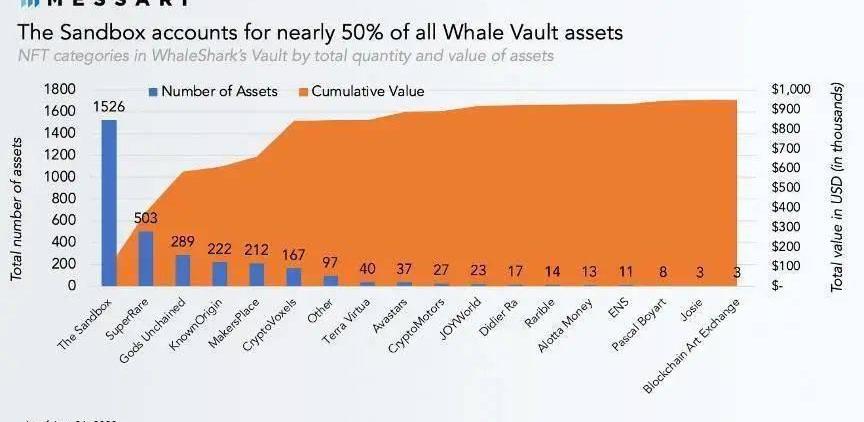

简单说来,使用者可以抵押有价值的NFT作为担保物,发行WHALE代币。如今在该项目的金库中,作为抵押物的NFT价值超过百万美元。据MasonNystrom的文章称,目前该项目中作为抵押品的NFT资产,大部分由WhaleShark这位NFT市场最大的买家之一提供。

瑞士阿拉伯银行将加密货币产品扩展至10种DeFi代币:金色财经报道,阿拉伯银行的独立姐妹公司瑞士阿拉伯银行(Arab Bank Switzerland)已将其以富有的投资者为中心的加密货币产品扩展到包括10种主??要的DeFi代币,包括Fantom(FTM)、Aave(AAVE)、Compound(COMP)、Synthetix(SNX)、Chainlink(LINK)、Polygon(MATIC)、TheGraph(GRT)、Curve(CRV)、Uniswap(UNI)和Yearn Finance(YFI)。据悉,该银行于2019年开始提供比特币和以太坊的加密托管和经纪服务。[2022/1/7 8:30:45]

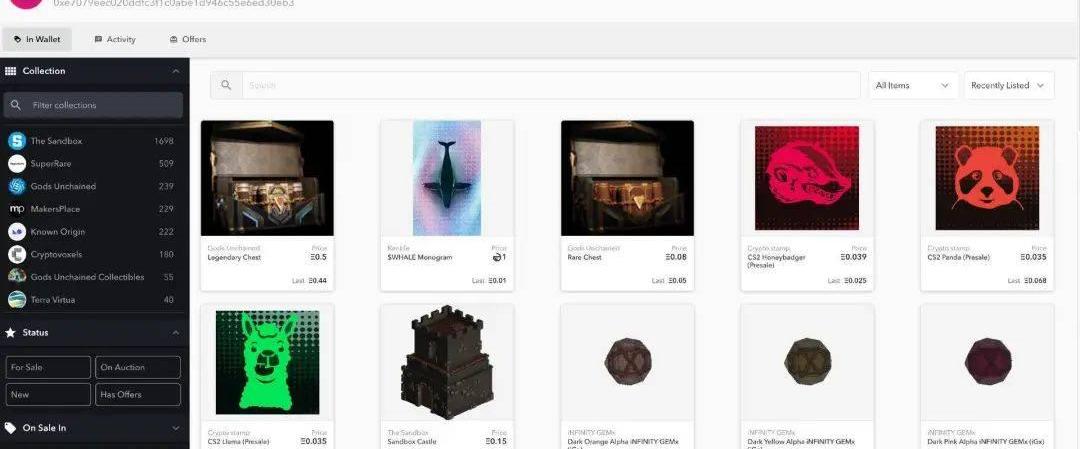

根据Messari的数据,在该项目金库中,过半的NFT来自于Sandbox。而SuperRare、GodsUnchained、CryptoVoxels和TheSandbox这四个项目之中NFT资产占投资组合总价值的80%。(数据来源:Messari)

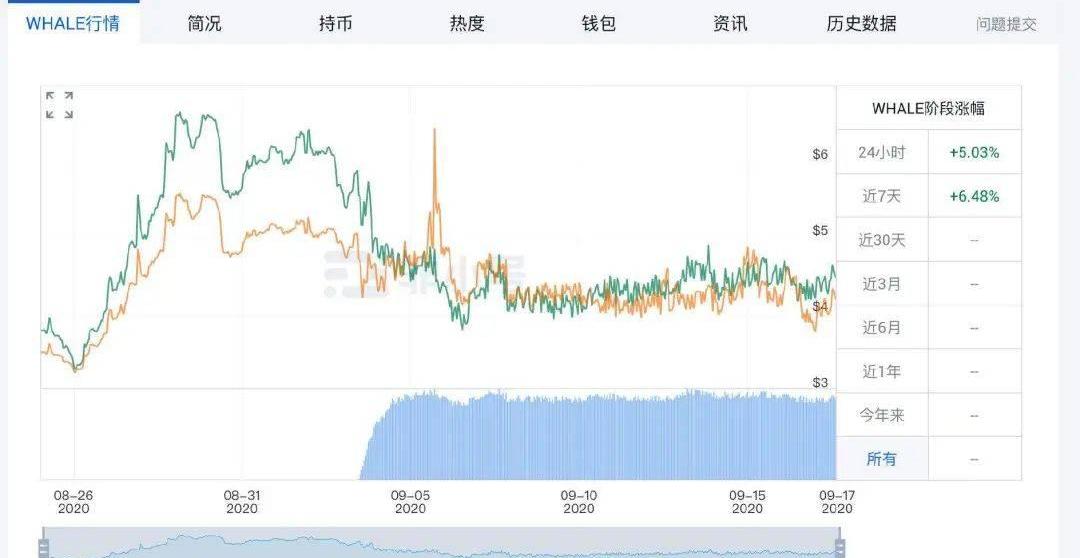

抵押NFT创建Whale的一个问题是:NFT的定价本身往往无法标准化,不同于FT,又是如何确保发行机制的?自今年五月发售以来,WHALE代币从0.2美元,最高到达了6.7美元。

根据WhaleShark的一篇访谈信息,金库之中的绝大部分NFT为电子艺术品,NonFungible每个月会为该项目进行金库审计。WHALE代币上限为1000万枚,其中50%由发起者WhaleShark代持,每月解锁5万枚,其中2万枚WHALE代币会用来直接购买NFT,由WhaleShark本人操作。

来源:OpenSea,WHALE的金库

Whale代币设置了若干用途:

常规用途,购买NFT,比如从金库、或者WHALE的合作商家和平台购买;

租赁用途,可以通过WHALE代币,在金库中租用NFT区块链房产;

咨询服务,可以支付WHALE,换取WhaleShark的业务咨询服务。

而除此之外,WHALE社区有设置了挖矿激励:

Uniswap上矿池参与者,可以瓜分每个月5000枚WHALE奖励

加密艺术品创作者可以抵押自己的NFT作品或者合约,来获得更多的WHALE代币。

DeFi保险协议Nexus Mutual:流动性池升级工作已完成:2月1日,DeFi保险协议Nexus Mutual发推称,流动性池升级工作已全部完成,用户界面备份顺利。升级后的流动性池将支持实现收益、简化代币价格债券曲线计算、提升gas效率、优化协议架构。[2021/2/1 18:38:24]

在流动性挖矿方面,只要用户在项目方的Uniswap矿池提供500美金以上的流动资金,每个月会按照矿池的份额,按比例分发5000枚WHALE代币。此外参与矿池的门槛资金每个月会递增50美金,9月份是550美金。

而激励NFT艺术家们参与创作方面,项目方建立了每月2000WHALE代币的NFT挖矿奖励池,将分配给10个NFT创造者,他们创造的NFT是专门出售的,以WHALE定价。项目方会根据候选艺术家的资质进行筛选,选中后持续三个月享受到收益。

WHALE的创新点在于:将高价值的NFT作为抵押物从而发行代币,这种方式或许会被其他的一些项目方借鉴。但其中仍有许多待细化的问题,比如作为抵押品的NFT的价值几何,以及所创建代币的应用场景。

流动性挖矿挖NFT

WHALE选择了将NFT作为抵押物,生成社交代币的玩法。而另一面的玩法,则是:参与DeFi挖矿,获得可以交易的NFT。

CryptoWine瞄准了DeFi矿工。

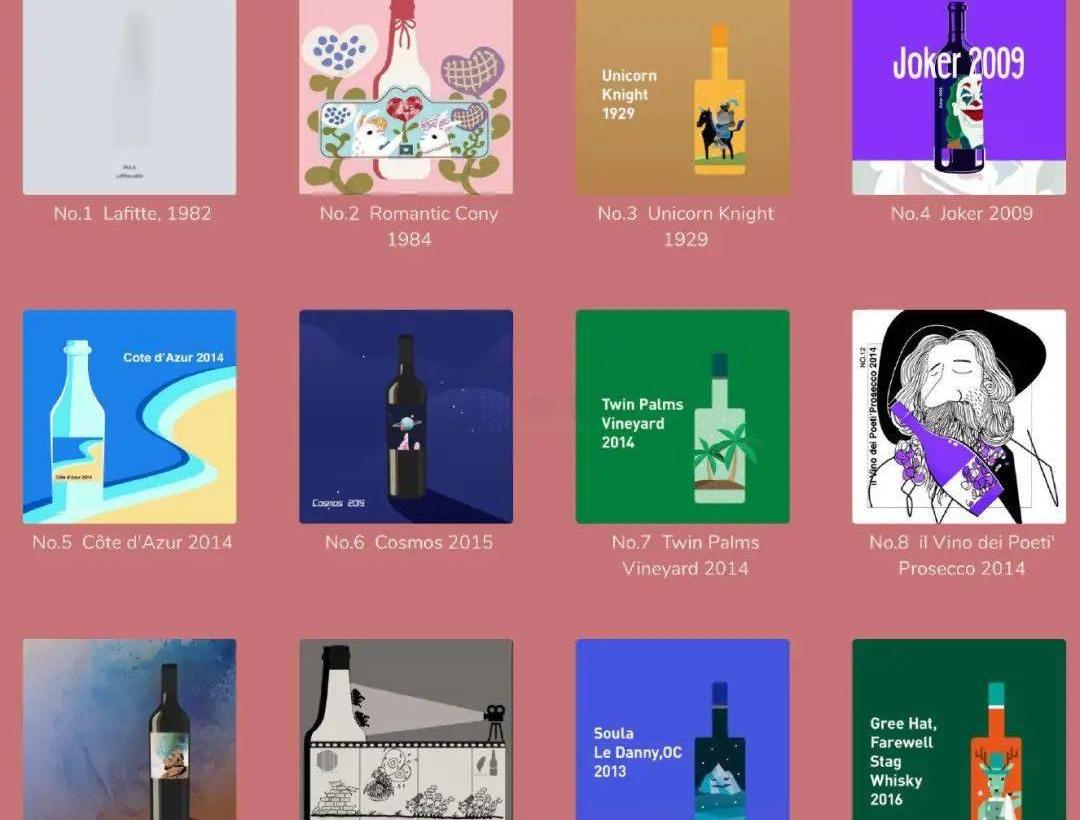

GRAP葡萄币,一个DeFi流动性挖矿项目的矿币,可以通过提供流动性来获得,在Uniswap上也有直接购买的方式。如何将DeFi挖矿跟NFT结合起来?CryptoWine的玩法是这样的:

GRAP质押池中,每一位玩家都可以随机获得CryptoWine的NFT空投。CryptoWIne是一种加密画作,呈现的主题为酒瓶;

玩家获得了CryptoWine之后,需要经过提取这一步,要消耗酿酒分数作为手续费,而GRAP质押池,会为玩家提供酿酒分数;

酿酒分数的手续费,会注入到奖池中,也会用来提供给艺术家的激励;

除此之外,玩家收集到的CryptoWine会有对应分数,结合CryptoWine的分数和玩家所获得的酿酒分数,来为玩家排名。前3名可以瓜分奖池,而其余的1/8,会分配给提供作品的艺术家们。

报告:DeFi生态系统面临着18种非金融风险:12月11日消息,BraveNewCoin最新报告指出,DeFi生态系统面临着18种非金融风险。其中提到有:当DeFi协议依赖于集中式中介时,可能会导致中心故障的风险。可升级的智能合约漏洞风险。即管理员可以升级智能合约并做出并非用户期望的更改风险。与此同时,报告特别指出了USDT和USDC,认为这两种稳定币是由集中化的第三方铸造,其锚定的任何链下储备都有可能在发生银行挤兑的情况下贬值。此外,DeFi生态系统还将面临节点运营商可能带来的网络单点故障等。(AMBCrypto)[2020/12/12 14:58:27]

CryptoWine的玩法,更像是一次创意实验,看DeFi+NFT的玩法可以有什么新的创意。而NFT适用于加密画作这一特点,跟DeFi流动性激励为人群带来的奖励,可以有不错的结合,进一步形成不同DeFi社区之中自己的社区文化。CryptoWine的这类玩法,我相信会在更多的DeFi项目中见到。

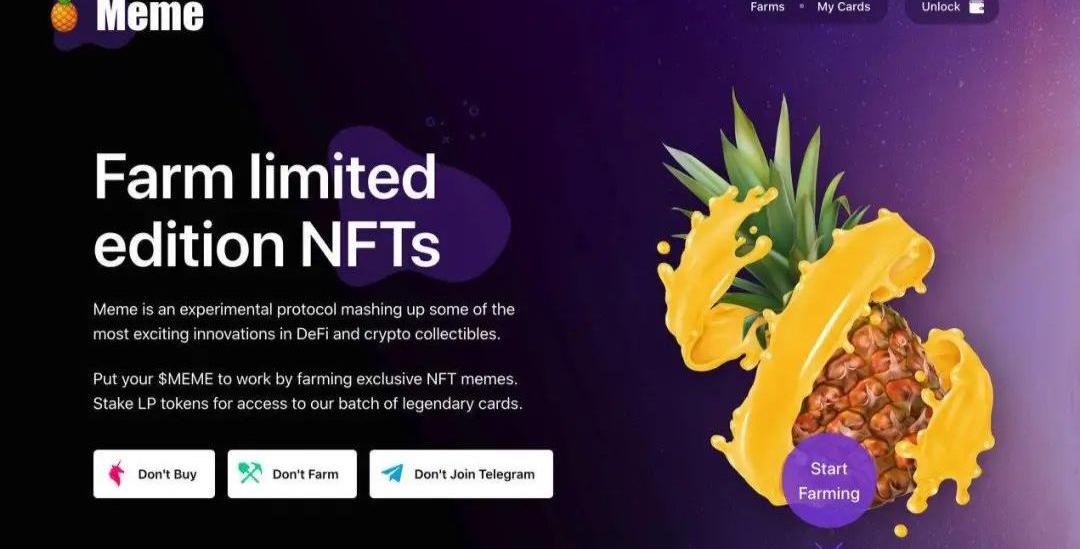

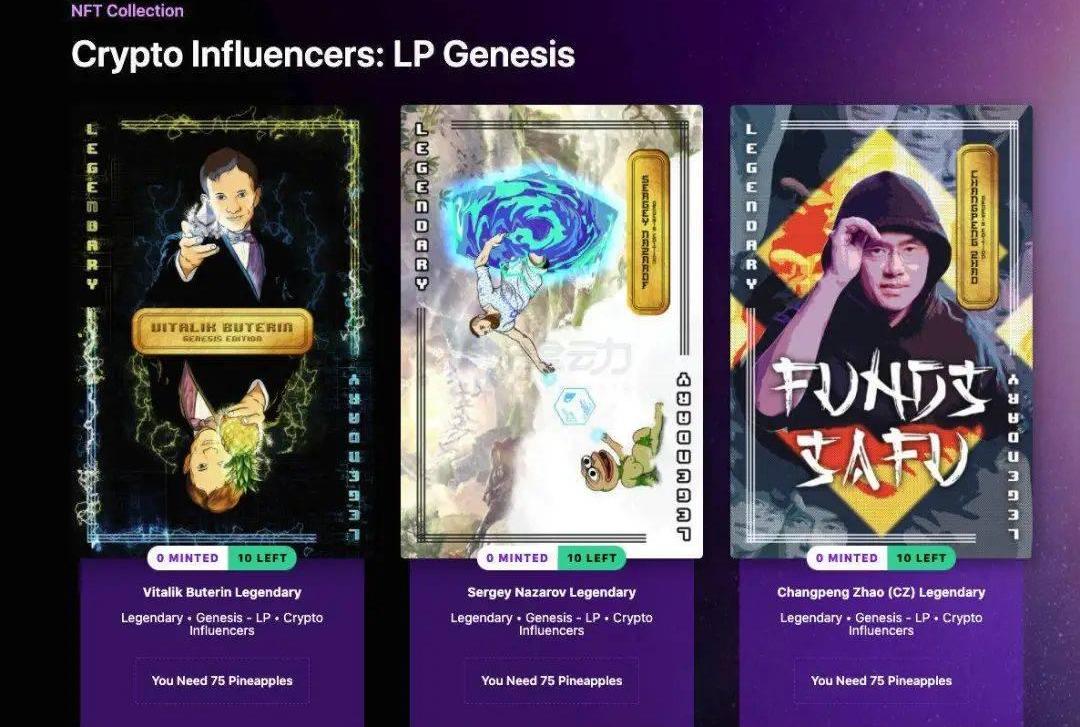

那么,空气币挖矿+NFT,会有什么玩法?社区还真有人这么干:MEME,一个玩笑衍生出来的NFT+DeFi流动性挖矿的项目。

这个项目起源于一条推特:8月15日,ConsenSys的DeFi产品负责人JordanLyall讽刺DeFi是“堕落金融”,随随便便一个Emoji当做Logo,然后用经过验证的合约复制,就创建出来了。事实上,市面上诸多的DeFi项目也确实如此。

社区用了几个小时,创建了MEME币,将这玩笑做成了DeFi项目。而后JordanLyall跟社群一起,将NFT引入到了流动性挖矿设计中,在NFT农场质押MEME代币的玩家,可以收获凤梨分(凤梨是MEME的Logo),然后用凤梨分换取NFT收藏卡。这种收藏卡,可以直接挂到OpenSea销售。

用挖矿获得的凤梨分,换NFT收藏品

这项目也有一系列好玩的MEME图片,感兴趣的可以搜索下。

生息Token生成NFT

币赢上线DeFi垂直专区:据官方消息,币赢已于7月14日20:30上线DeFi垂直专区,甄选优质Defi项目。据悉,币赢坚持做一家世界级绿色交易平台,为投资者精选优质加密资产,为用户创造科技金融新模式,共同推动行业的发展。[2020/7/14]

Aavegotchi,是我们今天要重点了解的一个项目,代币名称为GHST。

Aavegotchi,是以DeFi为支撑的NFT项目。我们分开来说,先介绍DeFi的一方面。

Aave是一个聚焦于资产借贷的DeFi平台。用户在Aave平台上抵押资产,获得附息代币aToken。凭着aToken,用户可以获得利息分成。例如,用户在Aave中存入DAI,会获得aDAI作为存款凭证和附息代币,分享DAI存款的利息。

而Aavegotchi,则是Aave生态中首个基于aToken而创建的NFT平台。可以将Aavegotchi看做是一种NFT数字收藏品,通过ERC721标准实现,每个Aavegotchi,都有着自己的特性,价值和稀缺性也有所不同。而创建Aavegotchi,需要抵押前面所提到的aToken,这是将DeFi+NFT结合在一起的一个典型项目。

在Aavegotchi中,根据抵押资产数量、特性和对应的游戏装备不同,来决定Aavegotchi的价值和稀缺性。通常NFT收藏品的特性是确定的,但是Aavegotchi则具有成长性,会随着等级不同、拥有的游戏装备不同,稀缺性也会随之变化。

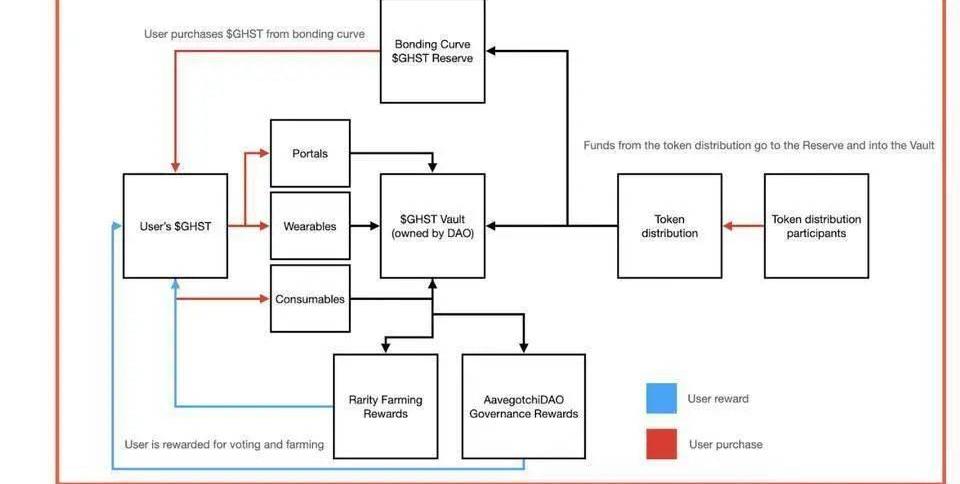

在Aavegotchi的文档中,列出了价值流转的渠道:

Aavegotchi作为游戏的一面

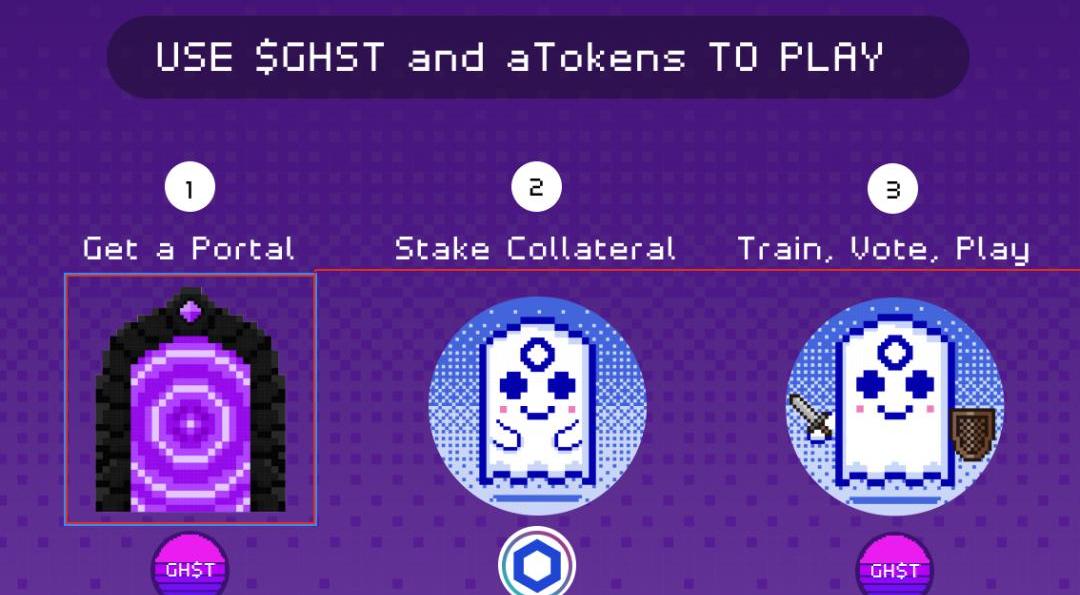

Aavegotchi这个项目,有几个主要因素:Portal,GHST代币,AavegotchiDAO。

用户通过GHST代币,购买Portal(传送门),游戏中的Portal被设定为Aavegotchi虚空世界和人类以太世界的传送门。

用户获得Portal之后,可以打开传送门,从10个不同的Aavegotchi之中做出选择。不仅如此,你还需要抵押aToken,然后才能获得Aavegotchi,相当于是通过传送门连接到虚空世界,从而获取Aavegotchi精灵。抵押品取回后,Aavegotchi将销毁。Aavegotchi就是用DeFi资产作为抵押品而获得的NFT。通过这种方式,项目方为Aavegotchi赋予了内在的价值。

Aavegotchi作为NFT的一面,其价值会根据其特质和游戏装备的稀缺性来确定。稀缺性越强,则价值越大。可以通过OpenSea等NFT平台交易Aavegotchi。

GHST代币的更多细节

GHST可以用来购买游戏装备和消耗品,提升Aavegotchi的稀缺性。GHST也是一种治理代币,因为社区治理投票的门槛,要求参与者有1个Aavegotchi和GHST代币。除此之外,在AavegotchiDAO2.0中,用户参与投票,可以获得GHST奖励。

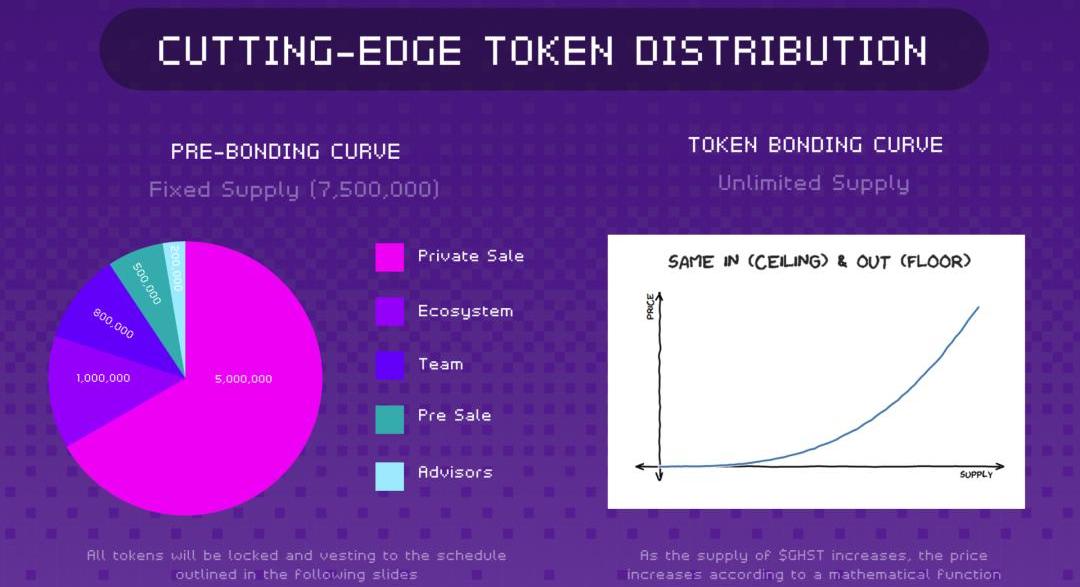

除了平台机制设计本身,GHST代币的发行过程中也引入了一些特别的因素:联合曲线(BondCurve)发行和DAICO的机制。

所谓DAICO,最早由Vitalik提出,可以理解为是分阶段募资。具体到Aavegotchi而言,第一阶段是从社区成员那里,募集了25万美元。而大部分的GHST代币,则是在第二阶段和第三阶段发售,接受DAI作为支付代币。

私募轮针对特定人群,5,000,000GHST代币,价格为0.05DAI/GHST。参与门槛为2万DAI,锁仓期1年;

预售轮,500,000GHST代币,价格为0.1DAI/GHST,有KYC要求,锁仓期一年;

TokenBondingCurve(TBC)代币联合曲线发售,有KYC要求,正在进行中,无锁定期,买入即发行,卖出即销毁,无发行上限。

该项目提供了一种有创意的方式,结合Aave的DeFi平台,使用附息代币作为抵押品而生成NFT资产,将DeFi和NFT两者用新颖的方式结合起来,可以预料会吸引一批Aave的流动性矿工加入。该平台计划于10月底测试网上线。

NFT挖矿

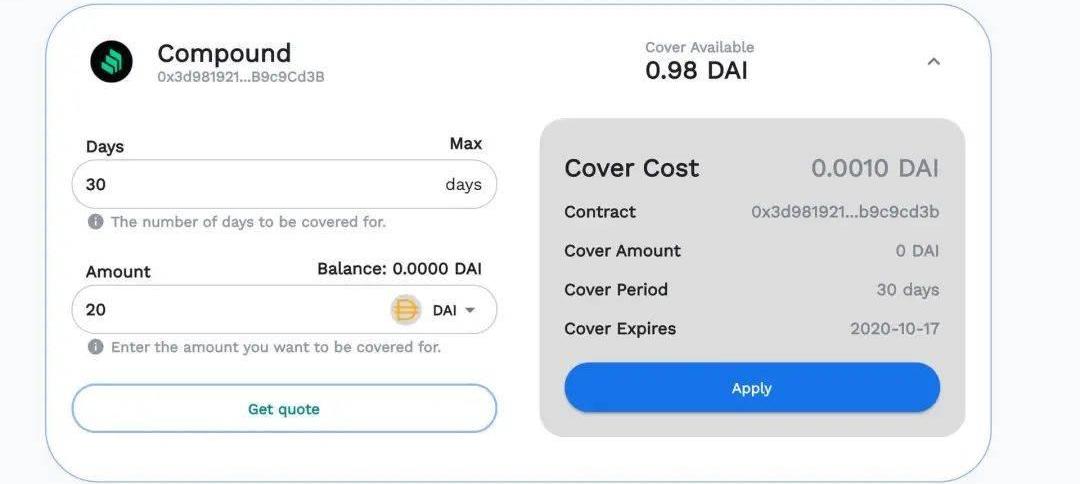

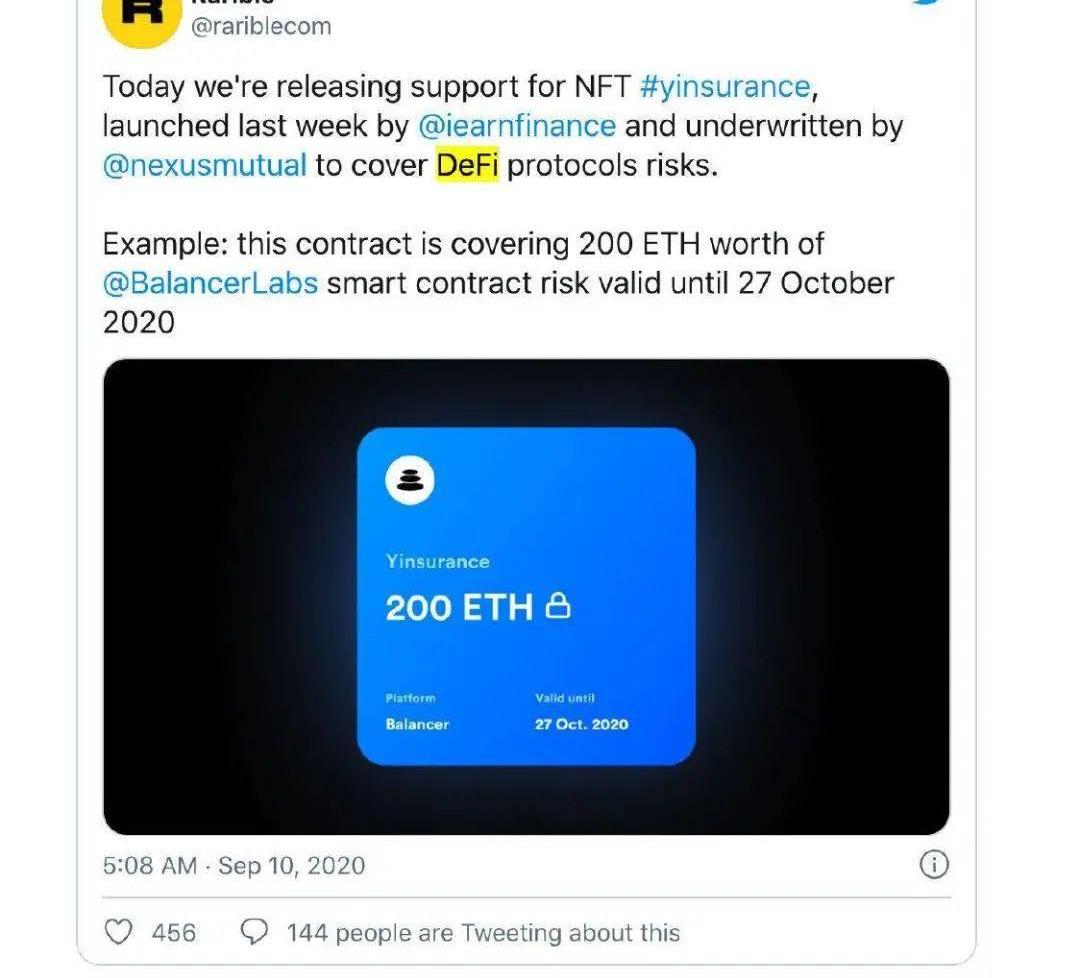

yinsure.finance是yearn(YFI,俗称大姨夫)创始人AndreCronje创建的去中心化保险平台。目前为包括BalancerLabs、Compound、CurveFinance、Synthetix和iearnfinance在内的DeFi平台提供了保险业务。而底层为此提供支持的是NexusMutual。

yinsure.finance特别的地方在于,使用了NFT的格式,将保单进行代币化,称之为yInsureNFT。这类NFT保单,除了可以自行持有之外,还能够在NFT市场交易,或者参与挖矿。

保单的NFT市场交易

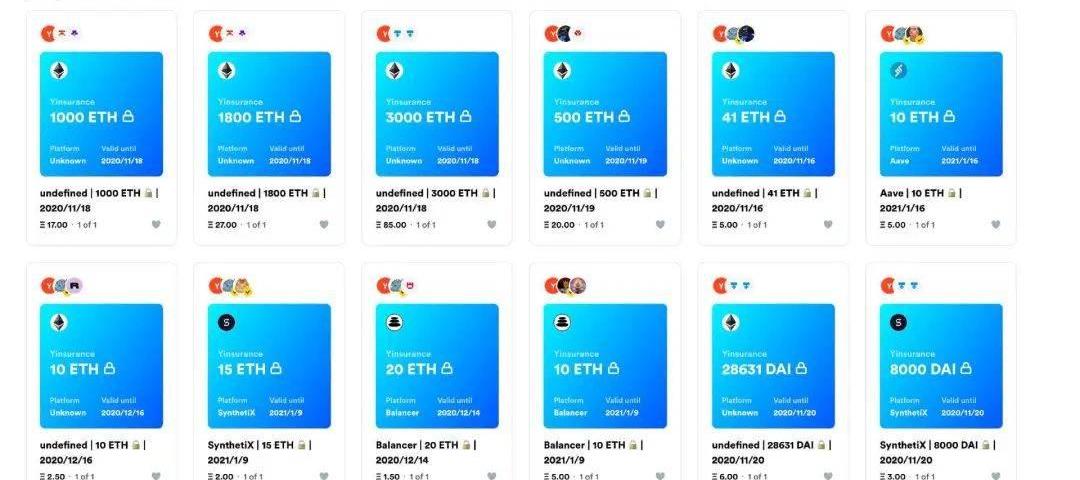

NFT交易平台Rarible九月份宣布支持NFT保单。目前已经上架。

通过NFT方式,让去中心化保单可以直接交易,OpenSea平台也上架了该NFT类型。

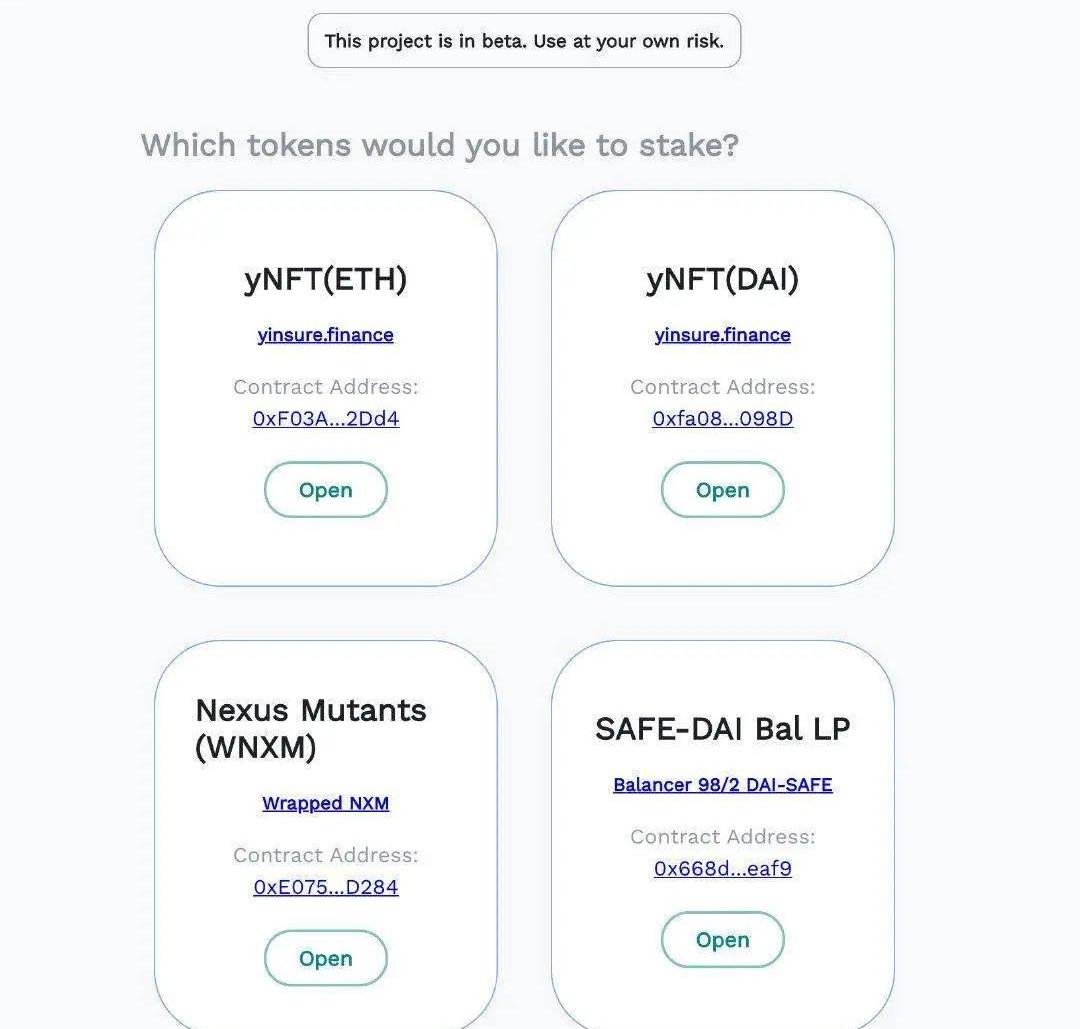

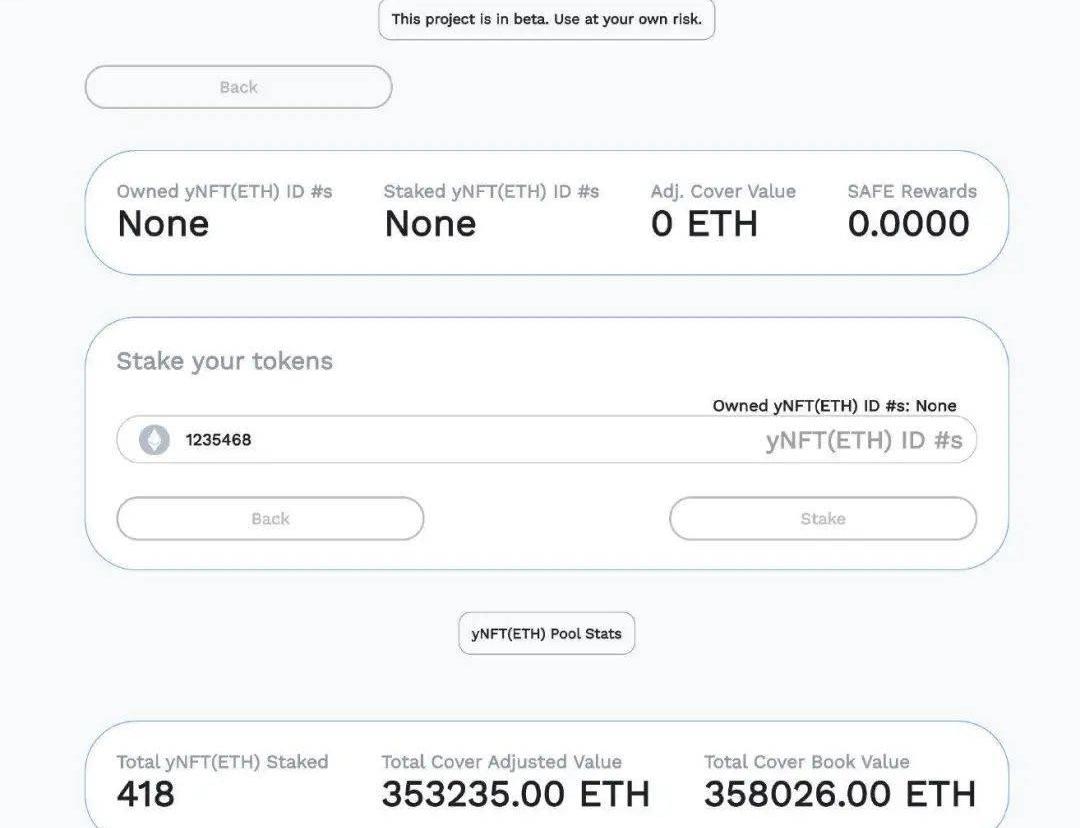

保单再挖矿:SAFE

在Yieldfarming.insure的平台上,支持两类NFT资产:yNFT(ETH)和yNFT(DAI),分别针对ETH和DAI两类资产的保险保单。

概言之,yInsurance以NexusMutual承保,将保单用ERC721格式进行NFT化,生成资产称之为yNFT。而yNFT除了可以在OpenSea、Rarible这类NFT交易市场买卖之外,还可以抵押到第三方平台挖矿,获得SAFE代币奖励。不过,这里需要提醒的是,和传统的保单一样,如果保险一旦到期又没有发生保险需要报案报销,那么对应的yNFT资产价值为,0,成为无效的保单。

用NFT方式管理DeFi的去中心化保险,再将保单挖矿,增加一重激励,不得不说一句:大姨夫社区,会玩得很。

NFT+DeFi的其他形态

除了已经有实际产品运行的项目之外,还有几种有意思的NFT+DeFi的产品方向,在此也略微提及。

NFT+租赁交易:Chintai和Yiedl的例子

Chintai是EOS区块链上最早的DeFi项目之一。在EOS的REX系统上线之前,Chintai通过创建P2P租赁平台,为EOS公链上资源(CPU/NET)提供了资源租赁的方式,让EOS持有者可以通过Chintai平台出租自己的CPU资源。

而程序员或者DApp的玩家,能够租用CPU/NET等资源,而无需额外购买。尤其在2018年年末EOS区块链上CPU/NET资源价格高昂的时候,Chintai发挥了缓冲器的作用。

这里之所以提到Chintai,2019年上半年Chintai曾提出了一种NFT设计思路:将NFT的所有权和使用权分离,在NFT标准协议之中,增加NFT的租赁功能,从而让使用这些标准实现NFT代币的项目,原生支持NFT租赁。

举个例子,如果一款RPG游戏内的资产使用了NFT标准来实现其中的英雄或道具,那么,游戏玩家就可以将其中的NFT出租给其他人使用。由于NFT标准原生支持了租赁功能,NFT资产的拥有者仍然可以保持所有权,只是将使用权租给他人,从而获得收益。在游戏中闯关、团战或者副本开启的战斗之中,玩家能够通过临时租赁英雄的方式,增强自己的战斗能力,获得游戏内的胜利。

通过这种方式,将NFT+租赁DeFi的玩法结合,从而增加游戏玩家的收益机会。除了将所有权和使用权分离的这种特殊方式之外,位于东京的加密初创公司Yiedl也发布公告称,将会创建一个NFT的借贷服务P2P市场,基于ERC721标准实现。不过,目前尚未见到有具体的产品实现,不过,随着NFT+DeFi领域的发展,应该不久就会有类似产品实现。

NFT作为抵押品,进行借贷

和NFT本身的P2P借贷不同,一种可能的思路,是将NFT作为抵押担保物,从DeFi平台上借贷资产。WHALE的做法有一点类似,只是WHALE抵押NFT之后是用于发行社交代币。而同样的思路,也可以继续扩展:抵押NFT发行稳定币,或者反之,抵押稳定币进行流动性挖矿,获得NFT收藏品或者收藏品的获取资格。

将思路打开,将NFT仅仅当做是一种特殊的可以交易代币,可以发现当前DeFi领域仍然有相当大的领域有待探索。当然如果将NFT作为抵押品,NFT如何定价,本身也会成为一个长久探讨的话题。

小结

DeFi方兴未艾,NFT热度渐增,甚至有人称之为2020年的投资隐线。而NFT碰上DeFi,能够激发出什么样的新创意?本文分析了探讨了NFT+DeFi领域目前的五个方向、七个项目,希望供读者参考。

当DeFi的热浪往NFT领域奔涌而来,随着NFT+DeFi的探索者们陆续而来,这个领域一定会很精彩,当然,风险也随之而来。

DeFi最近两个月已经爆火了,但过高的手续费也暴露了以太坊的缺陷。既能解决性能问题又具有庞大生态系统的项目,可能就属Polkadot了。本期金色硬核关注测试版Polkadot——Kusama.

1900/1/1 0:00:00美国证券监管机构已宣布暂停Vortex区块链技术公司的股票交易到10月6日。美国证券交易委员会称暂时中止交易的原因是对Vortex业务运营的性质及其资产价值感到困惑.

1900/1/1 0:00:00法国DeFi项目ParaSwap已获得30多个投资者的资助。一些投资者代表了加密货币的大人物,包括CoinGecko。ParaSwap旨在利用这笔资金来扩展其基础架构.

1900/1/1 0:00:00来源:证券时报,作者:王君晖“目前数字人民币已取得阶段性成果,正在进行内部的封闭测试。”央行副行长范一飞日前在公开场合透露的这一重磅信息,再次激起对央行数字货币的热烈讨论.

1900/1/1 0:00:009月14日,德意志银行财富管理发布最新一期首席信息官报告,从经济角度探讨了CBDC发行对于央行、个人和政府的影响,报告主要以直接CBDC模式为例.

1900/1/1 0:00:00“在未来几天之内,上海针对区块链的发展,大家会看到非常振奋人心的消息!”9月25日,2020中国区块链技术创新峰会.

1900/1/1 0:00:00