作者:Hasu

翻译:李翰博

在过去的几天里,CryptoTwitter上关于Maker的抵押品状况的讨论十分热烈。

有用户指出,现在Maker中40%的抵押品都是IOUs的项目,而不是ETH这样的数字商品。这些都是中心化的资产。

有关的资产已经变得越来越流行,分别是USDC、WBTC、TUSD和PAX。这些在Ethereum上发行的IOUs代表了美国银行的美元或BitGo托管的比特币。

Snapshot:25.09,2020,21:00UTC

然而,这个数字低估了情况的严重性。虽然中心化抵押品占到了抵押品的40%,但并不是所有抵押品的抵押比例都一样。该比率决定了每1美元的抵押品可以得到多少DAI。虽然他们需要150美元的ETH或WBTC来产生100个DAI,但他们只需要101美元的稳定币来产生同样的100个DAI。

MakerDAO旗下借贷协议Spark Protocol市场规模逼近6.5亿美元,95%借出资产为DAI:8月14日消息,据官方数据,MakerDAO旗下借贷协议SparkProtocol市场规模已逼近6.5亿美元,并借出逾2.09亿美元资产,其中DAI借出量占总借出资产规模的95%。[2023/8/14 16:24:48]

因此,61%的DAI都是由这些中心化资产支持的,其中52%的DAI只来自中心化的稳定币。

MakerDAO Monetalis Clydesdale Vault已铸造超10亿枚DAI:5月24日消息,MakerDAO的Monetalis ClydesdaleVault已铸造超10亿枚DAI,该真实世界资产Vault使Monetalis能够借入DAI并将USDC从PSM部署到由美国国债ETF组成的投资组合中。

MakerDAO表示,Monetalis Clydesdale的投资组合包括354,713,416美元的iShares0-1年期美元国债UCITS ETF(IB01)以及153,195,622美元的iShares1-3年期美元国债UCITS ETF(IBTA)。[2023/5/25 10:38:04]

Snapshot:25.09,2020,21:00UTC

DDEX联合创始人:持仓量排名前5的CDP用户拥有DAI总量的41.5%:以太坊去中心化交易所DDEX联合创始人Bowen Wang在DeFi线上峰会中分享他关于 MakerDAO的抵押债仓CDP的相关数据研究,持仓量排名前5名的CDP地址拥有超过41.5%的DAI总量;前2名CDP持有地址所有者为同一人;前3名CDP持有地址曾参加过The DAO的ICO,这也显示他们的风险承受能力非常高;前4名CDP地址中有3位曾参与过以太坊的 ICO。(Defi Dscussions)[2020/5/2]

DAI的发展一部分取决于中心化资产管理者的支持。例如,Circle可以冻结Maker中的所有USDC,在这种情况下,系统将铸造更多的MKR来弥补不足。在本文中,我们将解释为什么允许稳定币仍然是有意义的,但是为什么它几乎肯定是暂时性的。

动态 | Experimental与MakerDAO达成合作 CryptoWars将整合Dai:据Experimental官博消息,5月23日,Experimental宣布与MakerDAO达成合作伙伴关系,并计划将Maker的稳定币Dai整合到Marketplace的CryptoWars中。到2019年8月25日,玩家将能够使用DAI购买游戏皮肤和其他资产。所有奖励也将使用Dai颁发。[2019/5/24]

MakerDAO是一个无许可的信用机制,允许用户针对各种形式的抵押品产生DAI,即债务代币。它还将这种代币定价为1.00美元,在过去的几个月里,这个任务对他们来说很困难。

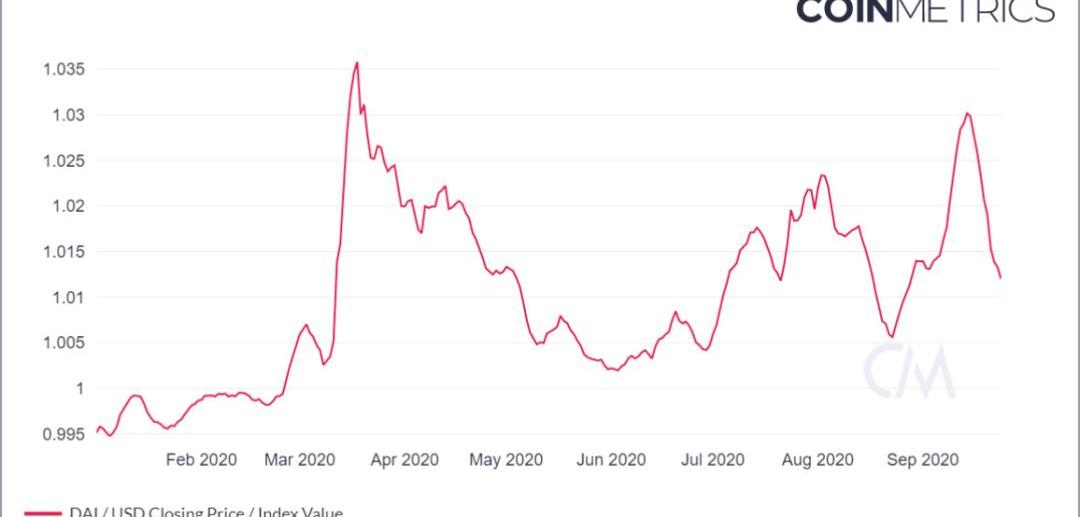

资料来源:coinmetrics.io,7日移动平均线

像其他资产一样,DAI的价格是供求关系的结果。当它的交易价格高于1.00美元时,持有该代币的需求比从CDP中创建并出售它的需求更多。

需求爆发的原因有两个:DAI在流动性挖矿中的应用以及在全球不确定性时期对稳定资产的普遍需求。

正是这种持续偏离供需关系挂钩,把Maker逼到了墙角。从高位来看,稳定货币的机制有三种。

利率政策

公开市场业务

抵押品政策

我们在之前的文章中对这三种方案进行了较为详细的分析。

要点是,Maker在利率政策方面已经达到了自己的极限。他们也不愿意进行任何公开市场操作,大概是出于监管的考虑。

所以,他们的工具箱中仅剩的工具就是抵押品政策。为了增加DAI的供给,Maker必须在增加对系统安全的抵押品和用户想要借贷的抵押品之间取得平衡。他们正在积极增加更多的无信任形式的抵押品,但在最近DeFi大涨之前,一直没有什么优质的抵押资产(LCR、COMP和LINK即将加入)。

所以,在Ethereum上没有更快的正当程序和更多无信任的抵押品类型的情况下,满足DAI爆发性需求的唯一方法就是允许中心化资产,尤其是稳定币进入系统。

它们的加入为交易者创造了一个奇妙的套利机会。比如,你可以用101000美元的USDC获得10万个DAI--因为抵押率是101%。如果DAI的交易价格是1.02美元,你就可以用102000美元的USDC卖出这10万个DAI--这是一个短期的套利循环。

你不仅在这里的交易中瞬间赚到了1000美元,而且你还保留了选择权,如果DAI曾经低于1.01美元的交易,你可以在CDP中重新买入101000美元的USDC,获得利润。

有以下三个启示:

这个套利很好地解释了稳定币在Maker里面比重增长的原因。

只要稳定币的抵押率达到101%,DAI就再也无法超过1.01美元。在任何高于这个价格的时候,套利者都会兑换更多的DAI,然后以瞬间盈利的方式卖出,将价格压下来。

当DAI回归到供需后,稳定币自然会从系统中消失。

最后一点可能需要解读一下。当DAI回归到1.00美元时,套利者有两个动力去释放稳定币的头寸。首先,由于稳定币库收取费用。其次,他们会用现在更便宜的DAI重新购买抵押品。

DAI可以回到1.00美元,如果是因为持有它的需求减少了,那么供应自然会跟着减少。请记住,DAI是代币化债务,由CDP创建。所以当套利者离场时,DAI必然在这个过程中被销毁。另外,铸造DAI的需求也可能会增加,此时就需要创造更多的供给来满足市场需求。

其中,我对即将发布的Yearn的yETHv2vault非常关注,它从ETH抵押品中产生DAI,用于在Curve中流动性挖取CRV。如果v1Vault有任何这种迹象,这可能会生成数以亿计的DAI。

标签:DAIMakerMAKEDAOMDAI币makerdao白皮书Moon Maker ProtocolGenomicDao

现在Fortnite游戏公司正在同苹果和谷歌进行法律诉讼。Fortnite为了避免向苹果和谷歌应用商店支付30%的收入,在自己的游戏中嵌入了应用内的支付功能.

1900/1/1 0:00:00要点:欧盟五国财长呼吁欧盟委员会为稳定币制定严格的规定;财长们表示:为了保持金融市场的稳定,需要进行监管;拟议中的规则可能会影响FacebookLibra项目的推出.

1900/1/1 0:00:00OKExInsights和Catallact的最新研究表明,随着新冠肺炎大流行开始,散户和机构比特币投资者采取了截然不同的方法.

1900/1/1 0:00:00本期嘉宾蔡浩霆JasonChoi,加密对冲基金?TheSpartanGroup?研究主管,也创办了Blockrunch?播客。他着迷于数字隐私、激励经济的设计和前沿技术.

1900/1/1 0:00:00“从DeFi声名鹊起,到被国产山寨们拉下神坛,可能只需要开挖的一刹那。”一位投资者曾预言,不想一语成谶.

1900/1/1 0:00:00今年6月份Compound通过流动性挖矿分发其治理代币COMP,引爆了这波DeFi的热夏盛宴,也开启了治理代币登堂入室的滥觞,让大家全新发现了这个未曾被人深入研究的可能.

1900/1/1 0:00:00