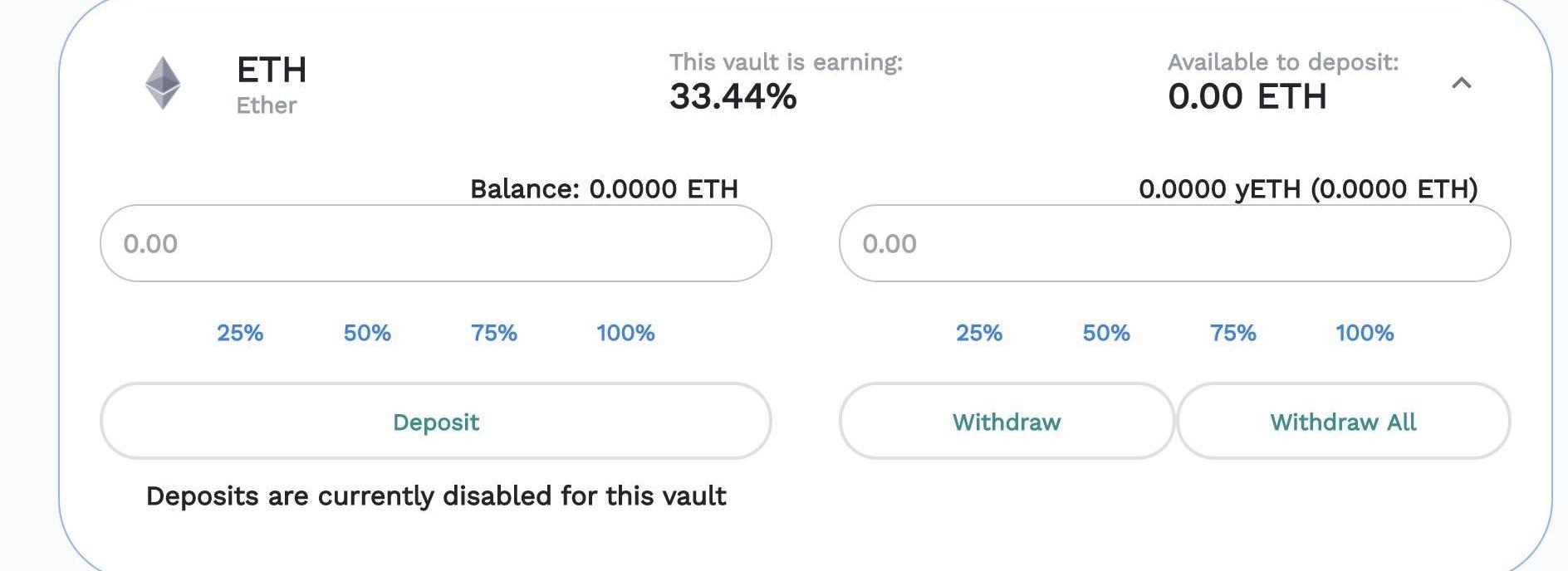

DeFi流动性挖矿协议Yearn.finance于近日推出yETH机池后,很快得到了市场的追捧,据9月4日数据显示,yETHVault已成功锁定34.5万ETH,价值约合1.4亿美金。而在发稿时,该yETH机池的显示年化收益约为33.49%,远超一般的理财产品,那这一产品的收益究竟来自于哪里呢?

对于这一重要问题,YFI创始人AndreCronje给出了他的解释:

YFI创始人旗下EMN项目再生事端 IDO遭第三方“复制”:刚刚,由YFI创始人Andre Cronje推出的游戏项目Eminence(EMN)发布一系列推文向公众解释其IDO事件(3月9日进行)。要点如下:

1.IDO白名单开放后,收到很多申请。之后官方将电子邮件营销外包给第三方,以向申请通过者发送电子邮件,并开始启动IDO。

2.随后官方注意到,外包第三方创造了和EMN同名的虚假IDO,并将该虚假链接发送给EMN官方IDO白名单申请人。随后该第三方拒绝与官方沟通。

3.官方随后将IDO链接发布至官方账户。消息传开,EMN项目被指控为局。用户表示,每个点击链接的人都被宣布为IDO申请通过者。IDO欲筹集的ETH数额也遭质疑。

4.官方称,发布IDO链接至官方账户是为防止用户购买虚假EMN代币。其次,EMN总供应设置为1500万枚,代表从EMN漏洞中被窃取的1500万美元;为1750 EMN设置的交换比率为1 ETH,即EMN为1美元,总体估值将达1500万美元。官方筹集该金额为补偿所有EMN受害者。

5.官方强调EMN并非局。此外,本次IDO共筹集到417枚ETH。而虚假EMN项目筹集到5枚ETH。

值得注意的是,这不是ENM项目首次出现问题。早在2020年9月,ENM项目还在测试阶段即遭遇Flash贷款攻击,1500万美元资金被攻击者利用,有800万美金被盗资金被发送到Andre本人的yearn: deployer账号。[2021/3/12 18:39:35]

文章旨在快速介绍yETH机池是如何工作的,目前似乎有相当多的错误信息正在流传。

YFI突破32600美元关口 日内跌幅为0.24%:欧易OKEx数据显示,YFI短线上涨,突破32600美元关口,现报32612.0美元,日内跌幅达到0.24%,行情波动较大,请做好风险控制。[2021/2/28 17:59:36]

首先,yETH机池的收益是从哪里来的呢?

借贷,资产通过Aave、Compound以及dYdX平台借出获得利息;

LP收入,提供给Uniswap、Balancer以及Curve赚取交易费;

流动性激励,例如Compound,Balancer以及Curve为流动性提供者提供了额外的激励;

YFI创始人Andre Cronje宣布推出StableCredit协议:YFI创始人Andre Cronje宣布推出StableCredit:一种用于借贷、稳定币和自动化做市商的去中心化协议。该协议整合了代币化债务稳定币、借贷、自动化做市商和单边自动化做市商敞口,旨在创建完全去中心化借贷协议。用户可以提供任何资产并创建“代币化信用”——StableCredit USD(同时也支持欧元StableCredit EUR、日元StableCredit JPY等),具体流程为:1、提供一定数量的USDC;2、USDC价格预言机将被用于确定1 USDC对应的美元价值;3、StableCredit协议将铸造对应美元价值的StableCredit USD;4、将USDC和StableCredit USD按照50:50比例提供给自动化做市商;5、StableCredit协议将计算系统利用率,最高可达75%;6、利用率所对应的供应USDC价值将会被铸造成StableCredit USD(最高比例为75%)。Andre Cronje表示目前正在确定最终的用户界面(UI),并将在未来几周内提供。[2020/9/10]

yETH机池涉及到的风险:

借贷涉及的风险,由于yETH机池是放贷方,资产可能不是一直可用的。那它是如何工作的呢,当资产池越接近清空状态时,那其所获得的利息也就越高。这允许提供新的资产,但在提供的资产超过可用借入资产时,确实存在着这样一个窗口。

可能涉及智能合约风险,总是有可能会存在漏洞及其它缺陷。

缺乏交易活动,这意味着费用会降低;

流动性激励价格波动,导致年化收益不稳定;

yETH机池解释:

yETH机池给Maker提供ETH以铸造DAI;

DAI提供给yDAI(yearn.financeDAI机池);

yDAI机池解释:

DAI提供给curve.fi/y;

curve.fi/yLP代币锁定在仪表盘中以接收CRV;

我们已经看到了很多关于yETH机池及其铸造的DAI,与可用DAI的错误信息。这与放贷人/借款人利用率没有什么不同。

如果你向一个放贷人提供100个代币,而有人借了50个代币。那么你就无法提取你的100个代币,但你可以提取出50个代币,当你提取50个代币时,借款人会支付额外的溢价,因此其他放贷人会被激励增加代币,或者借款人会偿还债务。

这是机池的基本前提,yETH也不例外。但是有一个区别,因为yETH使用的是yDAI,“放贷方”实际上就是curve.fi.

当资产池中的DAI变低时,套利者卖出DAI以换取其它稳定币,这就增加了池子的DAI数量。而当DAI被移除时,那么以DAI交易就变得更加有价值了。这和放贷人和借款人利用率的解释相同。

这里唯一的核心区别是,在一个正常的金库里,是没有债务的。而yaLINK和yETH是有债务的,这确实增加了额外的风险,因为你需要有足够的可用资金来偿还债务。

这就是为什么我们保持大约200%的比率,所以在放贷人/流动性短期的情况下大约有50%的缓冲。

大多数系统都有一个最大借用缓冲区,这意味着系统中必须有一定数量的最低流动性。一般的规则是大约25%。因此,yETHvault的上限大约是6000万美元,缓冲区大约为1600万美元,那么即便y池的容量减半,它仍然会是可用的。

标签:ETHDAIYETHIDObeth币和erhDai StablecoinDADDYETHDefiDollar DAO

由于通货膨胀的担忧,比特币到今年年底或许将达到20000美元,但不幸的是,现在看来这种情况可能不太会马上发生了。 对世界领先的加密货币比特币而言,美联储制定美国货币政策的新方法中可以看出这一点.

1900/1/1 0:00:00本文来源:中国社会科学网-中国社会科学报,原题《区块链存证的类型化与司法功能再造》作者:陈慰星,华侨大学法学院教授日前刚刚公布的我国《数据安全法》.

1900/1/1 0:00:00Defi身处的位置非常特殊。传统的金融中包括金融科技,金融科技其中一项是区块链,区块链中有数字货币,Defi只是区块链数字货币中非常小的分支.

1900/1/1 0:00:00Tether的“美元储备”老问题再遭点名,不过这次,纽约总检察长办公室还要求Tether和Bitfinex立即提交文件,详细说明两家公司进行的信贷额度及公司关系相关信息.

1900/1/1 0:00:00撰文:PaulVeradittakit,PanteraCapital风投合伙人编译:詹涓3.8亿美元.

1900/1/1 0:00:00过去的几十年,计算机代码已让各类设备变得更智能、更先进,无数任务可被自动化执行,彻底改变了人们开展业务的方式。“智能合约”作为一种数字化契约,不需要外加人为干预,即可实现自我执行和自我验证.

1900/1/1 0:00:00