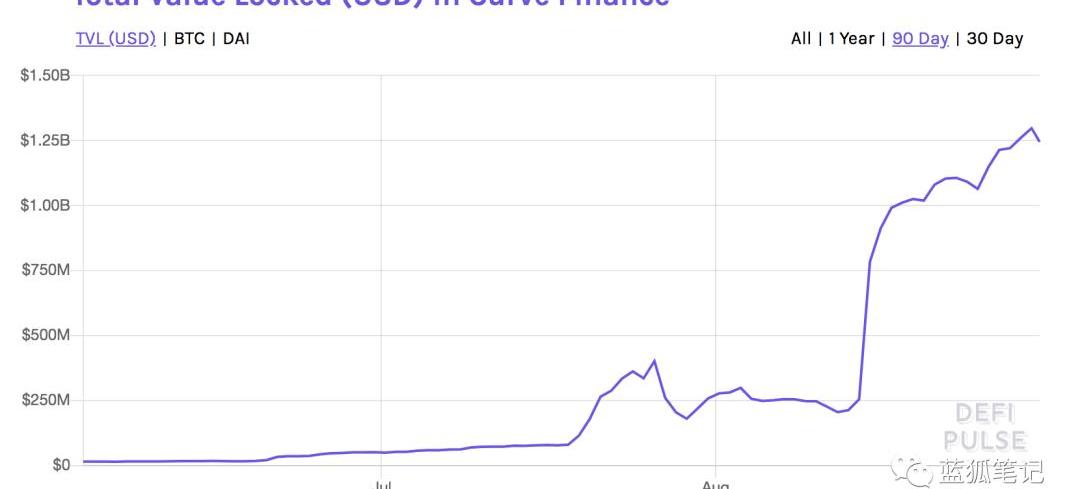

到蓝狐笔记写稿时,Curve的锁定资产量达到12.4亿美元,整个DeFi领域是78.2亿美元,Curve占据15.8%左右的比例。在整个DeFi领域,仅次于Aave和Maker,超过同是DEX的Uniswap和Balancer。

8月的Curve尝到了流动性挖矿的滋味

Curve的锁定资产量从8月14到现在,仅仅花了半个月时间,激增了6倍,从2亿多美元增长至12多亿美元。

Curve锁定资产量剧增的最大原因是Curve在8月13日推出CRV代币。当CRV代币推出后,其锁定资产量在2天内就从2亿美元左右增长至大约8亿多美元。在短短的两三天时间,Curve就尝到了流动性挖矿的甜头。

库币合约数据:BTC合约多空持仓人数比为2.1:1 多头占据优势:据库币合约数据显示,截止4月4日,BTC永续合约多空持仓人数比约为2.1:1,BTC永续合约基差-33美元,持仓总量322.96万张,24H交易量335,252,289USDT,多头势力占据明显优势。 库币合约是库币自主研发的数字货币衍生品平台,全球排名前十,总用户数已经超过60万。[2021/4/4 19:45:25]

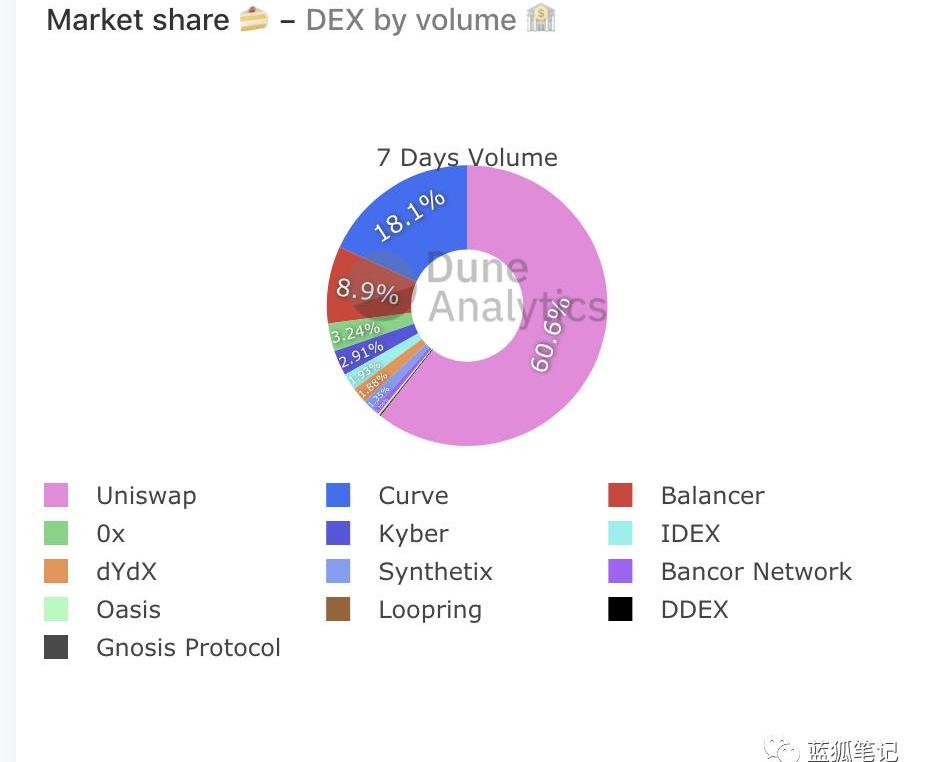

不仅是锁定资产量,Curve的交易量也位居前三,位列DEX三小巨头之第二。

分析 | 未来非托管交易所将不会占据中心化交易所交易量的很大一部分:据The Block文章分析,与中心化交易所的交易量类似,非托管交易所的总交易量在去年12月降至近9个月低点。在2019年1月,非托管交易量与中心化交易量的比例仅为0.30%,但到2019年底,这一比例上升至0.50%以上。Uniswap目前与Kyber Network齐头并进,拥有最多的非托管交易量。在可预见的未来,非托管交易所将不会占据中心化交易所交易量的很大一部分。[2020/1/6]

Curve在DEX市场中,目前占据了18.1%的市场份额,其最近一周的交易量超过5亿美元。

Curve的稳定币交易滑点最低,比CEX都低。这是它最有价值的地方之一。交易者进行大额稳定币交易,进行代币化btc的交易,首先会选择Curve。这是它目前形成的市场定位和优势。

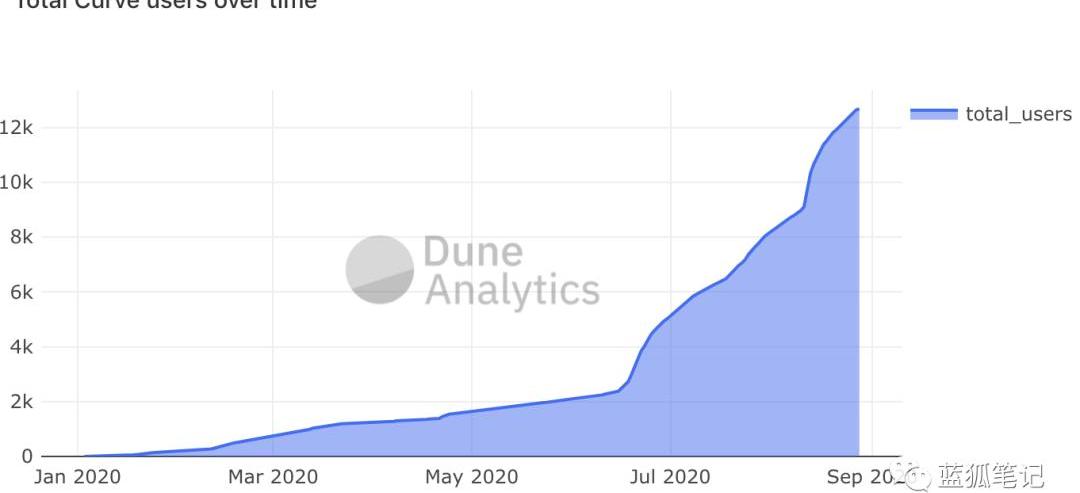

从用户数量看,Curve用户量超过1.2万人,跟Balancer相差无几,不过距离Uniswap还有些差距。不过目前Uniswap正面临各种swap的竞争,尤其是Sushiswap直接撬Uniswap的流动性这会让Uniswap的压力会越来越大,关于Sushiwap可参考蓝狐之前的《Sushiswap:Uniswap的进化?》。而Curve在稳定币交易市场的优势相对稳固,mStable并没有像预期那样对Curve发起足够力度的冲击。

动态 | USDT在BTC交易中占据首位:据cryptocompare数据显示,在比特币的交易货币占比中,USDT以61.73%占比占据交易货币的首位,当前美元在交易货币中的占比达到18.13%,排名第二。日元以8.66%的占比占据比特币当前交易货币的第三,而欧元则以3.26%的占比占据当前比特币交易货币的第四名。[2019/1/21]

Curve的虹吸力

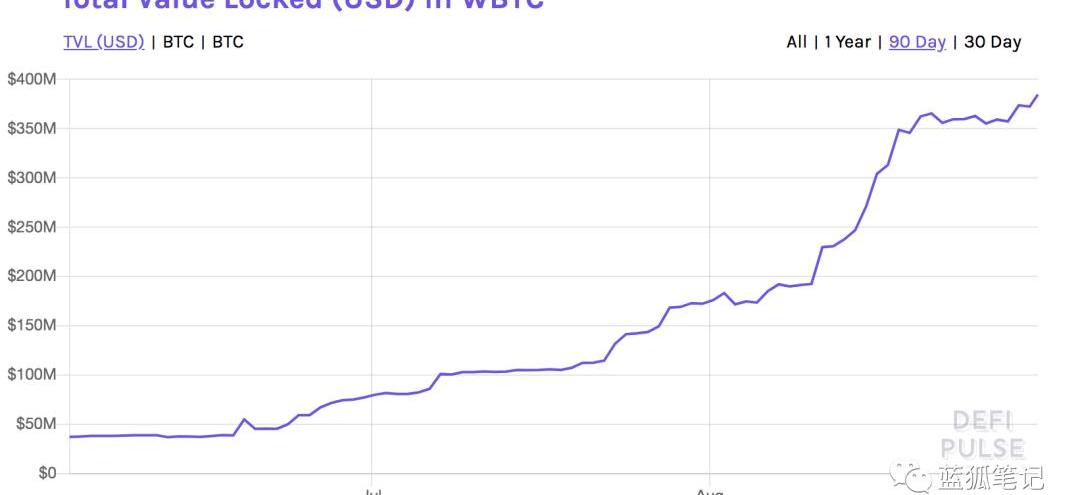

Curve在CRV代币推出之后,带动整个DeFi领域锁定资产量的大幅上升。其中受益最明显的是renBTC,然后是wBTC。

声音 | 链塔智库:中国硬件挖矿市场移动硬盘与路由器占据主导地位:链塔智库今日发布2018中国硬件挖矿市场研究报告,在产品性能与挖矿效果上,移动硬盘与路由器借助其配置与需求的优势占据主导地位。由于硬件产品的价格较高,利润空间大,不排除厂商借助区块链挖矿概念刺激消费的可能。挖矿效果和收益还有待考证。目前用户挖矿所得的数字货币大多只能兑换品牌自身的产品与服务,对用户激励不够,网络稳定性难以保障。共享节点可以较好地满足网络加速服务的用户需求。[2018/8/14]

wBTC在Curve推出CRV代币之后不到一周,其锁定资产量增加了大约1亿美元。对renBTC的影响更为明显,在Curve推出代币4天内,renBTC的锁定资产量从6,000万美元飙升到最高超过1.7亿美元,翻了接近3倍。

wBTC和renBTC可以满足比特币持有者参与DeFi活动的需求,这部分用户可以保持比特币的敞口,同时还可以赚取挖矿的流动性收益。CRV代币的推出,基本完成价格发现,可以推算出用户资产锁定的收益率,这极大刺激了用户的参与。

日元市场占据比特币交易的43.04%:根据cryptocompare数据显示,比特币目前全球均价9421.21美元,涨幅0.71%,在全球的交易量中,日元占比最高达到43.04%;USDT排名第二占比达22.93%;USD排名第三占比达22.74%。日元交易几乎占据了比特币交易的半壁江山,可见加密货币在日本市场的火爆程度。[2018/5/8]

CRV的价值捕获

CRV是Curve的治理代币。有四种用途:

治理投票

价值捕获机制

锁定激励

费用销毁

从以上的信息,可以看到CRV本身作为Curve治理代币有具有重大价值。其中很重要的一点是,CRV持有人可以决定Curve未来的费用捕获、锁定机制、销毁机制等。这意味着,CRV的总量在未来有可能是通缩的,CRV未来可以收取交易费用等。当然,具体怎么演化,完全取决于CRV持有人的社区治理。

因此,在评估CRV价值时,我们可以看到未来的可能性。Curve只要能够维持加密市场稳定币交易和代币化跨链资产交易的第一名的位置,那么,CRV是有机会可以捕获更大价值的。

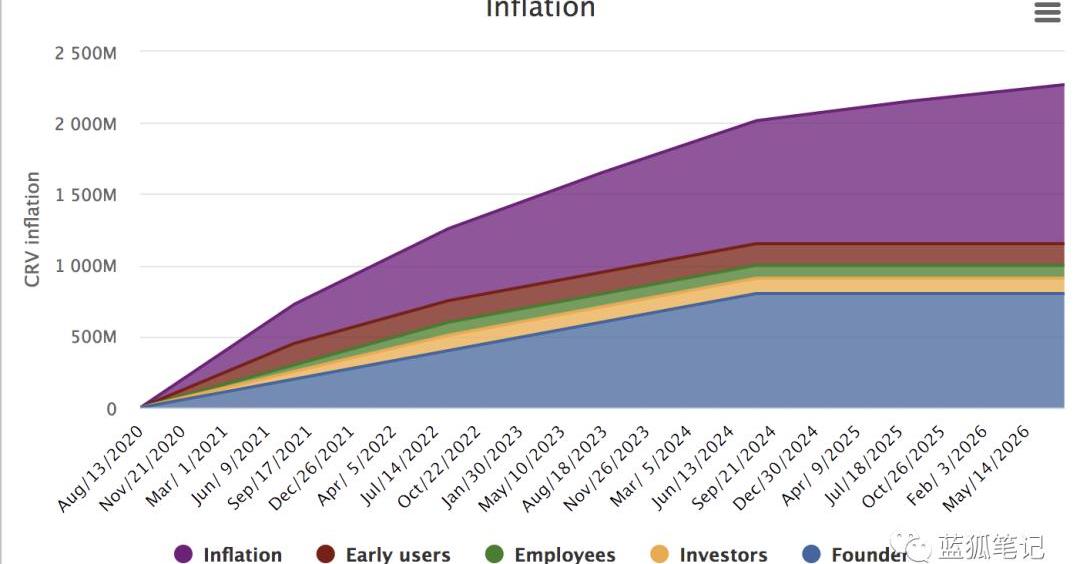

CRV代币是2020年8月13日推出的,其代币总量为30.3亿个,其中62%分配给流动性提供者,流动性挖矿中的5%分配给CRV代币推出之前的流动性提供者,这5%的代币有一年的解锁期,62%中的57%是在CRV代币推出后分配给流动性提供者的,这部分将会在未来6年多时间中逐步释放;总量中的30%分配给创始团队和投资人,3%授予员工;5%用作为社区储备。

如果从图片的直观角度看,CRV随着时间线的解锁计划如下图:

从它的代币释放计划来看,到2020年年底,CRV大约有1亿枚,按照目前的价格,这个数量稀释后的市值为3.6亿美元左右,大约相当于当前REN的市值。

截止到蓝狐笔记写稿时,CRV市场供应量为13,558,734个,而锁定CRV为3,599,082个,锁定比例为26.5%,假设按照这个锁定比例不变,年底CRV真实流通量大约在7,300多万个,假设CRV价格保持不变,那么其年底的流通市值为2.65亿美元左右;假设年底价格上涨一倍,那么年底的流通市值大约在5.3亿美元左右。

如果按照当前DeFi的整体情况来说,考虑的Curve的基本面,这个估值在DeFi领域不算高。当前,这里有个前提是DeFi泡沫没有破灭,DeFi整体行情可以持续。

提高CRV锁定回报

根据Curve的设计,流动性提供者要想提高其流动性提供的回报,可以通过锁定CRV的方式来获得。流动性提供者锁定CRV的时间越长,锁定CRV的量越大,其获得CRV代币奖励的比例就会提升,最大提升可达到2.5倍。

标签:CRVCurveCURBTCCVXCRV币LP 3pool CurveSecurabyte Protocolbtc百度百科

近日,中国香港证监会原则性批准了BC科技集团旗下的OSL公司虚拟资产交易平台牌照的申请,如果香港证监会完成该牌照的最后审批,意味着亚洲第一个持牌虚拟资产交易平台将在中国香港诞生.

1900/1/1 0:00:008月30日,DeFi领域核心落地应用—去中心化交易所24小时总交易量达到8.54亿美元,而2个月前,这个数字只有4295万美元。DEX指数级增长背后,DeFi热浪袭来的速度远远超出人们的想象.

1900/1/1 0:00:00撰文:MohamedFouda,加密货币投资机构VoltCapital合伙人,TokenDaily研究团队成员DeFi爆炸式增长的核心在于DeFi的治理代币。COMP、LEND等都是治理代币.

1900/1/1 0:00:00据比推数据,市值最高的加密货币比特币近日接连下挫,不过在10000美元价位上下的大量买盘使得比特币的价格始终无法真正跌破该价位.

1900/1/1 0:00:00来源:新华社作者:贾晋京、刘玉书不久前,商务部印发《全面深化服务贸易创新发展试点总体方案》明确,在京津冀、长三角、粤港澳大湾区及中西部具备条件的试点地区开展数字人民币试点.

1900/1/1 0:00:00通过分析手续费和预计收入,可以看出sushi这个项目对于巨鲸参与者是非常有优势的,而对于小散户来说,这笔费用可大的上了天.

1900/1/1 0:00:00