8月10日消息,今日,备受市场关注的DeFi项目方Curve宣布其治理代币的初始预挖矿活动已经结束,据悉,此次活动共吸引超过9000个地址参与,共计瓜分了1.515亿CRV代币,而其中有20个鲸鱼地址的奖励占到了45%,因此,也有人戏称它是属于鲸鱼的游戏。

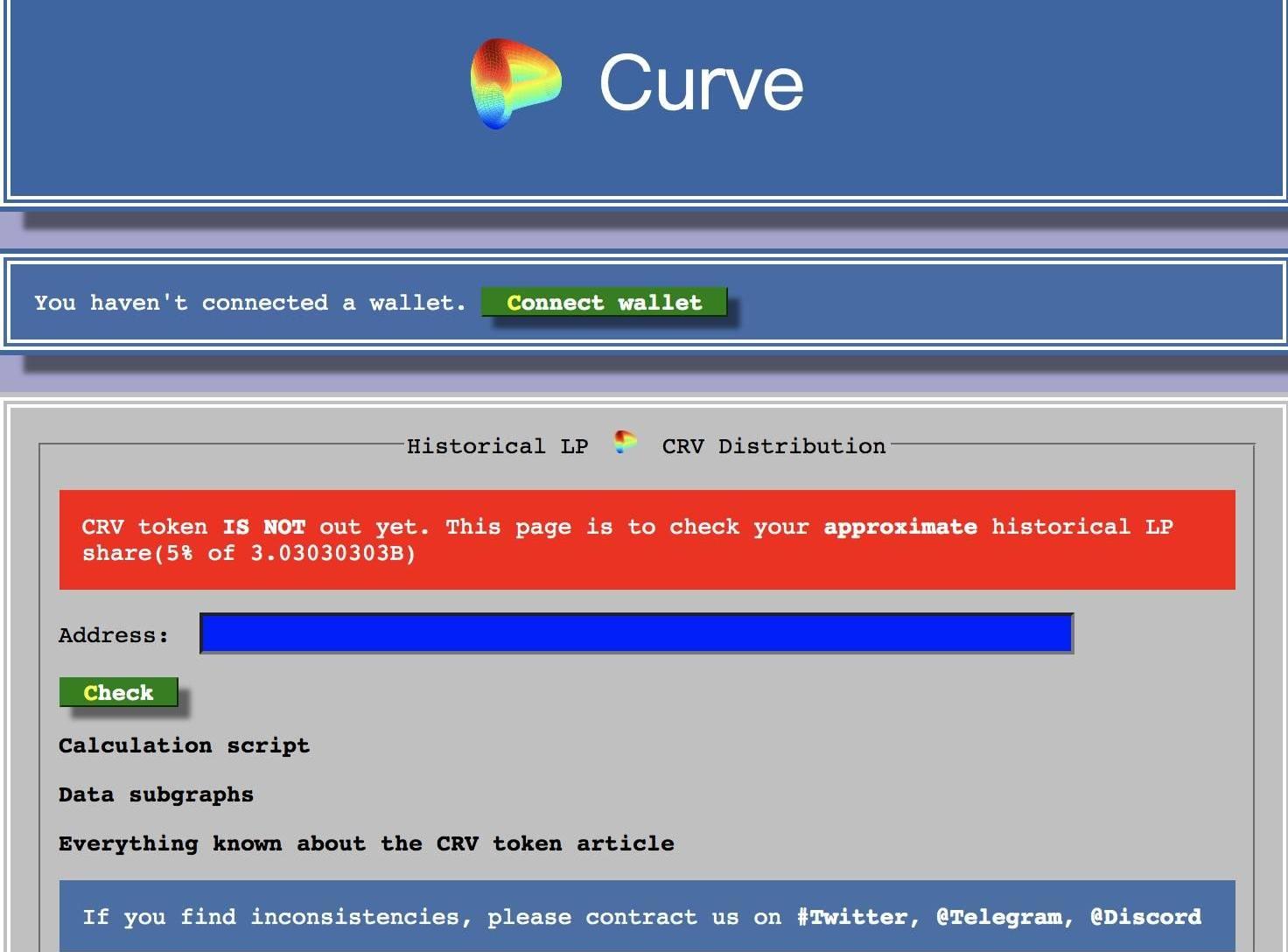

据Curve官方表示,目前CRV尚未正式推出,目前提供的页面只是向参与者展示获得的奖励。

根据定义,Curve是一个流动性聚合协议,通俗地说,它是一个去中心化交易所,并且它专注于稳定币和比特币锚定币的交易。

Curve自2020年1月上线以来,它已迅速成为以太坊去中心化金融生态的领跑者之一,据DefiPulse的数据显示,Curve协议目前锁定的价值已达到了2.46亿美元,目前暂列DEX类目的第二位。

Curve:Arbitrum Tricrypto 池也可能会受影响,请退出使用:7月31日消息,Curve 发推称,由于版本 0.2.15-0.3.0 中的 Vyper 编译器存在问题,CRV/ETH、alETH/ETH、msETH/ETH、pETH/ETH 被黑客攻击。此外,Arbitrum Tricrypto 池也可能会受影响,审计人员和 Vyper 开发人员暂未找到可攻击漏洞,但请退出使用。[2023/7/31 16:09:03]

与很多其他DeFi协议一样,Curve在推出时并没有做到完全去中心化,它是由NuCypher创始人、物理学博士MichaelEgorov领导的Curve团队在负责管理。

这意味着,尽管Curve可能是一个很棒的概念和计划,但其作为一种协议,很容易受到单一实体的决策影响。

为了解决这一问题,Curve便计划推出治理代币“CRV”,它的引入会使得Curve成为一个去中心化的自治组织。在我们开始讨论之前,我们先来具体了解一下Curve平台的情况。

Curve上线Kava Network:9月8日消息,Kava Network在社交媒体上表示,Curve已正式上线Kava Network。[2022/9/8 13:17:40]

什么是Curve?

如前所述,Curve是一个协议,它的重点是为用户提供一个平台,以便用户可以轻松地交换某些基于以太坊的资产。正如Curve创始人MichaelEgorov在最近的一次采访中所解释的:

“说到Curve,它是专门为以太坊上的稳定币和比特币锚定币而设计的交易所。”

你可能会问,除了专注于美元稳定币还有以太坊上的比特币锚定币,Curve与其它订单簿的DEX有什么不同?

答案有些复杂,但归根结底是进行交易以及提供流动性的方式不同。

与传统的去中心化交易所不同,Curve使用了一种自动化做市算法来增强市场的流动性,这使得Curve成为了一个自动做市商协议。

由于其算法是为稳定币和比特币锚定币设计的,因此Curve市场的流动性要远远超过其他DEX,其创始人Egorov在接受采访时表示:

Tether宣布欧元稳定币EURt上线Curve:7月30日,Tether官方推特显示,Tether宣布欧元稳定币EURt上线Curve。[2021/7/30 1:25:12]

“Curve的关键在于它的做市算法,在锁定的总价值不变的情况下,它可以提供比Uniswap或Balancer高100-1000倍的市场深度。”

这意味着交易者,甚至是一些超级用户,可以很容易地使用他们的稳定币来交换另一种稳定币,并且交易费用和滑点都很小。

根据Curve自身截至7月21日的统计数据显示,其Compound池中的流动性提供商的年化收益率为5.51%,虽然这一回报率听起来有些吸引力,但必须要注意的是,向一个储备池提供加密货币是存在风险的。

向Curve、Balancer等其他AMMDEX提供流动性的风险

使用Curve和其他AMM协议的主要风险是遭受无常损失风险。

简单地说,无常损失是指将加密货币存入自动做市商协议,而不是将这些资产存放在钱包中而可能产生的损失。当流动性池中代币的价格出现分歧波动时,这种无常损失就会出现。

Uniswap与Curve日交易量增长至20亿美元以上:受益于去中心化金融协议Harvest Finance被攻击,Uniswap的日交易量飙升1200%以上,达到创纪录的20.4亿美元,远远超过了9月1日创下的纪录高点9.359亿美元。去中心化交易所Curve Finance的日交易量也超过20亿美元。(coindesk)[2020/10/26]

但值得注意的是,由于Curve是专注于稳定币及比特币锚定币交易,两种储备资产的价格几乎是同步的,因此这种无常损失也就微乎其微,这使得Curve在流动性供应方面要比Uniswap更好。

除此之外,由于这些DEX都是使用智能合约来进行交互的,因此参与者还可能会面临合约漏洞的风险。

什么是CRV?

上面简单介绍了Curve,然后我们来了解一下CRV究竟是什么。

如前所述,Curve在发布初期时是比较中心化的,虽然用户可以通过Twitter、Reddit或其他论坛参与进来,但这个以太坊协议的发展方向在很大程度上取决于Curve团队。

交易平台Curve出现异常交易,攻击者或对两种资金池进行钳形攻击:去中心化稳定币交易平台Curve出现一笔异常交易。根据etherscan区块浏览器显示,该笔交易使用价值8.9万美元的USDC兑换了价值46.5万美元的BUSD,发生于21小时之前。而17小时之前,Curve曾于官方推特宣布与iearn.finance合作启动一个带有DAI、USDC、USDT、BUSD的资金池busd.curve.fi,并表示使用iearn.finance提供的Zap,同时还可为币安旗下的 BUSD 提供一些链上流动性,该资金池在推出后3小时已有价值150万美元的资金。部分DeFi业内人士猜测此次攻击或于Zap智能合约有关,Zap是一种可根据预设分配在Compound,Fulcrum,Tokenset等中自动分配入金的智能合约。iearn.finance在官方推特表示,某为攻击者似乎对Curve的busd.curve.fi以及y.curve.fi两种资金池进行一次钳形攻击 (Pincer Attack)。

此前报道,Curve使用的联合曲线模型是由智能合约以中心化方式自动执行的调整买卖价格与发行总量之间的函数关系模型。[2020/2/29]

为了解决这个中心化的问题,Curve便计划推出CRV治理代币,以及一个CurveDAO去中心化自治组织。

与17年市场普遍采用的ICO分配方式不同,CRV会通过流动性挖矿的方式进行分配,根据初步的方案,CRV的最大供应将达到30.3亿,其中约61%的CRV将分配给流动性供应者,而在昨日结束的初始流动性挖矿活动中,有5%的CRV已被分配给了流动性提供者,并且这些代币会锁定1年的时间。

然后有31%的CRV将分配给Curve的投资机构,目前这些股东的身份尚未被公布,但他们会有2-4年的锁仓期。

然后会有3%CRV会分配给Curve的员工,并且有2年的锁仓期。

最后5%CRV将进入可燃储备,这些备用的代币仅在紧急情况下可用。

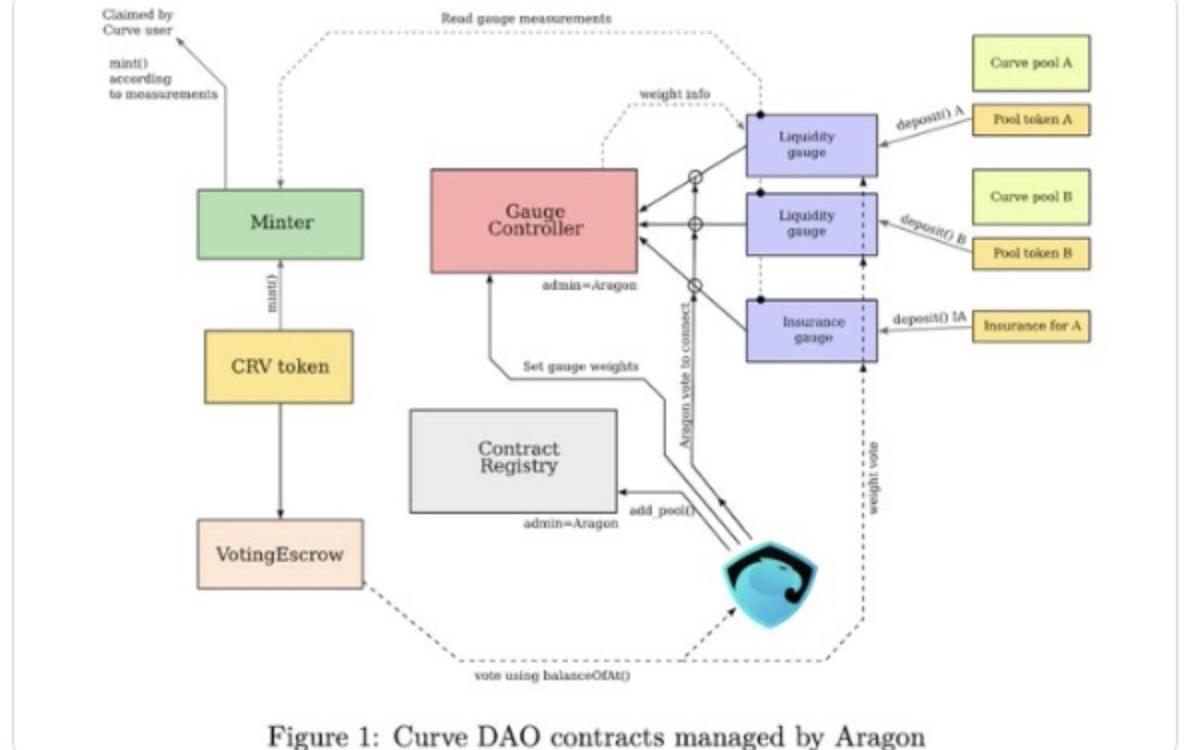

另外,CurveDAO是一个利用Aragon所定制的一个DAO,它将允许CRV持有人通过“时间加权投票”的方式来影响协议的发展方向。而这种投票方式会使经验丰富的CRV持币者享有更大的投票权重,从而减轻富有持有者的影响。

鲸鱼的挖矿游戏

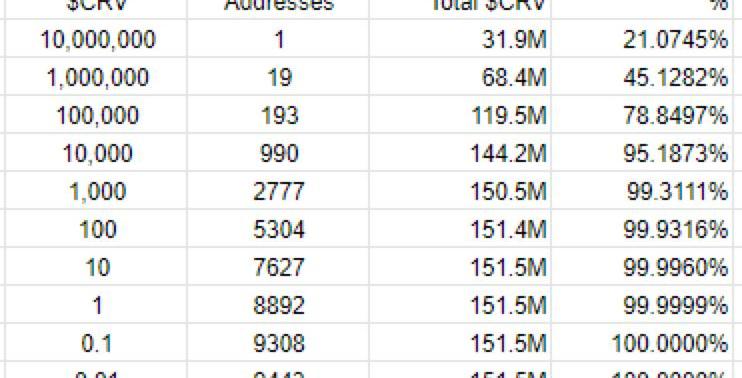

据Curve团队成员Charlie在twitter上公布的消息显示,在以太坊区块高度达到1062759时,Curve的初始流动性挖矿活动便已经结束,据悉,这次活动共吸引了大约9400多个地址参与,它们瓜分了大约1.515亿CRV。

有参与者表示,自己投入了大约25万美元的稳定币来参与挖矿,但获得的CRV代币大约只有1000多个。

而据官方统计的数据显示,其中有一位鲸鱼参与者挖到了3190万CRV,占到了这次活动奖励的21.07%,另外有19个鲸鱼地址挖得的CRV超过了100万枚,而大多数地址则瓜分了剩余的少量CRV?token。

从这一结果来看,鲸鱼们显然已统治了Curve,另外根据qkl123.com提供的数据显示,过去24小时,Curve平台的活跃用户数仅有141位,但该平台的交易量却超过了1260万美元,可见Curve的用户也多为鲸鱼级别的玩家。

值得注意的是,根据Curve官方表示,目前CRV尚未正式推出,目前提供的页面只是向参与者展示获得的奖励,也有参与者注意到,已经有人发布了假冒的CRV代币。

标签:CurveCURCRV稳定币SBTCCURVE币Secured MoonRat Token3CRV币数字人民币稳定币树图

概述SEC正在寻找能够分析智能合约的区块链取证工具。此前,因其加密追踪能力,CipherTrace获得了该委员会的合同。SEC似乎准备更加密切地监控加密货币行业.

1900/1/1 0:00:008月20日,加密货币借贷初创公司BlockFi宣布完成C轮融资,募集5000万美元,加密资产管理公司摩根溪领投.

1900/1/1 0:00:00转自:蓝狐笔记蓝狐笔记之前多次介绍过Solana,可以查阅《为什么Solana是区块链开发者需要的“世界计算机”?》、《区块链的“历史证明机制”:时间与共识》等,如今它已经发展了不少.

1900/1/1 0:00:00注:原文作者FredEhrsam是Coinbase前联合创始人,目前他是Paradigm加密基金的联合创始人,而其在新发表的文章中对DeFi保险提出了他的看法:“加密原生保险拥有巨大的潜力.

1900/1/1 0:00:00随着DeFi热度的不断提高,以太坊的gas价也在不断飙升,据ethgasstation数据显示,目前以太坊网络的平均gas价已升至275Gwei,一笔erc20代币交易的手续费已接近100元.

1900/1/1 0:00:00DeFi生态系统正在快速崛起,从借贷协议、债券通证到加密货币衍生品、去中心化交易所,如今我们已经看到DeFi逐渐演变成为一股不可阻挡的新势力.

1900/1/1 0:00:00