《加密资产投资报告》由灰度投资编撰,发布于2020年7月份,报告回顾了灰度投资2020年Q2与过去12个月的资产管理情况,该报告内容详实,图表众多,数据丰富,全面展示了灰度投资2020年Q2与过去12个月的投资历程,透过这些数据也能窥见灰度投资自2013年成立以来的变化情况,其中最为亮眼数据莫过于灰度投资在2020年Q2,比特币减产后买下了比特币挖矿总量的118%,其次则是大幅加仓了ETH、BCH、LTC。

重点科普:灰度投资是全球最大的加密资产管理公司,截止8月中旬,资产管理规模突破60亿美元。灰度通过其10个投资产品,以传统证券的形式,为符合要求的投资者提供加密货币的投资服务,投资者无需直接购买、存储和保管加密货币,以及学习繁琐的加密私钥存储手段。

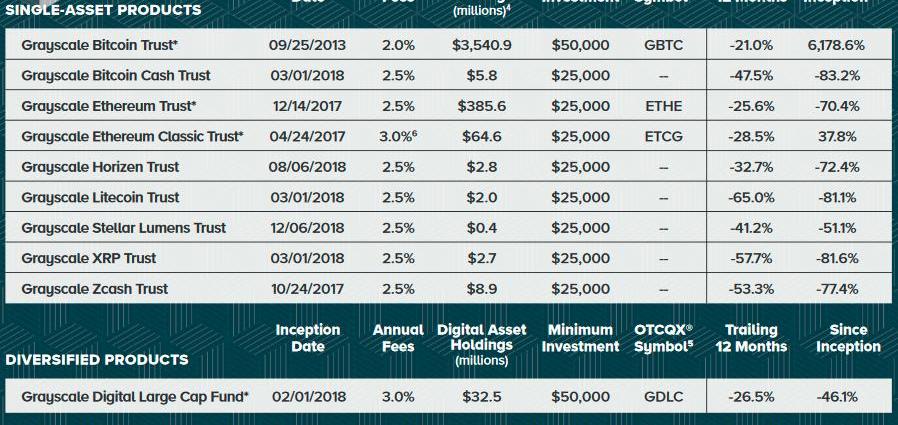

灰度的10个投资品

1、报告亮点汇总

2020年Q2概览:

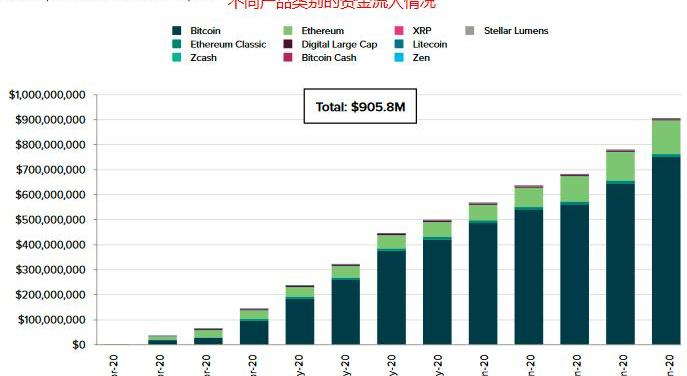

总投资:9.058亿美元;

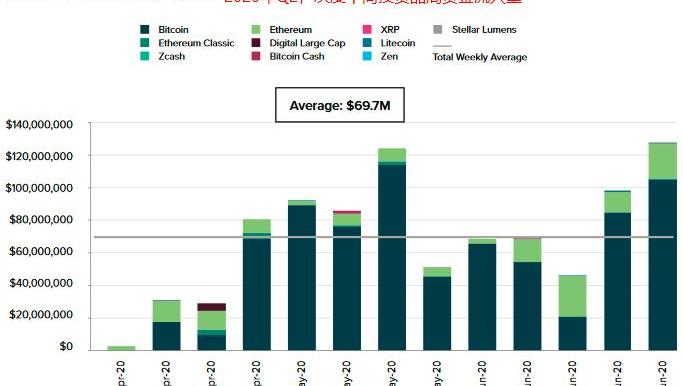

平均每周投资:6970万美元;

GBTC每周平均投资:5780万美元;

ETHE每周平均投资:1040万美元;

GBTC以外每周平均投资:1190万美元;

其中84%资金来自以对冲基金为主的机构投资者。

2020年上半年概览:

总投资:14亿美元;

平均每周投资:5420万美元;

GBTC每周平均投资:4380万美元;

ETHE每周平均投资:940万美元;

GBTC以外每周平均投资:1040万美元;

其中85%资金来自以对冲基金为主的机构投资者。

12个月概览:

总投资:19亿美元;

动态 | “Ripple取消OTC交易模式”疑似为解读错误,官方尚未宣布此消息:金色此前报道,推特账户XRP Research Center今日发推称:“Ripple将不再支持OTC模式的代币买卖,即机构购买者想要购买XRP同样需要在二级市场上购买XRP。经金色查询,目前Ripple官方目前还未发出取消OTC交易模式的公告。Twitter中提到的交易很有可能是在9月25日Bittrex与UPbit的合作关系破裂之后,双方之间进行的正常资金返还。[2019/10/30]

平均每周投资:3630万美元;

GBTC每周平均投资:2890万美元;

ETHE每周平均投资:630万美元;

GBTC以外每周平均投资:740万美元;

其中81%资金来自以对冲基金为主的机构投资者。

2、报告要点前瞻

1)2020年上半年资额超10亿美元与最大单季涨幅:

Q2资金流入量为9.058亿美元,比Q1的5.037亿美元高出近一倍。在6个月的时间里,灰度产品的流入量首次突破10亿美元大关,这表明尽管经济不确定性很大,但对加密资产的需求仍然持续增加。

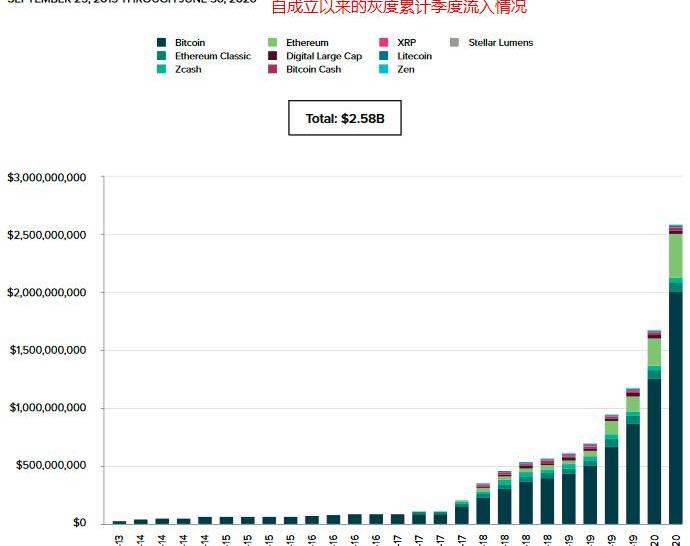

自成立以来,灰度系列产品的累计投资已达26亿美元,其中GBTC和ETHE的季度资金流入量均创历史纪录,分别为7.511亿美元和1.352亿美元。

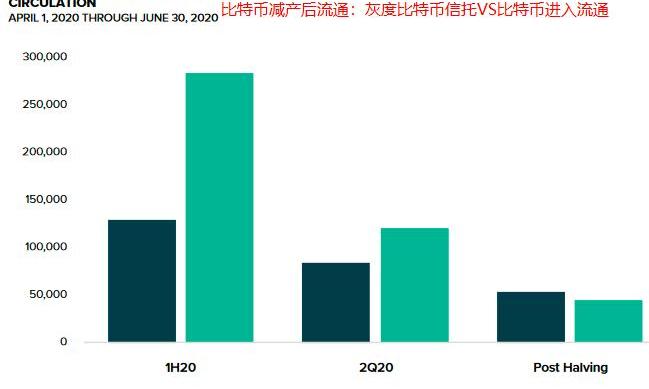

2)灰度GBTC资金流入量超过了新开采比特币数量:

今年5月份比特币减半,Q2流入灰度的比特币信托的资金超过了同期挖矿量。相对于新开采的比特币,这绝对是比特币涨价的最大利好。

3)新入投资者增加,机构投资者对多个产品感兴趣:

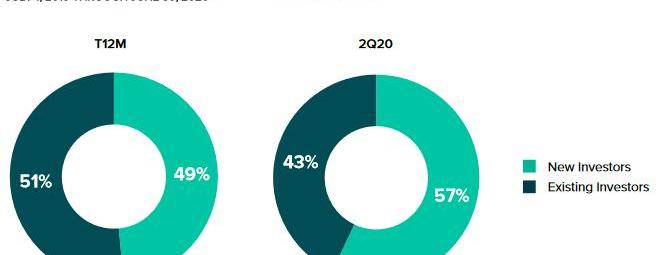

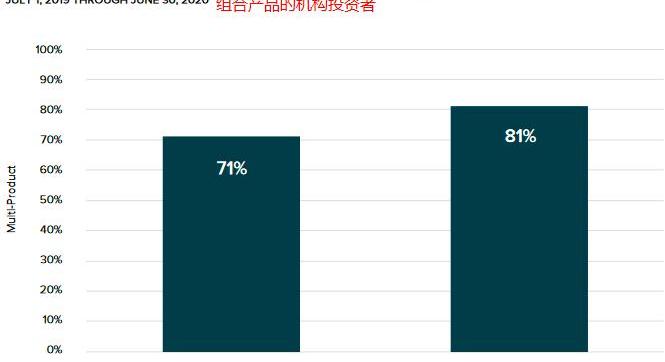

2020年Q2,新投资者的资金流入规模为1.241亿美元,占投资者总数的57%,高于去年同期的49%。从整体上看,Q281%的机构投资者已将资金配置于多种产品,较Q2的1200万美元增加了71%。

4)其它资产继续保持增长势头:

2020年Q2,对ETHE的需求占到灰度信托产品总数的15%,是迄今为止最高值。在过去12个月,ETHE和DigitalLargeCap基金的资金流入总额超过了5000万美元。LTC信托出现了迄今为止最大的资金流入,BCH信托出现了自2018年Q2以来最大的资金流入量。

动态 | 律师解读《区块链信息服务管理规定》:部分要求在现阶段实施条件尚不成熟:2月14日,微信公众号“京都律师”刊文指出,《区块链信息服务管理规定》的部分条款偏向于原则性规定,且部分要求在现阶段实施条件尚不成熟,可操作性值得商榷,有以下几点可供探讨和完善: 1.区块链信息服务提供者的概念并未完全明确; 2.区块链信息服务提供者的技术标准并不明晰; 3.区块链信息服务提供者的安全评估流程并未说明; 4.行业自律条件尚不成熟。[2019/2/15]

3、季度展望

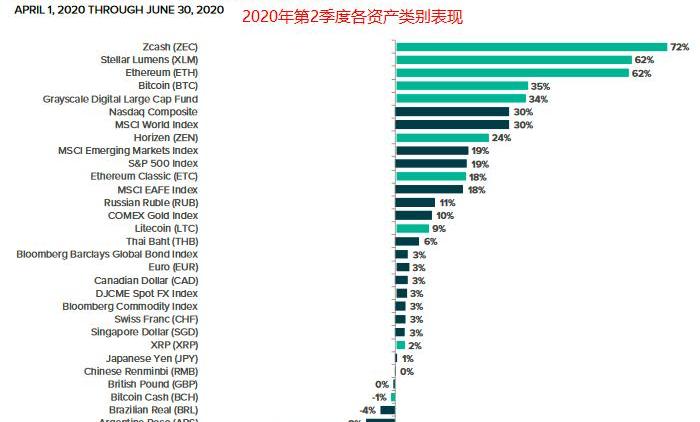

尽管2020年Q1长期波动率占据上风,例如312黑天鹅事件这样的短时间暴涨暴跌,但随着资产价格稳步回升,波动性在Q2减弱。2020年Q2加密资产的表现好于大多数指数,Zcash、Ethereum和Stellar的回报率分别为72%、62%和62%。

尽管政府部门进行了前所未有的量化宽松,但黄金在2020年Q2仍相对疲软,相对于比特币(35%)和标准普尔500指数(19%),黄金的回报率为10%。

2020年Q2各资产类别表现情况

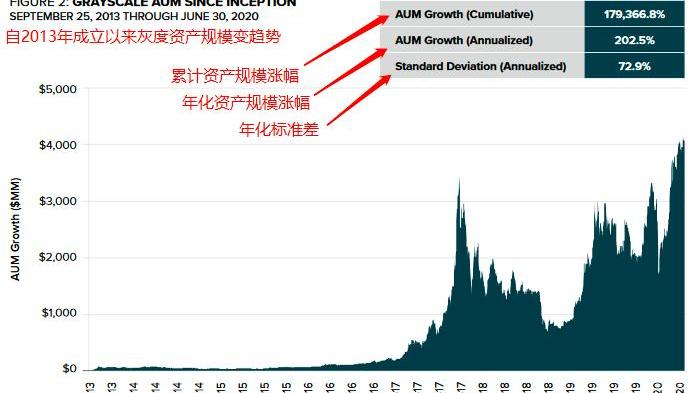

2020年Q2,灰度旗下管理的加密资产总额创历史新高,反映出该投资者对加密货币的投资兴趣。

自2013年成立以来,灰度资产规模变化趋势

在2020年Q2,流入灰度的比特币资金数量几乎占同期比特币挖矿量的70%,而在比特币于2020年5月第三次减半后,这一比例增至118%。

币安何一:对于红杉的事情是大家过度解读了:币安联合创始人何一在问答会中表示,币安当时比较弱小,的确需要大的投资基金帮助,但后来发现红杉对币安未来的发展帮助比较有限。中国传统文化喜欢给对方面子,不想币安这样怼来怼去。公司能否发展好不是看和谁的关系好,还是得看是否真正对行业做出贡献,是否是一个伟大的公司,是否真正对股东负责。[2018/5/18]

流入灰度信托的比特币量于比特币同期挖矿量对比

该图表反映了灰度收购比特币的力度与比特币挖矿量之间的对比。

比特币减产后灰度锁定部分VS流入流通部分

随着加密资产在投资界获得越来越多的吸引力,在第二季度,新投资者占灰度投资者的57%,较过去12个月的平均水平大幅上升。

回归的机构投资者基础继续探索多种灰度产品。在第二季度,81%的回归机构投资者投资了多种产品。

投资者正以更快的速度增加对加密资产的持仓。仅GBTC的资金流入量就占了灰度自成立以来累计资金流入量的55%。

杨东教授解读:央行开展对虚拟货币的清理整顿,切实保护金融消费者始终是基础:杨东教授发文称,当前虚拟货币交易存在一定风险与乱象,而投资者是风险的主要承担者,因为区块链技术应用于金融业态在包装和销售小额化金融资产的同时,也将金融风险扩散到了广大小微投融资者之间。但值得注意的是,投资者是区块链应用于金融业态的重要基础,金融科技必然回归到投资者保护。[2018/3/31]

自成立以来灰度各类资产累计流入量

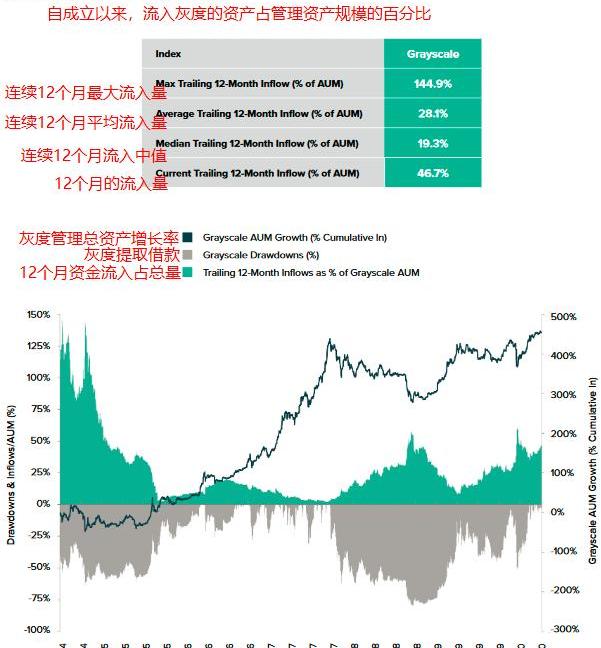

图8显示了Grayscale系列投资品资金流入占资产管理规模的百分比。

这一指标可作为衡量加密资产可投资性的指标,这可能对未来的价格走势有重要影响。投资者认为,大量资本流入的结果就是价格必然飙涨。

尽管过去的表现不能作为预测未来的标准,但从历史上看,在牛市到来之前,以美元计价的资金流入灰度管理基金的将会大幅增加。虽然观测的案例是有限的,且很可能有所偏差,但是通过过往数据预测未来,总是十分有意思的。

自成立以来,流入灰度的资产占管理资产规模的百分比

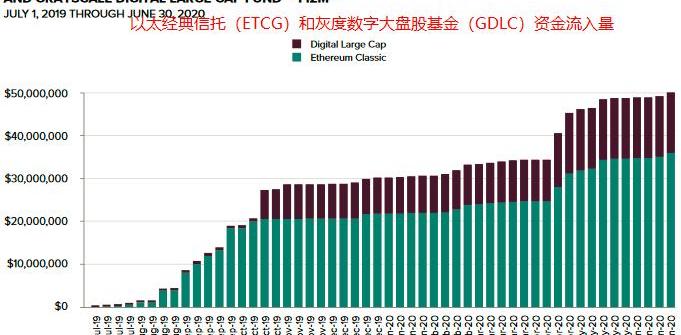

虽然绝大多数资金流入了比特币和以太坊信托,但在过去的12个月里,灰度以太经典信托和数字大盘基金(GDLC)的资金总流入超过了5000万美元。

以太经典信托和数字大盘股基金资金流入量

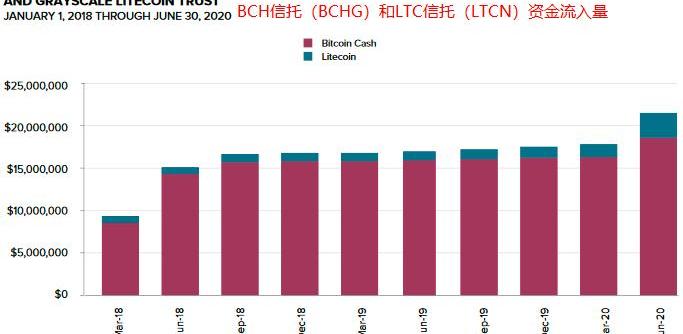

经过一段时间的缓慢增长后,GrayscaleBitcoinCashTrust和GrayscaleLitecoinTrust的投资者兴趣明显上升。自成立以来,这两个信托基金的总资金已超过2000万美元。

金色财经独家分析 巨人转让区块链相关股份的两种解读:被投资公司盈利能力反映在巨人公司的投资损益项,盈利能力存在风险会直接对其财务报表产生风险,而这正是股东看重的地方。巨人公司出售OKC股份,从因“不确定性”而“保护投资者”理由解释合理充分,转让对价2850万美元占2%左右比例并不高,董事会在其职权范围内作出决定也不用劳烦整个股东大会,巨人也按照程序做了相同的关联方解释,资产并未被低估贱卖,完全符合要求。

然而“不确定性”却存在两种解读。如果解释为风险,史玉柱等自然展现了担当与无私;如果解释为潜在收益,那么OKC成功转型带来的利润巨人公司的广大股东也是享受不到的。旁人并不知道史玉柱和董事会的想法,但至少,此次减少“区块链”相关的股权,并不能说明OKC或区块链概念的利空。如果真是巨大风险,就没必要卖给“利益相关方”了,解释为史玉柱与股东会的“分歧”更为准确。而且值得注意的是,OKC是从经营币到搞区块链“实业”,更符合政策,有理由是个正向消息。[2018/3/24]

BCH信托和LTC信托资金流入量

接下来,我们将展示2020年Q2与过去12个月内,系列投资活动的标准分析。

4、灰度视野下的投资活动

1)Grayscale在2020Q2度筹集了9.058亿美元,过去12个月筹资19亿美元。

2020年Q2,不同产品类别的资金流入情况。

2020年Q2,不同产品类别的资金流入情况

过去12个月,不同产品类别的资金流入情况

过去12个月,不同产品类别的资金流入情况

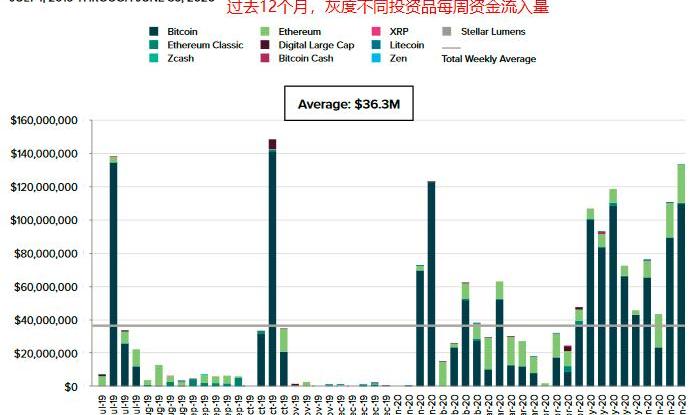

2)2020年Q2,所有产品的平均周投资额度为6970万美元;过去12个月,周平均投资额为3630万美元。

2020年Q2,灰度不同投资品每周资金流入量。

2020年Q2,灰度不同投资品每周资金流入量

过去12个月,灰度不同投资品每周资金流入量。

过去12个月,灰度不同投资品每周资金流入量

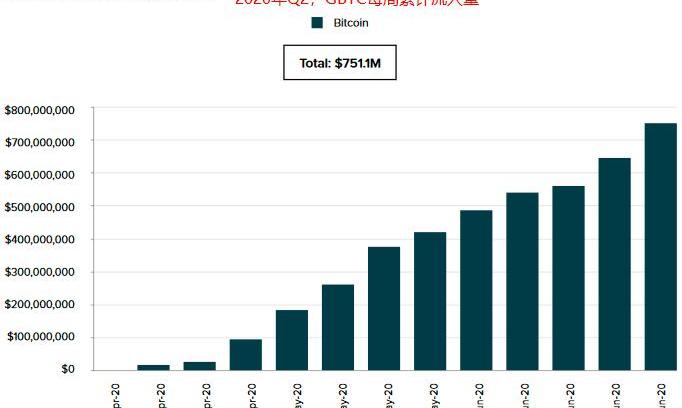

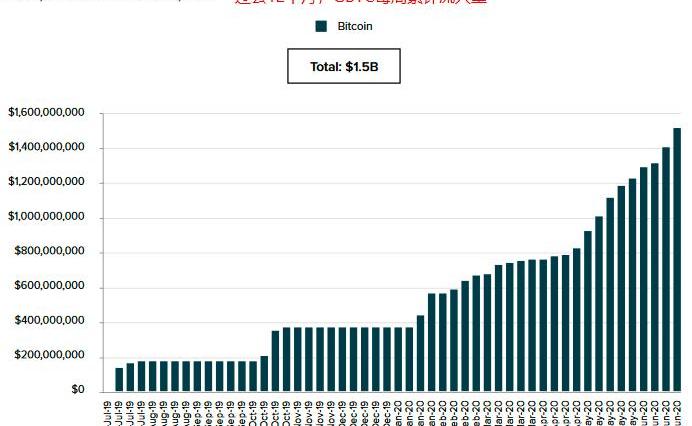

3)2020年Q2,灰度GBTC的资金流入达到了创纪录的7.511亿美元,超过了上一季度3.889亿美元的最高水平。这使得过去12个月GBTC资金流入达到15亿美元。

2020年Q2,GBTC每周累计流入量。

2020年Q2,GBTC每周累计流入量

过去12个月,GBTC每周累计流入量。

过去12个月,GBTC每周累计流入量

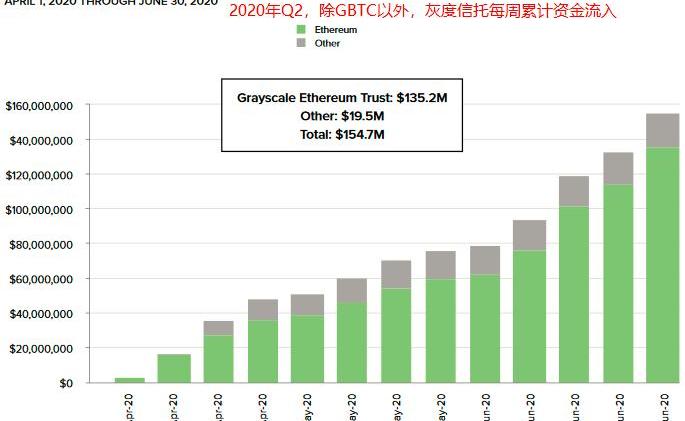

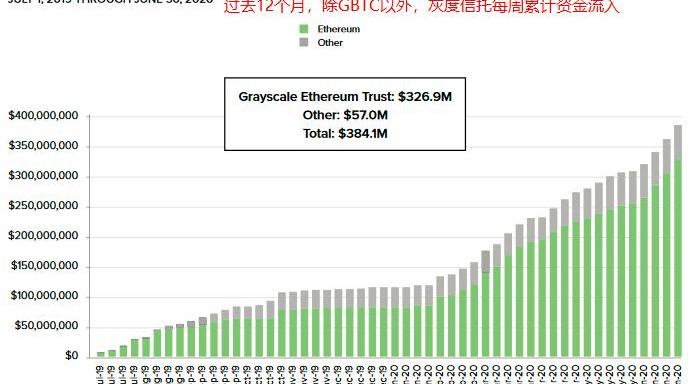

4)2020年Q2,除GBTC之外,灰度投资品的需求增长至1.547亿美元,环比增长35%,较2019年Q2增长超过649%。这一增长主要是由于ETHE在Q2流入的1.352亿美元所致,这也使得过去12个月的GBTC以外的资金流入达到3.841亿美元。

2020年Q2,除GBTC以外,灰度信托每周累计资金流入。

2020年Q2,除GBTC以外,灰度信托每周累计资金流入

过去12个月,除GBTC以外,灰度信托每周累计资金流入。

过去12个月,除GBTC以外,灰度信托每周累计资金流入

5、投资者概况

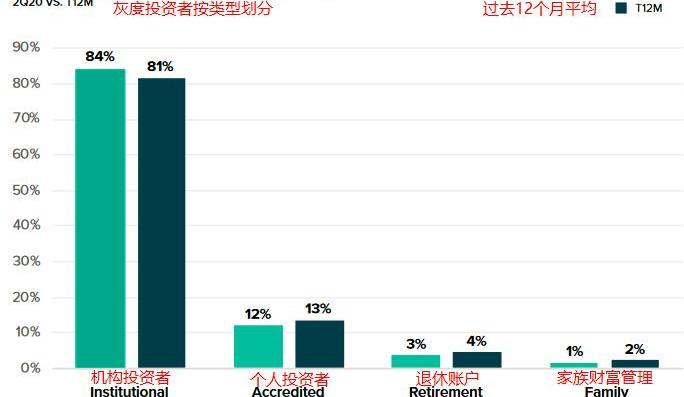

1)2020年Q2,机构投资者的资本占总资金流入的84%,这一趋势已经超过过去12个月的81%。

灰度投资者按机构投资者、个人投资者、退休账户、家族财富管理四个类型划分。

灰度投资者按类型划分

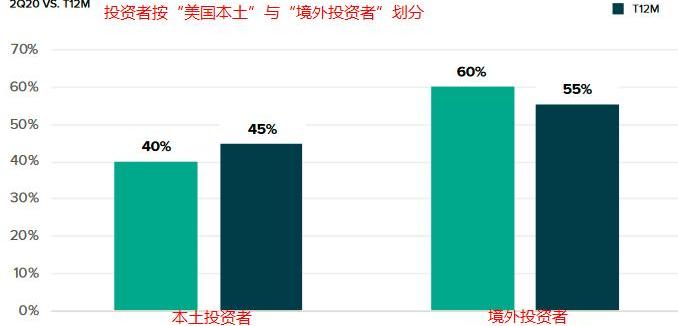

2)2020年Q2,资金来源以海外投资者为主,而从历史上看,美国本土和海外投资者的比例则更为均衡。

投资者按“美国本土投资者”与“境外投资者”划分。

投资者按“美国本土投资者”与“境外投资者”划分

6、总结

在3月12日“黑色星期四”这样的全球金融大背景下,灰度信托的资金流入量达到9.058亿美元,上半年筹集到的资金更是多达到14亿美元,创下灰度融资的历史记录。资金的大幅度流入,反映出机构与个人投资者对加密资产的强劲需求,第二季度,新投资者占投资者基础的57%,高于过去12个月平均值的49%。

之所以会出现这样的快速增长,根本原因是在COVID-19危机引发的激进货币和财政干预下,投资者越来越希望分散投资组合。

虽然灰度GBTC创造了大部分投资者的需求,但其它产品的发展势头也正在迅猛增强,这表明加密货币资产类别的多元化趋势日益明显。

2020年Q2,ETHE的资金流入超过1.35亿美元,几乎占Grayscale产品总流入量的15%。以太经典信托和数字大盘股基金在过去12个月内录得超过5000万美元的资金流入。GrayscaleLitecoinTrust和GrayscaleBitcoinCashTrust自成立以来的总流入量已超过2000万美元。

过去六个月的资金流入就超过了过去六年的累积资产,这些历史数据告诉我们,决对不能忽视机构与个人投资者对加密资产看法的转变。

DeFi保险是刚性需求,但为DeFi提供保险真的是个好业务吗?DeFi发展火热,而随着DeFi的火热发展,对于DeFi保险的需求也快速增加,因为很明显使用DeFi产品是一项高风险行为.

1900/1/1 0:00:00与其他加密资产相比,越来越多的采用、相对的稀缺性和良好的宏观经济背景支撑了比特币独立的价格上升趋势。由于价格屡创新高,7月份突破1万美元大关,比特币从阻力位转向支撑位.

1900/1/1 0:00:00作者:RyanTodd翻译:Liam摘要在OCC最新的公开信明确国家银行和FSA可以托管加密货币的背景下,关于Silvergate2季度的财报预览.

1900/1/1 0:00:00前段时间,在链节点论坛上有用户发帖表示在某交易所的账户被盗,损失了价值好几万的USDT。 这不是第一次在交易所发生的数字资产被盗事件,也不会是最后一次.

1900/1/1 0:00:00摘要:韩国排名前五的银行中有四家将推出加密货币托管服务。此举领先于政府针对数字货币的立法。银行表示,对比特币等替代资产的需求激增.

1900/1/1 0:00:00DeFi这趟列车呼啸而来,之前对于DeFi还有“看不见,看不起,看不懂,跟不上”的声音,现在很多的crypto社区都已经不再是围观的态度,纷纷想办法参与其中.

1900/1/1 0:00:00