Amber?Group作为一家坚持长期价值的加密金融智能服务提供商,始终关注加密市场动态并向全球客户提供有价值的资讯和服务。近日,就DeFi的空前火爆,AmberGroup海外交易团队交易员Weize分享了对DeFi的研究分析。

机遇:创新下的高速生长

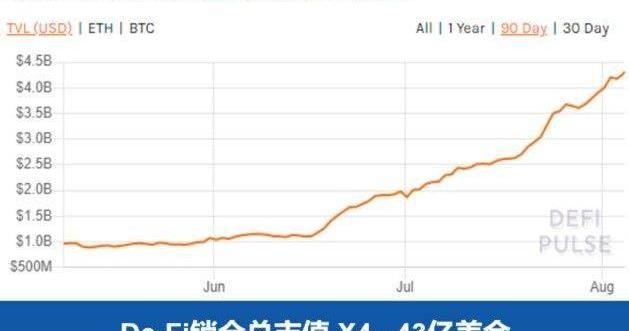

过去的两个月间,DeFi和流动性挖矿在加密金融领域的热度居高不下,甚至一定程度带动了行情的可观上涨。DeFi锁仓总市值也从今年6月份不到10亿美金的规模,上涨四倍以上,超过40亿美金。

KuCoin推出去中心化钱包,集成KuCoin生态系统并提供跨链交易、DeFi和NFT功能:6月1日消息,加密货币交易平台 KuCoin 宣布推出去中心化钱包,该钱包集成 KuCoin 生态系统并具有跨区块链交易、DeFi 和 NFT 功能,现已面向用户上线。

此前报道,5 月 20 日,KuCoin 宣布将此前 1.5 亿美元融资中的一部分资金用于支持 KCC 上应用开发者,旨在投入更多资源来发现和支持优质开发团队和早期创新项目。[2022/6/1 3:56:27]

Weize分享道,Compound推出的“借贷即挖矿”,使其在去中心借贷市场的份额从六月份的10%上下,到近期一度冲破80%,超过老牌DeFi项目MakerDao。这极大的启发了整个DeFi领域的各类项目,促使我们现在看到的DeFi生态的再次繁荣。

DeFi借贷协议Timeswap完成Timeswap领投的种子轮融资:10月22日消息,DeFi借贷协议Timeswap完成种子轮融资,MulticoinCapital领投,Mechanism Capital和Defiance Capital参投,该项目将于近期推出测试版本。Timeswap是一个受Uniswap AMM机制启发,采用三变量AMM机制的借贷协议,主要特点包括:无权限(允许任何人创建借贷池而无需投票),市场驱动的借贷利息和所需抵押品,固定期限资金池(可以创建固定期限的金融产品如债券和期权),单独的资金池(一个资金池的崩溃不会影响其他资金池)等。[2021/10/22 20:48:28]

为此,Weize筛选和介绍了一些成长型的DeFi项目,并结合应用场景将这些项目大致分成五类,分别为自动化做市、借贷、资产/衍生、预言机,以及交易/收益聚合器。

Bandot CMO Cora:DeFi是Web 3.0的价值层协议:金色财经报道,6月9日,Bandot CMO Cora做客金色财经举办的“Web3.0-从信息交互到万物互联还要走多久?”为主题的金色沙龙第63期活动。Cora表示,DeFi 是 Web 3.0 的价值层协议,DeFi 相当于Http,它本身具有一定的应用价值,但主要是个基础设施,是用来支持上层应用的协议。只有 DeFi 这一步夯实了之后,上面才会出现大量的去中心化的抖音、推特、亚马逊和淘宝等应用。像 Uniswap、Compound 和 Maker 这类协议,可以称之为 Web3 DeFi 协议。Web3 DeFi 协议能够在应对攻击的长期争斗中会存活下来、获得反脆弱性,使得他们能够突破 Web2 应用程序的规模限制。DeFi的需求长期以来都是非常强烈的,同时也会持续发展下去,DeFi涵盖范围非常广,抵押与无抵押借贷、各类金融衍生品、应用型项目等都是在2021年需要尽快实现的几个方向。[2021/6/9 23:24:36]

欧易OKEx DeFi播报:DeFi总市值624.00亿美元,欧易OKEx平台BADGER领涨:据欧易OKEx统计,DeFi项目当前总市值为624.00亿美元,总锁仓量为741.40亿美元;

行情方面,今日DeFi代币普涨;欧易OKEx平台DeFi币种涨幅最高前三位分别是BADGER、FLM、TRB;

截至17:30,OKEx平台热门DeFi币种如下:[2021/6/3 23:08:51]

Weize在各个分类中分别做了列举,其中包括:

自动化做市一类中,相对领先的Uniswap;在交易量上较为突出的Curve和Balancer;以及因升级为二代版本,代币价格表现不俗的Bancor等。

在借贷一类中,去中心化金融概念的引领者和开创者MakerDAO,以及紧随其后的追赶者LEND、SNX、KAVA和dYdX等。

DeFi 概念板块今日平均跌幅为1.15%:金色财经行情显示,DeFi 概念板块今日平均跌幅为1.15%。47个币种中17个上涨,30个下跌,其中领涨币种为:TRB(+5.94%)、JST(+5.47%)、ANT(+5.07%)。领跌币种为:KCASH(-16.86%)、AMPL(-7.35%)、HDAO(-6.17%)。[2020/12/7 14:23:05]

在资产/衍生一类中,设计特别且近期火热的AMPL;以映射方式抵押BTC的WrappedBTC以及可以碎片化大体量资金的暗池协议REN等。

在预言机一类中,近期一度市值冲到加密资产市场前十的LINK,还有同样高热度的BAND和NEST。

最后是近期才被加密市场熟知的一站式聚合交易/收益相关功能的Yearn.finance。

从多样的项目中可以看到,繁荣的DeFi市场伴随概念和应用场景的创新,伴随更多资本的介入,伴随项目代币的轮番暴涨已成态势。同时,Weize也提到了部分优质项目仍存在着一定的改良的空间以及可能面临的挑战。

挑战:快速发展所带来的改良需求

第一,代币功能仅限治理权限

很多项目代币,仅有所谓治理权限,即投票权限,并不具备其他价值支撑。其二级市场的价格并不能代表代币本身价值,币价多由套利者推高,但当项目策略调整或其他决策真正需要投票时,持币者获取高倍收益离场的需求已远大于决策项目发展的需求。

Weize认为,该类代币的价值或者说后续待挖掘的价值并未与项目本身的利益绑定,若该代币能关联项目收益的分红,或许会是一个改进的方向,这样能够促使投资者地长期持有,短时间减仓的抛压也不会太大。

第二,抵押物波动或混合资产波动

就借贷协议来说,例如MakerDao,今年3月12号,比特币下跌50%左右,很多在MakerDao上开仓,抵押比特币或以太坊贷出稳定币的用户,触及平仓线被自动平仓。但是这一点与链下借贷业务相比,则少了人性化和人情味。以AmberGroup为代表的机构则会做出适当宽限,只需补足保证金即可。但在DeFi上,智能合约的执行没有任何余地可以斡旋。

同理,混合资产的风险是指Synthetix一类的项目,可以抵押打包的资产,比如OMG、BTC和ETH打包抵押,当三个中任一资产波动较大时,便可能会被智能合约执行平仓。

第三,合约交互可能带来的系统性风险

这是yearn.finance一类项目出现后产生的风险。YFI本身就是一个智能合约,会与其他去中心化交易所的智能合约或借贷的智能合约发生交互。当其中任何一个智能合约出现一定问题,这一风险就会被扩散成一个系统性的风险。例如Bancor被黑客盗取则发生在智能合约交互的过程中。

第四,贷出稳定币存在的短板

这是过去两三个月出现的问题,从用户需求看,即使如USDT这种共识广泛的稳定币,大家也对其担心良多,因其锚定资产储备毕竟不充分。因此,到DeFi这个板块中,大家也更愿意使用有抵押物支撑的稳定币。例如MakerDao产生的Dai,大量相同的需求导致过去两三个月内Dai溢价极高,最高曾一度达到9%左右。

作为一个锚定美元的稳定币,如此高溢价所代表的风险则非常高了。因为可以借出再贷进,导致在Compound上所有锁仓的Dai的总市值超过了全部流动的Dai所对应的市值。

第五,界面交互复杂

针对习惯在中心化交易平台交易的用户,去中心化交易所没有行情图表,看不到所有交易数据的交互界面是体验方面的一项缺陷。而且用户需要连接自己的数字钱包。交易完成后,如果链上拥堵,还需支付一定的手续费。这样的交互体验也存在着各类可能出现的操作风险。

第六,真实需求、真实使用人数

各个DeFi项目代币虽然在近期接连暴涨,但需注意其背后真实的需求,即需要在去中心化金融借贷协议上贷出稳定币,再去做交易的用户数量。即使Uniswap这样火爆的项目,在过去两个月内最高一天的交易值也只在1.21亿美金左右。同时,Weize观察到其近日24小时的转账记录大概6万左右,反应出其真实使用人数很大概率在3万人以下,再结合其中包括上文提到的获利离场的情况,这一问题便值得关注。

最后,Weize表示:“问题的发现就是为了能够得到更好的解决,为去中心化金融也好,为整个加密金融行业也好。希望有更多创新的落地场景能够带来更广泛的使用和共识,才能更好的了解区块链技术究竟能够为世界带来什么样的进步和便利。”

引语数字资产行业经过十一年的发展,从小众市场逐步走入大众视野,截至2020年6月30日,行业总市值超2600亿美元.

1900/1/1 0:00:00YEarnFinance的YFI代币是在一个月前推出的,此后,这个挖矿聚合平台的总锁定价值已攀升至6.11亿美元.

1900/1/1 0:00:00作者:LeftOfCenter继YAM启动后不到24小时,又一个名为BASED的DeFi流动性耕种项目启动,再次引发市场热度.

1900/1/1 0:00:00从区块链的概念进入大众视野以来,数字货币交易平台也随之被大家逐渐熟知,加密数字货币行业冲击了传统金融行业,使得数字货币交易平台越来越成为投资者关注重点.

1900/1/1 0:00:00作者:Gisele作为2020年最强势的山寨币种之一,LINK多次让踏空的投资者拍断大腿。为何它这么强势和疯狂?只是因为LINK的庄家有钱任性吗?本文将分析LINK币价上涨的原因以及以LINK为.

1900/1/1 0:00:008月12日,“链客Talk”邀请比原链高级研究员马烈来到链客直播间。给大家分享了“DeFi时代已经到来?”这一话题.

1900/1/1 0:00:00